Table of Contents

નેગેટિવ કેરી

નેગેટિવ કેરીની ઘટનાને એવી શરત તરીકે વ્યાખ્યાયિત કરવામાં આવે છે કે જ્યાં શેર અથવા અન્ય સિક્યોરિટીઝ રાખવાની કિંમત તમે આ શેરમાંથી કમાતા નાણા કરતાં વધુ હોય છે. પોર્ટફોલિયો મેનેજરો નેગેટિવ કેરીની તરફેણ કરતા નથી કારણ કે તે રોકાણથી નુકસાનમાં પરિણમે છે. તે બિનજરૂરી ખર્ચ બની શકે તેમ હોવા છતાં, ઘણા રોકાણકારો નેગેટિવ કેરીમાં અટવાઈ જાય છે કારણ કે તેઓ શેર અને સ્ટોકને લાંબા સમય સુધી રાખે છે અને આશા રાખે છે કે તેની કિંમત વધશે. સરળ શબ્દોમાં કહીએ તો, જે રોકાણો તેઓ ઉત્પન્ન કરે છે તે વળતર કરતાં રોકી રાખવા માટે તમને મોટી રકમનો ખર્ચ થશે તે નકારાત્મક વહન તરફ દોરી જશે.

જરૂરી નથી કે તે સ્ટોક્સ અને શેર્સ જ હોય. વાસ્તવમાં, રિયલ એસ્ટેટ, વ્યવસાયો, ફોરેક્સ, ડેરિવેટિવ્ઝ, કોમોડિટીઝ, સહિત લગભગ તમામ પ્રકારના રોકાણમાં નકારાત્મક વહન થઈ શકે છે.બોન્ડ, અને અન્ય સિક્યોરિટીઝ. જો લોનની કિંમત તેઓ દેવાના વ્યાજમાંથી મેળવેલા નાણાં કરતાં વધુ હોય તો નાણાકીય સંસ્થાઓ પણ નકારાત્મક કેરીનો સામનો કરી શકે છે.

નેગેટિવ કેરીને સમજવું

નોંધ કરો કે નકારાત્મક વહન કોઈપણ સ્વરૂપમાં પરિણમતું નથીપાટનગર લાભો જ્યારેરોકાણકાર આ સંપત્તિઓ વેચે છે. વાસ્તવમાં, નેગેટિવ કેરી થવાનું મુખ્ય કારણ એ છે કે રોકાણકારો તેમની ખરીદેલી સિક્યોરિટીઝમાં અપટ્રેન્ડની આગાહી કરે છે. તેઓ ભાવની અપેક્ષા મુજબ શેર ધરાવે છે અથવાબજાર તેઓ જે સિક્યોરિટીઝ ધરાવે છે તેનું મૂલ્ય નજીકના ભવિષ્યમાં વધશે. પરિણામે, આ સિક્યોરિટીઝ રાખવા માટે તેઓ જે રકમ ચૂકવે છે તે રોકાણમાંથી તેઓ જે વળતર આપે છે તેના કરતા વધારે હોય છે.

નકારાત્મક કેરીનું સામાન્ય ઉદાહરણ તમારું ઘર છે. રહેણાંક હેતુઓ માટે તેમના ઘરોનો ઉપયોગ કરતા મકાનમાલિકો આ સમસ્યાનો સામનો કરે છે. તમારે માત્ર મોર્ટગેજ પર વ્યાજ ચૂકવવાનું નથી, પરંતુ તમારે તમારા ઘરની જાળવણી માટે પણ ચૂકવણી કરવી પડશે. જો તમે આગામી કેટલાક વર્ષો માટે ઘર રાખવાનું વિચારી રહ્યા છો, તો તમે કરી શકો તેવી તક છેમૂડી વધારો. તે એટલા માટે છે કારણ કે રિયલ એસ્ટેટની કિંમતો સમય જતાં વધવાની સંભાવના છે. તેથી, જો તમે થોડા સમય માટે તમારું ઘર રાખો અને જ્યારે તેની કિંમત વધે ત્યારે તેને વેચી દો, તો તમે મૂડી લાભ મેળવી શકો છો.

Talk to our investment specialist

બોન્ડ ઇન્વેસ્ટમેન્ટમાં નેગેટિવ કેરીનું ઉદાહરણ

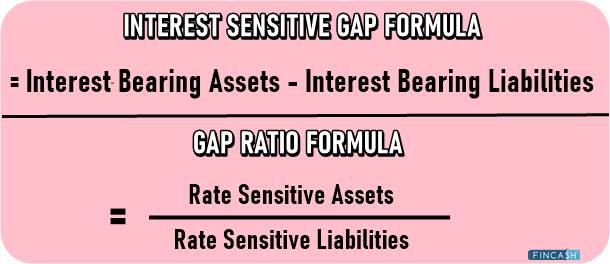

રોકાણના સંદર્ભમાં, જ્યારે તમારા રોકાણની કિંમત રોકાણ દ્વારા જનરેટ કરવામાં આવનાર વળતર કરતાં વધુ હોય ત્યારે નકારાત્મક વહન થાય છે. ઉદાહરણ તરીકે, જો તમે એવી લોન માટે અરજી કરો છો કે જેના પર બોન્ડ ખરીદવા માટે 10% વ્યાજ લાગે છે જે તમને 5% વ્યાજ ચૂકવે છે, તો તમારી પાસે 5% ની નકારાત્મક કેરી હશે.

જ્યારે બોન્ડ મેચ્યોરિટી પર પહોંચે ત્યારે તમે જે વળતર મેળવશો તેના કરતાં તમે આ રોકાણ પર વધુ ખર્ચ કરશો. જો કે, જો ભવિષ્યમાં બોન્ડની કિંમત વધે છે, તો તે કરી શકે છેઓફસેટ નકારાત્મક વહનથી નુકસાન. પ્રશ્ન એ છે કે જ્યારે રોકાણની હોલ્ડિંગ કિંમત મૂડી લાભ કરતાં વધુ ખર્ચ કરે છે ત્યારે રોકાણકાર શા માટે બોન્ડ ખરીદશે? ઠીક છે, તે ત્યારે જ થાય છે જ્યારે બોન્ડ્સ ડિસ્કાઉન્ટેડ કિંમતે ઓફર કરવામાં આવે અથવા ભવિષ્યમાં તેની કિંમતમાં વધારો થવાની ધારણા હોય.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.