દ્વારા ખાતે

એટ પાર શું છે?

મુદ્વારા, સામાન્ય રીતે સાથે વપરાય છેબોન્ડ પરંતુ તેનો ઉપયોગ પ્રિફર્ડ સ્ટોક અથવા અન્ય દેવાની જવાબદારીઓ સાથે પણ થાય છે, જે દર્શાવે છે કે સિક્યોરિટી તેના પર ટ્રેડ થઈ રહી છેફેસ વેલ્યુ અથવામૂલ્ય દ્વારા. સમાન મૂલ્ય એ સ્થિર મૂલ્ય છે, તેનાથી વિપરીતબજાર મૂલ્ય, જે દરરોજ વધઘટ થઈ શકે છેઆધાર. સિક્યોરિટી જારી કરવા પર સમાન મૂલ્ય નક્કી કરવામાં આવે છે.

એટ પારની વિગતો

એટ પાર એ વ્યાખ્યાયિત કરી શકે છે કે શું સિક્યોરિટી, જેમ કે બોન્ડ, તેના ફેસ વેલ્યુ પર જારી કરવામાં આવી હતી અથવા જો જારી કરનાર કંપનીએ સિક્યોરિટી માટે ફેસ વેલ્યુ કરતાં ઓછી કે વધુ પ્રાપ્ત કરી હતી.

એક બોન્ડ કે જે સમાન ભાવે વેપાર કરે છે તેની કૂપન જેટલી ઉપજ હોય છે. રોકાણકારો બોન્ડ ઇશ્યુ કરનારને ધિરાણના જોખમ માટે કૂપનના સમાન વળતરની અપેક્ષા રાખે છે. સમાન સ્તરે ટ્રેડિંગ કરતી વખતે બોન્ડ્સ 100 પર ક્વોટ થાય છે. બદલાતા વ્યાજ દરોને લીધે, નાણાકીય સાધનો લગભગ ક્યારેય બરાબર વેપાર કરતા નથી. જ્યારે વ્યાજ દર તેની ઉપર અથવા નીચે હોય ત્યારે બોન્ડ સમાન રીતે વેપાર કરે તેવી શક્યતા નથીકૂપન દર.

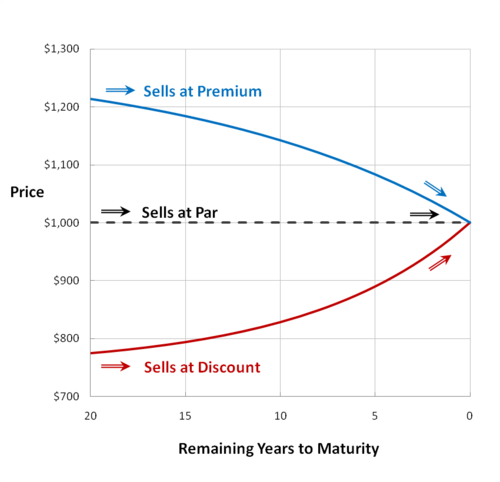

જ્યારે કોઈ કંપની નવી સિક્યોરિટી જારી કરે છે, જો તે સિક્યોરિટીની ફેસ વેલ્યુ મેળવે છે, તો ઇશ્યુને સમાન રીતે જારી કરવામાં આવે તેવું કહેવાય છે. જો જારી કરનારને સિક્યોરિટી માટે ફેસ વેલ્યુ કરતાં ઓછી રકમ મળે છે, તો તે a પર જારી કરવામાં આવે છેડિસ્કાઉન્ટ; જો જારીકર્તા સિક્યોરિટી માટે ફેસ વેલ્યુ કરતાં વધુ મેળવે છે, તો તે એપ્રીમિયમ. બોન્ડ્સ માટે કૂપન રેટ અથવા પસંદગીના શેરો માટે ડિવિડન્ડ રેટ આ પ્રકારની સિક્યોરિટીઝના નવા ઇશ્યૂ સમાન દરે, ડિસ્કાઉન્ટ પર અથવા પ્રીમિયમ પર જારી કરવામાં આવે છે કે કેમ તેના પર નોંધપાત્ર અસર કરે છે.

Talk to our investment specialist

એટ પારનું ઉદાહરણ

જો કોઈ કંપની 5% કૂપન સાથે બોન્ડ જારી કરે છે પરંતુ સમાન બોન્ડ માટે પ્રવર્તમાન ઉપજ 10% છે, તો રોકાણકારો દરમાં તફાવતની ભરપાઈ કરવા માટે બોન્ડ માટે સમાન કરતાં ઓછી ચૂકવણી કરે છે. રોકાણકારો કૂપન મેળવે છે પરંતુ તેમના બોન્ડની ઉપજ ઓછામાં ઓછી 10% મેળવવા માટે ફેસ વેલ્યુ કરતાં ઓછી ચૂકવણી કરે છે.

જો પ્રવર્તમાન ઉપજ ઓછી હોય, તો 3% પર કહો, તો રોકાણકારો બોન્ડ માટે સમાન કરતાં વધુ ચૂકવવા તૈયાર છે. રોકાણકારોને કૂપન મળે છે પરંતુ નીચી પ્રવર્તમાન ઉપજને કારણે તેણે તેના માટે ચૂકવણી કરવી પડશે. જો સમાન બોન્ડ માટે પ્રવર્તમાન ઉપજ 5% છે અને જારીકર્તા 5% કૂપન ચૂકવે છે, તો બોન્ડ સમાન ધોરણે જારી કરવામાં આવે છે; જારીકર્તા સિક્યોરિટી પર દર્શાવેલ ફેસ વેલ્યુ (સમાન મૂલ્ય) મેળવે છે.

સામાન્ય સ્ટોક માટે પાર મૂલ્ય

સામાન્ય સ્ટોક માટે પાર મૂલ્યનો વારંવાર ઉલ્લેખ થતો નથી કારણ કે તે મોટાભાગે કાનૂની હેતુઓ માટે મનસ્વી મૂલ્ય છે. સામાન્ય સ્ટોક સમાન ધોરણે જારી કરવામાં આવે છે કે નહીં તે બોન્ડ્સ અને પ્રિફર્ડ સ્ટોક જેવા રોકાણકારો માટે તેની ઉપજને અસર કરતું નથી અને તે પ્રવર્તમાન ઉપજનું પ્રતિબિંબ પણ નથી.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.