Table of Contents

વળતરનો આંતરિક દર - IRR

વળતરનો આંતરિક દર શું છે - IRR?

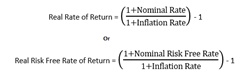

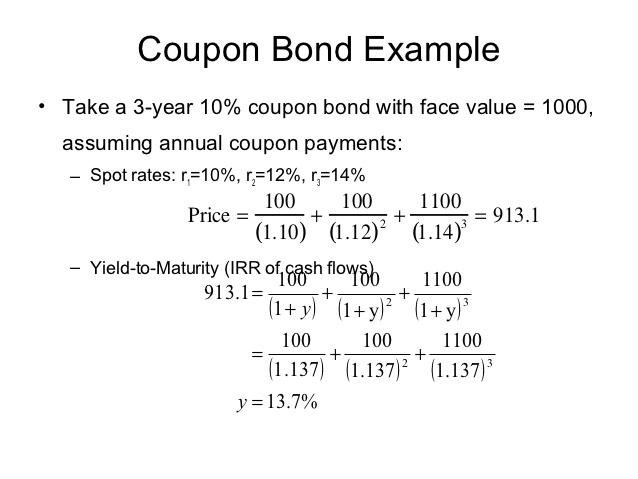

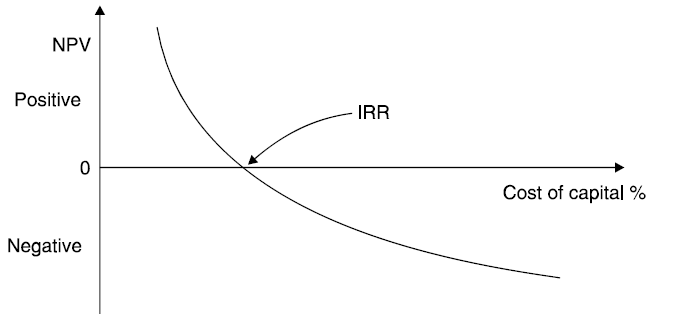

આંતરિક વળતર દર (IRR) માં વપરાયેલ મેટ્રિક છેપાટનગર સંભવિત રોકાણોની નફાકારકતાનો અંદાજ કાઢવા માટે બજેટિંગ. વળતરનો આંતરિક દર એ છેડિસ્કાઉન્ટ દર જે નેટ બનાવે છેઅત્યારની કિમત (NPV) શૂન્યના બરાબર ચોક્કસ પ્રોજેક્ટમાંથી તમામ રોકડ પ્રવાહ. IRR ગણતરીઓ NPVની જેમ જ ફોર્મ્યુલા પર આધાર રાખે છે.

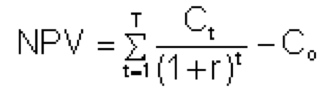

NPV ની ગણતરી માટે નીચેનું સૂત્ર છે:

નેટ પ્રેઝન્ટ વેલ્યુ (NPV)ની ગણતરી માટેનું સૂત્ર.

ક્યાં:

સીટી = સમયગાળા દરમિયાન ચોખ્ખો રોકડ પ્રવાહ t

Co= કુલ પ્રારંભિક રોકાણ ખર્ચ

r = ડિસ્કાઉન્ટ દર, અને

t = સમય અવધિની સંખ્યા

સૂત્રનો ઉપયોગ કરીને IRR ની ગણતરી કરવા માટે, એક NPV ને શૂન્યની બરાબર સેટ કરશે અને ડિસ્કાઉન્ટ રેટ (r) માટે ઉકેલશે, જે IRR છે. ફોર્મ્યુલાની પ્રકૃતિને કારણે, જોકે, IRR ની ગણતરી વિશ્લેષણાત્મક રીતે કરી શકાતી નથી અને તેના બદલે ટ્રાયલ-એન્ડ-એરર દ્વારા અથવા IRR ની ગણતરી કરવા માટે પ્રોગ્રામ કરેલ સોફ્ટવેરનો ઉપયોગ કરીને ગણતરી કરવી જોઈએ.

સામાન્ય રીતે કહીએ તો, પ્રોજેક્ટનો આંતરિક વળતરનો દર જેટલો ઊંચો હશે, તે હાથ ધરવા તેટલું વધુ ઇચ્છનીય છે. IRR એ વિવિધ પ્રકારના રોકાણો માટે એકસમાન છે અને, જેમ કે, IRR નો ઉપયોગ બહુવિધ સંભવિત પ્રોજેક્ટ્સને પ્રમાણમાં સમાન પર રેન્ક આપવા માટે કરી શકાય છે.આધાર. વિવિધ પ્રોજેક્ટ્સમાં રોકાણના ખર્ચ સમાન છે એમ ધારીને, સૌથી વધુ IRR ધરાવતો પ્રોજેક્ટ કદાચ શ્રેષ્ઠ ગણવામાં આવશે અને તેને પહેલા હાથ ધરવામાં આવશે.

IRR ને કેટલીકવાર "વળતરનો આર્થિક દર" અથવા "ડિસ્કાઉન્ટેડ" તરીકે ઓળખવામાં આવે છેરોકડ પ્રવાહ વળતરનો દર." "આંતરિક" નો ઉપયોગ બાહ્ય પરિબળોની બાદબાકીનો સંદર્ભ આપે છે, જેમ કે મૂડીની કિંમત અથવાફુગાવો, ગણતરીમાંથી.

વળતરના આંતરિક દરની વિગતો - IRR

તમે વળતરના આંતરિક દર વિશે વિચારી શકો છો કારણ કે પ્રોજેક્ટ દ્વારા જે વૃદ્ધિની અપેક્ષા રાખવામાં આવે છે. જ્યારે આપેલ પ્રોજેક્ટ જનરેટ કરે છે તે વળતરનો વાસ્તવિક દર તેના અંદાજિત IRR કરતા ઘણીવાર અલગ હશે, અન્ય ઉપલબ્ધ વિકલ્પો કરતાં નોંધપાત્ર રીતે વધુ IRR મૂલ્ય ધરાવતો પ્રોજેક્ટ હજુ પણ મજબૂત વૃદ્ધિની વધુ સારી તક પ્રદાન કરશે. IRR નો એક લોકપ્રિય ઉપયોગ નવી કામગીરીની સ્થાપનાની નફાકારકતાની હાલની કામગીરીના વિસ્તરણ સાથે સરખામણી કરવાનો છે. ઉદાહરણ તરીકે, એનર્જી કંપની IRR નો ઉપયોગ નવો પાવર પ્લાન્ટ ખોલવા કે પહેલા અસ્તિત્વમાં રહેલા પાવર પ્લાન્ટનું નવીનીકરણ અને વિસ્તરણ કરવા માટે કરી શકે છે. જ્યારે બંને પ્રોજેક્ટ કંપની માટે મૂલ્ય ઉમેરે તેવી શક્યતા છે, તે સંભવિત છે કે એક વધુ તાર્કિક નિર્ણય હશે જે IRR દ્વારા સૂચવવામાં આવશે.

Talk to our investment specialist

વ્યવહારમાં વળતરનો આંતરિક દર

સૈદ્ધાંતિક રીતે, તેની મૂડીની કિંમત કરતાં વધુ IRR ધરાવતો કોઈપણ પ્રોજેક્ટ નફાકારક છે, અને તેથી આવા પ્રોજેક્ટ્સ હાથ ધરવા તે કંપનીના હિતમાં છે. રોકાણના પ્રોજેક્ટનું આયોજન કરતી વખતે, ફર્મો વારંવાર વળતરનો આવશ્યક દર (RRR) સ્થાપિત કરે છે જેથી તે લઘુત્તમ સ્વીકાર્ય વળતરની ટકાવારી નક્કી કરી શકે કે જે પ્રશ્નમાં રોકાણને યોગ્ય થવા માટે કમાવવું આવશ્યક છે. IRR સાથેનો કોઈપણ પ્રોજેક્ટ કે જે RRR કરતાં વધી જાય તે સંભવિતપણે નફાકારક માનવામાં આવશે, જો કે કંપનીઓ ફક્ત આના આધારે પ્રોજેક્ટને આગળ ધપાવે તે જરૂરી નથી. તેના બદલે, તેઓ સંભવતઃ IRR અને RRR વચ્ચેના સૌથી વધુ તફાવત સાથે પ્રોજેક્ટ્સને આગળ ધપાવશે, કારણ કે આ સંભવિતપણે સૌથી વધુ નફાકારક હશે.

IRR ની સરખામણી સિક્યોરિટીઝમાં રિટર્નના પ્રવર્તમાન દરો સાથે પણ કરી શકાય છેબજાર. જો કોઈ ફર્મ નાણાકીય બજારોમાં જનરેટ થઈ શકે તેવા વળતર કરતાં વધુ IRR સાથેનો કોઈ પ્રોજેક્ટ શોધી શકતી નથી, તો તે ફક્ત તેના જાળવી રાખેલા રોકાણને પસંદ કરી શકે છે.કમાણી બજારમાં.

જોકે IRR એ ઘણા લોકો માટે આકર્ષક મેટ્રિક છે, તેનો ઉપયોગ હંમેશા સંભવિત પ્રોજેક્ટ દ્વારા રજૂ કરાયેલા મૂલ્યના સ્પષ્ટ ચિત્ર માટે NPV સાથે ઉપયોગ કરવો જોઈએ.

વળતર મુદ્દાઓનો આંતરિક દર

જ્યારે IRR એ પ્રોજેક્ટની નફાકારકતાનો અંદાજ કાઢવા માટે ખૂબ જ લોકપ્રિય મેટ્રિક છે, જો તેનો એકલા ઉપયોગ કરવામાં આવે તો તે ભ્રામક બની શકે છે. પ્રારંભિક રોકાણ ખર્ચના આધારે, પ્રોજેક્ટમાં ઓછો IRR પરંતુ ઉચ્ચ NPV હોઈ શકે છે, એટલે કે કંપની જે તે પ્રોજેક્ટ પર વળતર જુએ છે તે ગતિ ધીમી હોઈ શકે છે, પ્રોજેક્ટ પણ એકંદર મૂલ્યનો મોટો સોદો ઉમેરતો હોઈ શકે છે. કુંપની.

વિવિધ લંબાઈના પ્રોજેક્ટ્સની સરખામણી કરવા માટે IRR નો ઉપયોગ કરતી વખતે સમાન સમસ્યા ઊભી થાય છે. ઉદાહરણ તરીકે, ટૂંકા ગાળાના પ્રોજેક્ટમાં ઉચ્ચ IRR હોઈ શકે છે, જેનાથી તે એક ઉત્તમ રોકાણ હોવાનું જણાય છે, પરંતુ તેમાં ઓછી NPV પણ હોઈ શકે છે. તેનાથી વિપરિત, લાંબા પ્રોજેક્ટમાં ઓછો IRR હોઈ શકે છે, જે ધીમે ધીમે અને સ્થિર રીતે વળતર મેળવે છે, પરંતુ સમય જતાં કંપનીમાં મોટી માત્રામાં મૂલ્ય ઉમેરી શકે છે.

IRR સાથેનો બીજો મુદ્દો મેટ્રિકમાં સખત રીતે સહજ નથી, પરંતુ IRR નો સામાન્ય દુરુપયોગ છે. લોકો માની શકે છે કે, જ્યારે પ્રોજેક્ટ દરમિયાન (અંતમાં નહીં) હકારાત્મક રોકડ પ્રવાહ જનરેટ થાય છે, ત્યારે પ્રોજેક્ટના વળતરના દરે નાણાંનું ફરીથી રોકાણ કરવામાં આવશે. આવું ભાગ્યે જ બની શકે છે. તેના બદલે, જ્યારે હકારાત્મક રોકડ પ્રવાહનું પુન: રોકાણ કરવામાં આવે છે, ત્યારે તે એવા દરે હશે જે મૂડીના ખર્ચને વધુ મળતા આવે છે. આ રીતે IRR નો ઉપયોગ કરીને ખોટી ગણતરી કરવાથી એવી માન્યતા થઈ શકે છે કે પ્રોજેક્ટ ખરેખર છે તેના કરતા વધુ નફાકારક છે. આનાથી, રોકડ પ્રવાહની વધઘટ સાથેના લાંબા પ્રોજેક્ટ્સમાં બહુવિધ અલગ-અલગ IRR મૂલ્યો હોઈ શકે છે, તે હકીકત સાથે, સંશોધિત આંતરિક વળતર દર (MIRR) તરીકે ઓળખાતા અન્ય મેટ્રિકના ઉપયોગને પ્રોત્સાહિત કરે છે. MIRR આ મુદ્દાઓને સુધારવા માટે IRR ને સમાયોજિત કરે છે, જેમાં રોકડ પ્રવાહનું પુન: રોકાણ કરવામાં આવે છે તે દર તરીકે મૂડીની કિંમતનો સમાવેશ થાય છે અને એક મૂલ્ય તરીકે અસ્તિત્વમાં છે. IRR ના અગાઉના મુદ્દામાં MIRR ના સુધારાને કારણે, પ્રોજેક્ટનો MIRR એ જ પ્રોજેક્ટના IRR કરતા ઘણી વખત નોંધપાત્ર રીતે ઓછો હશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.