Table of Contents

- GSTR-4 ಎಂದರೇನು?

- ಸಂಯೋಜನೆ ಡೀಲರ್ ಯಾರು?

- ಯಾರು GSTR-4 ಫಾರ್ಮ್ ಅನ್ನು ಫೈಲ್ ಮಾಡಬಾರದು?

- GSTR-4 ಅನ್ನು ಫೈಲ್ ಮಾಡಲು ಅಂತಿಮ ದಿನಾಂಕಗಳು

- GSTR-4 ಫಾರ್ಮ್ನಲ್ಲಿ ಫೈಲ್ ಮಾಡಲು ವಿವರಗಳು

- 1. GSTIN

- 2. ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ವ್ಯಕ್ತಿಯ ಹೆಸರು

- 3. ಒಟ್ಟು ವಹಿವಾಟು

- 4. ರಿವರ್ಸ್ ಚಾರ್ಜ್ನಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾದ ಒಳಗಿನ ಸರಬರಾಜುಗಳು

- 5. ಫಾರ್ಮ್ GST CMP-08 ಪ್ರಕಾರ ಸ್ವಯಂ-ಮೌಲ್ಯಮಾಪನ ಹೊಣೆಗಾರಿಕೆಯ ಸಾರಾಂಶ (ಮುಂಗಡಗಳ ನಿವ್ವಳ, ಕ್ರೆಡಿಟ್ ಮತ್ತು ಡೆಬಿಟ್ ಟಿಪ್ಪಣಿಗಳು ಮತ್ತು ತಿದ್ದುಪಡಿಗಳ ಕಾರಣದಿಂದಾಗಿ ಯಾವುದೇ ಇತರ ಹೊಂದಾಣಿಕೆಗಳು ಇತ್ಯಾದಿ)

- 6. ವರ್ಷದಲ್ಲಿ ರಿವರ್ಸ್ ಚಾರ್ಜ್ ಅನ್ನು ಆಕರ್ಷಿಸುವ ಹೊರಗಿನ ಸರಬರಾಜು / ಒಳಮುಖ ಪೂರೈಕೆಗಳ ತೆರಿಗೆ ದರದ ವಿವರಗಳು (ಮುಂಗಡಗಳ ನಿವ್ವಳ, ಕ್ರೆಡಿಟ್ ಮತ್ತು ಡೆಬಿಟ್ ಟಿಪ್ಪಣಿಗಳು ಮತ್ತು ತಿದ್ದುಪಡಿಗಳಿಂದಾಗಿ ಯಾವುದೇ ಇತರ ಹೊಂದಾಣಿಕೆಗಳು ಇತ್ಯಾದಿ.)

- 7. TDS/TCS ಕ್ರೆಡಿಟ್ ಸ್ವೀಕರಿಸಲಾಗಿದೆ

- 8. ತೆರಿಗೆ ಬಡ್ಡಿ, ತಡವಾದ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಬೇಕು ಮತ್ತು ಪಾವತಿಸಬೇಕು

- 9. ಎಲೆಕ್ಟ್ರಾನಿಕ್ ನಗದು ಲೆಡ್ಜರ್ನಿಂದ ಮರುಪಾವತಿ ಕ್ಲೈಮ್ ಮಾಡಲಾಗಿದೆ

- ಲೇಟ್ ಫೈಲಿಂಗ್ಗೆ ದಂಡ

- ತೀರ್ಮಾನ

GSTR 4 ಫಾರ್ಮ್ ಬಗ್ಗೆ ಎಲ್ಲವನ್ನೂ ತಿಳಿಯಿರಿ

GSTR-4 ಅಡಿಯಲ್ಲಿ ಸಲ್ಲಿಸಬೇಕಾದ ಮತ್ತೊಂದು ಪ್ರಮುಖ ರಿಟರ್ನ್ ಆಗಿದೆಜಿಎಸ್ಟಿ ಆಡಳಿತ. ಇದನ್ನು ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಸಲ್ಲಿಸಬೇಕುಆಧಾರ. ಆದಾಗ್ಯೂ, ಈ ನಿರ್ದಿಷ್ಟ ರಿಟರ್ನ್ಗಳು ಇತರ ರಿಟರ್ನ್ಗಳಿಗಿಂತ ಭಿನ್ನವಾಗಿರುವುದು GSTR-4 ಅನ್ನು ಸಂಯೋಜನೆಯ ವಿತರಕರು ಮಾತ್ರ ಸಲ್ಲಿಸಬೇಕು.

GSTR-4 ಎಂದರೇನು?

GSTR-4 ಎಂಬುದು GST ರಿಟರ್ನ್ ಆಗಿದ್ದು ಅದನ್ನು GST ಆಡಳಿತದ ಅಡಿಯಲ್ಲಿ ಸಂಯೋಜನೆಯ ವಿತರಕರು ಸಲ್ಲಿಸಬೇಕು. ಒಬ್ಬ ಸಾಮಾನ್ಯ ತೆರಿಗೆದಾರನು 3 ಮಾಸಿಕ ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸಬೇಕಾಗುತ್ತದೆ, ಆದರೆ ಸಂಯೋಜನೆಯ ವಿತರಕರು ಪ್ರತಿ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ GSTR-4 ಅನ್ನು ಮಾತ್ರ ಸಲ್ಲಿಸಬೇಕಾಗುತ್ತದೆ.

GSTR-4 ಅನ್ನು ಪರಿಷ್ಕರಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ ಎಂಬುದನ್ನು ಮರೆಯದಿರಿ. ಮುಂದಿನ ತ್ರೈಮಾಸಿಕ ರಿಟರ್ನ್ನಲ್ಲಿ ಮಾತ್ರ ನೀವು ಅದನ್ನು ಪರಿಷ್ಕರಿಸಬಹುದು. ಆದ್ದರಿಂದ ಸಲ್ಲಿಸು ಬಟನ್ ಅನ್ನು ಹೊಡೆಯುವ ಮೊದಲು ನಿಮ್ಮ ಎಲ್ಲಾ ನಮೂದುಗಳನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ಪರಿಶೀಲಿಸುವುದು ಬಹಳ ಮುಖ್ಯ.

ಸಂಯೋಜನೆ ಡೀಲರ್ ಯಾರು?

ಸಂಯೋಜನೆಯ ಡೀಲರ್ ಎಂದರೆ ಸಂಯೋಜನೆಯ ಯೋಜನೆಗೆ ಆಯ್ಕೆ ಮಾಡುವ ಯಾರಾದರೂ. ಆದರೆ, ಅವರ ವಾರ್ಷಿಕ ವಹಿವಾಟು ರೂ.1.5 ಕೋಟಿಗಿಂತ ಕಡಿಮೆ ಇರಬೇಕು.

ಸಂಯೋಜನೆ ಯೋಜನೆಯು ಜಗಳ-ಮುಕ್ತ GST ಫೈಲಿಂಗ್ ಯೋಜನೆಯಾಗಿದೆ. ಇದಕ್ಕಾಗಿಯೇ ವಿವಿಧ ನೋಂದಾಯಿತ ವಿತರಕರು ಸಂಯೋಜನೆಯ ಯೋಜನೆಯನ್ನು ಆರಿಸಿಕೊಳ್ಳುತ್ತಾರೆ.

ಇಲ್ಲಿ ಎರಡು ಕಾರಣಗಳಿವೆ:

ಕಾರಣ 1: ಸಣ್ಣ ವ್ಯಾಪಾರ ಮಾಲೀಕರು ಡೇಟಾದ ಸುಲಭ ಅನುಸರಣೆಯ ಪ್ರಯೋಜನವನ್ನು ಪಡೆಯಬಹುದು.

ಕಾರಣ 2: ತ್ರೈಮಾಸಿಕ ಫೈಲಿಂಗ್ ಸಂಯೋಜನೆಯ ವಿತರಕರಿಗೆ ಪ್ರಯೋಜನವಾಗಿದೆ.

ಯಾರು GSTR-4 ಫಾರ್ಮ್ ಅನ್ನು ಫೈಲ್ ಮಾಡಬಾರದು?

GSTR-4 ಸಂಯೋಜನೆಯ ವಿತರಕರಿಗೆ ಮಾತ್ರ. ಆದ್ದರಿಂದ, GSTR-4 ಅನ್ನು ಸಲ್ಲಿಸುವುದರಿಂದ ಈ ಕೆಳಗಿನವುಗಳಿಗೆ ವಿನಾಯಿತಿ ನೀಡಲಾಗಿದೆ.

- ಅನಿವಾಸಿ ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ವ್ಯಕ್ತಿ

- ಇನ್ಪುಟ್ ಸೇವೆವಿತರಕ

- ಕ್ಯಾಶುಯಲ್ ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ವ್ಯಕ್ತಿ

- TCS ಸಂಗ್ರಹಿಸಲು ಜವಾಬ್ದಾರರಾಗಿರುವ ವ್ಯಕ್ತಿಗಳು

- TDS ಕಡಿತಗೊಳಿಸಲು ಹೊಣೆಗಾರರಾಗಿರುವ ವ್ಯಕ್ತಿಗಳು

- ಆನ್ಲೈನ್ ಮಾಹಿತಿ ಮತ್ತು ಡೇಟಾಬೇಸ್ ಪ್ರವೇಶ ಅಥವಾ ಮರುಪಡೆಯುವಿಕೆ (OIDAR) ಸೇವೆಗಳ ಪೂರೈಕೆದಾರರು

GSTR-4 ಅನ್ನು ಫೈಲ್ ಮಾಡಲು ಅಂತಿಮ ದಿನಾಂಕಗಳು

GSTR-4 ಅನ್ನು ಪ್ರತಿ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಸಲ್ಲಿಸಬೇಕಾಗಿರುವುದರಿಂದ, 2019-2020ರ ಮೂರನೇ ಮತ್ತು ನಾಲ್ಕನೇ ತ್ರೈಮಾಸಿಕವು ನೀವು ಫಾರ್ಮ್ ಅನ್ನು ಸಲ್ಲಿಸುವ ಸಮಯವಾಗಿರುತ್ತದೆ.

2019-2020 ರ ಅವಧಿಯ ಅಂತಿಮ ದಿನಾಂಕಗಳು ಇಲ್ಲಿವೆ:

| ಅವಧಿ (ತ್ರೈಮಾಸಿಕ) | ನಿಗದಿತ ದಿನಾಂಕಗಳು |

|---|---|

| 1 ನೇ ತ್ರೈಮಾಸಿಕ - ಏಪ್ರಿಲ್ ನಿಂದ ಜೂನ್ 2019 | 31ನೇ ಆಗಸ್ಟ್ 2019 (36ನೇ GST ಕೌನ್ಸಿಲ್ ಸಭೆಯಲ್ಲಿ ಗಡುವು ದಿನಾಂಕವನ್ನು ವಿಸ್ತರಿಸಲಾಗಿದೆ) |

| 2 ನೇ ತ್ರೈಮಾಸಿಕ - ಜುಲೈನಿಂದ ಸೆಪ್ಟೆಂಬರ್ 2019 | 22 ಅಕ್ಟೋಬರ್ 2019 |

| 3 ನೇ ತ್ರೈಮಾಸಿಕ - ಅಕ್ಟೋಬರ್ ನಿಂದ ಡಿಸೆಂಬರ್ 2019 | 18 ಜನವರಿ 2020 |

| 4 ನೇ ತ್ರೈಮಾಸಿಕ - ಜನವರಿಯಿಂದ ಮಾರ್ಚ್ 2020 | 18ನೇ ಏಪ್ರಿಲ್ 2020 |

Talk to our investment specialist

GSTR-4 ಫಾರ್ಮ್ನಲ್ಲಿ ಫೈಲ್ ಮಾಡಲು ವಿವರಗಳು

GSTR-4 ಸ್ವರೂಪಕ್ಕೆ ಸರ್ಕಾರವು 9 ಶೀರ್ಷಿಕೆಗಳನ್ನು ನಿಗದಿಪಡಿಸಿದೆ.

ನೀವು ಸಂಯೋಜನೆ ಡೀಲರ್ ಆಗಿದ್ದರೆ, GSTR-4 ಅನ್ನು ಭರ್ತಿ ಮಾಡುವಾಗ ನೀವು ಈ ಕೆಳಗಿನ ವಿವರಗಳನ್ನು ನಮೂದಿಸಬೇಕು.

- ರಿವರ್ಸ್ ಶುಲ್ಕಗಳನ್ನು ಆಕರ್ಷಿಸುವ ಖರೀದಿಗಳು

- ನೋಂದಾಯಿಸದ ಪೂರೈಕೆದಾರರಿಂದ ಸರಬರಾಜು

- ಮಾರಾಟ ನಿವ್ವಳ ವಹಿವಾಟು

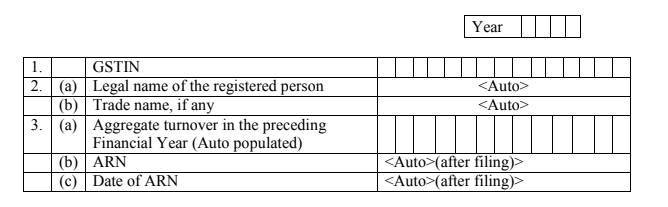

1. GSTIN

ಪ್ರತಿ ನೋಂದಾಯಿತ ತೆರಿಗೆದಾರರಿಗೆ 15-ಅಂಕಿಯ GST ಗುರುತಿನ ಸಂಖ್ಯೆಯನ್ನು ನೀಡಲಾಗುತ್ತದೆ. ಜಿಎಸ್ಟಿ ರಿಟರ್ನ್ ಫೈಲಿಂಗ್ ಸಮಯದಲ್ಲಿ ಇದು ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆಯಾಗಿರುತ್ತದೆ.

2. ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ವ್ಯಕ್ತಿಯ ಹೆಸರು

ಇದು ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆ ಹೊಂದಿದೆ.

3. ಒಟ್ಟು ವಹಿವಾಟು

ಪ್ರತಿ ತೆರಿಗೆದಾರರು ಹಿಂದಿನ ವರ್ಷದ ಒಟ್ಟು ವಹಿವಾಟಿನ ವಿವರಗಳನ್ನು ನಮೂದಿಸಬೇಕು.

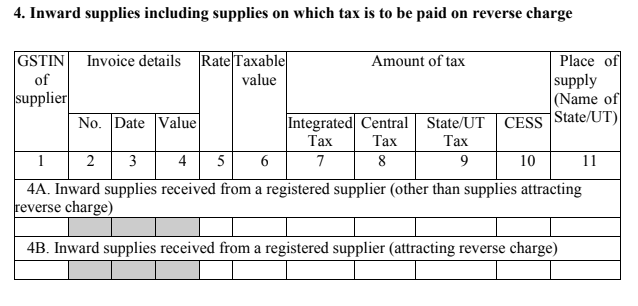

4. ರಿವರ್ಸ್ ಚಾರ್ಜ್ನಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಬೇಕಾದ ಒಳಗಿನ ಸರಬರಾಜುಗಳು

4A. ನೋಂದಾಯಿತ ಪೂರೈಕೆದಾರ (ರಿವರ್ಸ್ ಚಾರ್ಜ್ ಹೊರತುಪಡಿಸಿ)

ಈ ವಿಭಾಗದಲ್ಲಿ, ನೀವು ನೋಂದಾಯಿತ ಪೂರೈಕೆದಾರರಿಂದ ಅಂತರ-ರಾಜ್ಯ ಅಥವಾ ರಾಜ್ಯದೊಳಗಿನ ಖರೀದಿಗಳ ವಿವರಗಳನ್ನು ನಮೂದಿಸಬೇಕಾಗುತ್ತದೆ. ಆದಾಗ್ಯೂ, ರಿವರ್ಸ್ ಚಾರ್ಜ್ ಅನ್ವಯಿಸದ ಖರೀದಿಗಳನ್ನು ಮಾತ್ರ ಇಲ್ಲಿ ವರದಿ ಮಾಡಬೇಕು.

4B. ನೋಂದಾಯಿತ ಪೂರೈಕೆದಾರ (ಹಿಮ್ಮುಖ ಶುಲ್ಕವನ್ನು ಆಕರ್ಷಿಸುವುದು) (B2B)

ನೋಂದಾಯಿತ ಪೂರೈಕೆದಾರರಿಂದ ಅಂತರ-ರಾಜ್ಯ ಅಥವಾ ರಾಜ್ಯದೊಳಗಿನ ಖರೀದಿಗಳ ವಿವರಗಳನ್ನು ನಮೂದಿಸಿ. ಆದಾಗ್ಯೂ, ರಿವರ್ಸ್ ಚಾರ್ಜ್ ಅನ್ವಯವಾಗುವ ಖರೀದಿಗಳನ್ನು ಮಾತ್ರ ಇಲ್ಲಿ ವರದಿ ಮಾಡಬೇಕು.

ರಿವರ್ಸ್ ಚಾರ್ಜ್ ವಿರುದ್ಧದ ಖರೀದಿಗಳ ಮೇಲೆ ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆಯನ್ನು ಈ ವಿವರಗಳ ಆಧಾರದ ಮೇಲೆ ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ.

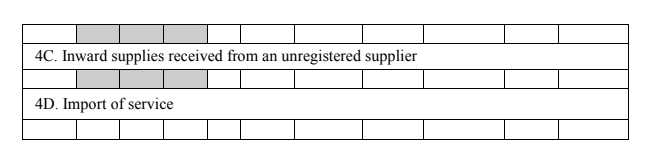

4C. ನೋಂದಾಯಿಸದ ಪೂರೈಕೆದಾರ (B2B UR)

ಈ ವಿಭಾಗದಲ್ಲಿ, ನೀವು ನೋಂದಣಿಯಾಗದ ಪೂರೈಕೆದಾರರಿಂದ ಅಂತರರಾಜ್ಯ ಅಥವಾ ಅಂತರರಾಜ್ಯದ ಖರೀದಿಗಳ ವಿವರಗಳನ್ನು ನಮೂದಿಸಬೇಕಾಗುತ್ತದೆ.

4D. ರಿವರ್ಸ್ ಚಾರ್ಜ್ (IMPS) ಗೆ ಒಳಪಟ್ಟಿರುವ ಸೇವೆಗಳ ಆಮದು

ಈ ವಿಭಾಗವು ರಿವರ್ಸ್ ಶುಲ್ಕಗಳ ಕಾರಣದಿಂದಾಗಿ ನೀವು ಆಕರ್ಷಿಸಿದ ತೆರಿಗೆಯ ವಿವರಗಳ ನಮೂದನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆಆಮದು ಸೇವೆಗಳ.

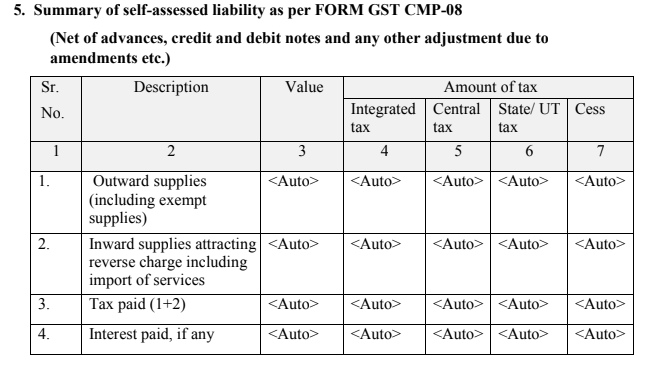

5. ಫಾರ್ಮ್ GST CMP-08 ಪ್ರಕಾರ ಸ್ವಯಂ-ಮೌಲ್ಯಮಾಪನ ಹೊಣೆಗಾರಿಕೆಯ ಸಾರಾಂಶ (ಮುಂಗಡಗಳು, ಕ್ರೆಡಿಟ್ ಮತ್ತು ಡೆಬಿಟ್ ಟಿಪ್ಪಣಿಗಳ ನಿವ್ವಳ ಮತ್ತು ತಿದ್ದುಪಡಿಗಳ ಕಾರಣದಿಂದಾಗಿ ಯಾವುದೇ ಇತರ ಹೊಂದಾಣಿಕೆಗಳು ಇತ್ಯಾದಿ)

5A. ಬಾಹ್ಯ ಸರಬರಾಜುಗಳು (ವಿನಾಯಿತಿ ಸರಬರಾಜು ಸೇರಿದಂತೆ)

ನೀವು ಒಟ್ಟು ಮೌಲ್ಯವನ್ನು ನಮೂದಿಸಬೇಕು ಮತ್ತು ಅದನ್ನು ವಿಭಿನ್ನವಾಗಿ ಪ್ರತ್ಯೇಕಿಸಬೇಕುತೆರಿಗೆಗಳು ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ.

5B ಸೇವೆಗಳ ಆಮದು ಸೇರಿದಂತೆ ಹಿಮ್ಮುಖ ಶುಲ್ಕವನ್ನು ಆಕರ್ಷಿಸುವ ಒಳಗಿನ ಸರಬರಾಜು

ಒಟ್ಟು ಮೌಲ್ಯವನ್ನು ನಮೂದಿಸಿ ಮತ್ತು ಉಲ್ಲೇಖಿಸಲಾದ ವರ್ಗದ ಪ್ರಕಾರ ಅದನ್ನು ಪ್ರತ್ಯೇಕಿಸಿ.

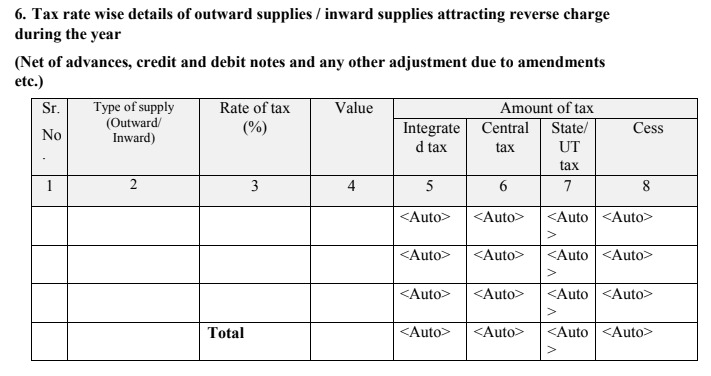

6. ವರ್ಷದಲ್ಲಿ ರಿವರ್ಸ್ ಚಾರ್ಜ್ ಅನ್ನು ಆಕರ್ಷಿಸುವ ಹೊರಗಿನ ಸರಬರಾಜು / ಒಳಮುಖ ಪೂರೈಕೆಗಳ ತೆರಿಗೆ ದರದ ವಿವರಗಳು (ಮುಂಗಡಗಳ ನಿವ್ವಳ, ಕ್ರೆಡಿಟ್ ಮತ್ತು ಡೆಬಿಟ್ ಟಿಪ್ಪಣಿಗಳು ಮತ್ತು ತಿದ್ದುಪಡಿಗಳಿಂದಾಗಿ ಯಾವುದೇ ಇತರ ಹೊಂದಾಣಿಕೆ ಇತ್ಯಾದಿ.)

ನಿಮ್ಮ ನಿವ್ವಳ ವಹಿವಾಟನ್ನು ನಮೂದಿಸಿ ಮತ್ತು ಅನ್ವಯವಾಗುವ ತೆರಿಗೆ ದರವನ್ನು ಆಯ್ಕೆಮಾಡಿ. ತೆರಿಗೆ ಮೊತ್ತವನ್ನು ಸ್ವಯಂ-ಕಂಪ್ಯೂಟ್ ಮಾಡಲಾಗುತ್ತದೆ.

ಹಿಂದಿನ ಆದಾಯದಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾರಾಟದ ವಿವರಗಳಿಗೆ ನೀವು ಯಾವುದೇ ಬದಲಾವಣೆಯನ್ನು ಮಾಡಲು ಬಯಸಿದರೆ, ನೀವು ಅದನ್ನು ಮೂಲ ವಿವರಗಳೊಂದಿಗೆ ಈ ವಿಭಾಗದಲ್ಲಿ ನಮೂದಿಸಬೇಕು.

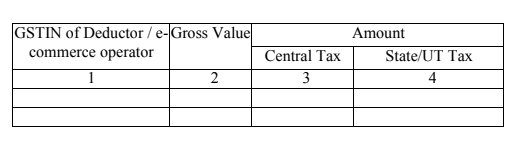

7. TDS/TCS ಕ್ರೆಡಿಟ್ ಸ್ವೀಕರಿಸಲಾಗಿದೆ

ಸಂಯೋಜನೆಯ ಡೀಲರ್ಗೆ ಪಾವತಿ ಮಾಡುವಾಗ ಪೂರೈಕೆದಾರರು ಯಾವುದೇ TDS ಅನ್ನು ಕಡಿತಗೊಳಿಸಿದ್ದರೆ, ಅವರು ಅದನ್ನು ಈ ಕೋಷ್ಟಕದಲ್ಲಿ ನಮೂದಿಸಬೇಕು.

ಕಡಿತಗಾರನ GSTIN, ಒಟ್ಟು ಸರಕುಪಟ್ಟಿ ಮೌಲ್ಯ ಮತ್ತು TDS ಮೊತ್ತವನ್ನು ಇಲ್ಲಿ ನಮೂದಿಸಬೇಕು.

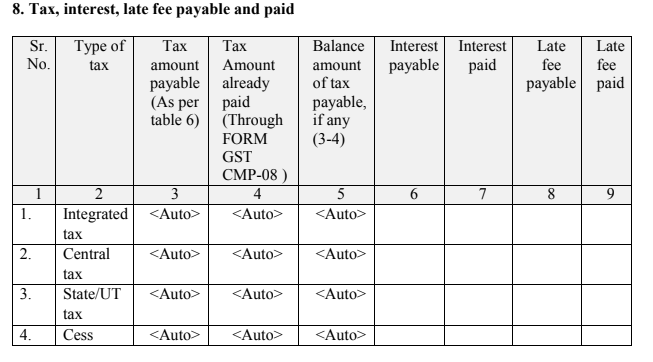

8. ತೆರಿಗೆ ಬಡ್ಡಿ, ತಡವಾದ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಬೇಕು ಮತ್ತು ಪಾವತಿಸಬೇಕು

ಒಟ್ಟು ನಮೂದಿಸಿತೆರಿಗೆ ಜವಾಬ್ದಾರಿ ಮತ್ತು ಇಲ್ಲಿ ಪಾವತಿಸಿದ ತೆರಿಗೆ. IGST, CGST, SGST/UTGST ಮತ್ತು ಸೆಸ್ ಅನ್ನು ಪ್ರತ್ಯೇಕವಾಗಿ ನಮೂದಿಸಲು ಮರೆಯದಿರಿ.

ನೀವು ತಡವಾಗಿ ಫೈಲಿಂಗ್ ಮಾಡಲು ಅಥವಾ GST ಯ ವಿಳಂಬ ಪಾವತಿಗೆ ಆಸಕ್ತಿ ಮತ್ತು ವಿಳಂಬ ಶುಲ್ಕವನ್ನು ಆಕರ್ಷಿಸಿದ್ದರೆ, ವಿಭಾಗದಲ್ಲಿ ವಿವರಗಳನ್ನು ನಮೂದಿಸಿ. ಈ ಕೋಷ್ಟಕದಲ್ಲಿ ನೀವು ಪಾವತಿಸಬೇಕಾದ ಬಡ್ಡಿ ಅಥವಾ ತಡವಾದ ಶುಲ್ಕಗಳು ಮತ್ತು ವಾಸ್ತವವಾಗಿ ಮಾಡಿದ ಪಾವತಿಯನ್ನು ನಮೂದಿಸುವುದು ಕಡ್ಡಾಯವಾಗಿದೆ.

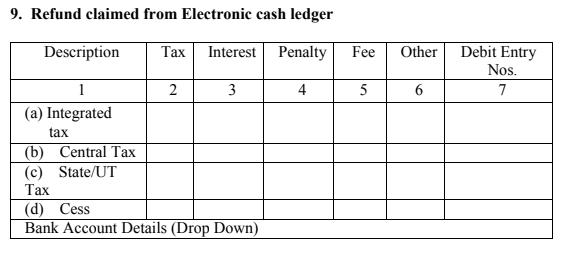

9. ಎಲೆಕ್ಟ್ರಾನಿಕ್ ನಗದು ಲೆಡ್ಜರ್ನಿಂದ ಮರುಪಾವತಿ ಕ್ಲೈಮ್ ಮಾಡಲಾಗಿದೆ

ಇಲ್ಲಿ ಪಾವತಿಸಿದ ಹೆಚ್ಚುವರಿ ತೆರಿಗೆಗಳ ಯಾವುದೇ ಮರುಪಾವತಿಯನ್ನು ನೀವು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು.

ಲೇಟ್ ಫೈಲಿಂಗ್ಗೆ ದಂಡ

ನೀವು ಸಮಯಕ್ಕೆ ಸರಿಯಾಗಿ GSTR-4 ಅನ್ನು ಸಲ್ಲಿಸದಿದ್ದರೆ, ದಿನಕ್ಕೆ ರೂ.200 ಶುಲ್ಕವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ. ನಿಮಗೆ ಗರಿಷ್ಠ ರೂ.ಗಳ ದಂಡವನ್ನು ವಿಧಿಸಲಾಗುತ್ತದೆ. 5000. ನೀವು ಅದನ್ನು ನೆನಪಿಸಿಕೊಳ್ಳಿಅನುತ್ತೀರ್ಣ ನಿರ್ದಿಷ್ಟ ತ್ರೈಮಾಸಿಕಕ್ಕೆ GSTR-4 ಅನ್ನು ಫೈಲ್ ಮಾಡಲು, ಮುಂದಿನ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ ಅದನ್ನು ಫೈಲ್ ಮಾಡಲು ನಿಮಗೆ ಅನುಮತಿಸಲಾಗುವುದಿಲ್ಲ.

ಇತ್ತೀಚಿನ ಅಧಿಸೂಚನೆ ಸಂಖ್ಯೆ 73/2017 ರ ಪ್ರಕಾರ - GSTR-4 ಗಾಗಿ ಕೇಂದ್ರ ತೆರಿಗೆ ವಿಳಂಬ ಶುಲ್ಕವನ್ನು ರೂ.ಗೆ ಇಳಿಸಲಾಗಿದೆ. ದಿನಕ್ಕೆ 50 ರೂ. GSTR-4 ರಲ್ಲಿ 'NIL' ರಿಟರ್ನ್ಗೆ ತಡವಾದ ಶುಲ್ಕವನ್ನು ರೂ. ವಿಳಂಬದ ದಿನಕ್ಕೆ 20 ರೂ.

ತೀರ್ಮಾನ

GSTR-4 ಸಂಯೋಜನೆಯಲ್ಲದ ವಿತರಕರು ಹೊಂದಿರುವ ಎಲ್ಲಾ ಬೇಸರದ ಮಾಸಿಕ ಫೈಲಿಂಗ್ಗಳಿಂದ ಖಂಡಿತವಾಗಿಯೂ ಪರಿಹಾರವಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಸಂಯೋಜನೆಯ ವಿತರಕರು ತೆರಿಗೆ ಪಾವತಿಯೊಂದಿಗೆ ಸಂಭವಿಸುವ ಬದಲಾವಣೆಗಳೊಂದಿಗೆ ಸ್ವತಃ ನವೀಕರಿಸಬೇಕು ಮತ್ತು ಪ್ರತಿ ತ್ರೈಮಾಸಿಕದಲ್ಲಿ GSTR-4 ಅನ್ನು ಸಮಯಕ್ಕೆ ಸಲ್ಲಿಸಬೇಕು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.