Table of Contents

ಆಂತರಿಕ ಆದಾಯದ ದರ - IRR

ಆಂತರಿಕ ರಿಟರ್ನ್ ದರ - IRR ಎಂದರೇನು?

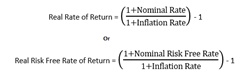

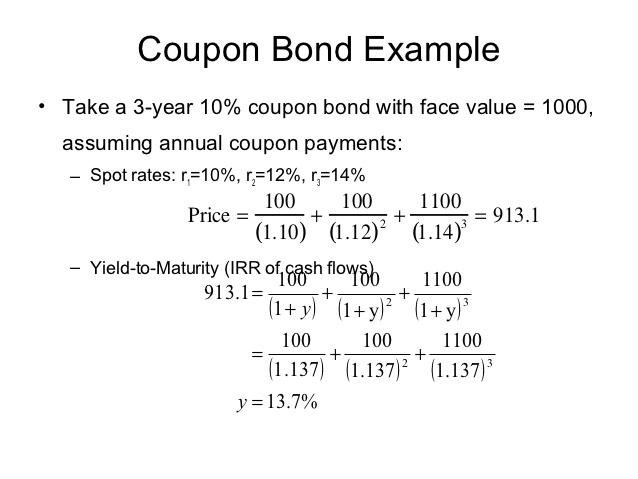

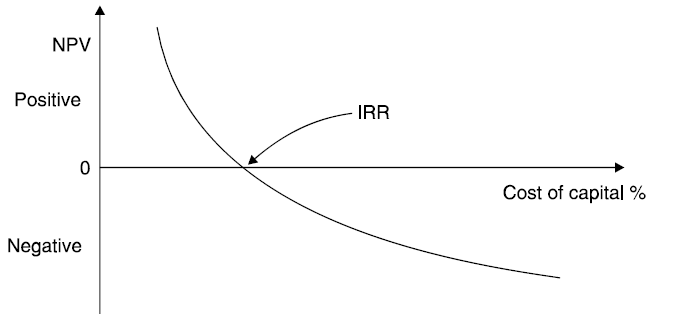

ಆಂತರಿಕ ಆದಾಯದ ದರ (IRR) ನಲ್ಲಿ ಬಳಸಲಾದ ಮೆಟ್ರಿಕ್ ಆಗಿದೆಬಂಡವಾಳ ಸಂಭಾವ್ಯ ಹೂಡಿಕೆಗಳ ಲಾಭದಾಯಕತೆಯನ್ನು ಅಂದಾಜು ಮಾಡಲು ಬಜೆಟ್. ಆದಾಯದ ಆಂತರಿಕ ದರ ಎರಿಯಾಯಿತಿ ನಿವ್ವಳ ಮಾಡುವ ದರಪ್ರಸ್ತುತ ಮೌಲ್ಯ ಶೂನ್ಯಕ್ಕೆ ಸಮನಾದ ನಿರ್ದಿಷ್ಟ ಯೋಜನೆಯಿಂದ ಎಲ್ಲಾ ನಗದು ಹರಿವಿನ (NPV). IRR ಲೆಕ್ಕಾಚಾರಗಳು NPV ಮಾಡುವಂತೆ ಅದೇ ಸೂತ್ರವನ್ನು ಅವಲಂಬಿಸಿವೆ.

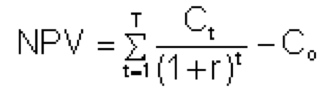

NPV ಅನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಈ ಕೆಳಗಿನ ಸೂತ್ರವಾಗಿದೆ:

ನಿವ್ವಳ ಪ್ರಸ್ತುತ ಮೌಲ್ಯವನ್ನು (NPV) ಲೆಕ್ಕಾಚಾರ ಮಾಡುವ ಸೂತ್ರ.

ಎಲ್ಲಿ:

Ct = t ಅವಧಿಯಲ್ಲಿ ನಿವ್ವಳ ನಗದು ಒಳಹರಿವು

ಸಹ = ಒಟ್ಟು ಆರಂಭಿಕ ಹೂಡಿಕೆ ವೆಚ್ಚಗಳು

r = ರಿಯಾಯಿತಿ ದರ, ಮತ್ತು

t = ಸಮಯದ ಅವಧಿಗಳ ಸಂಖ್ಯೆ

ಸೂತ್ರವನ್ನು ಬಳಸಿಕೊಂಡು IRR ಅನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು, ಒಬ್ಬರು NPV ಅನ್ನು ಶೂನ್ಯಕ್ಕೆ ಸಮನಾಗಿ ಹೊಂದಿಸುತ್ತಾರೆ ಮತ್ತು IRR ಆಗಿರುವ ರಿಯಾಯಿತಿ ದರವನ್ನು (r) ಪರಿಹರಿಸುತ್ತಾರೆ. ಸೂತ್ರದ ಸ್ವರೂಪದಿಂದಾಗಿ, ಆದಾಗ್ಯೂ, IRR ಅನ್ನು ವಿಶ್ಲೇಷಣಾತ್ಮಕವಾಗಿ ಲೆಕ್ಕಹಾಕಲಾಗುವುದಿಲ್ಲ ಮತ್ತು ಬದಲಿಗೆ ಪ್ರಯೋಗ-ಮತ್ತು-ದೋಷದ ಮೂಲಕ ಅಥವಾ IRR ಅನ್ನು ಲೆಕ್ಕಾಚಾರ ಮಾಡಲು ಪ್ರೋಗ್ರಾಮ್ ಮಾಡಲಾದ ಸಾಫ್ಟ್ವೇರ್ ಅನ್ನು ಬಳಸಬೇಕು.

ಸಾಮಾನ್ಯವಾಗಿ ಹೇಳುವುದಾದರೆ, ಪ್ರಾಜೆಕ್ಟ್ನ ಆಂತರಿಕ ಲಾಭದ ದರವು ಹೆಚ್ಚಿನದು, ಅದನ್ನು ಕೈಗೊಳ್ಳಲು ಹೆಚ್ಚು ಅಪೇಕ್ಷಣೀಯವಾಗಿದೆ. IRR ವಿವಿಧ ರೀತಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ಏಕರೂಪವಾಗಿದೆ ಮತ್ತು, IRR ಅನ್ನು ತುಲನಾತ್ಮಕವಾಗಿ ಸಮಾನವಾಗಿ ಬಹು ನಿರೀಕ್ಷಿತ ಯೋಜನೆಗಳನ್ನು ಶ್ರೇಣೀಕರಿಸಲು ಬಳಸಬಹುದು.ಆಧಾರ. ವಿವಿಧ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆಯ ವೆಚ್ಚಗಳು ಸಮಾನವಾಗಿರುತ್ತದೆ ಎಂದು ಭಾವಿಸಿದರೆ, ಹೆಚ್ಚಿನ IRR ಹೊಂದಿರುವ ಯೋಜನೆಯನ್ನು ಬಹುಶಃ ಅತ್ಯುತ್ತಮವೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಮೊದಲು ಕೈಗೊಳ್ಳಲಾಗುತ್ತದೆ.

IRR ಅನ್ನು ಕೆಲವೊಮ್ಮೆ "ಆರ್ಥಿಕ ಆದಾಯದ ದರ" ಅಥವಾ "ರಿಯಾಯಿತಿ" ಎಂದು ಉಲ್ಲೇಖಿಸಲಾಗುತ್ತದೆನಗದು ಹರಿವು ಆದಾಯದ ದರ." "ಆಂತರಿಕ" ಬಳಕೆಯು ಬಾಹ್ಯ ಅಂಶಗಳ ಲೋಪವನ್ನು ಸೂಚಿಸುತ್ತದೆ, ಉದಾಹರಣೆಗೆ ಬಂಡವಾಳದ ವೆಚ್ಚ ಅಥವಾಹಣದುಬ್ಬರ, ಲೆಕ್ಕಾಚಾರದಿಂದ.

ಆಂತರಿಕ ರಿಟರ್ನ್ ದರದ ವಿವರಗಳು - IRR

ಪ್ರಾಜೆಕ್ಟ್ ಉತ್ಪಾದಿಸುವ ನಿರೀಕ್ಷೆಯ ಬೆಳವಣಿಗೆಯ ದರದಂತೆ ನೀವು ಆಂತರಿಕ ಆದಾಯದ ದರವನ್ನು ಯೋಚಿಸಬಹುದು. ನಿರ್ದಿಷ್ಟ ಪ್ರಾಜೆಕ್ಟ್ ಉತ್ಪಾದಿಸುವ ಅಂತ್ಯದ ಆದಾಯದ ದರವು ಅದರ ಅಂದಾಜು IRR ಗಿಂತ ಹೆಚ್ಚಾಗಿ ಭಿನ್ನವಾಗಿರುತ್ತದೆ, ಲಭ್ಯವಿರುವ ಇತರ ಆಯ್ಕೆಗಳಿಗಿಂತ ಗಣನೀಯವಾಗಿ ಹೆಚ್ಚಿನ IRR ಮೌಲ್ಯವನ್ನು ಹೊಂದಿರುವ ಯೋಜನೆಯು ಇನ್ನೂ ಬಲವಾದ ಬೆಳವಣಿಗೆಯ ಉತ್ತಮ ಅವಕಾಶವನ್ನು ಒದಗಿಸುತ್ತದೆ. IRR ನ ಒಂದು ಜನಪ್ರಿಯ ಬಳಕೆಯು ಹೊಸ ಕಾರ್ಯಾಚರಣೆಗಳನ್ನು ಸ್ಥಾಪಿಸುವ ಲಾಭದಾಯಕತೆಯನ್ನು ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಕಾರ್ಯಗಳನ್ನು ವಿಸ್ತರಿಸುವುದರೊಂದಿಗೆ ಹೋಲಿಸುವುದು. ಉದಾಹರಣೆಗೆ, ಹೊಸ ವಿದ್ಯುತ್ ಸ್ಥಾವರವನ್ನು ತೆರೆಯಲು ಅಥವಾ ಹಿಂದೆ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಒಂದನ್ನು ನವೀಕರಿಸಲು ಮತ್ತು ವಿಸ್ತರಿಸಲು ನಿರ್ಧರಿಸಲು ಶಕ್ತಿ ಕಂಪನಿಯು IRR ಅನ್ನು ಬಳಸಬಹುದು. ಎರಡೂ ಯೋಜನೆಗಳು ಕಂಪನಿಗೆ ಮೌಲ್ಯವನ್ನು ಸೇರಿಸುವ ಸಾಧ್ಯತೆಯಿದ್ದರೂ, IRR ಸೂಚಿಸಿದಂತೆ ಹೆಚ್ಚು ತಾರ್ಕಿಕ ನಿರ್ಧಾರವಾಗಿರಬಹುದು.

Talk to our investment specialist

ಅಭ್ಯಾಸದಲ್ಲಿ ಆಂತರಿಕ ಆದಾಯದ ದರ

ಸಿದ್ಧಾಂತದಲ್ಲಿ, ಅದರ ಬಂಡವಾಳದ ವೆಚ್ಚಕ್ಕಿಂತ ಹೆಚ್ಚಿನ IRR ಹೊಂದಿರುವ ಯಾವುದೇ ಯೋಜನೆಯು ಲಾಭದಾಯಕವಾಗಿದೆ ಮತ್ತು ಆದ್ದರಿಂದ ಅಂತಹ ಯೋಜನೆಗಳನ್ನು ಕೈಗೊಳ್ಳಲು ಕಂಪನಿಯು ಆಸಕ್ತಿ ಹೊಂದಿದೆ. ಹೂಡಿಕೆ ಯೋಜನೆಗಳನ್ನು ಯೋಜಿಸುವಲ್ಲಿ, ಸಂಸ್ಥೆಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಅಗತ್ಯವಿರುವ ಆದಾಯದ ದರವನ್ನು (RRR) ಸ್ಥಾಪಿಸುತ್ತವೆ, ಇದು ಮೌಲ್ಯಯುತವಾಗಿರಲು ಪ್ರಶ್ನೆಯಲ್ಲಿರುವ ಹೂಡಿಕೆಯು ಗಳಿಸಬೇಕಾದ ಕನಿಷ್ಠ ಸ್ವೀಕಾರಾರ್ಹ ಆದಾಯದ ಶೇಕಡಾವಾರು ಪ್ರಮಾಣವನ್ನು ನಿರ್ಧರಿಸುತ್ತದೆ. RRR ಅನ್ನು ಮೀರಿದ IRR ಹೊಂದಿರುವ ಯಾವುದೇ ಯೋಜನೆಯು ಲಾಭದಾಯಕವೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ, ಆದಾಗ್ಯೂ ಕಂಪನಿಗಳು ಈ ಆಧಾರದ ಮೇಲೆ ಮಾತ್ರ ಯೋಜನೆಯನ್ನು ಅನುಸರಿಸುವುದಿಲ್ಲ. ಬದಲಿಗೆ, ಅವರು IRR ಮತ್ತು RRR ನಡುವಿನ ಹೆಚ್ಚಿನ ವ್ಯತ್ಯಾಸದೊಂದಿಗೆ ಪ್ರಾಜೆಕ್ಟ್ಗಳನ್ನು ಮುಂದುವರಿಸುತ್ತಾರೆ, ಏಕೆಂದರೆ ಇವುಗಳು ಹೆಚ್ಚು ಲಾಭದಾಯಕವಾಗಿರುತ್ತವೆ.

IRR ಅನ್ನು ಸೆಕ್ಯುರಿಟಿಗಳಲ್ಲಿ ಚಾಲ್ತಿಯಲ್ಲಿರುವ ಆದಾಯದ ದರಗಳೊಂದಿಗೆ ಹೋಲಿಸಬಹುದುಮಾರುಕಟ್ಟೆ. ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಉತ್ಪಾದಿಸಬಹುದಾದ ಆದಾಯಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಐಆರ್ಆರ್ನೊಂದಿಗೆ ಯಾವುದೇ ಪ್ರಾಜೆಕ್ಟ್ಗಳನ್ನು ಸಂಸ್ಥೆಯು ಕಂಡುಹಿಡಿಯಲಾಗದಿದ್ದರೆ, ಅದು ತನ್ನ ಉಳಿಸಿಕೊಂಡಿರುವ ಹೂಡಿಕೆಯನ್ನು ಸರಳವಾಗಿ ಆಯ್ಕೆ ಮಾಡಬಹುದು.ಗಳಿಕೆ ಮಾರುಕಟ್ಟೆಗೆ.

IRR ಅನೇಕರಿಗೆ ಇಷ್ಟವಾಗುವ ಮೆಟ್ರಿಕ್ ಆಗಿದ್ದರೂ, ಸಂಸ್ಥೆಯು ಕೈಗೊಳ್ಳಬಹುದಾದ ಸಂಭಾವ್ಯ ಯೋಜನೆಯಿಂದ ಪ್ರತಿನಿಧಿಸುವ ಮೌಲ್ಯದ ಸ್ಪಷ್ಟ ಚಿತ್ರಕ್ಕಾಗಿ ಇದನ್ನು ಯಾವಾಗಲೂ NPV ಯ ಜೊತೆಯಲ್ಲಿ ಬಳಸಬೇಕು.

ರಿಟರ್ನ್ ಸಮಸ್ಯೆಗಳ ಆಂತರಿಕ ದರ

ಪ್ರಾಜೆಕ್ಟ್ನ ಲಾಭದಾಯಕತೆಯನ್ನು ಅಂದಾಜು ಮಾಡುವಲ್ಲಿ IRR ಬಹಳ ಜನಪ್ರಿಯ ಮೆಟ್ರಿಕ್ ಆಗಿದ್ದರೂ, ಅದನ್ನು ಮಾತ್ರ ಬಳಸಿದರೆ ಅದು ತಪ್ಪುದಾರಿಗೆಳೆಯಬಹುದು. ಆರಂಭಿಕ ಹೂಡಿಕೆಯ ವೆಚ್ಚಗಳ ಆಧಾರದ ಮೇಲೆ, ಒಂದು ಯೋಜನೆಯು ಕಡಿಮೆ IRR ಆದರೆ ಹೆಚ್ಚಿನ NPV ಅನ್ನು ಹೊಂದಿರಬಹುದು, ಅಂದರೆ ಆ ಯೋಜನೆಯಲ್ಲಿ ಕಂಪನಿಯು ಆದಾಯವನ್ನು ನೋಡುವ ವೇಗವು ನಿಧಾನವಾಗಿರಬಹುದು, ಯೋಜನೆಯು ಒಟ್ಟಾರೆ ಮೌಲ್ಯದ ಹೆಚ್ಚಿನ ಮೊತ್ತವನ್ನು ಸೇರಿಸಬಹುದು. ಸಂಸ್ಥೆ.

ವಿಭಿನ್ನ ಉದ್ದಗಳ ಯೋಜನೆಗಳನ್ನು ಹೋಲಿಸಲು IRR ಅನ್ನು ಬಳಸುವಾಗ ಇದೇ ರೀತಿಯ ಸಮಸ್ಯೆ ಉಂಟಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಒಂದು ಅಲ್ಪಾವಧಿಯ ಯೋಜನೆಯು ಹೆಚ್ಚಿನ IRR ಅನ್ನು ಹೊಂದಿರಬಹುದು, ಇದು ಅತ್ಯುತ್ತಮ ಹೂಡಿಕೆಯಾಗಿ ಕಂಡುಬರುತ್ತದೆ, ಆದರೆ ಕಡಿಮೆ NPV ಅನ್ನು ಹೊಂದಿರಬಹುದು. ವ್ಯತಿರಿಕ್ತವಾಗಿ, ದೀರ್ಘವಾದ ಯೋಜನೆಯು ಕಡಿಮೆ IRR ಅನ್ನು ಹೊಂದಿರಬಹುದು, ನಿಧಾನವಾಗಿ ಮತ್ತು ಸ್ಥಿರವಾಗಿ ಆದಾಯವನ್ನು ಗಳಿಸಬಹುದು, ಆದರೆ ಕಾಲಾನಂತರದಲ್ಲಿ ಕಂಪನಿಗೆ ದೊಡ್ಡ ಪ್ರಮಾಣದ ಮೌಲ್ಯವನ್ನು ಸೇರಿಸಬಹುದು.

IRR ನೊಂದಿಗಿನ ಇನ್ನೊಂದು ಸಮಸ್ಯೆಯು ಮೆಟ್ರಿಕ್ಗೆ ಕಟ್ಟುನಿಟ್ಟಾಗಿ ಅಂತರ್ಗತವಾಗಿಲ್ಲ, ಬದಲಿಗೆ IRR ನ ಸಾಮಾನ್ಯ ದುರ್ಬಳಕೆಯಾಗಿದೆ. ಯೋಜನೆಯ ಅವಧಿಯಲ್ಲಿ ಧನಾತ್ಮಕ ನಗದು ಹರಿವುಗಳು ಉತ್ಪತ್ತಿಯಾದಾಗ (ಕೊನೆಯಲ್ಲಿ ಅಲ್ಲ), ಹಣವನ್ನು ಯೋಜನೆಯ ಆದಾಯದ ದರದಲ್ಲಿ ಮರುಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ ಎಂದು ಜನರು ಊಹಿಸಬಹುದು. ಇದು ಅಪರೂಪವಾಗಿ ಆಗಬಹುದು. ಬದಲಿಗೆ, ಧನಾತ್ಮಕ ನಗದು ಹರಿವುಗಳನ್ನು ಮರುಹೂಡಿಕೆ ಮಾಡಿದಾಗ, ಅದು ಬಂಡವಾಳದ ವೆಚ್ಚವನ್ನು ಹೋಲುವ ದರದಲ್ಲಿರುತ್ತದೆ. ಈ ರೀತಿಯಾಗಿ ಐಆರ್ಆರ್ ಅನ್ನು ತಪ್ಪಾಗಿ ಲೆಕ್ಕಾಚಾರ ಮಾಡುವುದರಿಂದ ಯೋಜನೆಯು ನಿಜವಾಗಿರುವುದಕ್ಕಿಂತ ಹೆಚ್ಚು ಲಾಭದಾಯಕವಾಗಿದೆ ಎಂಬ ನಂಬಿಕೆಗೆ ಕಾರಣವಾಗಬಹುದು. ಇದು, ಏರಿಳಿತದ ನಗದು ಹರಿವುಗಳೊಂದಿಗೆ ದೀರ್ಘ ಯೋಜನೆಗಳು ಬಹು ವಿಭಿನ್ನ IRR ಮೌಲ್ಯಗಳನ್ನು ಹೊಂದಿರಬಹುದು ಎಂಬ ಅಂಶದ ಜೊತೆಗೆ, ಮಾರ್ಪಡಿಸಿದ ಆಂತರಿಕ ದರದ ಆದಾಯ (MIRR) ಎಂಬ ಮತ್ತೊಂದು ಮೆಟ್ರಿಕ್ ಅನ್ನು ಬಳಸಲು ಪ್ರೇರೇಪಿಸಿದೆ. MIRR ಈ ಸಮಸ್ಯೆಗಳನ್ನು ಸರಿಪಡಿಸಲು IRR ಅನ್ನು ಸರಿಹೊಂದಿಸುತ್ತದೆ, ನಗದು ಹರಿವುಗಳನ್ನು ಮರುಹೂಡಿಕೆ ಮಾಡುವ ದರವಾಗಿ ಬಂಡವಾಳದ ವೆಚ್ಚವನ್ನು ಸಂಯೋಜಿಸುತ್ತದೆ ಮತ್ತು ಒಂದೇ ಮೌಲ್ಯವಾಗಿ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವುದು. IRR ನ ಹಿಂದಿನ ಸಮಸ್ಯೆಯನ್ನು MIRR ಸರಿಪಡಿಸಿದ ಕಾರಣ, ಯೋಜನೆಯ MIRR ಅದೇ ಯೋಜನೆಯ IRR ಗಿಂತ ಗಮನಾರ್ಹವಾಗಿ ಕಡಿಮೆ ಇರುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.