Fincash चांगला आणि सेवा कर »भारतातील ऑनलाइन कार्ड गेम्सवर जीएसटी

Table of Contents

भारतातील ऑनलाइन कार्ड गेम्सवर जीएसटी

वस्तू आणि सेवा कर (जीएसटी) ने भारतातील विक्री आणि खरेदी प्रणालीमध्ये अनेक बदल केले आहेत. करप्रणालीमध्ये जवळजवळ सर्व आर्थिक क्रियाकलाप समाविष्ट आहेत. देशातील पुरवठ्यावर जीएसटी खूप लागू आहे. या पुरवठ्यामध्ये मूर्त वस्तू आणि अमूर्त आभासी वस्तूंचा समावेश असू शकतो.

GST कायद्याच्या प्रकाशात ऑनलाइन कार्ड गेमवरील करावर एक नजर टाकूया.

जीएसटी कायद्यांतर्गत पुरवठा

आम्ही GST च्या संदर्भात ऑनलाइन कार्ड गेमच्या कर आकारणीवर चर्चा करत असल्याने, GST कायदा, 2016 च्या संदर्भात चर्चा करूया. केंद्रीय वस्तू आणि सेवा कर कायदा (CGST) कलम 7 खाली नमूद केल्याप्रमाणे पुरवठ्याचे वर्णन करतो:

विक्री, हस्तांतरण, वस्तु विनिमय, विनिमय, परवाना, भाडे,लीज किंवा विल्हेवाट लावणे किंवा एखाद्या व्यक्तीने व्यवसाय वाढीसाठी तयार करणे म्हणजे पुरवठा

आयात करा सेवांचा

ऑनलाइन कार्ड गेम्सवर जीएसटी

ऑनलाइन कार्ड गेममध्ये, खेळाडूंना काही पैशांसाठी तिकिटे खरेदी करण्यास सांगितले जाते किंवा गेममध्ये निश्चित रक्कम जमा करण्यास सांगितले जाते. हे असे प्लॅटफॉर्म आहे जिथे पैसे मोजून सेवा दिली जाते. याचा अर्थ पुरवठा झाला आहे आणि हा कार्यक्रम GST अंतर्गत करपात्र आहे.

1. GST दायित्व

वस्तू आणि सेवांच्या पुरवठादारावर GST भरण्याची जबाबदारी असेल. ऑनलाइन गेमच्या बाबतीत, ज्या प्लॅटफॉर्मवर गेम आयोजित केला जातो तो सेवेचा पुरवठादार मानला जाईल. यामुळे सेवा करपात्र बनते.

ऑनलाइन कार्ड गेमिंग प्लॅटफॉर्म जीएसटी कायद्यांतर्गत पुरवठादार विभागाशी संबंधित सर्व अटी आणि नियमांचे पालन करण्यास जबाबदार आहे जसे की नियतकालिक रिटर्नची नोंदणी आणि फाइल करणे.

GST कायद्यांतर्गत, काही नियम हे देखील सूचित करतात की वस्तू आणि सेवा प्राप्तकर्त्यावर देखील कर आकारला जातो, परंतु ऑनलाइन गेमच्या बाबतीत, हे लागू होत नाही. हे गेमिंग प्लॅटफॉर्म आहे ज्यावर कर आकारला जाईल.

Talk to our investment specialist

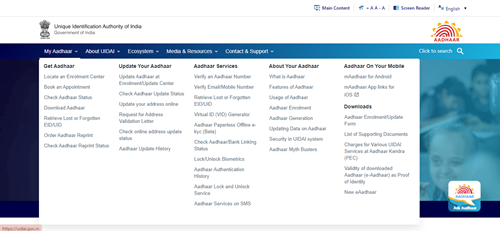

2. नोंदणी

जीएसटी कायद्यानुसार, रु. पेक्षा जास्त उलाढाल असलेले पुरवठादार. आर्थिक वर्षाच्या अखेरीस 20 लाखांची GST अंतर्गत नोंदणी करायची आहे. ऑनलाइन कार्ड गेमिंग प्लॅटफॉर्म रु. पेक्षा जास्त कमावत असल्यास. वार्षिक 20 लाख, त्याची नोंदणी करावी लागेल.

तथापि, लक्षात ठेवा की आजपर्यंत असा कोणताही कायदा नाही जो ऑनलाइन गेमसाठी असे नमूद करतो, परंतु या प्लॅटफॉर्मने सुरक्षित बाजूवर राहण्यासाठी पुरवठा आणि उंबरठा सूट यासाठी सामान्य GST कायद्याचे पालन केले पाहिजे.

3. पुरवठा मूल्य

CGST कायदा 15 (1) अंतर्गत GST कायद्यानुसार, वस्तू किंवा सेवांचे पुरवठा मूल्य व्यवहार मूल्यानुसार असेल. याचा अर्थ वस्तू किंवा सेवांच्या निर्दिष्ट पुरवठ्यासाठी प्रत्यक्षात दिलेली किंवा देय असलेली किंमत म्हणजे व्यवहार मूल्य.

तथापि, ऑनलाइन कार्ड गेमच्या बाबतीत, प्लॅटफॉर्म खेळाडूंकडून एक रक्कम घेते, ज्याचा उपयोग प्रोत्साहन, बक्षिसे किंवा पुरस्कार देण्यासाठी देखील केला जातो.

उदाहरणार्थ, ऑनलाइन कार्ड गेमिंग प्लॅटफॉर्मला रु. खेळाडूंच्या ठेवी आणि इतर देयकांमधून 2 लाख. प्लॅटफॉर्म, या बदल्यात, रु. या रकमेपैकी 1 लाख प्रोत्साहन, बक्षिसे इ. देण्यासाठी. याचा अर्थ व्यासपीठाकडे रु. 1 लाख हातात.

तर, आता करपात्र रक्कम किती आहे?

कलम 15- मध्ये असे नमूद केले आहे की वस्तू किंवा सेवांचे पुरवठा मूल्य ही वस्तू किंवा सेवांच्या पुरवठ्यासाठी दिलेली किंवा देय असलेली वास्तविक किंमत असेल. लक्षात ठेवा की दिलेली किंवा देय असलेली किंमत ही पुरवठ्याचे मूल्य आहे. वरील उदाहरणाच्या बाबतीत, प्रत्यक्षात प्लॅटफॉर्मला दिलेली रक्कम रु. 1 लाख आणि यामुळेच इतर आनुषंगिक खर्च भरून गेम चालवण्यास मदत होते. प्लॅटफॉर्मवर 'वास्तविकपणे' न भरलेल्या रकमेवर कर आकारला जाऊ नये.

तथापि, ऑनलाइन गेमसाठी GST अंतर्गत आजपर्यंत कोणतेही विशिष्ट कायदे नाहीत आणि नजीकच्या भविष्यात हे घडणे खरोखर उपयुक्त ठरेल.

निष्कर्ष

ऑनलाइन कार्ड गेमवर जीएसटी आवश्यक आहे आणि अशा गेमचे आयोजन करणार्या कंपन्यांनी भारतीय टिकून राहण्यासाठी सेवा आणि पुरवठ्यासाठी उपलब्ध असलेल्या कायद्यांचे पालन केले पाहिजे.अर्थव्यवस्था.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

You Might Also Like