तुमचा क्रेडिट स्कोअर कसा मोजला जातो?

उंचक्रेडिट स्कोअर मध्ये प्रवेश देतेसर्वोत्तम क्रेडिट कार्ड मध्येबाजार. हे तुम्हाला कमी व्याजदरासाठी देखील पात्र बनवते. दुसऱ्या शब्दांत, तुम्ही क्रेडिटसाठी आत्मविश्वासाने अर्ज करू शकता. पण, तुमचा स्कोअर कुठून येतो हे तुम्हाला माहीत आहे का? तुमचे कसे आहे ते तपासूयाक्रेडिट स्कोअर मोजला ज्याच्या आधारावर तुम्ही तुमच्या त्यामध्ये उत्तम सुधारणा करू शकता.

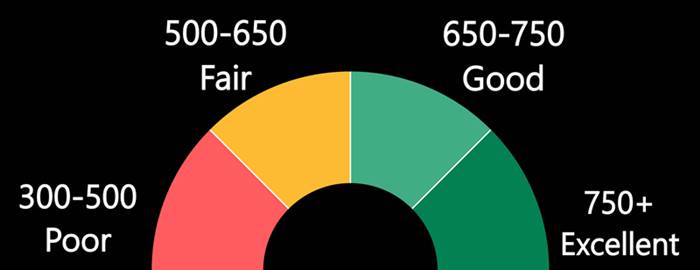

क्रेडिट स्कोअरची श्रेणी

चार आरबीआय-नोंदणीकृत आहेतक्रेडिट ब्युरो भारतात-सिबिल स्कोअर,CRIF उच्च मार्क,अनुभवी आणिइक्विफॅक्स, जो तुम्हाला तुमचा स्कोअर प्रदान करतो. परंतु, ब्युरोनुसार गुण भिन्न असू शकतात. सामान्यतः, ते 300 ते 900 पर्यंत असते. तुमचा स्कोअर 900 च्या जितका जवळ असेल तितके तुम्हाला अधिक क्रेडिट फायदे असतील.

स्कोअर श्रेणी कशासाठी आहेत ते येथे आहे-

| गरीब | 300-500 |

|---|---|

| योग्य | ५००-६५० |

| चांगले | ६५०-७५० |

| उत्कृष्ट | ७५०+ |

क्रेडिट स्कोअर कसा ठरवला जातो?

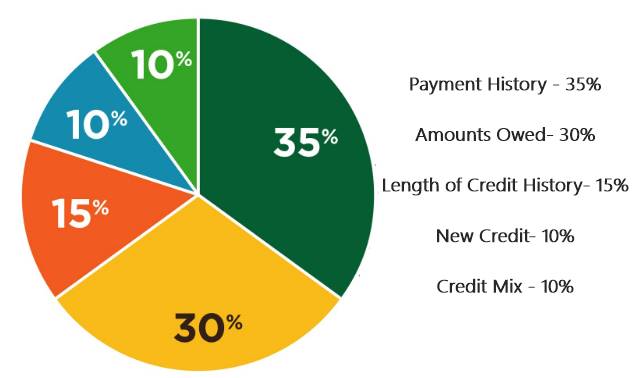

क्रेडिट स्कोअर ठरवताना पाच प्रमुख घटकांचा विचार केला जातो. बहुतेक ब्युरोद्वारे क्रेडिट स्कोअरची गणना करण्यासाठी हे सामान्य घटक वापरले जातात.

| श्रेणी | तुमच्या स्कोअरचा % |

|---|---|

| पेमेंट इतिहास | 35% |

| देय रक्कम | ३०% |

| क्रेडिट इतिहासाची लांबी | १५% |

| नवीन क्रेडिट | 10% |

| क्रेडिट लाइन | 10% |

Check credit score

पेमेंट इतिहास

तुमचा पेमेंट इतिहास ही सर्वात मोठी श्रेणी आहे आणि तुमचा स्कोअर बनवणारा सर्वात महत्त्वाचा घटक आहे. कर्जाचे ईएमआय आणि क्रेडिट कार्डची थकबाकी वेळेवर भरण्यासाठी तुम्ही किती जबाबदार आहात हे ते दाखवते. तुमची कोणतीही बिले चुकली आहेत का आणि तुम्ही कोणतेही कर्ज वाहून नेत असल्यास हे देखील दर्शवते.

तुम्ही तुमची जबाबदारी वेळेवर भरल्यास, ही श्रेणी तुमचा स्कोअर वाढवेल. याउलट, जर तुमची पेमेंट चुकली असेल किंवा तुमच्यावर कायदेशीर निर्णय किंवा दिवाळखोरी असेल तरक्रेडिट रिपोर्ट, तर तुमचा स्कोअर कमी होईल.

तुम्हाला देय असलेली रक्कम

तुमच्यावर किती कर्ज आहेक्रेडिट कार्ड आणि कर्ज तुमच्या क्रेडिट स्कोअरच्या 30% बनवते. हे तुमच्याकडे असलेल्या खात्यांचे प्रकार आणि किती क्रेडिट उपलब्ध आहे याच्या तुलनेत तुमच्याकडे किती पैसे आहेत याचा देखील विचार करते. जर तुमचा कर्जाचा भाग जास्त असेल, तर सावकार असे गृहीत धरतील की तुम्ही धोकादायक कर्जदार आहात आणि तुम्हाला पैसे देऊ शकत नाहीत. जास्त कर्ज म्हणजे कमी गुण.

तुमचा कर्जाचा EMI कधीही चुकवू नका आणि तुमच्या क्रेडिट कार्डची शिल्लक शक्य तितकी कमी ठेवा हा एक चांगला नियम आहे.

क्रेडिट इतिहासाची लांबी

यात तुमच्या सर्व खात्यांच्या कालावधीचा समावेश होतो. अगदी जुन्या पासून अगदी नवीन पर्यंत. आदर्शपणे, वेळेवर पेमेंट करण्याचा तुमचा क्रेडिट इतिहास जितका जास्त असेल तितका स्कोअर जास्त असेल.

या श्रेणीमध्ये तुमच्या 15% स्कोअर आहेत, त्यामुळे तुम्ही हे सुनिश्चित कराचांगले क्रेडिट तुमच्या आर्थिक गरजांसाठी इतिहास.

नवीन क्रेडिट

यामध्ये दोन गोष्टींचा समावेश आहे- तुम्ही किती नवीन क्रेडिट खाती उघडली आहेत आणि गेल्या 12 महिन्यांत तुम्ही किती क्रेडिट चौकशी केली आहे. एकापेक्षा जास्त क्रेडिट लाइन आणि खूप जास्त चौकशी तुमचा स्कोअर कमी करू शकतात. हा देखील कर्जदारांसाठी मोठा ‘नाही’ आहे. तुम्ही ‘क्रेडिट हंगरी’ आहात अशी त्यांची कल्पना आहे. म्हणून, यादृच्छिक चौकशी टाळा आणि जेव्हा तुम्हाला हवे असेल तेव्हाच क्रेडिटसाठी अर्ज करा.

क्रेडिट मिक्स

क्रेडिट मिक्स म्हणजे तुमच्याकडे असलेल्या क्रेडिट खात्यांचे प्रकार. योग्य क्रेडिट शिस्तीचे चांगले मिश्रण आपल्या क्रेडिट स्कोअरला चालना देऊ शकते.याचे कारण ही श्रेणी अशी आहे की अनेक प्रकारच्या क्रेडिट लाइन्स व्यवस्थापित करण्यात तुम्ही किती जबाबदार आहात हे सावकारांना जाणून घ्यायचे आहे. कर्जाचे मिश्रण, वेळेवर पेमेंटसह क्रेडिट कार्ड हे निरोगी क्रेडिट स्कोअरसाठी एक चांगला पर्याय असू शकतो.

निष्कर्ष

आता तुमचा क्रेडिट स्कोअर कसा मोजला जातो हे कळल्यावर, त्यात सुधारणा करायला सुरुवात करा. चांगला क्रेडिट इतिहास तुमचे आर्थिक जीवन सोपे आणि नितळ बनवतो.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.