Table of Contents

- GSTR 7 ਕੀ ਹੈ?

- GSTR-7 ਕਿਸ ਨੂੰ ਫਾਈਲ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ?

- GSTR-7 ਫਾਈਲ ਕਰਨ ਲਈ ਨਿਯਤ ਮਿਤੀਆਂ

- GSTR-7 ਫਾਈਲ ਕਰਨ ਲਈ ਵੇਰਵੇ

- 1. GSTIN

- 2. ਕਟੌਤੀ ਕਰਨ ਵਾਲੇ ਦਾ ਕਾਨੂੰਨੀ ਨਾਮ

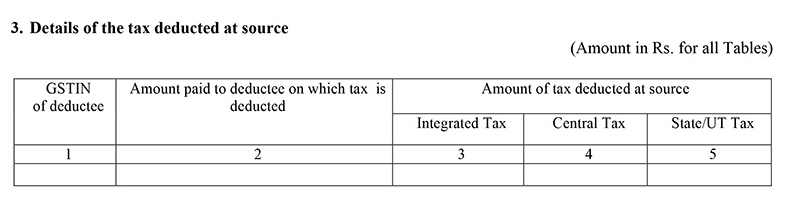

- 3. ਸਰੋਤ 'ਤੇ ਕੱਟੇ ਗਏ ਟੈਕਸ ਦੇ ਵੇਰਵੇ

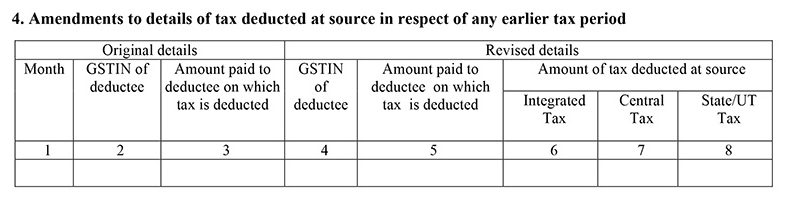

- 4. ਕਿਸੇ ਵੀ ਪਿਛਲੀ ਟੈਕਸ ਮਿਆਦ ਦੇ ਸਬੰਧ ਵਿੱਚ ਸਰੋਤ 'ਤੇ ਕਟੌਤੀ ਕੀਤੇ ਗਏ ਟੈਕਸ ਦੇ ਵੇਰਵਿਆਂ ਵਿੱਚ ਸੋਧ

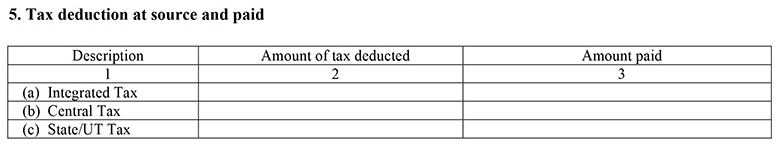

- 5. ਸਰੋਤ ਅਤੇ ਭੁਗਤਾਨ 'ਤੇ ਟੈਕਸ ਕਟੌਤੀ

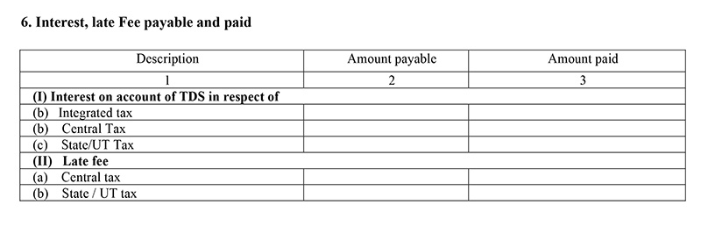

- 6. ਵਿਆਜ, ਲੇਟ ਫੀਸ ਅਤੇ ਅਦਾਇਗੀ ਯੋਗ

- 7. ਇਲੈਕਟ੍ਰਾਨਿਕ ਕੈਸ਼ ਲੇਜ਼ਰ ਤੋਂ ਰਿਫੰਡ ਦਾ ਦਾਅਵਾ ਕੀਤਾ ਗਿਆ ਹੈ

- 8. ਟੀਡੀਐਸ/ਵਿਆਜ ਦੇ ਭੁਗਤਾਨ ਲਈ ਇਲੈਕਟ੍ਰਾਨਿਕ ਕੈਸ਼ ਲੇਜ਼ਰ ਵਿੱਚ ਡੈਬਿਟ ਐਂਟਰੀਆਂ [ਟੈਕਸ ਦੇ ਭੁਗਤਾਨ ਅਤੇ ਰਿਟਰਨ ਜਮ੍ਹਾਂ ਕਰਨ ਤੋਂ ਬਾਅਦ ਭਰੀਆਂ ਜਾਣਗੀਆਂ]

- ਦੇਰ ਨਾਲ ਫਾਈਲ ਕਰਨ ਲਈ ਜੁਰਮਾਨਾ

- ਸਿੱਟਾ

GSTR-7 ਫਾਰਮ ਬਾਰੇ ਸਭ ਕੁਝ

GSTR-7 ਦੇ ਤਹਿਤ ਦਾਇਰ ਕੀਤੀ ਜਾਣ ਵਾਲੀ ਮਹੱਤਵਪੂਰਨ ਮਾਸਿਕ ਰਿਟਰਨ ਹੈਜੀ.ਐੱਸ.ਟੀ ਸ਼ਾਸਨ. ਹਾਲਾਂਕਿ, ਸਾਰੇ ਟੈਕਸਦਾਤਾਵਾਂ ਨੂੰ ਇਹ ਰਿਟਰਨ ਫਾਈਲ ਨਹੀਂ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਇਹ ਉਹਨਾਂ ਤੱਕ ਸੀਮਿਤ ਹੈ ਜਿਨ੍ਹਾਂ ਨੂੰ ਜੀਐਸਟੀ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ ਟੀਡੀਐਸ (ਸਰੋਤ 'ਤੇ ਟੈਕਸ ਕਟੌਤੀ) ਕਰਨੀ ਪੈਂਦੀ ਹੈ।

GSTR 7 ਕੀ ਹੈ?

GSTR-7 ਇੱਕ ਲਾਜ਼ਮੀ ਮਾਸਿਕ ਰਿਟਰਨ ਹੈ ਜੋ TDS ਕੱਟਣ ਵਾਲਿਆਂ ਦੁਆਰਾ ਦਾਇਰ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਇਸ ਵਿੱਚ ਕੱਟੇ ਗਏ TDS ਦੇ ਵੇਰਵੇ ਸ਼ਾਮਲ ਹਨ,TDS ਰਿਫੰਡ ਦਾਅਵਾ, TDS ਦੇਣਦਾਰੀ ਦੇਣਯੋਗ ਜਾਂ ਅਦਾਇਗੀ ਯੋਗ, ਆਦਿ।

ਇਹ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਰਿਟਰਨ ਹੈ ਕਿਉਂਕਿ ਜਿਸ ਵਿਅਕਤੀ ਦਾ ਟੀਡੀਐਸ ਕੱਟਿਆ ਗਿਆ ਹੈ, ਉਹ ਇਨਪੁਟ ਕ੍ਰੈਡਿਟ ਦਾ ਦਾਅਵਾ ਕਰ ਸਕਦਾ ਹੈ। ਵਿਅਕਤੀ ਫਿਰ ਆਉਟਪੁੱਟ ਦੇ ਭੁਗਤਾਨ ਲਈ ਇਸਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦਾ ਹੈਟੈਕਸ ਦੇਣਦਾਰੀ. ਇਹ ਵੇਰਵੇ GSTR-7 ਭਰਨ ਦੀ ਨਿਯਤ ਮਿਤੀ ਤੋਂ ਬਾਅਦ GSTR-2A ਦੇ 'ਭਾਗ C' ਵਿੱਚ ਕਟੌਤੀਕਰਤਾ (ਜਿਸ ਦਾ TDS ਕੱਟਿਆ ਗਿਆ ਹੈ) ਨੂੰ ਉਪਲਬਧ ਕਰਾਇਆ ਜਾਂਦਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਕਟੌਤੀ ਕਰਨ ਵਾਲਾ ਵਿਅਕਤੀ GSTR-7 ਦੇ ਆਧਾਰ 'ਤੇ GSTR-7A ਫਾਰਮ ਵਿੱਚ ਅਜਿਹੇ TDS ਲਈ ਇੱਕ ਸਰਟੀਫਿਕੇਟ ਤੱਕ ਪਹੁੰਚ ਕਰਨ ਦੇ ਯੋਗ ਹੋਵੇਗਾ।

ਯਾਦ ਰੱਖੋ ਕਿ ਇੱਕ ਵਾਰ ਫਾਰਮ ਜਮ੍ਹਾਂ ਕਰਾਉਣ ਤੋਂ ਬਾਅਦ ਕਿਸੇ ਵੀ ਗਲਤੀ ਨੂੰ ਸੋਧਿਆ ਨਹੀਂ ਜਾ ਸਕਦਾ। ਲੋੜੀਂਦੇ ਕੋਈ ਵੀ ਬਦਲਾਅ ਸਿਰਫ਼ ਅਗਲੀ ਫਾਈਲਿੰਗ ਵਿੱਚ ਹੀ ਕੀਤੇ ਜਾ ਸਕਦੇ ਹਨ।

GSTR-7 ਕਿਸ ਨੂੰ ਫਾਈਲ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ?

ਇੱਥੇ TDS ਕੱਟਣ ਵਾਲਿਆਂ ਦੀ ਸੂਚੀ ਹੈ:

- ਕੇਂਦਰ ਜਾਂ ਰਾਜ ਸਰਕਾਰ ਦਾ ਵਿਭਾਗ/ਸਥਾਪਨਾ

- ਸਥਾਨਕ ਅਥਾਰਟੀ

- ਸਰਕਾਰੀ ਏਜੰਸੀਆਂ

- ਵਿਅਕਤੀ ਜਾਂ ਵਿਅਕਤੀਆਂ ਦੀ ਸ਼੍ਰੇਣੀ ਜਿਨ੍ਹਾਂ ਨੂੰ ਕੇਂਦਰੀ/ਰਾਜ ਸਰਕਾਰ ਦੁਆਰਾ ਕੌਂਸਲ ਦੀਆਂ ਸਿਫ਼ਾਰਸ਼ਾਂ 'ਤੇ ਸੂਚਿਤ ਕੀਤਾ ਜਾਂਦਾ ਹੈ

ਨੋਟੀਫਿਕੇਸ਼ਨ ਨੰਬਰ 33/2017- ਕੇਂਦਰੀ ਟੈਕਸ ਅਨੁਸਾਰ, 15 ਸਤੰਬਰ 2017

TDS ਕੱਟਣ ਲਈ ਹੇਠਾਂ ਦਿੱਤੀਆਂ ਸੰਸਥਾਵਾਂ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ:

- ਕੋਈ ਵੀ ਅਥਾਰਟੀ ਜਾਂ ਬੋਰਡ ਜਾਂ ਕੋਈ ਹੋਰ ਸੰਸਥਾ ਜੋ ਸੰਸਦ ਜਾਂ ਰਾਜ ਵਿਧਾਨ ਸਭਾ ਜਾਂ ਸਰਕਾਰ ਦੁਆਰਾ ਸਥਾਪਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਜਿੱਥੇ 51% ਇਕੁਇਟੀ ਸਰਕਾਰ ਦੀ ਮਲਕੀਅਤ ਹੁੰਦੀ ਹੈ

- ਕੇਂਦਰ ਜਾਂ ਰਾਜ ਸਰਕਾਰ ਜਾਂ ਕਿਸੇ ਸਥਾਨਕ ਅਥਾਰਟੀ ਦੁਆਰਾ ਸਥਾਪਿਤ ਕੀਤੀ ਗਈ ਸੁਸਾਇਟੀ ਅਤੇ ਸੁਸਾਇਟੀ 1860 ਦੇ ਸੋਸਾਇਟੀਜ਼ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਐਕਟ ਅਧੀਨ ਰਜਿਸਟਰਡ ਹੈ

- ਕੋਈ ਵੀ ਜਨਤਕ ਖੇਤਰ ਦੇ ਅਦਾਰੇ

ਇਹ ਵਿਅਕਤੀ ਜਾਂ ਸੰਸਥਾਵਾਂ TDS ਕੱਟ ਸਕਦੇ ਹਨ ਜਦੋਂ ਕੁੱਲ ਸਪਲਾਈ ਮੁੱਲ ਰੁਪਏ ਤੋਂ ਵੱਧ ਹੈ। 2.5 ਲੱਖ ਇਸ ਤੋਂ ਇਲਾਵਾ, ਅੰਤਰ-ਰਾਜੀ ਸਪਲਾਈ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਟੀਡੀਐਸ ਦੀ ਦਰ 2% ਹੈ ਯਾਨੀ CGST 1% ਅਤੇ SGST 1%। ਅੰਤਰਰਾਜੀ ਸਪਲਾਈ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਟੀਡੀਐਸ ਦੀ ਦਰ 2% ਹੈ ਯਾਨੀ IGST 2%।

ਨੋਟ ਕਰੋ: ਜੇਕਰ ਸਪਲਾਇਰ ਦਾ ਸਥਾਨ ਅਤੇ ਸਪਲਾਈ ਸਥਾਨ ਪ੍ਰਾਪਤਕਰਤਾ ਦੇ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਸਥਾਨ ਤੋਂ ਵੱਖਰਾ ਹੈ ਤਾਂ TDS ਦੀ ਕਟੌਤੀ ਨਹੀਂ ਕੀਤੀ ਜਾਵੇਗੀ।

Talk to our investment specialist

GSTR-7 ਫਾਈਲ ਕਰਨ ਲਈ ਨਿਯਤ ਮਿਤੀਆਂ

GSTR-7 ਇੱਕ ਮਹੀਨਾਵਾਰ ਰਿਟਰਨ ਹੈ ਅਤੇ ਇਸਨੂੰ ਹਰ ਮਹੀਨੇ ਦੀ 10 ਤਰੀਕ ਤੱਕ ਫਾਈਲ ਕਰਨਾ ਹੁੰਦਾ ਹੈ।

ਇੱਥੇ 2020 ਲਈ ਨਿਯਤ ਮਿਤੀਆਂ ਦੀ ਇੱਕ ਸੂਚੀ ਹੈ।

| ਮਿਆਦ (ਮਾਸਿਕ) | ਅਦਾਇਗੀ ਤਾਰੀਖ |

|---|---|

| ਫਰਵਰੀ ਵਾਪਸੀ | 10 ਮਾਰਚ 2020 |

| ਮਾਰਚ ਵਾਪਸੀ | 10 ਅਪ੍ਰੈਲ 2020 |

| ਅਪ੍ਰੈਲ ਵਾਪਸੀ | 10 ਮਈ 2020 |

| ਵਾਪਸ ਆ ਸਕਦਾ ਹੈ | 10 ਜੂਨ 2020 |

| ਜੂਨ ਵਾਪਸੀ | 10 ਜੁਲਾਈ 2020 |

| ਜੁਲਾਈ ਵਾਪਸੀ | 10 ਅਗਸਤ 2020 |

| ਅਗਸਤ ਵਾਪਸੀ | 10 ਸਤੰਬਰ 2020 |

| ਸਤੰਬਰ ਵਾਪਸੀ | ਅਕਤੂਬਰ 10, 2020 |

| ਅਕਤੂਬਰ ਵਾਪਸੀ | 10 ਨਵੰਬਰ 2020 |

| ਨਵੰਬਰ ਵਾਪਸੀ | 10 ਦਸੰਬਰ 2020 |

| ਦਸੰਬਰ ਵਾਪਸੀ | 10 ਜਨਵਰੀ 2021 |

GSTR-7 ਫਾਈਲ ਕਰਨ ਲਈ ਵੇਰਵੇ

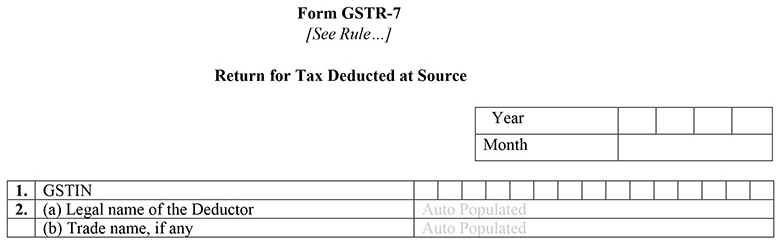

ਸਰਕਾਰ ਨੇ GSTR-7 ਫਾਰਮ ਵਿੱਚ ਕੁੱਲ 8 ਸਿਰਲੇਖਾਂ ਦਾ ਜ਼ਿਕਰ ਕੀਤਾ ਹੈ।

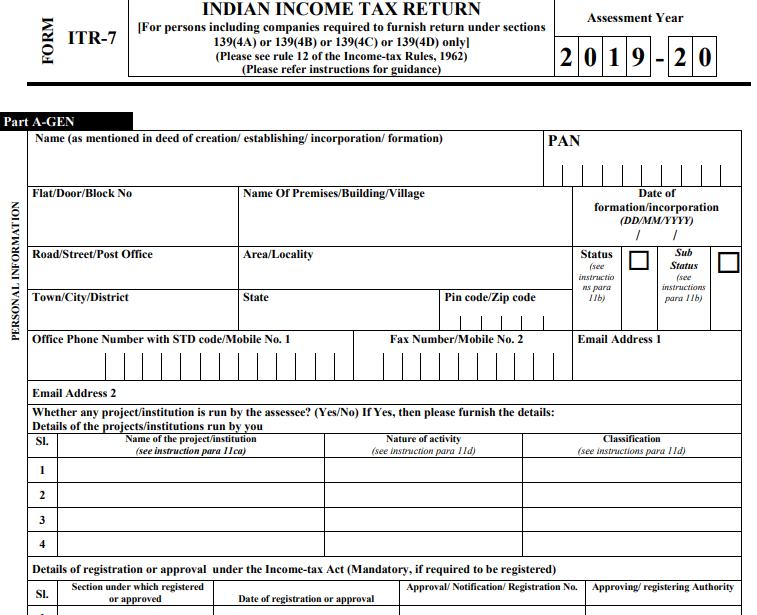

1. GSTIN

ਇਹ 15-ਅੰਕ ਦਾ ਪਛਾਣ ਨੰਬਰ ਹੈ ਜੋ GST ਪ੍ਰਣਾਲੀ ਦੇ ਅਧੀਨ ਹਰੇਕ ਰਜਿਸਟਰਡ ਟੈਕਸਦਾਤਾ ਨੂੰ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਸਵੈ-ਆਬਾਦ ਹੈ।

2. ਕਟੌਤੀ ਕਰਨ ਵਾਲੇ ਦਾ ਕਾਨੂੰਨੀ ਨਾਮ

ਕਟੌਤੀ ਕਰਨ ਵਾਲੇ ਨੇ ਆਪਣਾ ਨਾਮ ਦਰਜ ਕਰਨਾ ਹੈ।

ਮਹੀਨਾ, ਸਾਲ: ਸੰਬੰਧਿਤ ਮਹੀਨਾ ਅਤੇ ਸਾਲ ਦਾਖਲ ਕਰੋ

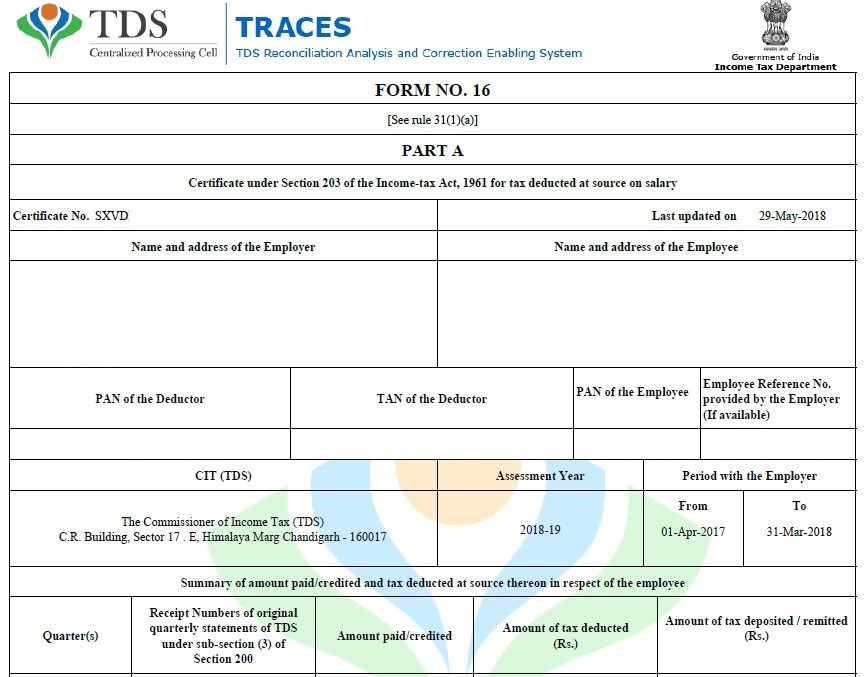

3. ਸਰੋਤ 'ਤੇ ਕੱਟੇ ਗਏ ਟੈਕਸ ਦੇ ਵੇਰਵੇ

ਇਸ ਭਾਗ ਵਿੱਚ ਕਟੌਤੀ, ਕੁੱਲ TDS ਰਕਮ (ਕੇਂਦਰੀ/ਰਾਜ/ਏਕੀਕ੍ਰਿਤ) ਦੇ ਵੇਰਵੇ ਸ਼ਾਮਲ ਹੋਣਗੇ।

4. ਕਿਸੇ ਵੀ ਪਿਛਲੀ ਟੈਕਸ ਮਿਆਦ ਦੇ ਸਬੰਧ ਵਿੱਚ ਸਰੋਤ 'ਤੇ ਕਟੌਤੀ ਕੀਤੇ ਗਏ ਟੈਕਸ ਦੇ ਵੇਰਵਿਆਂ ਵਿੱਚ ਸੋਧ

ਜੇਕਰ ਤੁਹਾਨੂੰ ਪਿਛਲੀਆਂ ਫਾਈਲਿੰਗਾਂ ਵਿੱਚ ਦਰਜ ਕੀਤੇ ਗਏ ਡੇਟਾ ਦੇ ਸਬੰਧ ਵਿੱਚ ਕੋਈ ਸੁਧਾਰ ਕਰਨ ਦੀ ਲੋੜ ਹੈ, ਤਾਂ ਤੁਸੀਂ ਇਸ ਭਾਗ ਵਿੱਚ ਤਬਦੀਲੀਆਂ ਕਰ ਸਕਦੇ ਹੋ। ਇਹ ਸੋਧ TDS ਸਰਟੀਫਿਕੇਟ GSTR-7A ਨੂੰ ਸੋਧੇਗੀ।

5. ਸਰੋਤ ਅਤੇ ਭੁਗਤਾਨ 'ਤੇ ਟੈਕਸ ਕਟੌਤੀ

ਇਸ ਸੈਕਸ਼ਨ ਵਿੱਚ ਕਟੌਤੀ ਕਰਨ ਵਾਲੇ (ਕੇਂਦਰੀ/ਰਾਜ/ਏਕੀਕ੍ਰਿਤ) ਤੋਂ ਕਟੌਤੀ ਕੀਤੀ ਗਈ ਟੈਕਸ ਦੀ ਰਕਮ ਅਤੇ ਸਰਕਾਰ ਨੂੰ ਭੁਗਤਾਨ ਕੀਤੇ ਗਏ ਟੈਕਸ (ਕੇਂਦਰੀ/ਰਾਜ/ਏਕੀਕ੍ਰਿਤ) ਦੇ ਵੇਰਵੇ ਸ਼ਾਮਲ ਹੋਣਗੇ।

6. ਵਿਆਜ, ਲੇਟ ਫੀਸ ਅਤੇ ਅਦਾਇਗੀ ਯੋਗ

ਇਸ ਸੈਕਸ਼ਨ ਵਿੱਚ ਟੀਡੀਐਸ ਦੀ ਰਕਮ 'ਤੇ ਲਾਗੂ ਵਿਆਜ ਜਾਂ ਲੇਟ ਫੀਸ ਅਤੇ ਹੁਣ ਤੱਕ ਕਿੰਨੀ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕੀਤਾ ਗਿਆ ਹੈ ਦੇ ਵੇਰਵੇ ਸ਼ਾਮਲ ਹਨ।

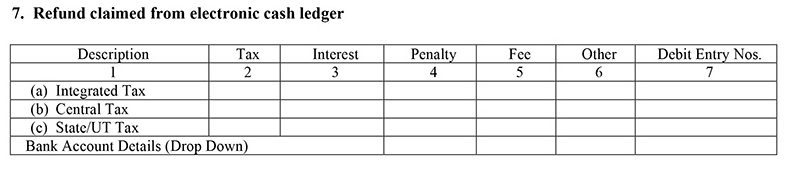

7. ਇਲੈਕਟ੍ਰਾਨਿਕ ਕੈਸ਼ ਲੇਜ਼ਰ ਤੋਂ ਰਿਫੰਡ ਦਾ ਦਾਅਵਾ ਕੀਤਾ ਗਿਆ ਹੈ

ਇਸ ਸੈਕਸ਼ਨ ਵਿੱਚ ਇਲੈਕਟ੍ਰਾਨਿਕ ਕੈਸ਼ ਲੇਜ਼ਰ ਤੋਂ TDS ਰਿਫੰਡ ਦਾ ਦਾਅਵਾ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਇਸਦੇ ਲਈ ਵੇਰਵਿਆਂ ਦਾ ਜ਼ਿਕਰ ਕਰੋ ਅਤੇ ਪ੍ਰਦਾਨ ਵੀ ਕਰੋਬੈਂਕ ਰਿਫੰਡ ਦੇ ਟ੍ਰਾਂਸਫਰ ਲਈ ਵੇਰਵੇ।

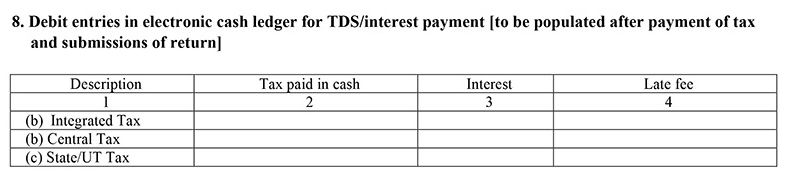

8. ਟੀਡੀਐਸ/ਵਿਆਜ ਦੇ ਭੁਗਤਾਨ ਲਈ ਇਲੈਕਟ੍ਰਾਨਿਕ ਕੈਸ਼ ਲੇਜ਼ਰ ਵਿੱਚ ਡੈਬਿਟ ਐਂਟਰੀਆਂ [ਟੈਕਸ ਦੇ ਭੁਗਤਾਨ ਅਤੇ ਰਿਟਰਨ ਜਮ੍ਹਾਂ ਕਰਨ ਤੋਂ ਬਾਅਦ ਭਰੀਆਂ ਜਾਣਗੀਆਂ]

ਤੁਹਾਡੇ ਦੁਆਰਾ ਦੂਜੇ ਭਾਗਾਂ ਦੇ ਅਧੀਨ ਦਾਇਰ ਕਰਨ ਤੋਂ ਬਾਅਦ ਇੱਥੇ ਐਂਟਰੀਆਂ ਆਟੋ-ਪੋਪੁਲੇਟ ਹੋ ਜਾਂਦੀਆਂ ਹਨ।

ਦੇਰ ਨਾਲ ਫਾਈਲ ਕਰਨ ਲਈ ਜੁਰਮਾਨਾ

ਦੇਰੀ ਨਾਲ ਫਾਈਲ ਕਰਨ 'ਤੇ ਵਿਆਜ ਅਤੇ ਲੇਟ ਫੀਸ ਦੋਵਾਂ ਨੂੰ ਆਕਰਸ਼ਿਤ ਕੀਤਾ ਜਾਵੇਗਾ।

ਦਿਲਚਸਪੀ

ਹਰ ਦੇਰੀ ਨਾਲ ਫਾਈਲ ਕਰਨ 'ਤੇ ਭੁਗਤਾਨ ਕੀਤੇ ਜਾਣ ਵਾਲੇ ਟੈਕਸ 'ਤੇ 18% ਪ੍ਰਤੀ ਸਾਲ ਦਾ ਵਿਆਜ ਆਕਰਸ਼ਿਤ ਹੋਵੇਗਾ। ਇਸਦੀ ਗਣਨਾ ਨਿਯਤ ਮਿਤੀ ਤੋਂ ਅਸਲ ਭੁਗਤਾਨ ਦੀ ਮਿਤੀ ਤੱਕ ਕੀਤੀ ਜਾਵੇਗੀ।

ਲੇਟ ਫੀਸ

ਟੈਕਸਦਾਤਾ ਨੂੰ ਰੁਪਏ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ। 25 CGST ਅਤੇ ਰੁ. ਰਿਟਰਨ ਭਰਨ ਦੀ ਮਿਤੀ ਤੱਕ 25 SGST ਪ੍ਰਤੀ ਦਿਨ। ਵੱਧ ਤੋਂ ਵੱਧ ਰੁ. 5000 ਵਸੂਲੇ ਜਾਣਗੇ।

ਸਿੱਟਾ

GSTR-7 ਫਾਈਲ ਕਰਨਾ ਕਿਸੇ ਵੀ ਹੋਰ ਰਿਟਰਨ ਫਾਈਲਿੰਗ ਵਾਂਗ ਹੀ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਰਿਟਰਨ 'ਤੇ ਵਿਆਜ ਅਤੇ ਲੇਟ ਫੀਸਾਂ ਨੂੰ ਇਕੱਠਾ ਕਰਨਾ ਟੈਕਸਦਾਤਾ ਦੀ ਸਥਿਤੀ ਨੂੰ ਪ੍ਰਭਾਵਤ ਕਰ ਸਕਦਾ ਹੈ ਜਦਕਿ ਬੇਲੋੜਾ ਵਿੱਤੀ ਨੁਕਸਾਨ ਵੀ ਕਰ ਸਕਦਾ ਹੈ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

You Might Also Like