Table of Contents

- ਕੇਂਦਰੀ ਬਜਟ 2024

- ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ 2024-25

- ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਵਿੱਤੀ ਸਾਲ 2023-24

- 2019-20 (AY 2020-21) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

- ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਾਂ ਤੋਂ ਇਨਕਮ ਟੈਕਸ ਦੀ ਗਣਨਾ ਕਿਵੇਂ ਕਰੀਏ?

- ਵਿੱਤੀ ਸਾਲ 2017-18 (AY 2018-19) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

- ਵਿੱਤੀ ਸਾਲ 2016-17 (AY 2017-18) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

- ਦੂਜੇ ਦੇਸ਼ਾਂ ਨਾਲ ਭਾਰਤੀ ਟੈਕਸ ਦਰਾਂ ਦੀ ਤੁਲਨਾ ਕਰਨਾ

ਵਿੱਤੀ ਸਾਲ 2024-25 ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

ਭਾਰਤ ਵਿੱਚ, ਆਮਦਨ ਟੈਕਸ ਕਿਸੇ ਵਿਅਕਤੀ ਦੇ ਆਧਾਰ 'ਤੇ ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਆਮਦਨ. ਇਹ ਟੈਕਸ ਦਰਾਂ 'ਤੇ ਆਧਾਰਿਤ ਹਨ ਰੇਂਜ ਆਮਦਨੀ ਨੂੰ ਆਮਦਨ ਸਲੈਬ ਕਿਹਾ ਜਾਂਦਾ ਹੈ। ਜਿੰਨੀ ਜ਼ਿਆਦਾ ਆਮਦਨ, ਜ਼ਿਆਦਾ ਟੈਕਸ। ਹਰ ਬਜਟ ਦੇ ਦੌਰਾਨ ਟੈਕਸ ਸਲੈਬਾਂ ਵਿੱਚ ਬਦਲਾਅ ਹੁੰਦਾ ਹੈ। ਇਸ ਲੇਖ ਵਿੱਚ, ਅਸੀਂ ਸਲੈਬਾਂ, ਟੈਕਸਦਾਤਿਆਂ ਦੀਆਂ ਸ਼੍ਰੇਣੀਆਂ, ਆਦਿ ਦੇ ਆਧਾਰ 'ਤੇ ਟੈਕਸ ਨੂੰ ਸਮਝਾਂਗੇ।

ਕੇਂਦਰੀ ਬਜਟ 2024

ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਦੇ ਤਹਿਤ, ਵਿੱਤ ਮੰਤਰੀ - ਸ਼੍ਰੀਮਤੀ ਨਿਰਮਲਾ ਸੀਤਾਰਮਨ ਨੇ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬ ਵਿੱਚ ਸੁਧਾਰ ਕੀਤਾ ਹੈ।

ਆਉ ਇਹਨਾਂ ਸੋਧਾਂ ਅਤੇ ਤਬਦੀਲੀਆਂ ਬਾਰੇ ਹੋਰ ਜਾਣੀਏ।

ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ 2024-25

ਕੇਂਦਰੀ ਬਜਟ 2024 ਦੇ ਅਨੁਸਾਰ ਨਵੀਂ ਟੈਕਸ ਸਲੈਬ ਦਰ ਇਹ ਹੈ:

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਨਵੀਂ ਟੈਕਸ ਰੇਂਜ |

|---|---|

| ਰੁਪਏ ਤੱਕ 3,00,000 | ਨਹੀਂ |

| ਰੁ. 3,00,000 ਤੋਂ ਰੁ. 7,00,000 | 5% |

| ਰੁ. 7,00,000 ਤੋਂ ਰੁ. 10,00,000 | 10% |

| ਰੁ. 10,00,000 ਤੋਂ ਰੁ. 12,00,000 | 15% |

| ਰੁ. 12,00,000 ਤੋਂ ਰੁ. 15,00,000 | 20% |

| ਰੁਪਏ ਤੋਂ ਉੱਪਰ 15,00,000 | 30% |

ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਵਿੱਤੀ ਸਾਲ 2023-24

ਵਿੱਤ ਮੰਤਰੀ ਨਿਰਮਲਾ ਸੀਤਾਰਮਨ ਨੇ ਯੂਨੀਅਨ ਨੂੰ ਪੇਸ਼ ਕੀਤਾ ਹੈ ਬਜਟ 2023-24 ਆਮਦਨ ਵਧਾਉਣ ਅਤੇ ਖਰੀਦ ਸ਼ਕਤੀ ਨੂੰ ਵਧਾਉਣ ਦਾ ਇਰਾਦਾ। ਭਾਸ਼ਣ ਦੇ ਅਨੁਸਾਰ, ਬੁਨਿਆਦੀ ਛੋਟ ਦੀ ਸੀਮਾ ਹੇਠਾਂ ਆ ਗਈ ਹੈ ਰੁ. 2.5 ਲੱਖ ਰੁਪਏ ਤੋਂ 3 ਲੱਖ. ਇੰਨਾ ਹੀ ਨਹੀਂ, ਧਾਰਾ 87ਏ ਤਹਿਤ ਛੋਟ ਵਧਾ ਕੇ ਰੁਪਏ ਕਰ ਦਿੱਤੀ ਗਈ ਹੈ। 7 ਲੱਖ ਰੁਪਏ ਤੋਂ 5 ਲੱਖ

ਕੇਂਦਰੀ ਬਜਟ 2023-24 ਦੇ ਅਨੁਸਾਰ ਟੈਕਸ ਸਲੈਬ ਦਰ ਇਹ ਹੈ:

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਰੇਂਜ (2023-24) |

|---|---|

| ਰੁਪਏ ਤੱਕ 3,00,000 | ਨਹੀਂ |

| ਰੁ. 3,00,000 ਤੋਂ ਰੁ. 6,00,000 | 5% |

| ਰੁ. 6,00,000 ਤੋਂ ਰੁ. 9,00,000 | 10% |

| ਰੁ. 9,00,000 ਤੋਂ ਰੁ. 12,00,000 | 15% |

| ਰੁ. 12,00,000 ਤੋਂ ਰੁ. 15,00,000 | 20% |

| ਰੁਪਏ ਤੋਂ ਉੱਪਰ 15,00,000 | 30% |

ਉਹ ਵਿਅਕਤੀ ਜਿਨ੍ਹਾਂ ਦੀ ਆਮਦਨ ਹੈ ਰੁ. 15.5 ਲੱਖ ਅਤੇ ਉਪਰੋਕਤ ਮਿਆਰ ਲਈ ਯੋਗ ਹੋਣਗੇ ਕਟੌਤੀ ਦੇ ਰੁ. 52,000. ਇਸ ਤੋਂ ਇਲਾਵਾ, ਨਵੀਂ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਬਣ ਗਈ ਹੈ ਡਿਫਾਲਟ ਇੱਕ ਫਿਰ ਵੀ, ਲੋਕਾਂ ਕੋਲ ਪੁਰਾਣੀ ਟੈਕਸ ਪ੍ਰਣਾਲੀ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਣ ਦਾ ਵਿਕਲਪ ਹੈ, ਜੋ ਕਿ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹੈ:

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਰੇਂਜ (2021-22) |

|---|---|

| ਰੁਪਏ ਤੱਕ 2,50,000 | ਨਹੀਂ |

| ਰੁ. 2,50,001 ਤੋਂ ਰੁ. 5,00,000 | 5% |

| ਰੁ. 5,00,001 ਤੋਂ ਰੁ. 10,00,000 | 20% |

| ਰੁਪਏ ਤੋਂ ਉੱਪਰ 10,00,000 | 30% |

Talk to our investment specialist

2019-20 (AY 2020-21) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

ਇੱਥੇ ਵਿੱਤੀ ਸਾਲ 2019-2020 ਲਈ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬ ਦਰਾਂ ਹਨ-

- ਵਿਅਕਤੀ ਅਤੇ ਐਚ.ਯੂ.ਐਫ (ਉਮਰ <60 ਸਾਲ)

- ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (ਉਮਰ: 60-80 ਸਾਲ)

- ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (ਉਮਰ > 80 ਸਾਲ)

- ਘਰੇਲੂ ਕੰਪਨੀਆਂ

1. ਵਿਅਕਤੀਗਤ ਟੈਕਸ ਦਾਤਾ ਅਤੇ HUF (60 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ) - I

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਦੀ ਦਰ | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 2,50,000 ਤੱਕ | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | ਨਹੀਂ |

| INR 2,50,000 ਤੋਂ 5,00,000 ਤੱਕ | 5% | 4% ਸੈੱਸ |

| INR 5,00,000 ਤੋਂ 10,00,000 ਤੱਕ | 20% | 4% ਸੈੱਸ |

| INR 10,00,000 ਤੋਂ 50,00,000 ਤੱਕ | 30% | 4% ਸੈੱਸ |

| INR 10,00,000 ਤੋਂ ਉੱਪਰ 1 ਕਰੋੜ | 30% + 10% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

| INR 1 ਕਰੋੜ ਤੋਂ ਵੱਧ | 30% +15% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

ਧਾਰਾ 87(ਏ) ਦੀਆਂ ਸੋਧਾਂ ਅਨੁਸਾਰ, ਜੇਕਰ ਤੁਹਾਡੀ ਸਾਲਾਨਾ ਕਰਯੋਗ ਆਮਦਨ INR 5,00,000 ਤੋਂ ਘੱਟ ਹੈ, ਤੁਸੀਂ ਇਸ ਦਾ ਲਾਭ ਲੈ ਸਕਦੇ ਹੋ ਟੈਕਸ ਛੋਟ. ਮੌਜੂਦਾ ਕਾਨੂੰਨਾਂ ਨੇ 2,500 ਆਮਦਨ ਟੈਕਸ ਛੋਟ ਦਾ ਰਾਹ ਬਣਾਇਆ ਹੈ। ਹਾਲਾਂਕਿ, ਅਪਡੇਟ ਕੀਤੇ ਕਾਨੂੰਨ ਨੇ ਇਹ ਯਕੀਨੀ ਬਣਾਇਆ ਹੈ ਕਿ ਸੀਮਾ ਨੂੰ ਵਧਾ ਕੇ 12,500 ਆਮਦਨ ਟੈਕਸ ਛੋਟ ਦਿੱਤੀ ਗਈ ਹੈ।

2. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (60 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਪਰ 80 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ)

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਦਰ ਵਿੱਤੀ ਸਾਲ 23 - 24 | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 3,00,000 ਤੱਕ | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | ਨਹੀਂ |

| 3,00,000 ਤੋਂ 5,00,000 ਰੁਪਏ ਤੱਕ | 5% | 4% ਸੈੱਸ |

| INR 5,00,000 ਤੋਂ 10,00,000 ਤੱਕ | 20% | 4% ਸੈੱਸ |

| INR 10,00,000 ਤੋਂ 50,00,000 ਤੱਕ | 30% | 4% ਸੈੱਸ |

| INR 50,00,000 ਤੋਂ 1 ਕਰੋੜ ਤੱਕ | 30% + 10% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

| INR 1 ਕਰੋੜ ਤੋਂ ਵੱਧ | 30% +15% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

ਸੈਕਸ਼ਨ 87(A) ਦੀਆਂ ਸੋਧਾਂ ਦੇ ਅਨੁਸਾਰ, ਜੇਕਰ ਤੁਹਾਡੀ ਸਾਲਾਨਾ ਟੈਕਸਯੋਗ ਆਮਦਨ INR 5,00,000 ਤੋਂ ਘੱਟ ਹੈ, ਤਾਂ ਤੁਸੀਂ ਟੈਕਸ ਛੋਟ ਦਾ ਲਾਭ ਲੈ ਸਕਦੇ ਹੋ। ਮੌਜੂਦਾ ਕਾਨੂੰਨਾਂ ਨੇ 2,500 ਆਮਦਨ ਟੈਕਸ ਛੋਟ ਦਾ ਰਾਹ ਬਣਾਇਆ ਹੈ। ਹਾਲਾਂਕਿ, ਅਪਡੇਟ ਕੀਤੇ ਕਾਨੂੰਨ ਨੇ ਇਹ ਯਕੀਨੀ ਬਣਾਇਆ ਕਿ ਸੀਮਾ ਨੂੰ ਵਧਾ ਕੇ 12,500 ਇਨਕਮ ਟੈਕਸ ਛੋਟ ਦਿੱਤੀ ਗਈ ਸੀ।

3. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (80 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਉਮਰ ਦੇ)

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਦਰ ਵਿੱਤੀ ਸਾਲ 23 - 24 | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 2,50,000 ਤੱਕ | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | ਨਹੀਂ |

| INR 5,00,000 ਤੱਕ | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | ਨਹੀਂ |

| INR 5,00,000 ਤੋਂ 10,00,000 ਤੱਕ | 20% | 4% ਸੈੱਸ |

| INR 10,00,000 ਤੋਂ 50,00,000 ਤੱਕ | 30% | 4% ਸੈੱਸ |

| INR 50,00,000 ਤੋਂ 1 ਕਰੋੜ ਤੱਕ | 30% + 10% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

| INR 1 ਕਰੋੜ ਤੋਂ ਵੱਧ | 30% +15% ਸਰਚਾਰਜ | 4% ਸੈੱਸ |

4. ਘਰੇਲੂ ਕੰਪਨੀਆਂ

| ਟਰਨਓਵਰ ਦੇ ਵੇਰਵੇ | ਘਰੇਲੂ ਕੰਪਨੀਆਂ | ਫਰਮਾਂ |

|---|---|---|

| INR 400 ਕਰੋੜ ਤੱਕ ਦੇ ਟਰਨਓਵਰ ਲਈ ਆਮਦਨ ਕਰ | 25% | 30% |

| INR 400 ਕਰੋੜ ਤੋਂ ਵੱਧ ਟਰਨਓਵਰ ਲਈ ਆਮਦਨ ਕਰ | 30% | 30% |

| ਸੈੱਸ | 3% + ਸਰਚਾਰਜ | 3% + ਸਰਚਾਰਜ |

| ਸਰਚਾਰਜ | 7% ਜੇਕਰ ਆਮਦਨ INR 1 ਕਰੋੜ ਤੋਂ ਵੱਧ ਹੈ 10 ਕਰੋੜ. ਅਤੇ, 10 ਕਰੋੜ ਰੁਪਏ ਤੋਂ ਵੱਧ ਦੀ ਆਮਦਨ 'ਤੇ 10% ਟੈਕਸ ਲੱਗੇਗਾ। | ਟੈਕਸ ਦਾ 12% ਜੇਕਰ ਕੁੱਲ ਆਮਦਨ INR 1 ਕਰੋੜ ਤੋਂ ਵੱਧ ਹੈ |

ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਾਂ ਤੋਂ ਇਨਕਮ ਟੈਕਸ ਦੀ ਗਣਨਾ ਕਿਵੇਂ ਕਰੀਏ?

ਉਦਾਹਰਣ ਦੇ ਉਦੇਸ਼ ਲਈ, ਆਓ INR 8,00,000 ਦੀ ਕੁੱਲ ਟੈਕਸਯੋਗ ਆਮਦਨ ਮੰਨੀਏ, ਅਤੇ ਇਸ ਆਮਦਨ ਦੀ ਗਣਨਾ ਸਾਰੇ ਸਰੋਤਾਂ ਜਿਵੇਂ ਕਿ ਤਨਖਾਹ, ਵਿਆਜ ਦੀ ਆਮਦਨ, ਅਤੇ ਕਿਰਾਏ ਦੀ ਆਮਦਨੀ ਨੂੰ ਸ਼ਾਮਲ ਕਰਕੇ ਕੀਤੀ ਗਈ ਹੈ। ਸੈਕਸ਼ਨ 80 ਦੇ ਤਹਿਤ ਕਟੌਤੀਆਂ ਵੀ ਘਟਾਈਆਂ ਗਈਆਂ ਹਨ।

ਹੁਣ, ਆਓ ਅਸੀਂ ਵਿੱਤੀ ਸਾਲ 2017-18 (AY 2018-19) ਲਈ ਆਮਦਨ ਕਰ ਦੀ ਗਣਨਾ ਕਰੀਏ -

| ਪ੍ਰਤੀ ਸਾਲ ਆਮਦਨ ਸੀਮਾ | ਟੈਕਸ ਦੀ ਦਰ | ਟੈਕਸ ਗਣਨਾ |

|---|---|---|

| INR 2,50,000 ਤੱਕ ਦੀ ਆਮਦਨ | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | |

| INR 2,50,000 - INR 5,00,000 ਤੋਂ ਆਮਦਨ | 5% (INR 5,00,000 - INR 2,50,000) | INR 12,500 |

| INR 5,00,000 - 10,00,000 ਤੱਕ ਆਮਦਨ | 20% (INR 8,00,000 - INR 5,00,000) | 60,000 ਰੁਪਏ |

| INR 10,00,000 ਤੋਂ ਵੱਧ ਆਮਦਨ | 30% | ਕੋਈ ਨਹੀਂ |

| ਟੈਕਸ | 72,500 ਰੁਪਏ | |

| ਸੈੱਸ | INR 72,500 ਦਾ 4% | INR 2,900 |

| ਵਿੱਤੀ ਸਾਲ 2017-18 (AY 2018-19) ਵਿੱਚ ਕੁੱਲ ਟੈਕਸ | 75,400 ਰੁਪਏ |

ਵਿੱਤੀ ਸਾਲ 2017-18 (AY 2018-19) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

ਇੱਥੇ ਵਿੱਤੀ ਸਾਲ 2018-19 ਲਈ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬ ਦਰਾਂ ਹਨ -

1. ਵਿਅਕਤੀਗਤ ਟੈਕਸ ਦਾਤਾ ਅਤੇ HUF (60 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 2,50,000 ਤੱਕ ਦੀ ਆਮਦਨ* | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | |

| INR 2,50,000 - INR 5,00,000 ਤੋਂ ਆਮਦਨ | 5% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

| INR 5,00,000 - INR 10,00,000 ਤੋਂ ਆਮਦਨ | 20% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

| INR 10,00,000 ਤੋਂ ਵੱਧ ਆਮਦਨ | 30% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

*ਵਿੱਤੀ ਸਾਲ 2017-18 ਲਈ ਆਮਦਨ ਕਰ ਛੋਟ ਸੀਮਾ 2 ਜਾਂ 3 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਵਿਅਕਤੀਆਂ ਤੋਂ ਇਲਾਵਾ ਵਿਅਕਤੀਗਤ ਅਤੇ HUF ਲਈ INR 2,50,000 ਤੱਕ ਹੈ।

2. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (60 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਪਰ 80 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 3,00,000 ਤੱਕ ਦੀ ਆਮਦਨ* | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | |

| INR 3,00,000 - INR 5,00,000 ਤੋਂ ਆਮਦਨ | 5% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

| INR 5,00,000 - INR 10,00,000 ਤੋਂ ਆਮਦਨ | 20% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

| INR 10,00,000 ਤੋਂ ਵੱਧ ਆਮਦਨ | 30% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

*ਵਿੱਤੀ ਸਾਲ 2017-18 ਲਈ ਇਨਕਮ ਟੈਕਸ ਛੋਟ ਸੀਮਾ 1 ਜਾਂ 3 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਲੋਕਾਂ ਤੋਂ ਇਲਾਵਾ INR 3,00,000 ਤੱਕ ਹੈ।

3. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (80 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ | ਸਿਹਤ ਅਤੇ ਸਿੱਖਿਆ ਸੈੱਸ |

|---|---|---|

| INR 5,00,000 ਤੱਕ ਦੀ ਆਮਦਨ* | ਕੋਈ ਟੈਕਸ ਨਹੀਂ | |

| INR 5,00,000 ਤੋਂ ਆਮਦਨ - INR 10,00,000 | 20% | ਇਨਕਮ ਟੈਕਸ ਦਾ 3% |

| ਤੋਂ ਵੱਧ ਆਮਦਨ ਹੈ | INR 10,00,000 | 30% |

*ਵਿੱਤੀ ਸਾਲ 2017-18 ਲਈ ਆਮਦਨ ਕਰ ਛੋਟ ਸੀਮਾ 1 ਜਾਂ 2 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਲੋਕਾਂ ਤੋਂ ਇਲਾਵਾ INR 5,00,000 ਤੱਕ ਹੈ।

4. ਘਰੇਲੂ ਕੰਪਨੀਆਂ

| ਟਰਨਓਵਰ ਦੇ ਵੇਰਵੇ | ਟੈਕਸ ਦੀ ਦਰ |

|---|---|

| ਕੁੱਲ ਟਰਨਓਵਰ 50 ਕਰੋੜ ਤੱਕ। ਪਿਛਲੇ ਸਾਲ 2015-16 ਵਿੱਚ | 25% |

| ਕੁੱਲ ਕਾਰੋਬਾਰ 50 ਕਰੋੜ ਤੋਂ ਵੱਧ। ਪਿਛਲੇ ਸਾਲ 2015-16 ਵਿੱਚ | 30% |

*ਇਸ ਤੋਂ ਇਲਾਵਾ, ਸੈੱਸ ਅਤੇ ਸਰਚਾਰਜ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਲਗਾਏ ਜਾਂਦੇ ਹਨ: ਉਪਕਰ: ਕਾਰਪੋਰੇਟ ਟੈਕਸ ਸਰਚਾਰਜ ਦਾ 3%। ਟੈਕਸਯੋਗ ਆਮਦਨ 1 ਕਰੋੜ ਤੋਂ ਵੱਧ ਪਰ 10 ਕਰੋੜ- 7% ਤੋਂ ਘੱਟ, ਟੈਕਸਯੋਗ ਆਮਦਨ 10 ਕਰੋੜ- 12% ਤੋਂ ਵੱਧ ਹੈ

ਵਿੱਤੀ ਸਾਲ 2016-17 (AY 2017-18) ਲਈ ਇਨਕਮ ਟੈਕਸ ਸਲੈਬ ਅਤੇ ਦਰ

ਇੱਥੇ ਵਿੱਤੀ ਸਾਲ 2018-19 ਲਈ ਆਮਦਨ ਟੈਕਸ ਸਲੈਬ ਦਰਾਂ ਹਨ

1. ਵਿਅਕਤੀਗਤ ਟੈਕਸ ਦਾਤਾ ਅਤੇ HUF (60 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ |

|---|---|

| INR 2,50,000 ਤੱਕ ਦੀ ਆਮਦਨ* | ਕੋਈ ਟੈਕਸ ਨਹੀਂ |

| INR 2,50,000 - INR 5,00,000 ਤੋਂ ਆਮਦਨ | 10% |

| INR 5,00,000 - INR 10,00,000 ਤੋਂ ਆਮਦਨ | 20% |

| INR 10,00,000 ਤੋਂ ਵੱਧ ਆਮਦਨ | 30% |

*ਵਿੱਤੀ ਸਾਲ 2016-17 ਲਈ ਇਨਕਮ ਟੈਕਸ ਛੋਟ ਸੀਮਾ 1 ਜਾਂ 2 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਲੋਕਾਂ ਤੋਂ ਇਲਾਵਾ INR 2,50,000 ਤੱਕ ਹੈ।

2. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (60 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ ਪਰ 80 ਸਾਲ ਤੋਂ ਘੱਟ ਉਮਰ ਦੇ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ |

|---|---|

| INR 3,00,000 ਤੱਕ ਦੀ ਆਮਦਨ* | ਕੋਈ ਟੈਕਸ ਨਹੀਂ |

| INR 3,00,000 - INR 5,00,000 ਤੋਂ ਆਮਦਨ | 10% |

| INR 5,00,000 - 10,00,000 ਤੱਕ ਆਮਦਨ | 20% |

| INR 10,00,000 ਤੋਂ ਵੱਧ ਆਮਦਨ | 30% |

*ਵਿੱਤੀ ਸਾਲ 2016-17 ਲਈ ਇਨਕਮ ਟੈਕਸ ਛੋਟ ਸੀਮਾ 1 ਜਾਂ 3 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਲੋਕਾਂ ਤੋਂ ਇਲਾਵਾ INR 3,00,000 ਤੱਕ ਹੈ।

3. ਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ (80 ਸਾਲ ਜਾਂ ਇਸ ਤੋਂ ਵੱਧ)

| ਇਨਕਮ ਟੈਕਸ ਸਲੈਬਸ | ਟੈਕਸ ਦੀ ਦਰ |

|---|---|

| 5,00,000 ਰੁਪਏ ਤੱਕ ਦੀ ਆਮਦਨ * ਕੋਈ ਟੈਕਸ ਨਹੀਂ | |

| 5,00,000 ਰੁਪਏ ਤੋਂ ਆਮਦਨ - 10,00,000 20% | |

| ਆਮਦਨ 10,00,000 ਰੁਪਏ ਤੋਂ ਵੱਧ 30% |

ਵਿੱਤੀ ਸਾਲ 2016-17 ਲਈ ਇਨਕਮ ਟੈਕਸ ਛੋਟ ਸੀਮਾ 1 ਜਾਂ 2 ਵਿੱਚ ਕਵਰ ਕੀਤੇ ਗਏ ਲੋਕਾਂ ਤੋਂ ਇਲਾਵਾ INR 5,00,000 ਤੱਕ ਹੈ।

4. ਘਰੇਲੂ ਕੰਪਨੀਆਂ

| ਟਰਨਓਵਰ ਦੇ ਵੇਰਵੇ | ਟੈਕਸ ਦੀ ਦਰ |

|---|---|

| ਕੁੱਲ ਟਰਨਓਵਰ 5 ਕਰੋੜ ਤੱਕ। ਪਿਛਲੇ ਸਾਲ 2014-15 ਵਿੱਚ | 29% |

| ਕੁੱਲ ਕਾਰੋਬਾਰ 5 ਕਰੋੜ ਤੋਂ ਵੱਧ। ਪਿਛਲੇ ਸਾਲ 2014-15 ਵਿੱਚ | 30% |

ਇਸ ਤੋਂ ਇਲਾਵਾ, ਸੈੱਸ ਅਤੇ ਸਰਚਾਰਜ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਲਗਾਏ ਜਾਂਦੇ ਹਨ: ਉਪਕਰ: ਕਾਰਪੋਰੇਟ ਟੈਕਸ ਸਰਚਾਰਜ ਦਾ 3%। ਟੈਕਸਯੋਗ ਆਮਦਨ 1 ਕਰੋੜ ਤੋਂ ਵੱਧ ਹੈ ਪਰ 10 ਕਰੋੜ- 7% ਤੋਂ ਘੱਟ ਹੈ। ਟੈਕਸਯੋਗ ਆਮਦਨ 10 ਕਰੋੜ- 12% ਤੋਂ ਵੱਧ ਹੈ.

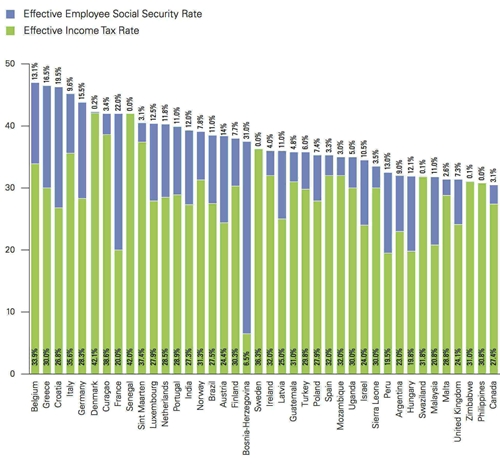

ਦੂਜੇ ਦੇਸ਼ਾਂ ਨਾਲ ਭਾਰਤੀ ਟੈਕਸ ਦਰਾਂ ਦੀ ਤੁਲਨਾ ਕਰਨਾ

ਕੇਪੀਐਮਜੀ ਦੀ ਰਿਪੋਰਟ ਅਨੁਸਾਰ-

'ਕਿਸੇ ਦੇਸ਼ ਦੀ ਨਿੱਜੀ ਆਮਦਨ ਟੈਕਸ ਦਰ ਸਿਰਫ ਇੱਕ ਸੂਚਕ ਹੈ ਕਿ ਇੱਕ ਵਿਅਕਤੀ ਅਸਲ ਵਿੱਚ ਆਪਣੀ ਆਮਦਨ 'ਤੇ ਕਿੰਨਾ ਟੈਕਸ ਅਦਾ ਕਰਦਾ ਹੈ।'

ਕੁੱਲ ਆਮਦਨ ਦੇ USD100,000 'ਤੇ ਪ੍ਰਭਾਵੀ ਆਮਦਨ ਕਰ ਅਤੇ ਸਮਾਜਿਕ ਸੁਰੱਖਿਆ ਦਰਾਂ

| ਰੈਂਕ | ਦੇਸ਼ | ਪ੍ਰਭਾਵੀ ਆਮਦਨ ਟੈਕਸ ਦਰ | ਪ੍ਰਭਾਵਸ਼ਾਲੀ ਕਰਮਚਾਰੀ ਸਮਾਜਿਕ ਸੁਰੱਖਿਆ ਦਰ |

|---|---|---|---|

| 1 | ਬੈਲੀਜੀਅਮ | 33.9% | 13.1 |

| 2 | ਗ੍ਰੀਸ | 30.0% | 16.5 |

| 3 | ਕਰੋਸ਼ੀਆ | 26.8% | 19.5% |

| 4 | ਇਟਲੀ | 35.6% | 9.6% |

| 5 | ਜਰਮਨੀ | 28.3% | 15.5% |

| 6 | ਡੈਨਮਾਰਕ | 42.1% | 0.2% |

| 7 | ਕੁਰਕਾਓ | 38.6% | 3.4% |

| 8 | ਫਰਾਂਸ | 20.0% | 22.0% |

| 9 | ਸੇਨੇਗਲ | 42.0% | 0.0% |

| 10 | ਸੇਂਟ ਮਾਰਟਿਨ | 37.4% | 3.1% |

| 11 | ਲਕਸਮਬਰਗ | 27.9% | 12.5% |

| 12 | ਨੀਦਰਲੈਂਡਜ਼ | 28.5% | 11.8% |

| 13 | ਪੁਰਤਗਾਲ | 28.9% | 11.0% |

| 14 | ਭਾਰਤ | 27.3% | 12.0% |

ਸਰੋਤ- ਕੇਪੀਐਮਜੀ ਦਾ ਵਿਅਕਤੀਗਤ ਆਮਦਨ ਕਰ ਅਤੇ ਸਮਾਜਿਕ ਸੁਰੱਖਿਆ ਦਰ ਸਰਵੇਖਣ 2012, ਕੇਪੀਐਮਜੀ ਇੰਟਰਨੈਸ਼ਨਲ

ਸਰੋਤ- ਕੇਪੀਐਮਜੀ ਦਾ ਵਿਅਕਤੀਗਤ ਆਮਦਨ ਕਰ ਅਤੇ ਸਮਾਜਿਕ ਸੁਰੱਖਿਆ ਦਰ ਸਰਵੇਖਣ 2012, ਕੇਪੀਐਮਜੀ ਇੰਟਰਨੈਸ਼ਨਲ

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

GOOD KNOWLEDGE