Table of Contents

- GSTR-9 কি?

- কার GSTR-9 ফাইল করা উচিত?

- GSTR-9 ফাইল করার জন্য নির্ধারিত তারিখ

- GSTR-9 ফর্মের ধরন

- GSTR-9 ফর্মের বিশদ বিবরণ

- অংশ 1: মৌলিক বিবরণ

- পার্ট 2: FY চলাকালীন ঘোষিত বহির্মুখী এবং অভ্যন্তরীণ সরবরাহের বিবরণ

- পার্ট 3: আর্থিক বছরে দাখিলকৃত রিটার্নে ঘোষিত আইটিসির বিশদ বিবরণ

- পার্ট 4: আর্থিক বছরে দাখিলকৃত রিটার্নে ঘোষিত ট্যাক্সের বিবরণ

- পার্ট 5: চলতি অর্থবছরের এপ্রিল থেকে সেপ্টেম্বরের রিটার্নে বা পূর্ববর্তী অর্থবছরের বার্ষিক রিটার্ন দাখিলের আপ টু ডেটে ঘোষিত পূর্ববর্তী অর্থবছরের লেনদেনের বিবরণ, যেটি আগে।

- পার্ট 6: অন্যান্য তথ্য

- দেরী ফাইলিং জন্য জরিমানা

- উপসংহার

GSTR-9: করদাতাদের জন্য বার্ষিক রিটার্ন

অধীনেজিএসটি কর ব্যবস্থা, GSTR-9 হল একটি বাধ্যতামূলক 'বার্ষিক রিটার্ন' যা ভারতে সমস্ত নিবন্ধিত করদাতাদের দাখিল করতে হবে।

GSTR-9 কি?

GSTR-9 হল একটি নথি যা করদাতাদের প্রতি বছর ফাইল করতে হয়ভিত্তি. এই নথিতে বিভিন্ন ট্যাক্স বিভাগ যেমন কেন্দ্রীয় পণ্য ও পরিষেবা কর (সিজিএসটি), রাজ্য পণ্য ও পরিষেবা কর (এসজিএসটি), সমন্বিত পণ্য ও পরিষেবা কর (আইজিএসটি) এবং এইচএসএন কোডগুলির অধীনে সারা বছর সরবরাহ এবং কেনাকাটা সংক্রান্ত সমস্ত ডেটা রয়েছে৷ বছরের টার্নওভার এবং নিরীক্ষার বিবরণও ফাইল করতে হবে।

এটি একটি একীকরণGSTR-1, GSTR-2A এবংGSTR-3B ফাইলিং এটি স্বচ্ছতা বজায় রাখতে সাহায্য করে এবংদায়িত্ব.

কার GSTR-9 ফাইল করা উচিত?

সমস্ত GST-নিবন্ধিত করদাতাদের বছরে একবার GSTR-9 ফাইল করতে হবে।

যাইহোক, এখানে তাদের একটি তালিকা রয়েছে যাদের GSTR-9 ফাইল করার প্রয়োজন নেই।

- নৈমিত্তিক ট্যাক্স ব্যক্তি

- ইনপুট সার্ভিস ডিস্ট্রিবিউটর

- অনাবাসী করযোগ্য ব্যক্তি

- TDS প্রদানকারী ব্যক্তিরা

GSTR-9 ফাইল করার জন্য নির্ধারিত তারিখ

সাধারণত, আপনাকে আসন্ন আর্থিক বছরের 31শে ডিসেম্বর বা তার আগে GSTR-9 ফাইল করতে হয়। তবে সরকার প্রয়োজন মনে করলে তারিখ বাড়ানো যেতে পারে।

GSTR-9 ফর্মের ধরন

GSTR-9

যারা GSTR-1 এবং GSTR-3B ফাইল করেছেন তাদের এটি ফাইল করতে হবে।

GSTR-9A

যারা জিএসটি কম্পোজিশন স্কিম গ্রহণ করেছেন তাদের এটি ফাইল করতে হবে।

GSTR-9B

এটি ই-কমার্স অপারেটরদের দ্বারা ফাইল করা হবে যারা আর্থিক বছরে GSTR-8 ফাইল করেছে।

GSTR-9C

এটি করদাতাদের দ্বারা জমা দিতে হবে যার মোট টার্নওভার Rs. আর্থিক বছরে 2.5 কোটি।

Talk to our investment specialist

GSTR-9 ফর্মের বিশদ বিবরণ

GSTR-9 হল করদাতাদের জন্য সবচেয়ে গুরুত্বপূর্ণ রিটার্ন। এটি করদাতার অভ্যন্তরীণ এবং বহির্মুখী সরবরাহ, আইটিসি প্রদত্ত এবং প্রভাবিতকারী অন্যান্য কারণগুলির সম্পূর্ণ বিবরণ রেকর্ড করেট্যাক্স দায় একটি আর্থিক বছরের জন্য।

এই ফর্মটিতে মোট 6 টি অংশ রয়েছে।

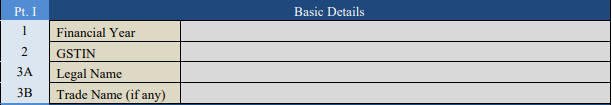

অংশ 1: মৌলিক বিবরণ

এই বিভাগে জিএসটিআইএন, নাম, ব্যবসায়ের নাম এবং আর্থিক বছরের মতো আপনার বিশদ বিবরণ জিজ্ঞাসা করা হয়েছে।

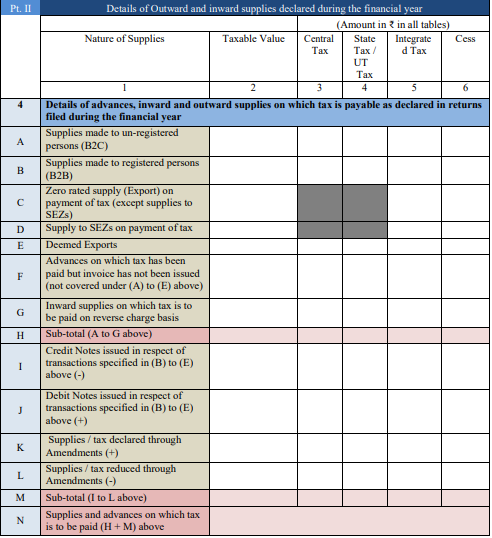

পার্ট 2: FY চলাকালীন ঘোষিত বহির্মুখী এবং অভ্যন্তরীণ সরবরাহের বিবরণ

এই অংশটি বিভিন্ন বিবরণ সংগ্রহের জন্য দুটি বিভাগে বিভক্ত।

ধারা 4

এতে ক্রয়, বিক্রয়, অগ্রিমের মতো বিবরণের এন্ট্রি জড়িত থাকে যার উপর ট্যাক্স প্রদেয়। করযোগ্য মান, IGST, SGST, CGST এবং সেস মান লিখুন।

A. অনিবন্ধিত ব্যক্তিদের (B2C) সরবরাহ করা।

B. নিবন্ধিত ব্যক্তিদের (B2B) সরবরাহ করা।

C. রপ্তানি করা শূন্য-রেটেড সরবরাহ যার জন্য ইতিমধ্যে কর দেওয়া হয়েছে (SEZ-এ সরবরাহ করা ব্যতীত)।

D. কর প্রদানের উপর SEZ-এ সরবরাহ।

E. রপ্তানি বলে মনে করা।

F. অগ্রিম যার উপর ট্যাক্স দেওয়া হয়েছে কিন্তু চালান ইস্যু করা হয়নি (উপরে (A) থেকে (E) এর আওতায় নেই)

G. ক্রয় সরবরাহ যা বিপরীত চার্জ ট্যাক্সের জন্য দায়ী।

H. লাইনে উল্লিখিত লেনদেনের সাবটোটল (উপরে A থেকে G)।

I. উপরে উল্লিখিত লেনদেনের জন্য যে কোনো ক্রেডিট নোট জারি করা হয়েছে।

J. উপরে উল্লিখিত লেনদেনের জন্য জারি করা যেকোনো ডেবিট নোট।

K. কোনো সংশোধনীর মাধ্যমে ঘোষিত সরবরাহ বা ট্যাক্স।

L. কোনো সংশোধনীর মাধ্যমে সরবরাহ বা কর হ্রাস করা হয়েছে।

M. লাইনে উল্লিখিত লেনদেনের সাবটোটল (উপরে I থেকে L)।

N. সরবরাহ এবং অগ্রিম যা লাইন থেকে করের জন্য দায়ী (উপরের H এবং M)

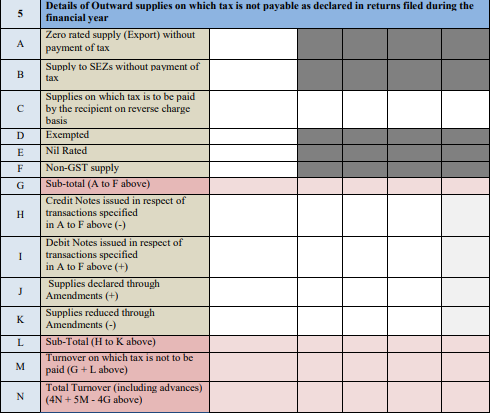

ধারা 5

এটি বিক্রয়ের বিবরণ জড়িত যার জন্য ট্যাক্স প্রদেয় নয়। আর্থিক বছরে দাখিলকৃত রিটার্নে এটি ঘোষণা করা হয়েছে।

উ: কর প্রদান ছাড়াই শূন্য-রেটেড সরবরাহ রপ্তানি করা হয়েছে।

B. কর প্রদান ছাড়াই SEZ-এ সরবরাহ করা।

C. যে সরবরাহের জন্য রিভার্স চার্জ ট্যাক্স প্রাপককে দিতে হবে।

D. অব্যাহতিপ্রাপ্ত বিক্রয় সরবরাহ।

E. নিল-রেটেড বিক্রয় সরবরাহ।

F. নন-জিএসটি সরবরাহ।

G. উপরে A থেকে F লাইনে উল্লিখিত লেনদেনের সাবটোটল।

H. উপরে উল্লিখিত লেনদেনের জন্য যে কোনো ক্রেডিট নোট জারি করা হয়েছে।

I. উপরে উল্লিখিত লেনদেনের জন্য যে কোনো ডেবিট নোট জারি করা হয়েছে।

J. কোনো সংশোধনীর মাধ্যমে ঘোষিত সরবরাহ।

K. কোনো সংশোধনীর মাধ্যমে সরবরাহ হ্রাস।

L. উপরের H থেকে K লাইনে উল্লিখিত লেনদেনের সাবটোটল৷

M. টার্নওভারের পরিমাণ যা উপরের G এবং L লাইন থেকে করমুক্ত।

N. মোট টার্নওভারের পরিমাণ, সমস্ত অগ্রিম সহ (4N + 5M - 4G উপরে)

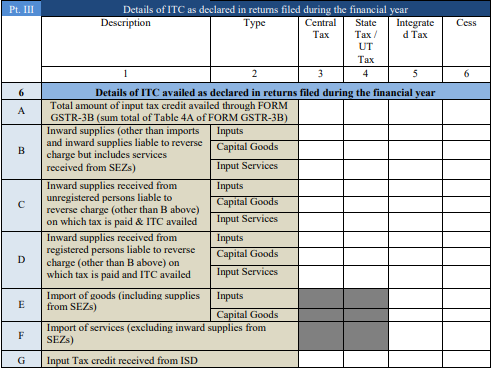

পার্ট 3: আর্থিক বছরে দাখিলকৃত রিটার্নে ঘোষিত আইটিসির বিশদ বিবরণ

তৃতীয় অংশটি তিনটি প্রশ্নে বিভক্ত। এই প্রশ্নগুলি আপনার আইটিসি ব্যালেন্স সম্পর্কে জিজ্ঞাসা করে।

ধারা 6

এটির জন্য প্রাপ্ত আইটিসি-এর বিশদ বিবরণের এন্ট্রি প্রয়োজন। আর্থিক বছরে দাখিলকৃত রিটার্নে এটি ঘোষণা করা হয়েছে।

উ: GSTR-3B-এর মাধ্যমে ITC-এর মোট পরিমাণ।

B. ইনপুটগুলির জন্য তৈরি ক্রয় সরবরাহ,মূলধন পণ্য, এবং ইনপুট পরিষেবাগুলি (আমদানি এবং সেই সমস্ত ক্রয় সরবরাহ ব্যতীত যা বিপরীত চার্জের জন্য দায়ী, তবে SEZ থেকে প্রাপ্ত পরিষেবাগুলি সহ)।

C. ইনপুট, মূলধন সামগ্রী এবং ইনপুট পরিষেবাগুলির জন্য অনিবন্ধিত ব্যক্তিদের কাছ থেকে প্রাপ্ত ক্রয় সরবরাহ যা বিপরীত চার্জের জন্য দায়ী, যার জন্য ট্যাক্স প্রদান করা হয়েছে এবং ITC নেওয়া হয়েছে, উপরের লাইন B তে উল্লিখিতগুলি ছাড়া।

D. ইনপুট, মূলধনী পণ্য এবং ইনপুট পরিষেবাগুলির জন্য নিবন্ধিত ব্যক্তিদের কাছ থেকে প্রাপ্ত ক্রয় সরবরাহ, যা বিপরীত চার্জের জন্য দায়ী, যার জন্য ট্যাক্স দেওয়া হয়েছে এবং ITC নেওয়া হয়েছে, উপরে বি পয়েন্টে উল্লিখিতগুলি ছাড়া।

ই. ইনপুট এবং মূলধনী পণ্যের জন্য SEZ থেকে সরবরাহ সহ আমদানিকৃত পণ্য।

F. SEZ থেকে ক্রয় সরবরাহ ব্যতীত আমদানি করা পরিষেবাগুলি৷

G. ITC যে ISD থেকে প্রাপ্ত হয়েছে।

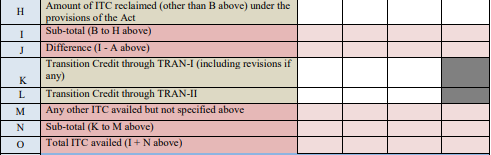

H. CGST আইনের বিধানের অধীনে ITC পুনরুদ্ধারের পরিমাণ (উপরে B লাইনে উল্লিখিত এর পাশাপাশি)।

I. লাইনের সাবটোটাল (উপরের B থেকে H)।

J. লাইন I এবং A (I - A) এর মধ্যে পার্থক্য।

K. TRAN-I-এ উল্লিখিত ট্রানজিশন ক্রেডিট, যেকোনো সংশোধন সহ।

L. TRAN-II তে উল্লেখিত ট্রানজিশন ক্রেডিট।

M. অন্য কোনো আইটিসি যা পাওয়া গেছে, কিন্তু উপরের কোনো লাইনে উল্লেখ করা হয়নি।

N. লাইনের উপ-সমষ্টি (উপরে K থেকে M)।

O. লাইনের জন্য মোট আইটিসি পাওয়া গেছে (I এবং N)।

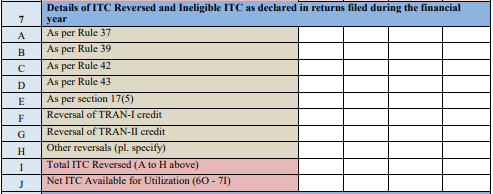

ধারা 7

CGST, IGST, SGST এবং সেস মূল্যে বিপরীত ITC এবং অযোগ্য ITC সম্পর্কিত তথ্য পূরণ করুন। A. বিবেচ্য অর্থ প্রদান না করার ক্ষেত্রে ITC-এর উলটাপালন অনুযায়ী (বিধি 37)।

B. ISD দ্বারা ITC বিতরণের পদ্ধতি অনুসারে (বিধি 39)।

C. ইনপুট বা ইনপুট পরিষেবা এবং রিভার্সাল সম্পর্কিত আইটিসি অনুসারে (বিধি 42)।

D. মূলধনী দ্রব্য এবং বিপরীতমুখী (বিধি 43) সম্পর্কিত আইটিসি অনুসারে।

E. জিএসটি (ধারা 17(5)) এর অধীনে অবরুদ্ধ ক্রেডিট সংক্রান্ত বিষয়ে।

F. TRAN-I তে উল্লিখিত ঋণের বিপরীত।

G. TRAN-II-এ উল্লিখিত ক্রেডিট রিভার্সাল।

এইচ. অন্য কোন উলটাপালনের স্পেসিফিকেশন।

I. উপরে A থেকে H লাইনে উল্লিখিত মোট বিপরীত আইটিসি।

J. ব্যবহারের জন্য উপলব্ধ নেট ITC (বিভাগ 6 লাইন O বিয়োগ বিভাগ 7 লাইন I)

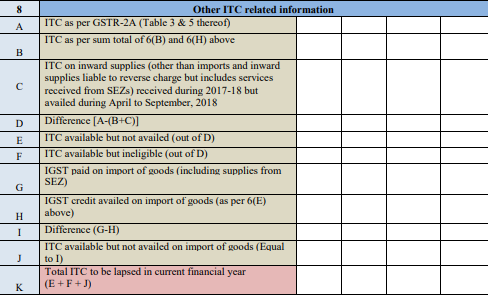

অধ্যায় 8

এটি আপনাকে অন্যান্য ITC-সম্পর্কিত তথ্য প্রদান করতে হবে। উ: GSTR-2A-তে দেওয়া ITC।

B. লাইন 6B এবং 6H এ উল্লিখিত ITC-এর মোট যোগফল।

C. আমদানি এবং অভ্যন্তরীণ সরবরাহ ছাড়াও বিক্রয় সরবরাহের উপর ITC রিভার্স চার্জের জন্য দায়ী। 2017-2018 সময়কালে এসইজেড থেকে প্রাপ্ত পরিষেবাগুলি অন্তর্ভুক্ত করুন কিন্তু এপ্রিল এবং সেপ্টেম্বর, 2018 এর মধ্যে পাওয়া গেছে।

D. লাইন A এবং B প্লাস C এর মধ্যে পার্থক্য। [A - (B + C)]

E. উপরের লাইন D থেকে যে ITC উপলব্ধ, কিন্তু উপলভ্য হয়নি।

F. উপরের D লাইন থেকে যে ITC উপলব্ধ, কিন্তু অযোগ্য।

G. আইজিএসটি দেওয়া হয়েছে৷আমদানি SEZ থেকে সরবরাহ সহ পণ্যের।

H. পণ্য আমদানিতে IGST ক্রেডিট পাওয়া যায়, যেমনটি আগে 6E লাইনে উল্লেখ করা হয়েছে।

I. লাইন G এবং H (G - H) এর মধ্যে পার্থক্য

J. আইটিসি পাওয়া যায় কিন্তু পণ্য আমদানিতে পাওয়া যায় না (লাইন I এর সমান হওয়া উচিত)।

K. মোট ITC মান যা শেষ হয়ে গেছে, বা বর্তমান আর্থিক বছরের জন্য বৈধ নয়৷ (E + F + J)

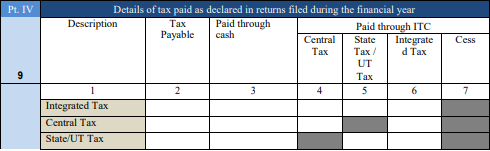

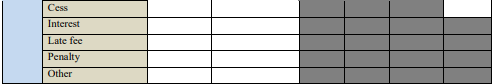

পার্ট 4: আর্থিক বছরে দাখিলকৃত রিটার্নে ঘোষিত ট্যাক্সের বিবরণ

আর্থিক বছরে দাখিলকৃত রিটার্নে প্রদত্ত এবং ঘোষিত কর সংক্রান্ত বিশদ বিবরণ উল্লেখ করুন।

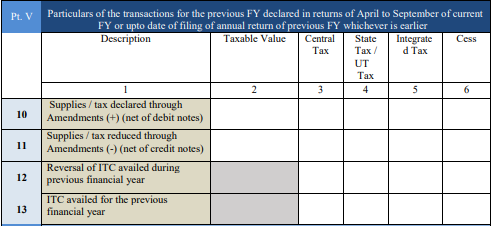

পার্ট 5: চলতি অর্থবছরের এপ্রিল থেকে সেপ্টেম্বরের রিটার্নে বা পূর্ববর্তী অর্থবছরের বার্ষিক রিটার্ন দাখিল করার আপ টু ডেটে ঘোষিত পূর্ববর্তী অর্থবছরের লেনদেনের বিবরণ, যেটি আগে।

ধারা 10 থেকে 14

এতে পূর্ববর্তী আর্থিক বছরে লেনদেন সম্পর্কিত সমস্ত বিবরণ রয়েছে।

উ: সংশোধনীর মাধ্যমে ঘোষিত সরবরাহ বা কর।

বি. সরবরাহ বা কর সংশোধনের মাধ্যমে হ্রাস করা হয়েছে।

C. আগের আর্থিক বছরে আইটিসি-র উল্টো সুবিধা পাওয়া গেছে।

D. আগের আর্থিক বছরের জন্য ITC প্রাপ্ত হয়েছিল৷

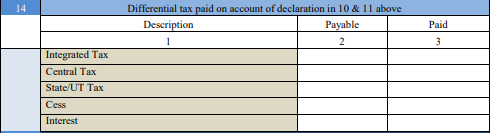

উপরের লাইনগুলি পূরণ করার পরে, প্রদেয় ডিফারেনশিয়াল ট্যাক্স লিখুন এবং নিম্নলিখিতগুলির জন্য প্রদেয়: এখানে প্রদেয় এবং প্রদেয় ডিফারেনশিয়াল ট্যাক্স লিখুন:

উ: ইন্টিগ্রেটেড ট্যাক্স ভ্যালু (IGST)।

B. কেন্দ্রীয় কর মূল্য (CGST)।

C. রাজ্য (SGST) বা UT ট্যাক্স মান।

D. সেসের পরিমাণ।

E. সুদের মূল্য।

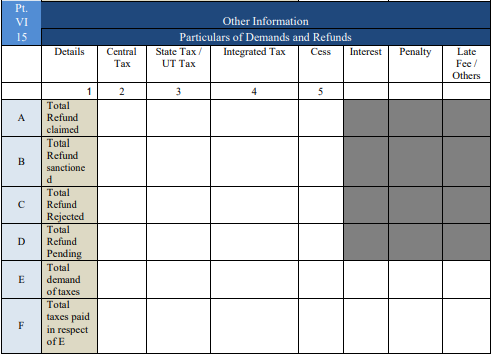

পার্ট 6: অন্যান্য তথ্য

এই অংশে চাহিদা, ফেরত, বিশেষ সরবরাহ, HSN এবং দেরী ফি অন্তর্ভুক্ত রয়েছে।

ধারা 15

এটি দাবি এবং ফেরত সম্পর্কে বিস্তারিত এন্ট্রি প্রয়োজন.

A. মোট ফেরত দাবি করা হয়েছে।

B. মোট অর্থ ফেরত অনুমোদিত।

C. মোট ফেরত প্রত্যাখ্যাত।

D. মোট রিফান্ড মুলতুবি।

E. এর মোট চাহিদাকরের.

F. উপরের লাইন E এর জন্য প্রদত্ত মোট কর।

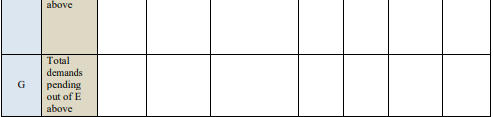

G. উপরের লাইন E থেকে মুলতুবি থাকা মোট চাহিদা।

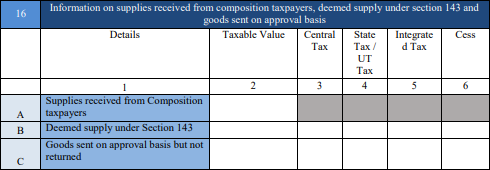

ধারা 16

এটি কম্পোজিশন করদাতাদের কাছ থেকে প্রাপ্ত সরবরাহ, বিবেচিত সরবরাহ এবং অনুমোদনের ভিত্তিতে পাঠানো পণ্যের তথ্য কভার করে।

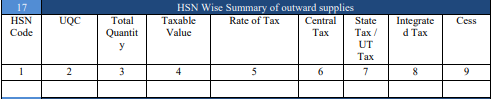

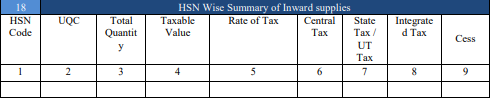

ধারা 17 এবং 18

এটি বিক্রয় এবং ক্রয় সরবরাহের জন্য HSN-ভিত্তিক বিবরণ তালিকাভুক্ত করে। তাদের সংশ্লিষ্ট ট্যাক্স বিবরণ এবং HSN কোডের এই এন্ট্রির সাথে সমানভাবে গুরুত্বপূর্ণ।

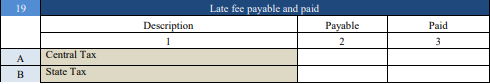

ধারা 19

এটি কেন্দ্রীয় এবং রাজ্যের করের সাথে সম্পর্কিত প্রদেয় এবং প্রদত্ত বিলম্বিত ফিগুলির বিশদ বিবরণের জন্য।

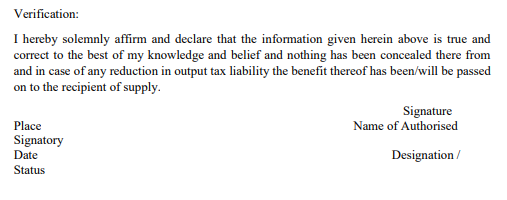

প্রতিপাদন রিটার্ন জমা দেওয়ার আগে গুরুত্বপূর্ণ। করদাতাকে ডিজিটাল স্বাক্ষর শংসাপত্র (DSC) বা আধার-ভিত্তিক স্বাক্ষর যাচাইকরণের মাধ্যমে রিটার্ন প্রমাণীকরণ করতে হবে।

দেরী ফাইলিং জন্য জরিমানা

GSTR-9 দেরিতে ফাইল করা CGST-এর অধীনে প্রতিদিন 100 টাকা এবং রুপি আকৃষ্ট করবে। 100 SGST। অর্থাৎ করদাতাকে দিতে হবে টাকা। নির্ধারিত তারিখের পরের দিন থেকে প্রকৃত ফাইল করার দিন পর্যন্ত প্রতিদিন 200।

উপসংহার

GSTR-9 হল একটি গুরুত্বপূর্ণ রিটার্ন এবং অত্যন্ত সতর্কতা এবং বিশদ যাচাইয়ের সাথে ফাইল করা উচিত। সদিচ্ছা বা আর্থিক ক্ষতি এড়াতে সময়মত ফাইল করার দিকে মনোযোগ দেওয়া উচিত।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

You Might Also Like