Table of Contents

- ব্যক্তিগত অর্থ #1: আপনার উপার্জনের চেয়ে কম ব্যয় করুন

- ব্যক্তিগত অর্থ #2: বা একজন খারাপ গ্রাহক; আপনার ক্রেডিট কার্ড এবং ঋণ পরিচালনা করুন

- ব্যক্তিগত অর্থ #3: কর সংরক্ষণের উপায়ে বিনিয়োগ করুন

- ব্যক্তিগত অর্থ #4: দুঃখিত হওয়ার চেয়ে নিরাপদ থাকা ভাল, বীমা কিনুন!

- ব্যক্তিগত অর্থ #5: আপনি যা বোঝেন বা বুঝতে পারেন তাতে বিনিয়োগ করুন

- ব্যক্তিগত অর্থ #6: পশুপালকে অনুসরণ করবেন না, তারা প্রায় সবসময়ই ভুল

- ব্যক্তিগত অর্থ #7: দীর্ঘ, সত্যিই দীর্ঘ জন্য বিনিয়োগ থাকুন

- ব্যক্তিগত অর্থ #8: আপনার সমস্ত ডিম এক ঝুড়িতে রাখবেন না, বৈচিত্র্য আনুন!

- পার্সোনাল ফাইন্যান্স#9: বাই অ্যান্ড হোল্ড একটি সাধারণ প্রবাদ, কিন্তু রি-ব্যালেন্স, এটা গুরুত্বপূর্ণ!

- ব্যক্তিগত অর্থ #10: ভবিষ্যতের জন্য পরিকল্পনা করুন, একটি উইল করুন

ব্যক্তিগত অর্থ: জানার জন্য শীর্ষ 10টি জিনিস

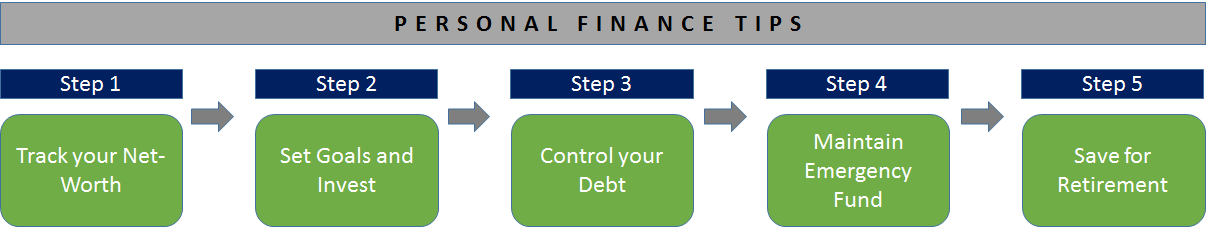

ব্যক্তিগত অর্থ ব্যবস্থাপনা খুবই গুরুত্বপূর্ণ, অনেকে ব্যক্তিগত অর্থব্যবস্থার মূল বিষয়গুলি পরিচালনা করতে বা এমনকি প্রয়োজনীয় ব্যক্তিগত অর্থ পরিকল্পনা করতেও অবহেলা করেন। এটি সম্ভবত ভবিষ্যতে বিপর্যয়কর ফলাফলের দিকে নিয়ে যেতে পারে। তাই খুব অল্প বয়সেই ব্যক্তিগত অর্থ ব্যবস্থাপনা করা খুবই গুরুত্বপূর্ণ। এখানে আমরা ব্যক্তিগত অর্থায়নের দশটি গুরুত্বপূর্ণ দিক দেওয়ার চেষ্টা করি যা প্রত্যেক ব্যক্তির জন্য অত্যন্ত গুরুত্বপূর্ণ।

ব্যক্তিগত অর্থ #1: আপনার উপার্জনের চেয়ে কম ব্যয় করুন

একজন জ্ঞানী ব্যক্তি বলেছিলেন, "আপনি যদি এমন জিনিস কেনেন যা আপনার প্রয়োজন নেই তবে আপনাকে শীঘ্রই আপনার প্রয়োজনীয় জিনিসগুলি বিক্রি করতে হবে" (~ওয়ারেন বুফে)। তাই জীবনযাত্রার মান বজায় রাখার জন্য ব্যয় করা গুরুত্বপূর্ণ হলেও, একজনকে বেশি করা উচিত নয়। একটি প্রয়োজনঅর্থ সঞ্চয় প্রতিটি পর্যায়ে এখানে দেরি করলে বিপর্যয়কর ফলাফল হতে পারে। পার্সোনাল ফাইন্যান্স বেসিকস বলে যে এটি একটি মূল নিয়ম, ব্যক্তিগত আর্থিক পরিচালনার ধাপ 1 সঞ্চয় দিয়ে শুরু হয়।

ব্যক্তিগত অর্থ #2: বা একজন খারাপ গ্রাহক; আপনার ক্রেডিট কার্ড এবং ঋণ পরিচালনা করুন

এটি ব্যক্তিগত অর্থের মৌলিক বিষয়গুলি সঠিকভাবে পাওয়ার আরেকটি দিক।ক্রেডিট কার্ড আপনি তাদের ভাল এবং আপনার সুবিধার ব্যবহার যদি মহান. আপনি অবশ্যই কোম্পানির কাছে খুব খারাপ গ্রাহক হবেন, যদি আপনি সময়মতো আপনার ক্রেডিট কার্ডের বিল পরিশোধ করেন, কখনো দেরি না করেন এবং আপনাকে দেওয়া ক্রেডিট ব্যবহার করুন। এবং হ্যাঁ, আপনি এমনকি নগদ-ব্যাক এবং পুরস্কার পয়েন্ট অর্জন করতে পারেন।

আপনার ঋণ পরিচালনা করাও খুবই গুরুত্বপূর্ণ, একজনকে জানা দরকার যে আপনি সম্পদের (যেমন সম্পত্তি) মূল্যায়ন বা সম্পদের অবমূল্যায়ন (যেমন যানবাহন) করার জন্য ঋণ নিয়েছেন কিনা। সম্পদের অবমূল্যায়ন সীমিত হওয়া উচিত এবং সম্পদের প্রশংসা করার জন্য দায়বদ্ধতার পরিমাণ এমন হওয়া উচিত যাতে এটি অযথা চাপ সৃষ্টি না করে।

ব্যক্তিগত অর্থ #3: কর সংরক্ষণের উপায়ে বিনিয়োগ করুন

মার্কিন যুক্তরাষ্ট্রে 401(k) যোগ করা একটি খুব ভাল ধারণা। ভারতে, পাবলিক প্রভিডেন্ট ফান্ড (পিপিএফ) চমৎকার উপায়ে রয়েছে এই কারণে যে:

- বিনিয়োগকৃত পরিমাণ করমুক্ত

- রিটার্ন স্থির এবং করমুক্ত

- এইঅবসর পরিকল্পনা ভবিষ্যতের জন্য একটি বিড়াল তৈরি করে

ইএলএসএস, বিখ্যাত কর-সঞ্চয় স্কিমগুলির মধ্যে একটিযৌথ পুঁজি বিনিয়োগকারীদের মধ্যে। সাধারণত, ELSS মিউচুয়াল ফান্ড সব ধরনের বিনিয়োগকারীদের জন্য উপযুক্ত যারা নিতে ইচ্ছুকবাজার-এর জন্য লিঙ্কযুক্ত ঝুঁকিকর পরিকল্পনা এবং অর্থ সঞ্চয়। যে কেউ তাদের জীবনের যেকোনো সময়ে ELSS ফান্ডে বিনিয়োগ করতে পারেন। 5-7 বছরের জন্য বিনিয়োগ করলে ভাল ELSS রিটার্ন পাওয়া যায়, তাই 3 বছর পরে আপনার লক-ইন শেষ হয়ে গেলে টাকা না তোলার পরামর্শ দেওয়া হয়। ভাল রিটার্ন অর্জনের জন্য এটি দীর্ঘ সময়ের জন্য ধরে রাখার চেষ্টা করুন। যাইহোক, আপনার কর্মজীবনের প্রাথমিক পর্যায়ে কর সাশ্রয়ী ELSS তহবিলে বিনিয়োগ করার পরামর্শ দেওয়া হচ্ছে যাতে আপনার অর্থ সময়ের সাথে বৃদ্ধি পায় এবং আপনি আরও ভাল রিটার্ন অর্জন করেন।

সেরা পারফর্মিং ইএলএসএস ফান্ডগুলির মধ্যে কয়েকটি হল:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹42.0215

↑ 0.47 ₹4,335 0.2 -6.8 10.3 14.4 23.6 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹145.363

↑ 1.68 ₹6,597 2.8 -5.7 5.6 13.4 28.9 13.1 DSP BlackRock Tax Saver Fund Growth ₹135.331

↑ 1.86 ₹16,218 4.6 -3.1 17.7 18.6 27.8 23.9 L&T Tax Advantage Fund Growth ₹126.191

↑ 2.14 ₹3,871 0.2 -7 13.1 17.1 24.5 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.18

↑ 0.57 ₹14,462 3.3 -6.7 9.3 11.5 16.5 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ব্যক্তিগত অর্থ #4: দুঃখিত হওয়ার চেয়ে নিরাপদ থাকা ভাল, বীমা কিনুন!

সুরক্ষা সঠিক ব্যক্তিগত আর্থিক পরিকল্পনা নিশ্চিত করছে। ক্রয়বীমা খুব গুরুত্বপূর্ণ, প্রথম দিকে লাইফ কভার আকারে কিনুনমেয়াদ বীমা. আপনি যত আগে কিনবেন, তত সস্তা। এছাড়াও নিশ্চিত করুন যে আপনি (এবং পরিবার) পর্যাপ্ত বীমার মাধ্যমেও চিকিৎসা সেবার জন্য কভার করছেন। চিকিৎসা খরচ বছরের পর বছর বাড়ছে এবং ভালো চিকিৎসা সেবা খুবই ব্যয়বহুল। এখানে আচ্ছাদিত বা আন্ডার-আভার না হওয়া আপনার সঞ্চয়ের ক্ষেত্রে একটি আসল গর্ত হতে পারে।

ব্যক্তিগত অর্থ #5: আপনি যা বোঝেন বা বুঝতে পারেন তাতে বিনিয়োগ করুন

আপনি বুঝতে পারবেন না এমন পণ্য কিনবেন না। আপনি যদি একটি কাঠামোগত পণ্য বা ডেরিভেটিভস বুঝতে না পারেন তবে আপনার উচিত নয়বিনিয়োগ অথবা তাদের মধ্যে ব্যবসা. আপনি বুঝতে পারেন এমন সহজ পণ্য এবং কৌশলগুলিতে বিনিয়োগ করুন। স্টক বা মিউচুয়াল ফান্ড হোক না কেন, আপনি কী পাচ্ছেন তা বুঝুন৷ স্টক নির্বাচন করার সময়, আপনি কিসের জন্য স্টক কিনছেন তা নিশ্চিত করুন এবং এটি সম্পর্কে নিশ্চিত হন৷ স্টকের পণ্যের ভবিষ্যত কী, ব্যবস্থাপনার মান কী ইত্যাদি? আপনি যদি স্টক বিশ্লেষণ করতে না পারেন তবে মিউচুয়াল ফান্ডে থাকুন। পেশাদার ব্যবস্থাপকদের বলা হয় তহবিল ব্যবস্থাপক যারা ভাল যোগ্য এবং অর্থ পরিচালনা করা তাদের দৈনন্দিন কাজ আরও ভাল উপায়ে তহবিল পরিচালনা করবে। সাবধানে বিবেচনা করার পরে আপনার পণ্য নির্বাচন করুন. আপনার পোর্টফোলিওতে সঠিক পণ্যগুলি পাওয়ার ফলে আরও ভাল রিটার্ন পাওয়া যায়।

ব্যক্তিগত অর্থ #6: পশুপালকে অনুসরণ করবেন না, তারা প্রায় সবসময়ই ভুল

মিউচুয়াল ফান্ড প্রবাহের বিপরীতে 2000 থেকে 2016 সাল পর্যন্ত BSE সেনসেক্সের (ইন্ডিয়া ইক্যুইটি বেঞ্চমার্ক) নীচের ডেটা দেখুন (বিনিয়োগকারীদের বাজারে আসা বা বাইরে আসা একটি প্রক্সি)৷ পাল সর্বদা প্রস্থান করে বলে মনে হয় যখন বাজার একটি নিচ গঠন করছে বলে মনে হয় এবং যখন বাজার একটি শীর্ষ গঠন করছে তখন সবচেয়ে বেশি বিনিয়োগ করবে! তাই যখন সবাই কিনছে বলে মনে হয় তখন মোটেও কিনবেন না এবং যখন সবাই বিক্রি করছে বলে মনে হচ্ছে তখন বিক্রি করবেন না! এটা কখনোই ভালো ধারণা নয়।

Talk to our investment specialist

ব্যক্তিগত অর্থ #7: দীর্ঘ, সত্যিই দীর্ঘ জন্য বিনিয়োগ থাকুন

ভাল কোম্পানি বা স্টকগুলিতে দীর্ঘকাল ধরে বিনিয়োগ করা বোধগম্য। কোম্পানির ব্যবস্থাপনা ভালো মানের হলে, তারা আপনার জন্য প্রচুর অর্থ উপার্জন করতে পারে। নীচের উদাহরণ নিন ইনফোসিস শেয়ারের (ভারতে একটি সফ্টওয়্যার/আইটি কোম্পানি)। 1993 সালে, এর আইপিওতে 100টি শেয়ার মাত্র 9500 টাকায় কেনা হয়েছিল। 24 বছর পর এই অর্থের মূল্য প্রায় USD 1 মিলিয়ন ~ INR 5 কোটি (INR 5,00,00,000), এটা একটাসিএজিআর প্রতি বছর 50% এর বেশি!

ব্যক্তিগত অর্থ #8: আপনার সমস্ত ডিম এক ঝুড়িতে রাখবেন না, বৈচিত্র্য আনুন!

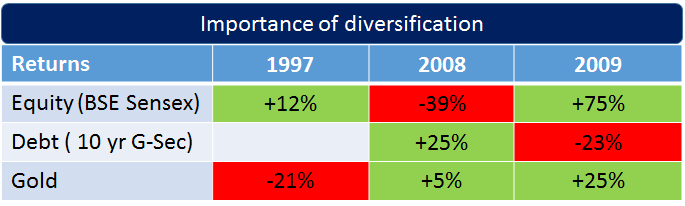

একজনের তাদের সমস্ত ডিম এক ঝুড়িতে রাখা উচিত নয়, যা গুরুত্বপূর্ণ তা হল সম্পদের শ্রেণীতে বৈচিত্র্য আনা এবং এমনকি স্টক/অন্তর্নিহিত বিনিয়োগ বিভিন্ন অ্যাসেট ক্লাস বিভিন্ন সময়ের মধ্যে সঞ্চালিত হয় এবং তাই স্টক, ফান্ড ইত্যাদির একটি পোর্টফোলিও তৈরি করা গুরুত্বপূর্ণ৷ এটি 1997, 2008 এবং 2009 সালের ক্যালেন্ডার বছরের জন্য 3টি ভিন্ন অ্যাসেট ক্লাসের রিটার্ন দ্বারা নীচে প্রশস্তভাবে প্রদর্শিত হয়৷ বিভিন্ন অ্যাসেট ক্লাসগুলি সঞ্চালিত হয়েছে৷ প্রত্যেক বছর. এছাড়াও স্টকগুলির সাথে, একটি গল্প চালানোর জন্য শুধুমাত্র একজন খেলোয়াড়কে বেছে নেওয়া গুরুত্বপূর্ণ নয়, বরং আরও স্টক বেছে নেওয়া বা খেলার জন্য অনেকগুলি গল্প থাকা গুরুত্বপূর্ণ৷ আবার মিউচুয়াল ফান্ডের সাথে, একজনকে একক ম্যানেজার বা একক তহবিল ধরে রাখতে হবে না, নিজেকে ছড়িয়ে দেওয়া ভাল।

পার্সোনাল ফাইন্যান্স#9: বাই অ্যান্ড হোল্ড একটি প্রচলিত প্রবাদ, কিন্তু রি-ব্যালেন্স, এটা গুরুত্বপূর্ণ!

একটি পোর্টফোলিও তৈরি করার সময়, এটি গুরুত্বপূর্ণকিনুন এবং ধরে রাখুন, তবে, স্টক, মিউচুয়াল ফান্ড বা যেকোনো বিনিয়োগ হোক না কেন নন-পারফর্মারদের তাড়িয়ে দেওয়াও গুরুত্বপূর্ণ। কেউ তাদের সব সিদ্ধান্ত সঠিক পায় না। এমনকি ওয়ারেন বুফে বিনিয়োগে ভুল করেছেন, যেমন সালোমান ব্রাদার্স, টেসকো, ইউএস এয়ারওয়েজ, ডেক্সটর জুতা কোম্পানি যেখানে তিনি লোকসান করেছেন বা সবেমাত্র ক্যাশ আউট করেছেন। অন্যায়ের চেয়ে অনেক বেশি অধিকার পাওয়া গুরুত্বপূর্ণ! একটি ভুল অনুধাবন করা, এটি স্বীকার করা এবং একটি ভাল বিনিয়োগের দিকে এগিয়ে যাওয়া গুরুত্বপূর্ণ, এমনকি যদি এর অর্থ ক্ষতি কাটানো হয়। মনে রাখবেন ক্ষতি আপনার ইতিবাচক রিটার্নের মধ্যে ফেলে দেয়।

ব্যক্তিগত অর্থ #10: ভবিষ্যতের জন্য পরিকল্পনা করুন, একটি উইল করুন

উইল করা খুবই গুরুত্বপূর্ণ একটি কাজ। একটি মৌলিক ইচ্ছা তৈরি করা একটি খুব সহজ কাজ এবং সময় লাগে না। আজ ইন্টারনেটের আবির্ভাবের সাথে এটি "ই-ইচ্ছা" নামক কিছু তৈরি করা খুব বিরামহীন হয়ে গেছে। এটি খুব অল্প সময়ের মধ্যে তৈরি করা যেতে পারে এবং সম্পদের উত্তরাধিকার নিশ্চিত করতে একটি দীর্ঘ পথ যেতে পারে মসৃণ। যাদের প্রচুর সম্পদ রয়েছে এবং যারা উন্নত পরিষেবা চান তারা এস্টেট পরিকল্পনা করতে পারেন এবং প্রয়োজনীয় পদক্ষেপ নিতে পারেন।

ব্যক্তিগত অর্থ পরিচালনা করার সময় উপরের সমস্তগুলি মূল পদক্ষেপ এবং দিকগুলির মধ্যে কিছু যা দেখা দরকার৷ কিছু মৌলিক বিষয়, আবার কিছু পরিকল্পনা, বাস্তবায়ন এবং ভবিষ্যতের সাথে সম্পর্কিত। উপরোক্ত অধিকাংশ বা সবগুলোর যত্ন নিলে ফলাফল ভালো হবেআর্থিক পরিকল্পনা এবং আরও নিরাপদ ভবিষ্যত!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like