+91-22-48913909

+91-22-48913909

Table of Contents

আপনার অবসর পরিকল্পনা গোল্ডেন গাইড!

'অবসর' শব্দটি শুনলে আপনার মাথায় কী কী চিন্তা আসে? আপনি কি প্রায়ই ভ্রমণ করেন? অথবা সম্ভবত শুধু আপনার নাতি-নাতনিদের সাথে খেলছেন? যাইহোক, কিছু লোক অবসর নিয়ে ভাবতে পারে, যখন অল্প অল্পবয়সীরা উপেক্ষা করতে পারে। আমরা হব,অবসরের পরিকল্পনা অথবা কোনো বিনিয়োগের কোনো বয়সের প্রয়োজন হয় না কারণ এটি শুধুমাত্র আপনার ভবিষ্যৎ সুরক্ষিত করার জন্য! অবসর গ্রহণের পরিকল্পনার ক্ষেত্রে, স্মার্ট এবং প্রাথমিক পরিকল্পনাগুলি আপনার অবসর নেওয়ার পরে একটি আরামদায়ক জীবনযাপন করার জন্য যথেষ্ট অর্থ তৈরি করতে পারে। আপনি যদি অবসর পরিকল্পনার কথা না ভেবে থাকেন তবে এখনই এটি করা শুরু করুন! এখানে কয়েকটি সুবর্ণ পদক্ষেপ রয়েছে যা আপনাকে আপনার অবসর পরিকল্পনা শুরু করতে অনুসরণ করতে হবে। এছাড়াও, ভারতে উপলব্ধ পেনশন পরিকল্পনাগুলি জানুন এবং সেই অনুযায়ী সেরা অবসর পরিকল্পনা করুন!

Talk to our investment specialist

অবসরের পরিকল্পনা

একটি নিখুঁত অবসর জীবন সঠিক পরিকল্পনা এবং বাস্তবায়নের সাথে আসে। 'সঠিক পরিকল্পনা এবং সঠিক বিনিয়োগ', এটাই সবচেয়ে গুরুত্বপূর্ণ! যাইহোক, প্রতিটি ব্যক্তির বিভিন্ন প্রয়োজনীয়তার সাথে একটি ভিন্ন জীবনধারা রয়েছে। সেজন্য, আপনাকে প্রথমে আপনার প্রয়োজনীয়তা, জীবনধারা, আপনি কোন বয়সে অবসর নিতে চান এবং আপনার বার্ষিক অনুসারে একটি ব্যক্তিগতকৃত পরিকল্পনা আঁকতে হবেআয়. আপনার মাসিক ব্যয়ের মূল্যায়ন করুন, এটি আপনাকে গুরুত্বপূর্ণ এবং অপ্রয়োজনীয় উভয় বিষয়েই আপনার ব্যয় সম্পর্কে ধারণা দেবে। এটি আপনাকে একটি লাইনে আঁকবে যেখানে আপনি প্রতি মাসে কতটা সঞ্চয় করতে পারবেন তা নির্ধারণ করতে পারবেন।

সেরা অবসর পরিকল্পনা: কিভাবে পরিকল্পনা

অবসর পরিকল্পনা জীবনের একটি গুরুত্বপূর্ণ কাজ বলে মনে করা হয়। আপনি যত আগে অবসরের পরে চিন্তা করেন এবংসংরক্ষণ শুরু করুন এটির জন্য, যত তাড়াতাড়ি আপনি একটি চাপমুক্ত জীবনযাপন করতে সক্ষম হবেন। আপনার বয়স অনুযায়ী আপনার অবসরের জন্য পরিকল্পনা করা সেরা উপায় বলে মনে করা হয়। এখানে কিছু টিপস রয়েছে যা আপনাকে অনুসরণ করতে হবে।

আপনার 20 এর দশকের শেষের দিকে

আপনার অবসর গ্রহণের পরিকল্পনা শুরু করতে, আপনি আপনার কোম্পানির দেওয়া অবসরকালীন সুবিধাগুলি অন্বেষণ শুরু করতে পারেন। আপনি কর্মচারীদের ভবিষ্যত তহবিলের জন্য সাইন আপ করতে পারেন (ইপিএফ) EPF হল একটি অবসরকালীন স্কিম যেখানে আপনার নিয়োগকর্তা প্রতি মাসে একটি EPF অ্যাকাউন্টে একটি নির্দিষ্ট পরিমাণ জমা করেন এবং এটি আপনার বেতনের চেক থেকে কেটে নেওয়া হয়। তহবিলটি ভারতের কর্মচারী ভবিষ্য তহবিল সংস্থা (EPFO) দ্বারা রক্ষণাবেক্ষণ করা হয়।

অবসর পরিকল্পনার প্রতিটি পর্যায়ে, আপনার কর্পাসে বিভিন্ন সম্পদের একটি পোর্টফোলিও রাখা উচিত। পোর্টফোলিওতে সাধারণত স্টক, নির্দিষ্ট আয়ের উপকরণ এবং নগদ সম্পদ থাকে। আপনার 20 এর দশকে আপনি একটি দীর্ঘমেয়াদী করতে পারেনবিনিয়োগ পরিকল্পনা হয় বেশি ঝুঁকি নেওয়ার সম্পদ যেমন ইক্যুইটি বা কম ঝুঁকিপূর্ণ সম্পদ যেমন নগদ, এফডি ইত্যাদি।

তাছাড়া,বিনিয়োগ আপনার অবসরের আগে আপনি চক্রবৃদ্ধি সুদের সুবিধা ভোগ করতে পারবেন। চক্রবৃদ্ধি সুদ দীর্ঘমেয়াদে আপনার অবদানকে বাড়িয়ে তুলতে পারে কারণ এটি শুধুমাত্র সহজ সুদের তুলনায় আপনার অ্যাকাউন্টকে দ্রুত হারে বৃদ্ধি করবে। আপনি আপনার বার্ষিক আয়ের কমপক্ষে 10% একটি অবসর অ্যাকাউন্টে রেখে নিজের ব্যক্তিগত অবসর সঞ্চয় পরিকল্পনাও তৈরি করতে পারেন। এগুলি ছাড়াও, আপনাকে আপনার ব্যয় নিয়ন্ত্রণ করতে হবে। অবসর গ্রহণের পরিকল্পনা হোক বা যেকোনো বিনিয়োগ, শুরু করার জন্য 20 বছর একটি সঠিক বয়স। এটি একটি আঁটসাঁট বাজেট তৈরি করার অভ্যাস করার জন্যও একটি ভাল সময় যা আপনাকে কম খরচ করতে এবং বেশি সঞ্চয় করতে সহায়তা করবে।

আপনার 30 এর দশকে

আপনি যদি অবসর গ্রহণের পরিকল্পনার জন্য আপনার 20-এর অনুশীলন অনুসরণ করে থাকেন, তাহলে আপনার পরবর্তী পরিকল্পনা সম্পর্কেও আপনার স্পষ্ট ধারণা থাকতে পারে। ঠিক আছে, 30-এর দশক হল সেই সময় যখন আপনার পরিবারের উচ্চ দায়িত্ব থাকে এবং তাই আপনাকে সেই অনুযায়ী আপনার বিনিয়োগের পরিকল্পনা করতে হবে। 30-এর দশকে, আপনার অবসর পরিকল্পনার অংশ হিসাবে, আপনি স্বল্পমেয়াদী বিনিয়োগ যোগ করতে পারেন আপনারসম্পদ বরাদ্দ. তাছাড়া, আপনি আপনার অবসর গ্রহণের টার্গেট তারিখের উপর ভিত্তি করে আপনার পোর্টফোলিও সেট আপ করতে পারেন।

এই বয়সে, আপনার কেনা উচিতস্বাস্থ্য বীমা এবং আপনার পরিবারকেও প্রদান করুনজীবনবীমা. আপনি নথিভুক্ত করতে পারেন এমন বিভিন্ন বিনিয়োগ এবং সঞ্চয় বিকল্প সম্পর্কে জানা শুরু করুন। এই সময়ের মধ্যে, আপনার একটি জরুরি তহবিলও তৈরি করা উচিত, a এর মাধ্যমেনির্দিষ্ট পরিমান অ্যাকাউন্ট যা যেকোনো সময় সরানো যেতে পারে এবং সুদ-মুক্ত। নিশ্চিত করুন যে আপনি নিজেকে ঋণ থেকে মুক্ত রাখুন এবং আরও সঞ্চয় করুন।

আপনার 40 এর দশকে

এটি সেই সময় যখন আপনি ভালভাবে স্থির থাকেন এবং আপনার যথেষ্ট সঞ্চয় ও সম্পদ থাকে। তবে, জীবনের এই পর্যায়ে, আপনি আপনার সন্তানদের দায়িত্বের সাথে আরও বেশি ব্যস্ত থাকবেন। ঠিক আছে, 40-এর দশকে আপনার অবসর পরিকল্পনার অংশ হিসাবে, নিশ্চিত করুন যে আপনি আপনার সমস্ত ঋণ পরিশোধ করেছেন এবং নিজেকে দায় থেকে মুক্ত রাখবেন। যাইহোক, আপনার অবসর অ্যাকাউন্টে অবদান রাখা বন্ধ করবেন না, এটি চালিয়ে যান।

এই বয়সে লোকেরা প্রায়শই একটি ভুল করে যা তারা তাদের অবসর তহবিল ব্যবহার করার প্রবণতা রাখে। এটি কঠোরভাবে এড়িয়ে চলুন কারণ আপনি আপনার অবসরের কিটি শেষ করে দিতে পারেন, যা আপনার অবসর পরিকল্পনা এবং সঞ্চয়ের বছরের কঠোর পরিশ্রমকেও প্রভাবিত করবে।

আপনার 50 এর দশকে

এই সেই সময় যখন বেশিরভাগ লোক একটি ভাল বেতন স্কেলে উপার্জন করবে এবং সন্তানের শিক্ষার মতো কিছু দায়িত্বের থেকে এগিয়ে যেতে পারে, যা আপনার অবসরকালীন সঞ্চয় এবং বিনিয়োগে একটি ভাল সহায়তা দেবে। আপনি যদি আপনার জীবনের এই মুহুর্তে বিনিয়োগ করার পরিকল্পনা করেন তবে উচ্চতর সহ কম ঝুঁকিপূর্ণ উপকরণগুলিতে বিনিয়োগ করুনতারল্য ভাগফল

যখন আপনি আপনার 50-এর কোঠায় পৌঁছাবেন, তখন আপনার উচিত ধীরে ধীরে আপনার স্টক বরাদ্দ কমিয়ে আনা এবং আপনার নির্দিষ্ট আয়ের বিনিয়োগ বাড়াতে হবে। যদি আপনার বিনিয়োগ এখন পর্যন্ত পরিপক্কতার পর্যায়ে থাকে, এবং আপনি যদি সেই তহবিলগুলিকে অন্য কোনো উপকরণে পুনঃবিনিয়োগ করতে চান, তাহলে ট্যাক্সের প্রভাব, ঝুঁকি এবং নির্দিষ্ট উপকরণের তারল্য বিবেচনা করুন। এই বয়সে, আপনার বিনিয়োগের উপর ট্র্যাক রাখার বিষয়ে আপনাকে খুব বিশেষ হতে হবে।

আপনার 60 এবং তার পরেও

আপনার 60 এর দশকে, আপনি যদি অবসর গ্রহণ করেন তবে আপনার অবসর পরিকল্পনাটি কার্যকর করা হবে। আপনি যখন আপনার অবসর জীবনের কাছাকাছি থাকেন তখন আপনি এমন স্কিমগুলি গাইতে পারেন যেগুলির ঝুঁকি কম, তারল্য বেশি বা কম সুদের হারের ঝুঁকি রয়েছে৷ আপনার কত ঘন ঘন অর্থের প্রয়োজন হবে তার উপর ভিত্তি করে অর্থপ্রদানের বিকল্পগুলি চয়ন করুন৷

অবসর ক্যালকুলেটর

অবসরের ক্যালকুলেটর হল একটি আদর্শ উপায় যা অনুমান করার জন্য যে আপনার অবসরের পরে কত টাকা সঞ্চয় করতে হবে। এই ক্যালকুলেটর ব্যবহার করার সময় আপনাকে বর্তমান বয়স, পরিকল্পিত অবসরের বয়স, নিয়মিত খরচ, এর মতো ভেরিয়েবলগুলি পূরণ করতে হবে।মুদ্রাস্ফীতি হার এবং বিনিয়োগে প্রত্যাশিত দীর্ঘমেয়াদী বৃদ্ধির হার (বা ইক্যুইটি বাজার ইত্যাদি)। এই সমস্ত ভেরিয়েবলের যোগফল আপনাকে মাসিক সঞ্চয় করতে হবে এমন পরিমাণ গণনা করতে সাহায্য করবে। এই পরিমাণ আপনাকে নির্দিষ্ট অনুমান অনুযায়ী অবসর-পরবর্তী প্রয়োজনীয় অর্থ প্রদান করবে।

অবসর ক্যালকুলেটরের একটি চিত্র নীচে দেওয়া হল-

Know Your Monthly SIP Amount

অবসর সংরক্ষণের পরিকল্পনা বা বিনিয়োগের বিকল্প

ভারতে উপলব্ধ কিছু সেরা প্রাক-অবসরের বিকল্পগুলি নিম্নরূপ:

নতুন পেনশন স্কিম

একটিবিনিয়োগকারী প্রতি মাসে ন্যূনতম INR 500 বা বার্ষিক INR 6000 জমা করতে পারেন, এটি ভারতীয় নাগরিকদের জন্য বিনিয়োগের সবচেয়ে সুবিধাজনক ফর্মগুলির মধ্যে একটি হিসাবে তৈরি করে৷ বিনিয়োগকারীরা বিবেচনা করতে পারেনএনপিএস তাদের জন্য একটি ভাল ধারণা হিসাবেদ্রুত অবসর পরিকল্পনা কারণ প্রত্যাহারের সময় কোন প্রত্যক্ষ কর ছাড় নেই কারণ পরিমাণটি করমুক্তআয়কর আইন, 1961।

ইপিএফ

একটি কর্মচারী ভবিষ্যত তহবিলের অধীনে, কর্মচারীরা, সেইসাথে নিয়োগকর্তা তাদের মূল বেতন (প্রায় 12%) থেকে একটি EPF অ্যাকাউন্টে একটি নির্দিষ্ট পরিমাণ অবদান রাখে। আপনার মূল বেতনের পুরো 12% একটি কর্মচারী ভবিষ্য তহবিলে বিনিয়োগ করা হয়। মূল বেতনের 12% এর মধ্যে, 3.67% একটি কর্মচারী ভবিষ্য তহবিল বা EPF-এ বিনিয়োগ করা হয় এবং অবশিষ্ট 8.33% আপনার EPS বা কর্মচারীর পেনশন স্কিমে পাঠানো হয়। অতএব, কর্মচারী ভবিষ্য তহবিল হল অন্যতম সেরা সঞ্চয় প্ল্যাটফর্ম যা কর্মীদের প্রতি মাসে তাদের বেতনের একটি অংশ সঞ্চয় করতে এবং অবসর গ্রহণের পরে ব্যবহার করতে সক্ষম করে।

ইক্যুইটিজ

বিনিয়োগকারীরা যারা উচ্চ-ঝুকিপুন্ন ক্ষুধা ইক্যুইটি বিনিয়োগ বিবেচনা করতে পারেন. বিনিয়োগকারী যেমন বিকল্প একটি হোস্ট থেকে চয়ন করতে পারেনবড় ক্যাপ তহবিল, মধ্য এবংছোট টুপি এবংবিষয়ভিত্তিক তহবিল. লার্জ-ক্যাপ ফান্ডের তুলনায় কম ঝুঁকি বহন করেমিড-ক্যাপ এবং বিষয়ভিত্তিক তহবিল। যেহেতু থিম্যাটিক ফান্ডগুলি একটি নির্দিষ্ট শিল্পকে এক্সপোজার দেয়, তাই তারা সমস্ত ইক্যুইটির মধ্যে সর্বোচ্চ ঝুঁকি বহন করেযৌথ পুঁজি. বিনিয়োগকারীরা বিনিয়োগ করার পরিকল্পনা করছেনইক্যুইটি ফান্ড তাদের অবসর পরিকল্পনার অংশ হিসাবে দীর্ঘ সময়ের জন্য অর্থাৎ 5-10 বছরের বেশি সময় থাকার পরামর্শ দেওয়া হয়।

সেরা ইক্যুইটি তহবিল 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Nippon India Small Cap Fund Growth ₹158.379

↑ 0.48 ₹55,491 -2.4 -9.2 5.6 21.7 39 26.1 ICICI Prudential Infrastructure Fund Growth ₹182.77

↑ 0.55 ₹7,214 2.6 -3.8 7.1 28.1 38.9 27.4 Motilal Oswal Midcap 30 Fund Growth ₹94.5278

↑ 1.44 ₹26,028 -4.3 -10.9 14.9 27 36.9 57.1 IDFC Infrastructure Fund Growth ₹48.045

↑ 0.19 ₹1,563 0.9 -6.6 5.3 25.9 36.1 39.3 L&T Emerging Businesses Fund Growth ₹75.9538

↑ 0.35 ₹13,334 -5.3 -12.2 3.3 18.4 35.7 28.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 ইক্যুইটি উপর ভিত্তি করে তহবিলসম্পদ >= 500 কোটি & সাজানো হয়েছে5 বছরসিএজিআর প্রত্যাবর্তন

বন্ড

বন্ড সবচেয়ে জনপ্রিয় একঅবসর বিনিয়োগের বিকল্প. একটি বন্ড হল একটি ঋণ নিরাপত্তা যেখানে ক্রেতা/ধারক প্রাথমিকভাবে ইস্যুকারীর কাছ থেকে বন্ড কেনার জন্য মূল অর্থ প্রদান করে। বন্ড ইস্যুকারী তারপরে ধারককে নিয়মিত বিরতিতে একটি সুদ প্রদান করে এবং মেয়াদপূর্তির তারিখে মূল পরিমাণও প্রদান করে। কিছু বন্ড ভাল 10-20% p.a প্রদান করে। সুদের হার. এছাড়াও, বিনিয়োগের সময় বন্ডের উপর কোন কর প্রযোজ্য নয়। যেহেতু এই তহবিলগুলি সরকারী সিকিউরিটিজ, কর্পোরেট বন্ডের মতো ঋণের উপকরণগুলিতে বেশিরভাগ অর্থ বিনিয়োগ করে।অর্থ বাজার যন্ত্র ইত্যাদি, এগুলি ইক্যুইটির তুলনায় অপেক্ষাকৃত নিরাপদ বিনিয়োগ বলে বিবেচিত হয়। তবে বিনিয়োগে ঝুঁকি রয়েছেঋণ তহবিল খুব

সেরা বন্ড তহবিল 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity ICICI Prudential Corporate Bond Fund Growth ₹29.5479

↑ 0.01 ₹29,929 3.1 4.9 9.3 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Nippon India Prime Debt Fund Growth ₹59.5425

↑ 0.04 ₹6,738 3.5 5.2 10.1 7.7 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.197

↑ 0.05 ₹24,570 3.4 5.2 10.1 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.3302

↑ 0.02 ₹32,527 3.3 5 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Kotak Corporate Bond Fund Standard Growth ₹3,741.25

↑ 1.70 ₹14,639 3.3 5 9.8 7.3 8.3 7.31% 3Y 2M 8D 4Y 5M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25 ঋণ উপর ভিত্তি করে তহবিলসম্পদ >= 200 কোটি & সাজানো হয়েছে3 বছরের CAGR রিটার্ন.

পেনশন পরিকল্পনা

পেনশন প্ল্যান, অবসর গ্রহণের পরিকল্পনা নামেও পরিচিত হল বিনিয়োগ পরিকল্পনা যা আপনাকে আপনার সঞ্চয়ের একটি অংশ নির্দিষ্ট সময়ের মধ্যে জমা করার জন্য বরাদ্দ করতে দেয় এবং অবসর গ্রহণের পরে আপনাকে স্থিতিশীল আয় প্রদান করে। একটি সঠিক পেনশন স্কিম আপনাকে পর্যায়ক্রমে অবসর নেওয়ার পরিকল্পনা করতে দেয়। সুতরাং, আপনার অবসর পরিকল্পনা করার সময়, আপনার অবসর গ্রহণের পরে ত্রাণকর্তা হিসাবে কাজ করতে পারে এমন সেরা অবসর পরিকল্পনাটি বেছে নেওয়ার পরামর্শ দেওয়া হয়। ভারতের কিছু সেরা পেনশন পরিকল্পনা নিম্নরূপ-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.98

↑ 0.20 ₹5,983 3.4 -2 9.9 18.8 29 18 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.418

↑ 0.12 ₹1,567 2.7 -1.4 8.5 15.1 20.8 14 Tata Retirement Savings Fund - Progressive Growth ₹62.4219

↑ 0.35 ₹1,914 -0.3 -4.4 10 14.8 19.3 21.7 Tata Retirement Savings Fund-Moderate Growth ₹61.8383

↑ 0.24 ₹2,008 0.7 -2.4 11 14.1 17.9 19.5 HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.33

↑ 0.01 ₹155 3 2.2 8.6 9.4 9.6 9.9 Tata Retirement Savings Fund - Conservative Growth ₹31.0935

↑ 0.04 ₹172 2.1 1.2 8.1 8.1 8.7 9.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

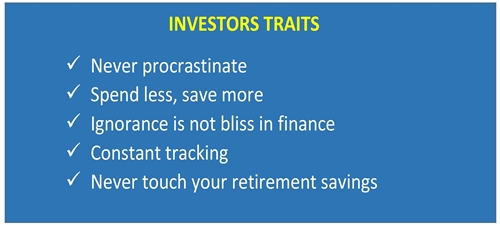

অবসর পরিকল্পনা: বিনিয়োগকারীদের বৈশিষ্ট্য

আপনার লক্ষ্য একটি 'ভালোবাসা অবসর জীবন বা একটি সাধারণ জীবন' হোক না কেন আপনাকে তাদের কাছে পৌঁছাতে হবে! এর জন্য, প্রত্যেক বিনিয়োগকারীর কিছু ব্যক্তিত্বের বৈশিষ্ট্য তৈরি করা উচিত। সুতরাং, আপনি আপনার অবসর পরিকল্পনা শুরু করার আগে, কিছু গুরুত্বপূর্ণ এবং মৌলিক বৈশিষ্ট্যগুলি দেখুন যা আপনার বিকাশ করতে হবে এবং এখনই একটি রুটিনে আনতে হবে!

অবসর গ্রহণের পরিকল্পনা মানে শুধু আর্থিকভাবে নিরাপদ হওয়া নয়, এর অর্থ এই উল্লিখিত জীবনের পর্যায়ের লক্ষ্য অনুযায়ী পরিকল্পনা করা। জীবনের অনিশ্চিত ঘটনাগুলির জন্য একটি শক্তিশালী আর্থিক ব্যাকআপের সাথে প্রয়োজনীয় জিনিসগুলি নিজেকে সরবরাহ করুন। এর জন্য অবসর পরিকল্পনাকে খুব সক্রিয়, স্মার্ট এবং পদ্ধতিগত হতে হবে।

একটি সুস্থ, ধনী এবং শান্তিপূর্ণ অবসর জীবনের জন্য, এখনই আপনার অবসর পরিকল্পনা শুরু করুন!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Good one, very useful