મૂળભૂત જોખમ

ડિફોલ્ટ રિસ્ક શું છે?

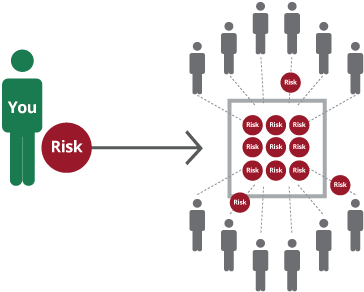

ડિફૉલ્ટ જોખમને એવા જોખમ તરીકે ગણવામાં આવે છે જે કોઈને નાણાં ઉછીના આપતી વખતે શાહુકાર લે છે. શું ઉધાર લેનાર દેવું પર જરૂરી ચુકવણી પાછી આપવા સક્ષમ છેજવાબદારી અસ્પષ્ટ રહે છે. સામાન્ય રીતે, રોકાણકારો અને ધિરાણકર્તાઓ ક્રેડિટ એક્સ્ટેંશનના લગભગ દરેક સ્વરૂપમાં ડિફોલ્ટ જોખમનો સામનો કરે છે.

જો ડિફોલ્ટ જોખમ વધારે હોય, તો તે વધુ જરૂરી વળતર તરફ દોરી જશે અને આમ; ઊંચા વ્યાજ દર.

ડિફૉલ્ટ જોખમ સમજાવવું

જ્યારે ધિરાણકર્તા ઉધાર લેનારને ધિરાણ પ્રદાન કરે છે, ત્યારે હંમેશા એવી તક હોય છે કે લોનની રકમ પાછી ચૂકવવામાં ન આવે. મૂલ્યાંકન જે આ સંભાવનાને જુએ છે તે ડિફોલ્ટ જોખમ તરીકે ઓળખાય છે. તે માત્ર વ્યક્તિઓને જ લાગુ પડતું નથી, પરંતુ તે કંપનીઓને લાગુ પડે છેબોન્ડ અને નાણાકીય પ્રતિબંધોને કારણે આવા બોન્ડ પર વ્યાજની ચૂકવણી કરવામાં અસમર્થ છે.

જ્યારે પણ ધિરાણકર્તા નાણાં પ્રદાન કરે છે, ત્યારે ઉધાર લેનારના ડિફોલ્ટ જોખમનું મૂલ્યાંકન કરવું એ જોખમ વ્યવસ્થાપન વ્યૂહરચનાનો આવશ્યક ભાગ છે. ઉપરાંત, આ જોખમને માપવા માટે કંપનીનું નાણાકીય સ્વાસ્થ્ય નક્કી કરવું પણ મહત્વપૂર્ણ છે.

કંપનીમાં વ્યાપક આર્થિક ફેરફારો અથવા નાણાકીય ફેરફારો અનુસાર, ડિફોલ્ટ જોખમ પણ બદલાઈ શકે છે. તેની પાછળનું કારણ આર્થિક છેમંદી અસર કરી શકે છેકમાણી અને ઘણી કંપનીઓની આવક; આમ, દેવું પર વ્યાજ ચૂકવવા અથવા દેવું પોતે ચૂકવવાની તેમની ક્ષમતાને અસર કરે છે.

તદુપરાંત, ઓછી કિંમતની શક્તિનો સામનો કરતી કંપની માટે, વધેલી સ્પર્ધા અને આવા અન્ય નાણાકીય પરિબળો તેની ચુકવણી કરવાની ક્ષમતાને અસર કરી શકે છે. ડિફોલ્ટ જોખમ ઘટાડવા માટે, કંપનીઓએ પર્યાપ્ત જનરેટ કરવાની જરૂર છેરોકડ પ્રવાહ અને ચોખ્ખીઆવક.

ડિફોલ્ટ જોખમની ગણતરી કેવી રીતે થાય છે?

સામાન્ય રીતે, ધિરાણકર્તાઓ નાણાકીય મૂલ્યાંકન કરે છેનિવેદનો કંપનીના અને દેવાની ચુકવણીની શક્યતાને સમજવા માટે વિવિધ નાણાકીય ગુણોત્તરનો ઉપયોગ કરો. શરૂઆતમાં, તેઓ મફત રોકડ પ્રવાહ પર ઊંડી નજર રાખે છે, જે કંપનીના પુનઃરોકાણ પછી જનરેટ થાય છે અને કપાત કરીને ગણતરી કરી શકાય છે.પાટનગર રોકડ પ્રવાહના સંચાલનમાંથી ખર્ચ.

Talk to our investment specialist

જો આ આંકડો શૂન્ય અથવા નકારાત્મકની આસપાસ હોય, તો તે દર્શાવે છે કે કંપની પ્રતિબદ્ધ ચુકવણીઓ પહોંચાડવા માટે જરૂરી રોકડ પેદા કરવામાં મુશ્કેલીનો સામનો કરી રહી છે; આમ, ઉચ્ચ ડિફોલ્ટ જોખમ સૂચવે છે. આગળનું પાસું જે માપવામાં આવે છે તે વ્યાજ કવરેજ ગુણોત્તર છે, જે પહેલાની કમાણીનું વિભાજન કરીને સરળતાથી ગણતરી કરી શકાય છે.કર અને તેના નિયમિત દેવું વ્યાજ ચૂકવણી દ્વારા કંપનીનું વ્યાજ.

જો ગુણોત્તર ઊંચો હોય, તો તે સૂચવે છે કે કંપની તેની વ્યાજની ચૂકવણીને આવરી લેવા માટે પૂરતી આવક પેદા કરી રહી છે અને ડિફોલ્ટ જોખમની ઓછી શક્યતા છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.