Table of Contents

રિસ્ક પ્રોફાઇલ શું છે?

જોખમ પ્રોફાઇલ એ રોકાણ કરતા પહેલા વિશ્લેષણ કરવા માટેની સૌથી મહત્વપૂર્ણ બાબતોમાંની એક છે. આદર્શરીતે, અનુભવી રોકાણકારો તેમની જોખમ ક્ષમતાને જાણતા હશે, પરંતુ એક નવોદિતને તેની સાથે સંકળાયેલા જોખમ વિશે બહુ ઓછો ખ્યાલ હશે.મ્યુચ્યુઅલ ફંડ અથવા તેમની જોખમની ભૂખ મુજબ યોગ્ય મ્યુચ્યુઅલ ફંડ.

ઘણી નિશ્ચિતતાઓમાં, મોટાભાગના રોકાણકારો તે સમયે અતિશય આત્મવિશ્વાસ ધરાવતા હતારોકાણ અને તેઓ તરીકે અત્યંત નર્વસ ચાલુબજાર અસ્થિર બને છે. આથી, તમારી જોખમ પ્રોફાઇલને જાણવી એ કોઈપણ રોકાણના કેન્દ્રમાં રહે છે.

ખાસ કરીને મ્યુચ્યુઅલ ફંડ રોકાણના કિસ્સામાં, ઉત્પાદનની યોગ્યતા મોટે ભાગે તેની લાક્ષણિકતાઓ પર આધાર રાખે છે.રોકાણકાર. રોકાણકારોએ તેમના રોકાણનો ઉદ્દેશ્ય, તેઓ કેટલા સમય સુધી રોકાણ કરવા ઈચ્છે છે, જોખમ સહન કરવાની ક્ષમતા, રોકાણની લઘુત્તમ રકમ વગેરે જાણવું જોઈએ.

જોખમ પ્રોફાઇલિંગ પ્રક્રિયા

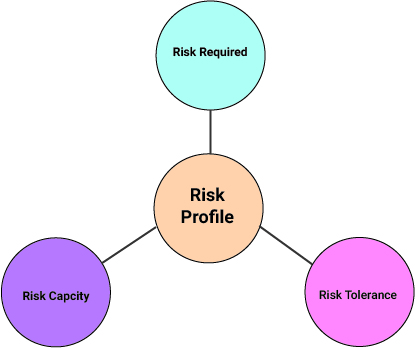

જોખમ- રોકાણના સંદર્ભમાં- કિંમતો અને/અથવા રોકાણના વળતરની અસ્થિરતા અથવા વધઘટ છે. તેથી જોખમ મૂલ્યાંકન અથવા જોખમ પ્રોફાઇલિંગ એ રોકાણ પ્રવૃત્તિમાં સામેલ તમામ સંભવિત જોખમોનું વ્યવસ્થિત મૂલ્યાંકન છે. રિસ્ક પ્રોફાઇલિંગ તમને તમારી જોખમની ભૂખનું સ્પષ્ટ ચિત્ર આપે છે, એટલે કે તમારી જોખમ ક્ષમતા, તમારા જરૂરી જોખમ અને તમારી જોખમ સહિષ્ણુતાનું મૂલ્યાંકન. અમે દરેક શબ્દને અલગથી વિસ્તૃત કરીશું.

જ્યારે કોઈ રોકાણકાર તેમની જોખમ રૂપરેખાનું સંચાલન કરે છે, ત્યારે તેમણે ખાસ હેતુ માટે રચાયેલ પ્રશ્નોના સમૂહના જવાબ આપવાના હોય છે. વિવિધ માટે પ્રશ્નોનો સમૂહ અલગ અલગ હોય છેમ્યુચ્યુઅલ ફંડ ગૃહો અથવા વિતરકો. પ્રશ્નોના જવાબ આપ્યા પછી રોકાણકારનો સ્કોર નક્કી કરે છેશ્રેણી જોખમ લેવાનું. રોકાણકાર ઉચ્ચ જોખમ લેનાર, મધ્યમ જોખમ લેનાર અથવા ઓછા જોખમ લેનાર હોઈ શકે છે.

જોખમ ઓળખ અને જોખમ વિશ્લેષણ

એકવાર જોખમ મૂલ્યાંકન પ્રક્રિયા દ્વારા જોખમની ઓળખ થઈ જાય, પછી તે જોખમનું વિશ્લેષણ કરવામાં આવે છે. તે ત્રણ વ્યાપક શ્રેણીઓમાં વહેંચાયેલું છે -

જોખમ ક્ષમતા

જોખમ ક્ષમતા એ જોખમ લેવાનું માત્રાત્મક માપ છે. તે તમારી વર્તમાન અને ભાવિ નાણાકીય સ્થિતિનો નકશો બનાવે છે જેમાં જેવા પરિબળોનો સમાવેશ થાય છેઆવક, બચત, ખર્ચ અને જવાબદારીઓ. આ પરિબળોના મૂલ્યાંકન સાથે, તમારા સુધી પહોંચવા માટે જરૂરી વળતરનો દરનાણાકીય લક્ષ્યો નિર્ધારિત છે. સરળ શબ્દોમાં, તે સ્તર છેનાણાકીય જોખમ તમે પરવડે તે વિશે વિચારી શકો છો.

જોખમ જરૂરી

જરૂરી જોખમ તમારી જોખમ ક્ષમતા દ્વારા નક્કી કરવામાં આવે છે. તે ઉપલબ્ધ સંસાધનો સાથે તમારા નાણાકીય લક્ષ્યો સુધી પહોંચવા માટે જરૂરી વળતર સાથે સંકળાયેલું જોખમ છે. જરૂરી જોખમ તમને ચોક્કસ રોકાણ સાથે સંભવિતપણે શું લઈ શકે છે તે વિશે તમને શિક્ષિત કરે છે. તે તમને પ્રમાણિક ખ્યાલ અને તમે જે જોખમ લેવાના છો તેના પ્રકાર વિશે સ્પષ્ટ ચિત્ર આપે છે.

જોખમ સહનશીલતા

જોખમ સહિષ્ણુતા એ જોખમનું સ્તર છે જેની સાથે તમે આરામદાયક છો. તમારા નાણાકીય ઉદ્દેશ્યોને હાંસલ કરવા માટે બજારની વધઘટને સ્વીકારવાની તમારી ઈચ્છા છે કે ન પણ થઈ શકે. જોખમ સહિષ્ણુતાને વ્યાપક રીતે ત્રણ પ્રકારમાં વહેંચી શકાય છે

- ઉચ્ચ જોખમ સહનશીલતા

- મિડ-રિસ્ક સહિષ્ણુતા

- ઓછી જોખમ સહનશીલતા

Talk to our investment specialist

જોખમ આકારણી પદ્ધતિ- પરિબળો અને પ્રભાવ

તમે કઈ શ્રેણીમાં આવો છો તે નક્કી કરવા માટે અમુક પરિમાણો ધ્યાનમાં લેવામાં આવે છે

| પરિબળ | જોખમ પ્રોફાઇલ પર પ્રભાવ |

|---|---|

| કૌટુંબિક માહિતી | |

| કમાતા સભ્યો | કમાતા સભ્યોની સંખ્યામાં વધારો થતાં જોખમની ભૂખ વધે છે |

| આશ્રિત સભ્યો | આશ્રિત સભ્યોની સંખ્યામાં વધારો થતાં જોખમની ભૂખ ઓછી થાય છે |

| આયુષ્ય | જ્યારે આયુષ્ય લાંબુ હોય ત્યારે જોખમની ભૂખ વધારે હોય છે |

| વ્યક્તિગત માહિતી | |

| ઉંમર | ઉંમર ઓછી, જોખમ વધારે |

| રોજગારી | જેઓ સ્થિર નોકરીઓ ધરાવે છે તેઓ જોખમ લેવા માટે વધુ સારી સ્થિતિમાં છે |

| માનસ | હિંમતવાન અને સાહસિક લોકો માનસિક રીતે વધુ સારી રીતે સ્થિત હોય છે, જોખમ સાથે આવતા નુકસાનને સ્વીકારવા માટે |

| નાણાકીય માહિતી | |

| પાટનગર પાયો | મૂડીનો આધાર વધુ, જોખમ સાથે આવતા ડાઉનસાઇડ્સને આર્થિક રીતે લેવાની ક્ષમતા વધુ સારી |

| આવકની નિયમિતતા | નિયમિત આવક મેળવતા લોકો અણધારી આવક ધરાવતા લોકો કરતા વધુ જોખમ લઈ શકે છે |

જોખમની ભૂખ મુજબ શ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ

રૂઢિચુસ્ત રોકાણકારો માટે મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Ultrashort Bond Aditya Birla Sun Life Savings Fund Growth ₹541.511

↑ 0.21 ₹13,294 2.3 4.1 8 7.1 7.9 7.75% 6M 25D 7M 28D Ultrashort Bond SBI Magnum Ultra Short Duration Fund Growth ₹5,904.36

↑ 1.54 ₹12,470 2.1 3.8 7.6 6.7 7.4 7.28% 5M 8D 8M 16D Ultrashort Bond ICICI Prudential Ultra Short Term Fund Growth ₹27.362

↑ 0.01 ₹12,674 2.1 3.9 7.5 6.8 7.5 7.53% 5M 8D 7M 28D Ultrashort Bond Invesco India Ultra Short Term Fund Growth ₹2,665.84

↑ 0.64 ₹859 2.1 3.8 7.4 6.6 7.5 7.49% 6M 13D 7M 2D Ultrashort Bond Kotak Savings Fund Growth ₹42.3815

↑ 0.01 ₹11,873 2.1 3.8 7.4 6.6 7.2 7.32% 6M 4D 6M 14D Ultrashort Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22

ઓછાથી મધ્યમ જોખમ લેનારાઓ માટે મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.22

↑ 0.02 ₹24,570 3.4 5.1 10.2 7.7 8.5 7.31% 3Y 5M 16D 4Y 9M 14D Corporate Bond HDFC Corporate Bond Fund Growth ₹32.3282

↓ 0.00 ₹32,527 3.3 5 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Corporate Bond HDFC Banking and PSU Debt Fund Growth ₹22.8348

↓ 0.00 ₹5,996 3.3 4.9 9.4 7.1 7.9 7.25% 3Y 10M 10D 5Y 6M 4D Banking & PSU Debt UTI Banking & PSU Debt Fund Growth ₹21.6745

↓ 0.00 ₹785 2.9 4.5 8.8 9.2 7.6 7.14% 2Y 29D 2Y 4M 24D Banking & PSU Debt PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Short term Bond DSP BlackRock Banking and PSU Debt Fund Growth ₹23.9857

↓ 0.00 ₹3,409 3.5 4.8 10.1 7.3 8.6 7.16% 5Y 5M 1D 9Y 10M 13D Banking & PSU Debt Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

મધ્યમથી ઉચ્ચ જોખમ લેનારાઓ માટે મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹39.3546

↑ 0.01 ₹2,206 5.3 7.1 14.6 14.3 13.5 10.5 Medium term Bond SBI Magnum Gilt Fund Growth ₹66.8857

↓ 0.00 ₹11,489 4.7 6.1 12.3 8.8 7 8.9 Government Bond DSP BlackRock Government Securities Fund Growth ₹97.284

↓ -0.03 ₹1,566 4.8 5.9 12.9 8.6 7 10.1 Government Bond ICICI Prudential Gilt Fund Growth ₹102.797

↑ 0.06 ₹7,133 4.2 6 11.2 8.5 7 8.2 Government Bond Axis Gilt Fund Growth ₹25.8793

↓ 0.00 ₹868 4.7 6.3 13 8.4 6.6 10 Government Bond Invesco India Gilt Fund Growth ₹2,880.04

↓ -0.31 ₹953 4.6 5.8 12.5 8.2 5.8 10 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

ઉચ્ચ જોખમ લેનારાઓ માટે મ્યુચ્યુઅલ ફંડ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Nippon India Small Cap Fund Growth ₹158.434

↑ 0.05 ₹55,491 -0.1 -8.7 5 21.7 39.5 26.1 Small Cap Motilal Oswal Midcap 30 Fund Growth ₹93.7774

↓ -0.75 ₹26,028 -3.4 -11 14.4 26.7 37.5 57.1 Mid Cap L&T Emerging Businesses Fund Growth ₹75.5889

↓ -0.36 ₹13,334 -3.6 -11.5 1.9 18.2 36 28.5 Small Cap Franklin India Smaller Companies Fund Growth ₹161.691

↓ -0.05 ₹11,970 0.1 -7.9 2.5 21.5 35.2 23.2 Small Cap HDFC Small Cap Fund Growth ₹126.507

↑ 0.29 ₹30,223 -1.2 -6.7 1.8 19.6 35.1 20.4 Small Cap Edelweiss Mid Cap Fund Growth ₹93.831

↓ -0.29 ₹8,634 1.2 -3.8 17.4 23.2 34.2 38.9 Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

જોખમ પ્રોફાઇલિંગનું મહત્વ

રિસ્ક પ્રોફાઇલિંગ તમને તમામ જોખમોનું સ્પષ્ટ ચિત્ર આપે છે અને રોકાણમાંથી અપેક્ષાઓનું વળતર આપે છે. તે તમને એવી રીતે રોકાણ કરવા માટે કેન્દ્રિત વ્યૂહરચના બનાવવામાં મદદ કરે છે જે તમને તમારા નાણાકીય લક્ષ્યો સુધી પહોંચવામાં મદદ કરશે. તમારાનાણાંકીય સલાહકાર તમને જોખમ મૂલ્યાંકન સંબંધિત તમામ જરૂરી માહિતી આપશે અને તમને તે કરવામાં મદદ કરશે તેવી અપેક્ષા છે. સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા (સેબી) અને ધ એસોસિએશન ઓફ મ્યુચ્યુઅલ ફંડ ઓફ ઈન્ડિયા (AMFI) બંનેએ રોકાણકારનું વિગતવાર જોખમ મૂલ્યાંકન કરવા માટે માર્ગદર્શિકા અને ધોરણો જણાવ્યા છે અને પછી તેમને યોગ્ય યોજનાઓ સૂચવી છે. આવો અભિગમ જો કોઈ રોકાણકાર એવી સ્કીમમાં રોકાણ કરે છે કે જે તેની જોખમ લેવાની ક્ષમતાથી બહાર હોય તો થઈ શકે તેવા નુકસાનને ઘટાડવામાં મદદ કરે છે.

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.