Table of Contents

જે-કર્વ

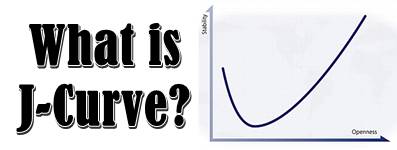

જે-કર્વ શું છે?

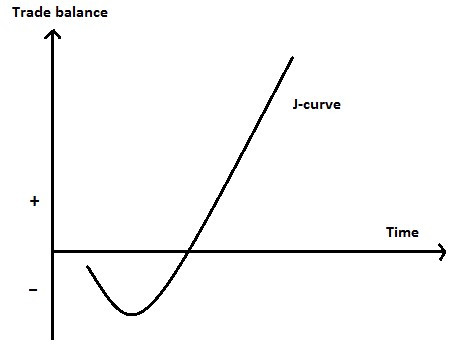

જે-વળાંકની વ્યાખ્યા એક આર્થિક સિદ્ધાંત સૂચવે છે જે દર્શાવે છે કે, ચોક્કસ ધારણાઓ હેઠળ, ચલણ પછી દેશની વેપાર ખાધ શરૂઆતમાં વધુ ખરાબ થવાની છે.અવમૂલ્યન. આ મુખ્યત્વે એકંદર આયાત પર ઊંચા ભાવને કારણે છે જે આયાતના નીચા જથ્થાની સરખામણીમાં વધુ હોય છે.

જે કર્વ એ સિદ્ધાંત મુજબ કાર્ય કરવા માટે જાણીતું છે કે પ્રારંભિક તબક્કામાં નિકાસ અને આયાતના ટ્રેડિંગ વોલ્યુમો માત્ર મેક્રો ઇકોનોમિક ફેરફારો અનુભવવા માટે જાણીતા છે. જો કે, સમયની એકંદર પ્રગતિ સાથે, નિકાસનું સ્તર નાટકીય રીતે વધવાનું શરૂ કરે છે. વિદેશી ખરીદદારો માટે વધુ આકર્ષક ભાવોની હાજરીને કારણે આવું થાય છે. તે જ સમયે, એકંદરે ઊંચા ખર્ચને કારણે સ્થાનિક ગ્રાહકો ઓછા આયાતી ઉત્પાદનો ખરીદવા માટે જાણીતા છે.

આપેલ સમાંતર ક્રિયાઓનો સમૂહ આપેલ વેપાર સંતુલનને બદલવા માટે જાણીતો છે. આનાથી અવમૂલ્યનની પ્રક્રિયા પહેલાના આંકડાઓની સરખામણીમાં નાની ખાધ અને વધેલી સરપ્લસ રજૂ કરવામાં મદદ મળે છે. અસરકારક રીતે, તે જ આર્થિક તર્ક વિપરિત કિસ્સાઓ પર લાગુ થાય છે જેમાં કોઈ રાષ્ટ્ર ચલણમાં પ્રશંસા અનુભવે છે - આખરે ઊંધી J કર્વની રચનામાં પરિણમે છે.

જે કર્વ થિયરીમાં એક આંતરદૃષ્ટિ

આપેલ વળાંક પર પ્રતિભાવ અને અવમૂલ્યન વચ્ચે અંતર હોય છે. મુખ્યત્વે, આ અસરને કારણે થાય છે કે દેશનું ચલણ અવમૂલ્યનની સ્થિતિ ભોગવતું હોવા છતાં, આયાતના સંદર્ભમાં કુલ મૂલ્ય વધશે. જો કે, દેશની નિકાસ ત્યાં સુધી સ્થિર રહે છે જ્યાં સુધી પૂર્વ-અસ્તિત્વ ધરાવતા વેપાર કરારો અમલમાં ન આવે.

લાંબા અંતરના સમયગાળા દરમિયાન, વિદેશી ગ્રાહકોની વધતી સંખ્યા ચલણનું અવમૂલ્યન ધરાવતા અન્ય દેશમાંથી દેશમાં આવતા ઉત્પાદનોની એકંદર ખરીદીમાં વધારો કરવાનું વિચારી શકે છે. આપેલ ઉત્પાદનો હવે સ્થાનિક રીતે ઉત્પાદિત ઉત્પાદનોની તુલનામાં સસ્તી થવાનું વલણ ધરાવે છે.

Talk to our investment specialist

જે કર્વની અરજીઓ

J કર્વનો ખ્યાલ એક સાધન તરીકે સેવા આપે છે જેનો ઉપયોગ વિવિધ ક્ષેત્રોમાં થાય છે. દાખલા તરીકે, ખાનગી ઈક્વિટીના ક્ષેત્રમાં, J કર્વનો ઉપયોગ કેવી રીતે ખાનગી છે તે દર્શાવવા માટે થઈ શકે છે.ઇક્વિટી ફંડ્સ શરૂઆતના પોસ્ટ-લૉન્ચ વર્ષો પછી પરંપરાગત રીતે નકારાત્મક વળતરની શરૂઆત કરી. જો કે, પાછળથી, તેઓએ સંબંધિત પગથિયાં શોધ્યા પછી લાભનો અનુભવ કરવાનું શરૂ કર્યું. પ્રાઇવેટ ઇક્વિટી ફંડ્સ પ્રારંભિક નુકસાનને ધ્યાનમાં લેવા માટે જાણીતા છે કારણ કે એકંદર મેનેજમેન્ટ ફી અને રોકાણ ખર્ચ શરૂઆતમાં નાણાં શોષવા માટે જાણીતા છે. જો કે, ફંડની પરિપક્વતા પર, તેઓ IPO (પ્રારંભિક પબ્લિક ઑફરિંગ્સ), M&A (મર્જર અને એક્વિઝિશન) અને લિવરેજ્ડ રિકેપિટલાઇઝેશન જેવી ઇવેન્ટ્સની મદદથી અગાઉના વ્યવહારોમાંથી અવાસ્તવિક લાભો દર્શાવવાનું શરૂ કરે છે.

મીડિયાના ક્ષેત્રમાં, જે કર્વ ગ્રાફના રૂપમાં દેખાય છે. આલેખમાં, X-અક્ષ એ એક અથવા બે પરિસ્થિતિઓનું વિશ્લેષણ કરવા માટે જાણીતું છે જે સારવાર યોગ્ય છે (જેમ કે બ્લડ પ્રેશર અથવા કોલેસ્ટ્રોલ સ્તર). વાય-અક્ષ દર્દીને કાર્ડિયોવેસ્ક્યુલર સમસ્યાઓ વિકસાવવાની શક્યતાઓનું પ્રતિનિધિત્વ કરવા માટે જાણીતું છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.