Table of Contents

બોન્ડ યીલ્ડ

બોન્ડ યીલ્ડ શું છે?

બોન્ડ યીલ્ડ એ વળતરની રકમ છેરોકાણકાર બોન્ડ પર સમજાય છે. કેટલાક પ્રકારના બોન્ડ યીલ્ડ અસ્તિત્વમાં છે, જેમાં નોમિનલ યીલ્ડનો સમાવેશ થાય છે, જે ચુકવવામાં આવતું વ્યાજ છે.ફેસ વેલ્યુ બોન્ડ, અનેવર્તમાન ઉપજ, જે વાર્ષિક બરાબર છેકમાણી તેના વર્તમાન દ્વારા વિભાજિત બોન્ડનુંબજાર કિંમત. વધુમાં,જરૂરી ઉપજ બોન્ડ રજૂકર્તાએ રોકાણકારોને આકર્ષવા માટે ઓફર કરવી જોઈએ તે ઉપજની રકમનો ઉલ્લેખ કરે છે.

બોન્ડ યીલ્ડની વિગતો

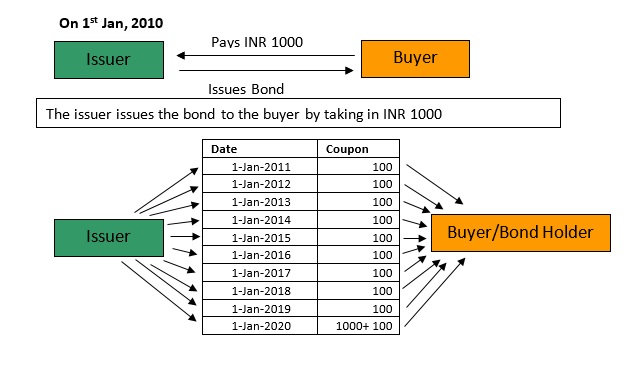

જ્યારે રોકાણકારો ખરીદી કરે છેબોન્ડ, તેઓ અનિવાર્યપણે બોન્ડ ઇશ્યુ કરનારાઓને નાણાં ઉછીના આપે છે. બદલામાં, બોન્ડ ઇશ્યુઅર્સ રોકાણકારોને બોન્ડ્સ પર તેમના જીવનકાળ દરમિયાન વ્યાજ ચૂકવવા અને પાકતી મુદત પર બોન્ડની ફેસ વેલ્યુ ચૂકવવા માટે સંમત થાય છે. રોકાણકારો જે પૈસા કમાય છે તેને ઉપજ કહેવાય છે. રોકાણકારોએ પાકતી મુદત સુધી બોન્ડ રાખવાની જરૂર નથી. તેના બદલે, તેઓ તેને અન્ય રોકાણકારોને ઊંચી અથવા નીચી કિંમતે વેચી શકે છે, અને જો કોઈ રોકાણકાર બોન્ડના વેચાણ પર નાણાં કમાય છે, તો તે તેની ઉપજનો પણ એક ભાગ છે.

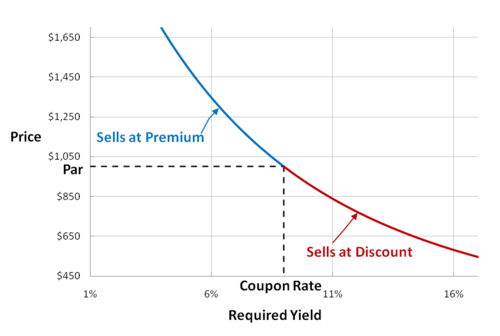

બોન્ડ યીલ્ડ વિરુદ્ધ કિંમત

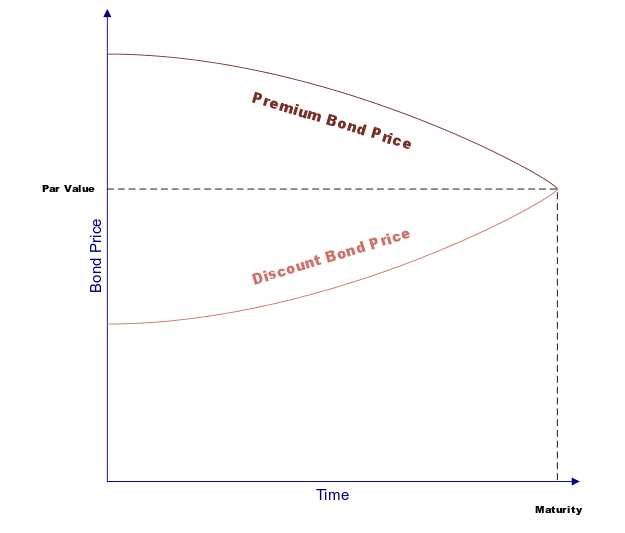

જેમ જેમ બોન્ડના ભાવ વધે છે તેમ બોન્ડની ઉપજ ઘટે છે. ઉદાહરણ તરીકે, ધારો કે રોકાણકાર 10% વાર્ષિક સાથે બોન્ડ ખરીદે છેકૂપન દર અને એમૂલ્ય દ્વારા રૂ. 1,000. દર વર્ષે, બોન્ડ 10% ચૂકવે છે, અથવા રૂ. 100, વ્યાજમાં. તેની વાર્ષિક ઉપજ તેના દ્વારા વિભાજિત વ્યાજ છેદ્વારા મૂલ્ય તરીકે રૂ. 100 ભાગ્યા રૂ. 1,000 10% છે, બોન્ડની નજીવી ઉપજ 10% છે, તેના કૂપન દર જેટલી જ છે.

આખરે, રોકાણકાર રૂ.માં બોન્ડ વેચવાનું નક્કી કરે છે. 900. બોન્ડના નવા માલિકને બોન્ડની ફેસ વેલ્યુના આધારે વ્યાજ મળે છે, તેથી તેને રૂ. બોન્ડ પરિપક્વ થાય ત્યાં સુધી દર વર્ષે 100. જો કે, કારણ કે તેણે માત્ર રૂ. બોન્ડ માટે 900, તેના વળતરનો દર રૂ. 100/ રૂ. 900 અથવા 11.1%. જો તે બોન્ડને ઓછી કિંમતે વેચે છે, તો તેની ઉપજ ફરી વધે છે. જો તે ઊંચી કિંમતે વેચે છે, તો તેની ઉપજ ઘટે છે.

Talk to our investment specialist

બોન્ડની ઉપજ ક્યારે ઘટે છે?

સામાન્ય રીતે, રોકાણકારો જ્યારે બોન્ડ યીલ્ડ ઘટે ત્યારે જુએ છેઆર્થિક સ્થિતિ બજારોને સુરક્ષિત રોકાણ તરફ ધકેલવું. બોન્ડ યીલ્ડમાં ઘટાડો કરી શકે તેવી આર્થિક સ્થિતિઓમાં બેરોજગારીના ઊંચા દર અને ધીમાનો સમાવેશ થાય છેઆર્થિક વૃદ્ધિ અથવામંદી. જેમ જેમ વ્યાજ દર વધે છે તેમ બોન્ડના ભાવમાં પણ ઘટાડો થાય છે.

બોન્ડની કિંમતો વિરુદ્ધ વ્યાજ દર

વ્યાજ દરો અને બોન્ડની કિંમતો વચ્ચેના સંબંધની તપાસ કરવા માટે, કલ્પના કરો કે રોકાણકાર XYZ કંપની પાસેથી 4% કૂપન રેટ અને રૂ. સાથે બોન્ડ ખરીદે છે. 1,000 ફેસ વેલ્યુ. અન્ય રોકાણકાર બોન્ડ ખરીદતા પહેલા થોડા અઠવાડિયા રાહ જુએ છે, અને તે દરમિયાન, જારીકર્તા વ્યાજ દરો વધારીને 6% કરે છે. આ સમયે, બીજો રોકાણકાર રૂ. XYZ કંપની તરફથી 1,000 બોન્ડ મેળવો અને રૂ. દર વર્ષે 60 વ્યાજ.

દરમિયાન, તે નારાજ છે કે તે માત્ર રૂ. 40 પ્રતિ વર્ષ, મૂળ રોકાણકાર વેચવાનું નક્કી કરે છે, પરંતુ અન્ય લોકોને બોન્ડને બદલે સીધા XYZ કંપની પાસેથી તેના બોન્ડ ખરીદવા માટે લલચાવવા માટે, તે તેની કિંમત ઘટાડે છે. ઉદાહરણ તરીકે, તે તેને ઘટાડીને રૂ. 650, તેની અસરકારક વાર્ષિક ઉપજ રૂ. 40/રૂ. 650 અથવા 6.15%. જો બોન્ડ ઇશ્યુ કરનારે તેના દરમાં વધારો કર્યો ન હોત, તો રોકાણકારે તેના બોન્ડને તેની ફેસ વેલ્યુ કરતાં ઓછી કિંમતે વેચવાની જરૂર ન પડી હોત.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.