Table of Contents

ડિસ્કાઉન્ટ બોન્ડ

ડિસ્કાઉન્ટ બોન્ડ શું છે

એડિસ્કાઉન્ટ બોન્ડ એ બોન્ડ છે જે તેના કરતા ઓછા માટે જારી કરવામાં આવે છેદ્વારા (અથવા ફેસ) વેલ્યુ, અથવા બોન્ડ હાલમાં તેના કરતા ઓછા ભાવે ટ્રેડિંગ કરે છેમૂલ્ય દ્વારા માધ્યમિકમાંબજાર. ડિસ્કાઉન્ટબોન્ડ શૂન્ય-કૂપન બોન્ડ્સ સમાન હોય છે, જે ડિસ્કાઉન્ટ પર પણ વેચાય છે, પરંતુ તફાવત એ છે કે બાદમાં વ્યાજ ચૂકવતું નથી.

ડિસ્કાઉન્ટ બોન્ડનું સામાન્ય ઉદાહરણ બચત બોન્ડ છે.

બોન્ડને ડીપ-ડિસ્કાઉન્ટ બોન્ડ ગણવામાં આવે છે જો તે સમાન મૂલ્ય કરતાં નોંધપાત્ર રીતે ઓછી કિંમતે વેચવામાં આવે છે, સામાન્ય રીતે 20% અથવા વધુ.

ડિસ્કાઉન્ટ બોન્ડની વિગતો

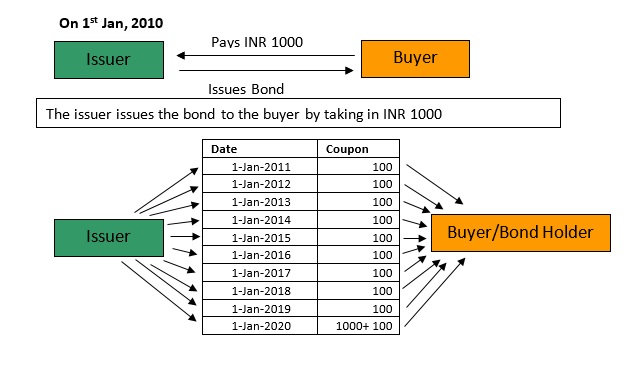

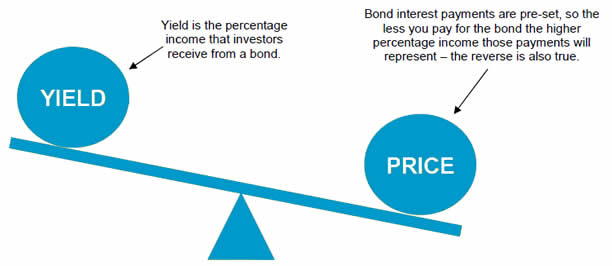

બોન્ડ ખરીદનારા રોકાણકારોને બોન્ડ ઇશ્યુઅર દ્વારા વ્યાજ ચૂકવવામાં આવે છે. આ વ્યાજ દર, જેને કૂપન પણ કહેવાય છે, સામાન્ય રીતે અર્ધવાર્ષિક રીતે ચૂકવવામાં આવે છે. આ કૂપનની ચૂકવણી કરવાની આવર્તન બદલાતી નથી; જો કે, વ્યાજની રકમ બજારના પરિબળો પર આધારિત છે. જેમ જેમ વ્યાજના દરો વધે છે તેમ, બોન્ડના ભાવ નીચે જાય છે અને ઊલટું. આ ઘટનાને સમજાવવા માટે, કહો, વ્યાજ દરો એક પછી વધે છેરોકાણકાર બોન્ડ ખરીદે છે. માં ઊંચા વ્યાજ દરઅર્થતંત્ર બોન્ડનું મૂલ્ય ઘટે છે કારણ કે બોન્ડ ઓછું વ્યાજ ચૂકવે છે અથવાકૂપન દર તેના બોન્ડધારકોને. જ્યારે બોન્ડની કિંમતમાં ઘટાડો થાય છે, ત્યારે તે ડિસ્કાઉન્ટ પર સમાન રીતે વેચાય તેવી શક્યતા છે. આ બોન્ડને ડિસ્કાઉન્ટ બોન્ડ તરીકે ઓળખવામાં આવે છે.

બોન્ડને ડિસ્કાઉન્ટ બોન્ડ ગણવામાં આવે છે જ્યારે તેનો વર્તમાન બજાર દર કરતાં ઓછો વ્યાજ દર હોય છે અને પરિણામે, નીચા ભાવે વેચવામાં આવે છે. ડિસ્કાઉન્ટ બોન્ડમાં "ડિસ્કાઉન્ટ" નો અર્થ એ જરૂરી નથી કે રોકાણકારોને બજાર કરતાં વધુ સારી ઉપજ મળે.ઓફર કરે છે, માત્ર પાર નીચે કિંમત. ઉદાહરણ તરીકે, જો કોર્પોરેટ બોન્ડ રૂ. 980, તેને ડિસ્કાઉન્ટ બોન્ડ ગણવામાં આવે છે કારણ કે તેનું મૂલ્ય રૂ.થી નીચે છે. 1,000 મૂલ્ય દ્વારા.

Talk to our investment specialist

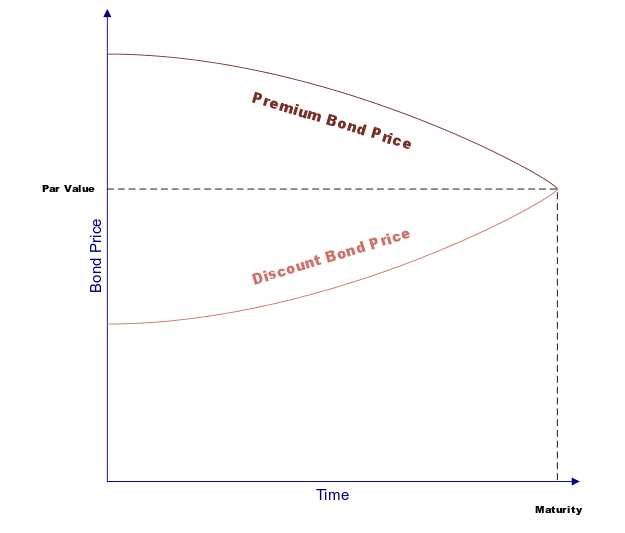

ડિસ્કાઉન્ટ બોન્ડ એ a ની વિરુદ્ધ છેપ્રીમિયમ બોન્ડ, જે ત્યારે થાય છે જ્યારે બોન્ડની બજાર કિંમત જે કિંમત માટે તે મૂળ રીતે વેચવામાં આવી હતી તેના કરતા વધારે હોય છે. વર્તમાન બજારમાં બંનેની સરખામણી કરવા અને જૂના બોન્ડના ભાવને વર્તમાન બજારમાં તેમના મૂલ્યમાં કન્વર્ટ કરવા માટે, તમે યીલ્ડ ટુ મેચ્યોરિટી નામની ગણતરીનો ઉપયોગ કરી શકો છો (ytm). પરિપક્વતા સુધીની ઉપજ બોન્ડના વળતરની ગણતરી કરવા માટે બોન્ડની વર્તમાન બજાર કિંમત, સમાન મૂલ્ય, કૂપન વ્યાજ દર અને પરિપક્વતા સુધીનો સમય ધ્યાનમાં લે છે.

ડિસ્કાઉન્ટ બોન્ડ વ્યવસાયો અને વ્યક્તિઓ બંને દ્વારા ખરીદી અને વેચી શકાય છે. ડિસ્કાઉન્ટ બોન્ડના વેચાણ અને ખરીદી માટે વ્યવસાયો પાસે કડક નિયમો છે; તેઓએ ખરીદેલા અને વેચેલા ડિસ્કાઉન્ટ બોન્ડના ખર્ચના વિગતવાર રેકોર્ડ રાખવા જોઈએસરવૈયા.

ડિસ્કાઉન્ટ બોન્ડના ઉદાહરણો

ચાલો કહીએ કે તમે થોડા વર્ષો પહેલા બોન્ડ ખરીદ્યા હતા, પરંતુ હવે તમે તેને વેચવા માંગો છો. તમારા બોન્ડની કિંમત મોટે ભાગે અલગ હશે, કારણ કે બજાર સતત વધઘટ કરતું હોય છે. ચાલો કહીએ કે જ્યારે તમે મૂળ રીતે બોન્ડ ખરીદ્યા ત્યારે વ્યાજ દરો 5% થી વધીને 10% થઈ ગયા છે. સંભવિત રોકાણકાર આગ્રહ કરશે કે તમે બોન્ડ ખરીદતા પહેલા આ નવા 10% વ્યાજ દર સાથે મેળ ખાઓફેસ વેલ્યુ. વૈકલ્પિક રીતે, તમે તમારા બોન્ડને મૂળ રૂપે ઓછી કિંમતે વેચી શકો છો, જેથી તફાવત અંદાજિત વ્યાજની રકમ સાથે મેળ ખાય અને વ્યાજની ચૂકવણી કરવાની બિલકુલ ચિંતા ન કરવી પડે. આ અંદાજિત વ્યાજની રકમ તમારા વાર્ષિક કૂપનની રકમ સાથે મેળ ખાશે, જે ચૂકવણીના તમામ વર્ષોમાં કુલ છે. ઉદાહરણ તરીકે, જો તમારી કૂપન $20ની છે અને તમારા બોન્ડની પાકતી મુદત સુધી પાંચ વર્ષ છે, તો કુલ વ્યાજ રૂ. 100, અને રોકાણકાર કુપન્સ પ્રાપ્ત કરવાને બદલે શરૂઆતમાં બોન્ડ માટે તે ઘણું ઓછું ચૂકવી શકે છે. કોઈપણ રીતે, આ પરિસ્થિતિમાં, તમે ડિસ્કાઉન્ટ બોન્ડ ધરાવો છો, કારણ કે વ્યાજ દરો વધી ગયા છે અને પરિણામે, કિંમત વર્તમાન બજાર મૂલ્ય કરતાં ઓછી છે.

ડિસ્કાઉન્ટ બોન્ડ વેચતી વખતે બિઝનેસને શું કરવાની જરૂર છે તે બતાવવા માટે ચાલો બીજું ઉદાહરણ લઈએ. આ સ્થિતિમાં, બોન્ડ વેચનાર એક એવો વ્યવસાય છે જેણે મૂળ રૂ.માં બોન્ડ ખરીદ્યા હતા. 10,000 છે પરંતુ હવે તે રૂ.માં વેચી રહ્યું છે. 9,000 વધતા વ્યાજ દરોને કારણે. બેલેન્સ શીટ પર, વ્યવસાયે બોન્ડનું વર્તમાન મૂલ્ય, રૂ. રેકોર્ડ કરવાની જરૂર પડશે. 9,000, અને ડિસ્કાઉન્ટની રકમ, રૂ. 10,000 - રૂ. 9,000 = રૂ. 1,000, "પેયેબલ બોન્ડ" ફીલ્ડની ગણતરી કરવા માટે, રૂ. 10,000. વ્યવસાયે રકમનું ઋણમુક્તિ કરવાની પણ જરૂર પડશે, અથવા નિશ્ચિત સમયમર્યાદામાં નિશ્ચિત હપ્તાઓમાં ચૂકવણી કરવી પડશે. ઋણમુક્તિ જેવું કામ કરે છેઅવમૂલ્યન, જેમાં તે સમય જતાં ડિસ્કાઉન્ટની રકમ ઘટાડે છે, જેથી જ્યારે બોન્ડ પરિપક્વ થાય, ત્યારે બોન્ડની વહનની રકમ તેની સમાન અથવા ફેસ વેલ્યુ સાથે મેળ ખાય. આ સમયે, વ્યવસાય ફેસ વેલ્યુ ચૂકવે છે.

ડિસ્કાઉન્ટ બોન્ડ ખરીદવાના ફાયદા અને ગેરફાયદા

જો તમે ડિસ્કાઉન્ટ બોન્ડ ખરીદો છો, તો બોન્ડની કિંમતમાં વધારો જોવાની શક્યતાઓ એકદમ ઊંચી હોય છે, જ્યાં સુધી ધિરાણકર્તા ન કરે ત્યાં સુધીડિફૉલ્ટ. જો તમે બોન્ડ પરિપક્વ થાય ત્યાં સુધી રોકી રાખો, તો તમને બોન્ડની ફેસ વેલ્યુ ચૂકવવામાં આવશે, ભલે તમે મૂળ રૂપે જે ચૂકવ્યું હતું તે ફેસ વેલ્યુ કરતાં ઓછું હતું. પરિપક્વતા દર ટૂંકા ગાળાના અને લાંબા ગાળાના બોન્ડ વચ્ચે બદલાય છે;ટૂંકા ગાળાના બોન્ડ એક વર્ષથી ઓછા સમયમાં પરિપક્વ થાય છે, જ્યારે લાંબા ગાળાના બોન્ડ દસથી પંદર વર્ષ અથવા તેનાથી પણ વધુ સમય સુધી પરિપક્વ થાય છે.

જો કે, ડિફોલ્ટની શક્યતાઓ વધુ હોઈ શકે છે, કારણ કે ડિસ્કાઉન્ટ બોન્ડ સૂચવી શકે છે કે ધિરાણકર્તા બજારમાં આદર્શ કરતાં ઓછા સ્થાને છે અથવા ભવિષ્યમાં તે સંભવિત હશે. ડિસ્કાઉન્ટ બોન્ડની હાજરી ઘણી બાબતોનો સંકેત આપી શકે છે, જેમ કે ઘટતા ડિવિડન્ડની આગાહીઓ અથવા રોકાણકારોની ખરીદીની અનિચ્છા.

શૂન્ય કૂપન બોન્ડ ડીપ ડિસ્કાઉન્ટ બોન્ડ્સનું ઉત્તમ ઉદાહરણ છે. પાકતી મુદત સુધીના સમયની લંબાઈને આધારે, શૂન્ય-કૂપન બોન્ડ્સ બહુ મોટા ડિસ્કાઉન્ટ પર, ક્યારેક 20% કે તેથી વધુ ઇશ્યૂ કરી શકાય છે. કારણ કે બોન્ડ હંમેશા મેચ્યોરિટી પર તેની સંપૂર્ણ ફેસ વેલ્યુ ચૂકવશે (ધારી રહ્યું છે કે કોઈ ક્રેડિટ ઇવેન્ટ ન થાય), ઝીરો-કૂપન બોન્ડ્સ જેમ જેમ મેચ્યોરિટી તારીખ નજીક આવશે તેમ ભાવમાં સતત વધારો થશે. આ બોન્ડ સમયાંતરે વ્યાજની ચૂકવણી કરતા નથી અને પાકતી મુદતે ધારકને માત્ર એક જ ચુકવણી (ફેસ વેલ્યુ) કરશે.

એક ડિસ્ટ્રેસ્ડ બોન્ડ (જેમાં ડિફોલ્ટની ઊંચી સંભાવના હોય છે) પણ તેની ઉપજને ખૂબ જ આકર્ષક સ્તરે અસરકારક રીતે વધારીને, સમકક્ષ જંગી ડિસ્કાઉન્ટ માટે વેપાર કરી શકે છે. જો કે, સર્વસંમતિ એ છે કે આ બોન્ડને સંપૂર્ણ અથવા સમયસર વ્યાજની ચૂકવણી બિલકુલ પ્રાપ્ત થશે નહીં. આ કારણે, રોકાણકારો કે જેઓ આ સિક્યોરિટીઝમાં ખરીદી કરે છે તેઓ ખૂબ સટ્ટાકીય હોય છે, સંભવતઃ કંપનીની અસ્કયામતો અથવા ઇક્વિટી માટે પણ નાટક બનાવે છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.