Table of Contents

- GSTR-10 શું છે?

- કોણે GSTR-10 ફાઇલ કરવું જોઈએ?

- વાર્ષિક વળતર અને અંતિમ વળતર વચ્ચેનો તફાવત

- GSTR-10 ક્યારે ફાઇલ કરવી?

- GSTR-10 ફાઇલ કરવા વિશેની વિગતો

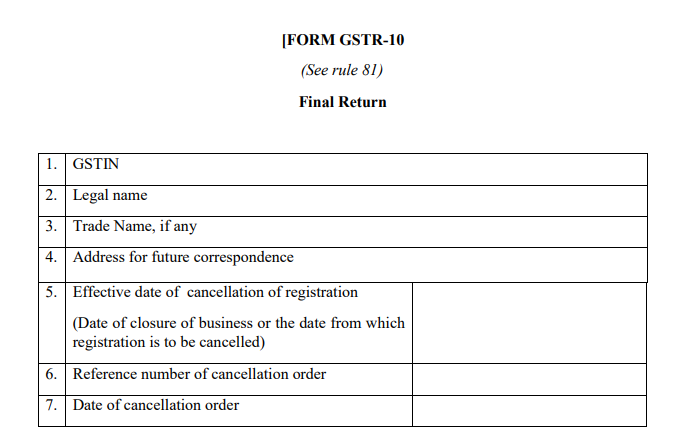

- 1. GSTIN

- 2. કાનૂની નામ

- 3. વેપાર નામ

- 4. સરનામું

- 5. અરજી સંદર્ભ નંબર

- 6. શરણાગતિ/રદ કરવાની અસરકારક તારીખ

- 7. રદ કરવાનો આદેશ પસાર કરવામાં આવ્યો છે કે કેમ

- 8. સ્ટોકમાં રાખેલા ઈનપુટની વિગતો, સ્ટોકમાં રાખેલા અર્ધ-તૈયાર અથવા ફિનિશ્ડ માલમાં સમાવિષ્ટ ઈનપુટ્સ, અને કેપિટલ ગુડ્સ/પ્લાન્ટ અને મશીનરી કે જેના પર ઈનપુટ ટેક્સ ક્રેડિટ રિવર્સ કરવાની અને સરકારને પાછી ચૂકવવાની જરૂર છે.

- 9. ચૂકવવાપાત્ર અને ચૂકવેલ કરની રકમ

- 10. વ્યાજ, લેટ ફી ચૂકવવાપાત્ર અને ચૂકવેલ

- GSTR 10 મોડું ફાઇલ કરવા બદલ દંડ

- નિષ્કર્ષ

GSTR 10 ફોર્મ: અંતિમ વળતર

GSTR-10 એ ચોક્કસ ફાઇલિંગ છે જે હેઠળ નોંધાયેલા કરદાતાઓ દ્વારા ફાઇલ કરવાની હોય છેGST શાસન પરંતુ આમાં શું અલગ છે? ઠીક છે, તે ફક્ત તે નોંધાયેલા કરદાતાઓ દ્વારા જ ફાઇલ કરવાનું રહેશે જેમની GST નોંધણી રદ કરવામાં આવી છે અથવા સરન્ડર કરવામાં આવી છે.

GSTR-10 શું છે?

GSTR-10 એક દસ્તાવેજ છે/નિવેદન જે રજીસ્ટર્ડ કરદાતા દ્વારા GST રજીસ્ટ્રેશન રદ કર્યા પછી અથવા સમર્પણ કર્યા પછી ફાઇલ કરવાનું રહેશે. આ વ્યવસાય બંધ થવાને કારણે હોઈ શકે છે, વગેરે. આ કરદાતા દ્વારા સ્વેચ્છાએ અથવા સરકારી આદેશને કારણે થઈ શકે છે. આ વળતરને 'ફાઇનલ રિટર્ન' કહેવામાં આવે છે.

જો કે, GSTR-10 ફાઇલ કરવા માટે, તમારે 15-અંકના GSTIN નંબર સાથે કરદાતા બનવું પડશે અને હવે તમે નોંધણી રદ કરી રહ્યાં છો. વધુમાં, તમારા વ્યવસાયનું ટર્નઓવર રૂ.થી વધુ હોવું જોઈએ. વાર્ષિક 20 લાખ.

જો તમે તેને ફાઇલ કરતી વખતે કોઈ ભૂલ કરી હોય તો તમે GSTR-10 ફોર્મમાં સુધારો કરી શકતા નથી.

કોણે GSTR-10 ફાઇલ કરવું જોઈએ?

GSTR-10 માત્ર તે કરદાતાઓ દ્વારા જ ભરવામાં આવે છે જેમની નોંધણી રદ કરવામાં આવી છે.

વાર્ષિક રિટર્ન ફાઈલ કરનારા નિયમિત કરદાતાઓએ આ રિટર્ન ફાઈલ કરવું જોઈતું નથી. આમાં નીચેનાનો પણ સમાવેશ થાય છે:

- ઇનપુટ સેવાવિતરક

- બિન-નિવાસી કરપાત્ર વ્યક્તિઓ

- જે વ્યક્તિઓ સ્ત્રોત પર કર કપાત કરે છે (TDS)

- રચના કરદાતા

- જે વ્યક્તિઓ સ્ત્રોત પર કર વસૂલ કરે છે (TCS)

Talk to our investment specialist

વાર્ષિક વળતર અને અંતિમ વળતર વચ્ચેનો તફાવત

વાર્ષિક વળતર અને અંતિમ વળતર વચ્ચે ઘણો મોટો તફાવત છે. વાર્ષિક રિટર્ન નિયમિત કરદાતાઓ દ્વારા ફાઇલ કરવામાં આવે છે, જ્યારે અંતિમ રિટર્ન તે કરદાતાઓ દ્વારા ફાઇલ કરવામાં આવે છે જેઓ તેમની GST નોંધણી રદ કરી રહ્યા છે.

વાર્ષિક રિટર્ન વર્ષમાં એકવાર ભરવાનું હોય છેGSTR-9. અંતિમ રિટર્ન GSTR-10 માં ભરવાનું છે.

GSTR-10 ક્યારે ફાઇલ કરવી?

GSTR-10 GST રદ થયાની તારીખથી અથવા રદ કરવાનો આદેશ જારી કરવામાં આવ્યો હતો તે તારીખથી ત્રણ મહિનાની અંદર ફાઇલ કરવાનું હોય છે. દા.ત., જો રદ્દીકરણની તારીખ 1લી જુલાઈ 2020 છે, તો GSTR 10 30મી સપ્ટેમ્બર 2020 સુધીમાં ફાઈલ કરવાની રહેશે.

GSTR-10 ફાઇલ કરવા વિશેની વિગતો

સરકારે GSTR-10 હેઠળ 10 હેડિંગનો ઉલ્લેખ કર્યો છે.

નૉૅધ- વિભાગ 1-4 સિસ્ટમ લૉગિનના સમય દરમિયાન ઑટો-પૉપ્યુલેટ થશે.

1. GSTIN

તે ઓટો-પોપ્યુલેટ થશે.

2. કાનૂની નામ

તે ઓટો-પોપ્યુલેટ થશે.

3. વેપાર નામ

તે ઓટો-પોપ્યુલેટ થશે.

4. સરનામું

અહીં વિગતો છે જે કરદાતા દ્વારા દાખલ કરવાની જરૂર છે

5. અરજી સંદર્ભ નંબર

અરજીસંદર્ભ નંબર (arn) રદ કરવાનો હુકમ પસાર કરતી વખતે કરદાતાને આપવામાં આવશે.

6. શરણાગતિ/રદ કરવાની અસરકારક તારીખ

આ વિભાગમાં, ઓર્ડર મુજબ તમારી GST નોંધણી રદ કરવાની તારીખનો ઉલ્લેખ કરો.

7. રદ કરવાનો આદેશ પસાર કરવામાં આવ્યો છે કે કેમ

આ વિભાગમાં, તમારે ઉલ્લેખ કરવો પડશે કે શું તમારું રિટર્ન પર ફાઇલ કરવામાં આવી રહ્યું છેઆધાર રદ કરવાનો હુકમ અથવા સ્વેચ્છાએ.

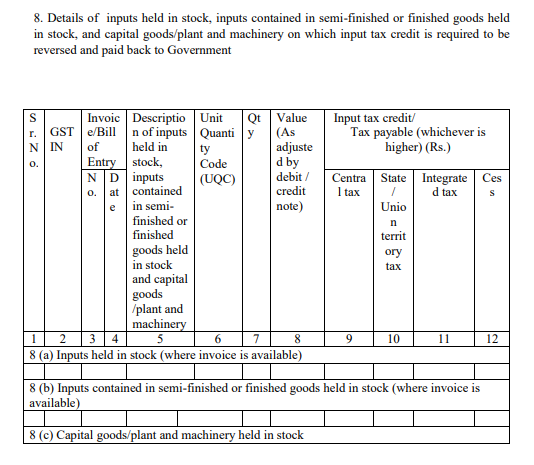

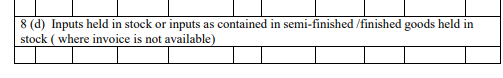

8. સ્ટોકમાં રાખેલા ઈનપુટની વિગતો, સ્ટોકમાં રાખેલા અર્ધ-તૈયાર અથવા ફિનિશ્ડ માલમાં સમાવિષ્ટ ઈનપુટ્સ, અને કેપિટલ ગુડ્સ/પ્લાન્ટ અને મશીનરી કે જેના પર ઈનપુટ ટેક્સ ક્રેડિટ રિવર્સ કરવાની અને સરકારને પાછી ચૂકવવાની જરૂર છે.

આ વિભાગમાં સ્ટોક, અર્ધ-તૈયાર અથવા તૈયાર માલમાં રાખવામાં આવેલા તમામ ઇનપુટ્સની વિગતો દાખલ કરો,પાટનગર માલ, વગેરે

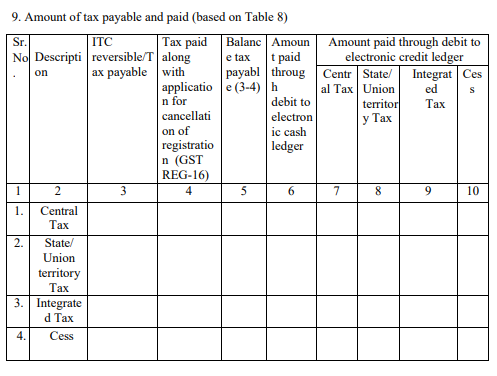

9. ચૂકવવાપાત્ર અને ચૂકવેલ કરની રકમ

આ શીર્ષક હેઠળ જે કર ચૂકવવામાં આવ્યો છે અથવા હજુ ચૂકવવાનો બાકી છે તેની વિગતો દાખલ કરો. તેમને CGST, SGST, IGST અને સેસ અનુસાર અલગ કરો.

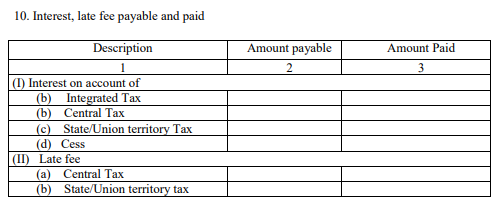

10. વ્યાજ, લેટ ફી ચૂકવવાપાત્ર અને ચૂકવેલ

તમારો વેપાર બંધ થવાના સમય દરમિયાન તમારે તમારા બંધ સ્ટોકની વિગતો દાખલ કરવી પડશે. કોઈપણ રસની વિગતો દાખલ કરો અથવામોડા આવ્યા માટેની કિમંત તે ચૂકવવામાં આવે છે અથવા પહેલેથી ચૂકવવામાં આવે છે.

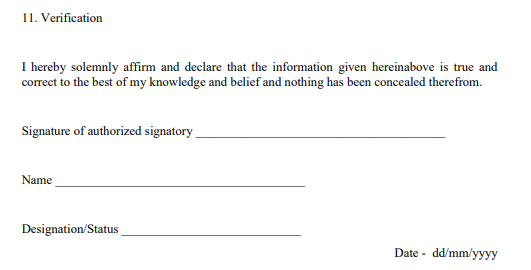

ચકાસણી: અધિકારીઓને તેની સાચીતાની ખાતરી આપવામાં મદદ કરવા માટે તમારે દસ્તાવેજ પર ડિજિટલી સહી કરવી જરૂરી છે. GSTR-10ને માન્ય કરવા માટે ડિજિટલ સિગ્નેચર સર્ટિફિકેટ (DSC) અથવા આધાર આધારિત વેરિફિકેશનનો ઉપયોગ કરો.

GSTR 10 મોડું ફાઇલ કરવા બદલ દંડ

જો તમેનિષ્ફળ નિયત તારીખે રિટર્ન ફાઈલ કરવા માટે, તમને તે અંગેની સૂચના પ્રાપ્ત થશે. તમને રિટર્ન ભરવા માટે 15 દિવસનો સમય આપવામાં આવશે.

જો તમે નોટિસ અવધિ હોવા છતાં રિટર્ન ફાઇલ કરવામાં નિષ્ફળ થશો, તો તમારી પાસેથી વ્યાજ અને દંડ બંને વસૂલવામાં આવશે. ઉપરાંત, એવી શક્યતાઓ છે કે ટેક્સ ઓફિસ રદ કરવા માટેનો અંતિમ આદેશ પસાર કરશે.

લેટ ફી

તમારી પાસેથી રૂ. 100 CGST અને રૂ. 100 SGST પ્રતિ દિવસ. એટલે કે વાસ્તવિક ચુકવણીની તારીખ સુધી તમારે દરરોજ રૂ. 200 ચૂકવવા પડશે. GSTR-10 ફાઈલ કરવા પર દંડની કોઈ મહત્તમ મર્યાદા નથી.

નિષ્કર્ષ

GSTR-10 એ એક મહત્વપૂર્ણ વળતર છે, તેથી સબમિટ બટન દબાવતા પહેલા તેની સંપૂર્ણ ચકાસણી કરવાની જરૂર છે. ખાતરી કરો કે તમે રિટર્ન ફાઇલ કરતા પહેલા દરેક વિભાગ કાળજીપૂર્વક વાંચો. ઉપરાંત, વધુ નાણાકીય નુકસાન ટાળવા માટે તેને સમયસર સબમિટ કરો. જો તમે ભવિષ્યમાં નવો વ્યવસાય સ્થાપવા માંગતા હોવ તો આ તમને સદ્ભાવના નિર્માણ કરવામાં પણ મદદ કરશે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like

Well informed and described in simplified way on topic. Thank you.