Table of Contents

- GSTR-9 શું છે?

- કોણે GSTR-9 ફાઇલ કરવું જોઈએ?

- GSTR-9 ફાઇલ કરવા માટેની નિયત તારીખો

- GSTR-9 ફોર્મના પ્રકાર

- GSTR-9 ફોર્મની વિગતો

- ભાગ 1: મૂળભૂત વિગતો

- ભાગ 2: નાણાકીય વર્ષ દરમિયાન જાહેર કરાયેલા જાવક અને અંદરના પુરવઠાની વિગતો

- ભાગ 3: નાણાકીય વર્ષ દરમિયાન ફાઇલ કરેલા રિટર્નમાં જાહેર કરાયેલ ITCની વિગતો

- ભાગ 4: નાણાંકીય વર્ષ દરમિયાન ફાઇલ કરેલા રિટર્નમાં જાહેર કરાયેલા ટેક્સની વિગતો

- ભાગ 5: વર્તમાન નાણાકીય વર્ષનાં એપ્રિલથી સપ્ટેમ્બરનાં રિટર્નમાં જાહેર કરાયેલા અગાઉના નાણાકીય વર્ષ માટેના વ્યવહારોની વિગતો અથવા અગાઉના નાણાકીય વર્ષનું વાર્ષિક રિટર્ન ફાઈલ કરવાની અદ્યતન તારીખ, જે વહેલું હોય તે.

- ભાગ 6: અન્ય માહિતી

- લેટ ફાઇલિંગ માટે દંડ

- નિષ્કર્ષ

GSTR-9: કરદાતાઓ માટે વાર્ષિક રિટર્ન

નીચેGST ટેક્સ શાસન, GSTR-9 એ ફરજિયાત 'વાર્ષિક રિટર્ન' છે જે ભારતમાં તમામ નોંધાયેલા કરદાતાઓએ ફાઇલ કરવાનું હોય છે.

GSTR-9 શું છે?

GSTR-9 એ એક દસ્તાવેજ છે જે કરદાતાઓએ વાર્ષિક ધોરણે ફાઇલ કરવાનું હોય છેઆધાર. આ દસ્તાવેજમાં વિવિધ ટેક્સ કેટેગરીઝ એટલે કે સેન્ટ્રલ ગુડ્સ એન્ડ સર્વિસ ટેક્સ (સીજીએસટી), સ્ટેટ ગુડ્સ એન્ડ સર્વિસ ટેક્સ (એસજીએસટી), ઈન્ટિગ્રેટેડ ગુડ્સ એન્ડ સર્વિસ ટેક્સ (આઈજીએસટી) અને એચએસએન કોડ્સ હેઠળ વર્ષ દરમિયાન કરવામાં આવેલા પુરવઠા અને ખરીદી સંબંધિત તમામ ડેટા શામેલ છે. વર્ષનું ટર્નઓવર અને ઓડિટ વિગતો પણ ફાઇલ કરવાની છે.

આ એકીકરણ છેGSTR-1, GSTR-2A અનેGSTR-3B ફાઇલિંગ તે પારદર્શિતા જાળવવામાં મદદ કરે છે અનેજવાબદારી.

કોણે GSTR-9 ફાઇલ કરવું જોઈએ?

તમામ GST-રજિસ્ટર્ડ કરદાતાઓએ વર્ષમાં એકવાર GSTR-9 ફાઇલ કરવાનું રહેશે.

જો કે, અહીં એવા લોકોની યાદી છે જેમને GSTR-9 ફાઇલ કરવાની જરૂર નથી.

- કેઝ્યુઅલ ટેક્સ વ્યક્તિઓ

- ઇનપુટ સેવા વિતરકો

- બિન-નિવાસી કરપાત્ર વ્યક્તિઓ

- TDS ચૂકવતી વ્યક્તિઓ

GSTR-9 ફાઇલ કરવા માટેની નિયત તારીખો

સામાન્ય રીતે, તમારે આગામી નાણાકીય વર્ષની 31મી ડિસેમ્બરના રોજ અથવા તે પહેલાં GSTR-9 ફાઇલ કરવાનું હોય છે. જો કે સરકારને જરૂર જણાય તો તારીખ લંબાવી શકાય છે.

GSTR-9 ફોર્મના પ્રકાર

GSTR-9

GSTR-1 અને GSTR-3B ફાઇલ કરનારાઓએ આ ફાઇલ કરવાનું રહેશે.

GSTR-9A

જેઓએ GST કમ્પોઝિશન સ્કીમ હાથ ધરી છે તેમના દ્વારા આ ફાઇલ કરવાનું રહેશે.

GSTR-9B

આ ઇ-કોમર્સ ઓપરેટરો દ્વારા ફાઇલ કરવાનું છે જેમણે નાણાકીય વર્ષ દરમિયાન GSTR-8 ફાઇલ કર્યું છે.

GSTR-9C

આ રૂ.નું કુલ ટર્નઓવર ધરાવતા કરદાતાઓએ ફાઇલ કરવાનું છે. નાણાકીય વર્ષ દરમિયાન 2.5 કરોડ.

Talk to our investment specialist

GSTR-9 ફોર્મની વિગતો

GSTR-9 કરદાતાઓ માટે સૌથી મહત્વપૂર્ણ રિટર્ન છે. તે કરદાતાના ઇનવર્ડ અને આઉટવર્ડ સપ્લાય, આઇટીસી પેઇડ અને પ્રભાવિત અન્ય પરિબળોની સંપૂર્ણ વિગતો રેકોર્ડ કરે છે.કર જવાબદારી નાણાકીય વર્ષ માટે.

આ ફોર્મમાં કુલ 6 ભાગ છે.

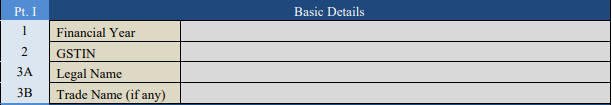

ભાગ 1: મૂળભૂત વિગતો

આ વિભાગ GSTIN, નામ, વેપારનું નામ અને નાણાકીય વર્ષ જેવી તમારી વિગતો માંગે છે.

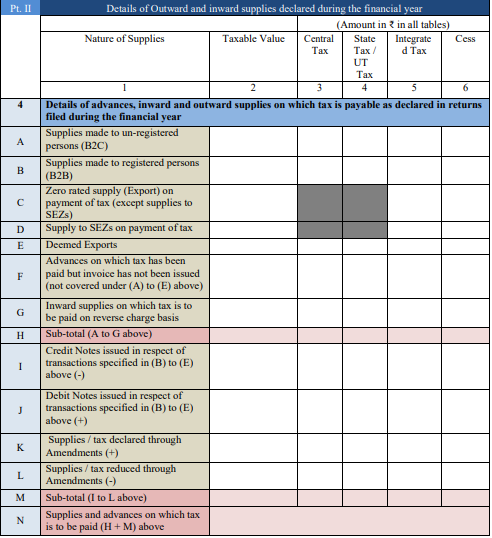

ભાગ 2: નાણાકીય વર્ષ દરમિયાન જાહેર કરાયેલા જાવક અને અંદરના પુરવઠાની વિગતો

વિવિધ વિગતોના સંગ્રહ માટે આ ભાગને બે વિભાગોમાં વહેંચવામાં આવ્યો છે.

વિભાગ 4

તેમાં ખરીદી, વેચાણ, એડવાન્સ કે જેના પર ટેક્સ ભરવાપાત્ર છે જેવી વિગતોની એન્ટ્રી સામેલ છે. કરપાત્ર મૂલ્ય, IGST, SGST, CGST અને સેસ મૂલ્ય દાખલ કરો.

A. બિન નોંધાયેલ વ્યક્તિઓ (B2C) ને કરવામાં આવેલ પુરવઠો.

B. નોંધાયેલ વ્યક્તિઓ (B2B) ને પુરવઠો.

C. નિકાસ કરેલ શૂન્ય-રેટેડ સપ્લાય કે જેના માટે ટેક્સ પહેલેથી ચૂકવવામાં આવ્યો છે (SEZ ને કરવામાં આવેલ સપ્લાય સિવાય).

D. ટેક્સની ચુકવણી પર SEZ ને સપ્લાય.

E. ડીમ્ડ નિકાસ.

F. એડવાન્સ જેના પર ટેક્સ ચૂકવવામાં આવ્યો છે પરંતુ ઇન્વોઇસ જારી કરવામાં આવ્યું નથી (ઉપર (A) થી (E) હેઠળ આવરી લેવામાં આવ્યું નથી)

G. રિવર્સ ચાર્જ ટેક્સ માટે જવાબદાર એવા પુરવઠાની ખરીદી કરો.

H. લાઈનોમાં ઉલ્લેખિત વ્યવહારોની પેટા-ટોટલ (ઉપર A થી G).

I. ઉપર દર્શાવેલ વ્યવહારો માટે જારી કરવામાં આવેલ કોઈપણ ક્રેડિટ નોટ.

J. ઉપર દર્શાવેલ વ્યવહારો માટે જારી કરવામાં આવેલ કોઈપણ ડેબિટ નોટ.

K. કોઈપણ સુધારા દ્વારા જાહેર કરાયેલ પુરવઠો અથવા કર.

L. કોઈપણ સુધારા દ્વારા સપ્લાય અથવા ટેક્સમાં ઘટાડો.

M. લાઇનમાં ઉલ્લેખિત વ્યવહારોની પેટા-ટોટલ (ઉપર I થી L).

N. પુરવઠો અને એડવાન્સિસ જે લાઈનોમાંથી કર માટે જવાબદાર છે (ઉપર H અને M)

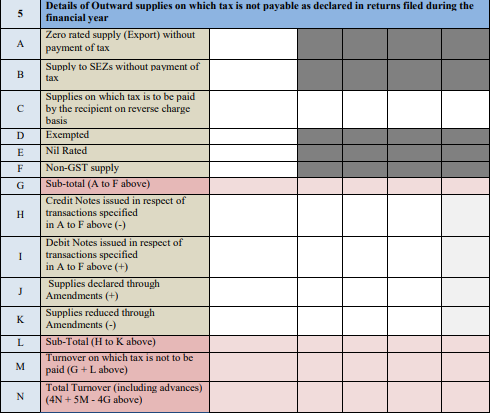

કલમ 5

તેમાં વેચાણની વિગતો શામેલ છે જેના માટે કર ચૂકવવાપાત્ર નથી. નાણાકીય વર્ષ દરમિયાન ફાઈલ કરવામાં આવેલા રિટર્નમાં આ જાહેર કરવામાં આવ્યું છે.

A. કર ચૂકવણી વિના શૂન્ય-રેટેડ સપ્લાયની નિકાસ.

B. કર ચૂકવણી કર્યા વિના SEZ ને કરવામાં આવેલ પુરવઠો.

C. પુરવઠો જેના માટે રિવર્સ ચાર્જ ટેક્સ પ્રાપ્તકર્તા દ્વારા ચૂકવવાનો છે.

D. મુક્તિ આપવામાં આવેલ વેચાણ પુરવઠો.

E. શૂન્ય-રેટેડ વેચાણ પુરવઠો.

F. નોન-GST સપ્લાય.

G. ઉપર A થી F લાઇનમાં ઉલ્લેખિત વ્યવહારોનો પેટાટોટલ.

H. ઉપર જણાવેલ વ્યવહારો માટે જારી કરવામાં આવેલ કોઈપણ ક્રેડિટ નોટ.

I. ઉપર દર્શાવેલ વ્યવહારો માટે જારી કરવામાં આવેલ કોઈપણ ડેબિટ નોટ.

J. કોઈપણ સુધારા દ્વારા જાહેર કરાયેલ પુરવઠો.

K. કોઈપણ સુધારા દ્વારા સપ્લાયમાં ઘટાડો.

L. ઉપર H થી K લાઇનમાં ઉલ્લેખિત વ્યવહારોનો પેટાટોટલ.

M. ટર્નઓવરની રકમ જે ઉપરની G અને L લાઇનમાંથી કરમાંથી મુક્તિ છે.

N. કુલ ટર્નઓવર રકમ, તમામ એડવાન્સ સહિત (4N + 5M - 4G ઉપર)

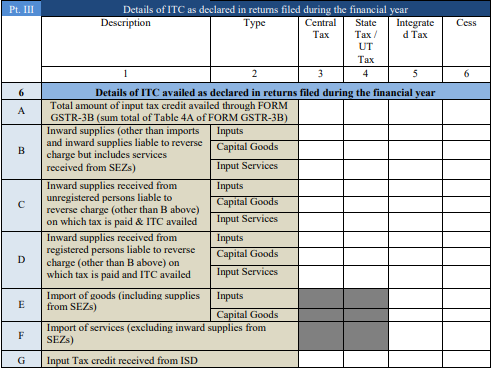

ભાગ 3: નાણાકીય વર્ષ દરમિયાન ફાઇલ કરેલા રિટર્નમાં જાહેર કરાયેલ ITCની વિગતો

ત્રીજો ભાગ ત્રણ પ્રશ્નોમાં વહેંચાયેલો છે. આ પ્રશ્નો તમારા ITC બેલેન્સ વિશે પૂછે છે.

કલમ 6

તેના માટે મેળવેલ ITCની વિગતોની એન્ટ્રી જરૂરી છે. નાણાકીય વર્ષ દરમિયાન ફાઈલ કરવામાં આવેલા રિટર્નમાં આ જાહેર કરવામાં આવ્યું છે.

A. GSTR-3B દ્વારા મેળવેલ ITCની કુલ રકમ.

B. ઇનપુટ્સ માટે કરવામાં આવેલ ખરીદીનો પુરવઠો,પાટનગર માલસામાન, અને ઇનપુટ સેવાઓ (આયાત અને તે ખરીદીના પુરવઠા સિવાય કે જે રિવર્સ ચાર્જ માટે જવાબદાર છે, પરંતુ SEZ માંથી પ્રાપ્ત સેવાઓ સહિત).

C. ઇનપુટ્સ, કેપિટલ ગુડ્સ અને ઇનપુટ સેવાઓ માટે અનરજિસ્ટર્ડ વ્યક્તિઓ પાસેથી પ્રાપ્ત થયેલ ખરીદી પુરવઠો જે રિવર્સ ચાર્જ માટે જવાબદાર છે, જેના માટે ટેક્સ ચૂકવવામાં આવ્યો છે અને ITCનો લાભ લેવામાં આવ્યો છે, ઉપરોક્ત લાઇન B માં ઉલ્લેખિત સિવાય.

D. ઇનપુટ્સ, કેપિટલ ગુડ્સ અને ઇનપુટ સેવાઓ માટે નોંધાયેલ વ્યક્તિઓ પાસેથી પ્રાપ્ત થયેલ ખરીદી પુરવઠો, જે રિવર્સ ચાર્જ માટે જવાબદાર છે, જેના માટે કર ચૂકવવામાં આવ્યો છે અને ITCનો લાભ લેવામાં આવ્યો છે, ઉપરના બિંદુ B માં ઉલ્લેખિત સિવાય.

E. ઇનપુટ્સ અને કેપિટલ ગુડ્સ માટે SEZ ના સપ્લાય સહિત આયાતી માલ.

F. સેઝમાંથી ખરીદીના પુરવઠાને બાદ કરતાં આયાતી સેવાઓ.

G. ITC કે જે ISD તરફથી મળેલ છે.

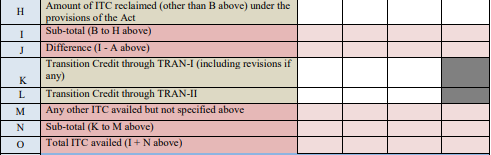

H. CGST અધિનિયમની જોગવાઈઓ હેઠળ (ઉપરની લાઇન Bમાં ઉલ્લેખિત તે ઉપરાંત) ITCની પુનઃ દાવો કરેલ રકમ.

I. રેખાઓ માટેનો ઉપસરવાળો (ઉપર B થી H).

J. રેખા I અને A (I - A) વચ્ચેનો તફાવત.

K. TRAN-I માં ઉલ્લેખિત ટ્રાન્ઝિશન ક્રેડિટ, કોઈપણ સુધારાઓ સાથે.

L. TRAN-II માં ઉલ્લેખિત સંક્રમણ ક્રેડિટ.

M. અન્ય કોઈપણ ITC કે જેનો લાભ લેવામાં આવ્યો છે, પરંતુ ઉપરની કોઈપણ લાઈનમાં ઉલ્લેખ નથી.

N. રેખાઓ માટેનો પેટાટોટલ (ઉપર K થી M).

O. રેખાઓ (I અને N) માટે કુલ ITC મેળવ્યું.

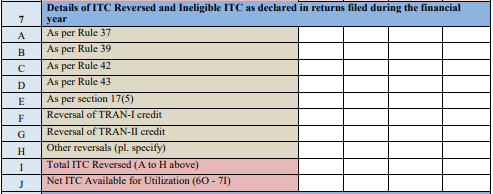

વિભાગ 7

CGST, IGST, SGST અને સેસ મૂલ્ય પર વિપરીત ITC અને અયોગ્ય ITC સંબંધિત માહિતી ભરો. A. વિચારણાની ચૂકવણી ન કરવાના કિસ્સામાં ITC ના રિવર્સલ મુજબ (નિયમ 37).

B. ISD (નિયમ 39) દ્વારા ITCના વિતરણ માટેની પ્રક્રિયા મુજબ.

C. ઇનપુટ અથવા ઇનપુટ સેવાઓ અને રિવર્સલ (નિયમ 42) ના સંદર્ભમાં ITC મુજબ.

D. કેપિટલ ગુડ્સ અને રિવર્સલ (નિયમ 43) ના સંદર્ભમાં ITC મુજબ.

E. GST (કલમ 17(5)) હેઠળ અવરોધિત ક્રેડિટના સંદર્ભમાં.

F. TRAN-I માં ઉલ્લેખિત ક્રેડિટનું રિવર્સલ.

G. TRAN-II માં ઉલ્લેખિત ક્રેડિટનું રિવર્સલ.

H. કોઈપણ અન્ય રિવર્સલની સ્પષ્ટીકરણો.

I. ઉપર A થી H લાઇનમાં ઉલ્લેખિત કુલ વિપરીત ITC.

J. ઉપયોગ માટે ઉપલબ્ધ ચોખ્ખી ITC (સેક્શન 6 લાઇન O બાદ સેક્શન 7 લાઇન I)

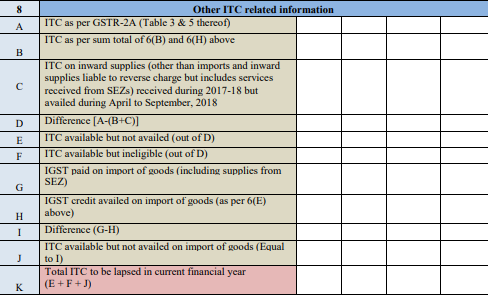

કલમ 8

તમારે અન્ય ITC-સંબંધિત માહિતી પ્રદાન કરવી જરૂરી છે. A. GSTR-2A માં આપેલ ITC.

B. રેખા 6B અને 6H માં ઉલ્લેખિત ITC નો કુલ સરવાળો.

C. રિવર્સ ચાર્જ માટે જવાબદાર આયાત અને ઇનવર્ડ સપ્લાય ઉપરાંત વેચાણ પુરવઠા પરની ITC. 2017-2018ના સમયગાળા દરમિયાન SEZsમાંથી પ્રાપ્ત થયેલી પરંતુ એપ્રિલ અને સપ્ટેમ્બર, 2018 વચ્ચે મેળવેલ સેવાઓનો સમાવેશ કરો.

D. રેખા A અને B વત્તા C વચ્ચેનો તફાવત. [A - (B + C)]

E. ITC જે ઉપલબ્ધ છે, પરંતુ તેનો લાભ લેવામાં આવ્યો નથી, ઉપરની લાઇન D પરથી.

F. ITC જે ઉપલબ્ધ છે, પરંતુ અયોગ્ય છે, ઉપરની લાઇન Dમાંથી.

G. IGST પર ચૂકવેલઆયાત કરો SEZ ના સપ્લાય સહિત માલસામાનનો.

H. માલની આયાત પર IGST ક્રેડિટ મેળવવામાં આવે છે, જેમ કે લાઇન 6E માં અગાઉ ઉલ્લેખ કર્યો છે.

I. રેખાઓ G અને H (G - H) વચ્ચેનો તફાવત

J. ITC ઉપલબ્ધ છે પરંતુ માલની આયાત પર ઉપલબ્ધ નથી (લાઇન Iની બરાબર હોવી જોઈએ).

K. કુલ ITC મૂલ્ય કે જે સમાપ્ત થઈ ગયું છે અથવા વર્તમાન નાણાકીય વર્ષ માટે માન્ય નથી. (E + F + J)

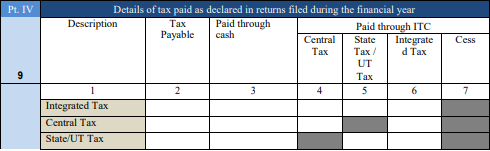

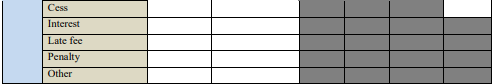

ભાગ 4: નાણાંકીય વર્ષ દરમિયાન ફાઇલ કરેલા રિટર્નમાં જાહેર કરાયેલા ટેક્સની વિગતો

નાણાંકીય વર્ષ દરમિયાન ભરવામાં આવેલા અને રિટર્નમાં જાહેર કરાયેલા ટેક્સ સંબંધિત વિગતોનો ઉલ્લેખ કરો.

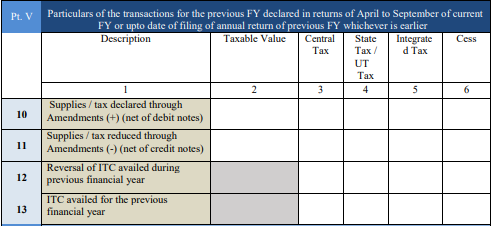

ભાગ 5: વર્તમાન નાણાકીય વર્ષનાં એપ્રિલથી સપ્ટેમ્બરનાં રિટર્નમાં જાહેર કરાયેલા અગાઉના નાણાકીય વર્ષ માટેના વ્યવહારોની વિગતો અથવા અગાઉના નાણાકીય વર્ષનું વાર્ષિક રિટર્ન ફાઈલ કરવાની અદ્યતન તારીખ, જે વહેલું હોય તે.

કલમ 10 થી 14

તેમાં પાછલા નાણાકીય વર્ષ દરમિયાન થયેલા વ્યવહારો સંબંધિત તમામ વિગતો છે.

A. સુધારા દ્વારા જાહેર કરાયેલ પુરવઠો અથવા કર.

B. સુધારા દ્વારા સપ્લાય અથવા ટેક્સમાં ઘટાડો.

C. પાછલા નાણાકીય વર્ષ દરમિયાન ITC ના રિવર્સલનો લાભ લીધો હતો.

D. અગાઉના નાણાકીય વર્ષ માટે ITCનો લાભ લીધો હતો.

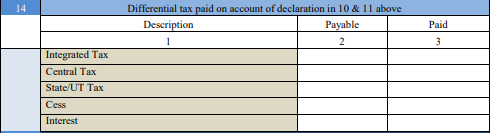

ઉપરોક્ત લીટીઓ ભર્યા પછી, નીચેના માટે ચૂકવવાપાત્ર અને ચૂકવેલ વિભેદક કર દાખલ કરો: ચૂકવવાપાત્ર અને ચૂકવેલ વિભેદક કર અહીં દાખલ કરો:

A. સંકલિત કર મૂલ્ય (IGST).

B. કેન્દ્રીય કર મૂલ્ય (CGST).

C. રાજ્ય (SGST) અથવા UT કર મૂલ્ય.

D. સેસની રકમ.

E. વ્યાજ મૂલ્ય.

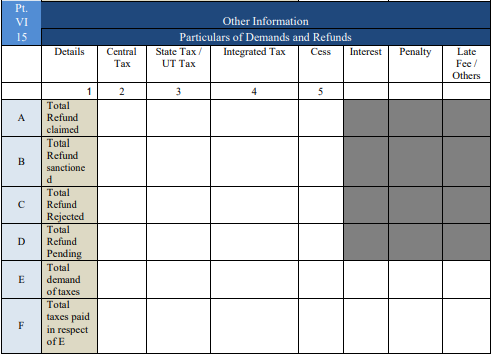

ભાગ 6: અન્ય માહિતી

આ ભાગમાં માંગણીઓ, રિફંડ, વિશેષ પુરવઠો, HSN અને લેટ ફી આવરી લેવામાં આવે છે.

કલમ 15

તેને માંગણીઓ અને રિફંડ વિશે વિગતોની એન્ટ્રીની જરૂર છે.

A. કુલ રિફંડનો દાવો કર્યો.

B. મંજૂર થયેલ કુલ રિફંડ.

C. કુલ રિફંડ નકારવામાં આવ્યું.

D. કુલ રિફંડ બાકી છે.

E. ની કુલ માંગકર.

F. ઉપરની લાઇન E માટે ચૂકવવામાં આવેલ કુલ કર.

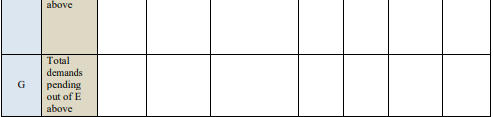

G. ઉપરની લીટી E થી બાકી રહેલી કુલ માંગણીઓ.

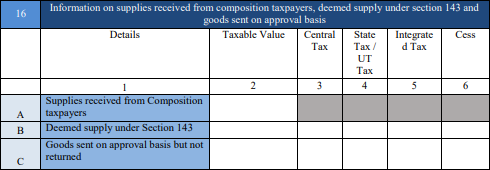

કલમ 16

તેમાં કમ્પોઝિશન કરદાતાઓ પાસેથી મળેલા પુરવઠા, ડીમ્ડ સપ્લાય અને મંજૂરીના આધારે મોકલવામાં આવેલ માલસામાનની માહિતી આવરી લેવામાં આવી છે.

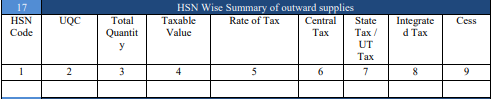

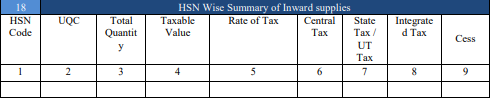

કલમ 17 અને 18

તે વેચાણ અને ખરીદી પુરવઠા માટે HSN મુજબની વિગતોની યાદી આપે છે. આ સાથે તેમની સંબંધિત ટેક્સ વિગતો અને HSN કોડની એન્ટ્રી પણ એટલી જ મહત્વપૂર્ણ છે.

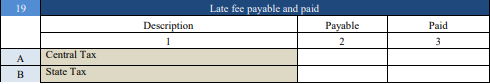

કલમ 19

તે કેન્દ્રીય અને રાજ્ય કર સંબંધિત ચૂકવવાપાત્ર અને ચૂકવેલ વિલંબિત ફીની વિગતો માટે છે.

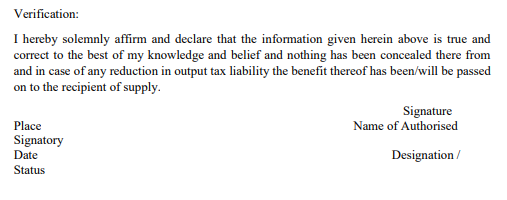

ચકાસણી રિટર્ન સબમિટ કરતા પહેલા મહત્વપૂર્ણ છે. કરદાતાએ ડિજિટલ સિગ્નેચર સર્ટિફિકેટ (DSC) અથવા આધાર-આધારિત હસ્તાક્ષર વેરિફિકેશન દ્વારા રિટર્નને પ્રમાણિત કરવું જરૂરી છે.

લેટ ફાઇલિંગ માટે દંડ

GSTR-9 મોડું ફાઈલ કરવાથી CGST હેઠળ દરરોજ રૂ.100 અને રૂ. 100 SGST. એટલે કે કરદાતાએ રૂ. નિયત તારીખના બીજા દિવસથી વાસ્તવિક ફાઇલ કરવાના દિવસ સુધી દરરોજ 200.

નિષ્કર્ષ

GSTR-9 એ એક મહત્વપૂર્ણ રિટર્ન છે અને અત્યંત સાવધાની અને વિગતોની ચકાસણી સાથે ફાઇલ કરવું જોઈએ. સદ્ભાવના અથવા નાણાકીય નુકસાનને ટાળવા માટે સમયસર ફાઇલ કરવા પર ધ્યાન આપવું જોઈએ.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

You Might Also Like