Table of Contents

મ્યુચ્યુઅલ ફંડ્સ વિ સ્ટોક્સ

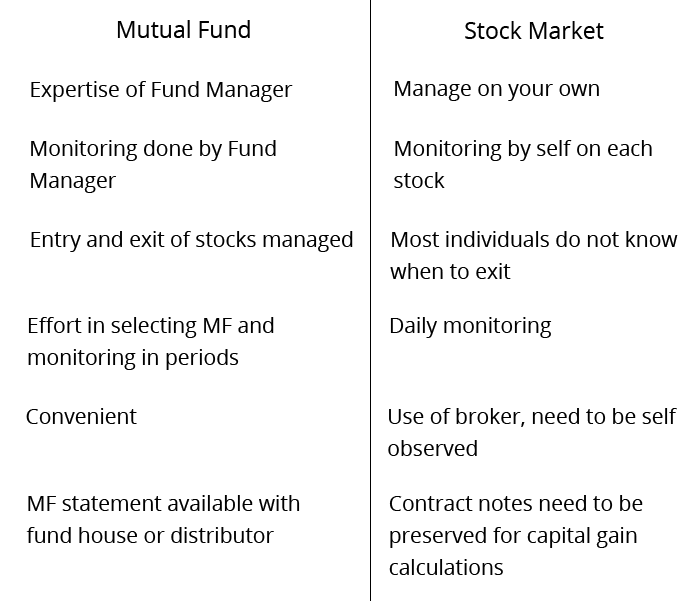

મ્યુચ્યુઅલ ફંડ અથવા શેરબજારો સીધું - જ્યાં રોકાણ કરવું તે સૌથી જૂની ચર્ચાઓમાંની એક છે જ્યારે તે વ્યક્તિગતની વાત આવે છેવેલ્થ મેનેજમેન્ટ. મ્યુચ્યુઅલ ફંડ્સ તમને ફંડમાં ચોક્કસ રકમનું રોકાણ કરવાની મંજૂરી આપે છે જ્યાં ફંડ મેનેજરો તેમની કુશળતાનો ઉપયોગ કરીને ક્લાયન્ટના નાણાંનું વિવિધ શેરોમાં રોકાણ કરવા માટે ઉચ્ચતમ વળતર પ્રાપ્ત કરે છે.રોકાણ શેરબજારોમાં તમને વપરાશકર્તા દ્વારા શેર પરના રોકાણ પર વધુ નિયંત્રણ આપે છે. જો કે, તે તેમને જોખમો માટે વધુ સંવેદનશીલ બનાવે છે કારણ કે તેમને બજારો સાથે સીધો વ્યવહાર કરવો પડે છે.

તફાવત: મ્યુચ્યુઅલ ફંડ્સ વિ સ્ટોક્સ/શેર

1. મ્યુચ્યુઅલ ફંડ્સ અને સ્ટોક્સને સમજવું

જ્યારે જોખમ સાથે સરખામણી કરવામાં આવે છેપરિબળ, સ્ટોક્સ મ્યુચ્યુઅલ ફંડ કરતાં વધુ જોખમી હોય છે. મ્યુચ્યુઅલ ફંડ્સમાં જોખમ ફેલાયેલું છે અને તેથી વિવિધ શેરોના એકત્રીકરણ સાથે ઘટાડો થાય છે. સ્ટોક સાથે, રોકાણ કરતા પહેલા વ્યક્તિએ વ્યાપક સંશોધન કરવું પડશે, ખાસ કરીને જો તમે શિખાઉ છોરોકાણકાર. મુલાકાતફિન્કેશ રોકાણના વિવિધ ક્ષેત્રો પર વધુ વિગતો માટે. મ્યુચ્યુઅલ ફંડના કિસ્સામાં, સંશોધન કરવામાં આવે છે, અને ફંડનું સંચાલન મ્યુચ્યુઅલ ફંડ મેનેજર દ્વારા કરવામાં આવે છે.

જોકે આ સેવા મફત નથી અને વાર્ષિક સાથે આવે છેસંચાલન શુલ્ક જે ફંડ હાઉસ દ્વારા ટોટલ એક્સપેન્સ રેશન (TER) હેઠળ વસૂલવામાં આવે છે.

2. શિખાઉ માણસ તરીકે રોકાણ કરતી વખતે

જો તમે નાણાકીય બજારોમાં થોડો અથવા કોઈ અનુભવ ધરાવતા નવા રોકાણકાર છો, તો મ્યુચ્યુઅલ ફંડ્સથી શરૂઆત કરવાની સલાહ આપવામાં આવે છે કારણ કે માત્ર જોખમ તુલનાત્મક રીતે ઓછું નથી પણ નિર્ણયો નિષ્ણાત દ્વારા લેવામાં આવે છે. આ વ્યાવસાયિકો પાસે સંભવિત રોકાણના દૃષ્ટિકોણને માપવા માટે નાણાકીય ડેટાનું વિશ્લેષણ અને અર્થઘટન કરવાની સમજ છે.

3. સંકળાયેલ ખર્ચ

જો કે તમારે મ્યુચ્યુઅલ ફંડ મેનેજરોને ફી ચૂકવવી પડે છે તેનાથી વિપરીત તમે જે સ્ટોક્સ વ્યક્તિગત રીતે ખરીદો છો,સ્કેલની અર્થવ્યવસ્થા પણ રમતમાં આવે છે. એ વાત સાચી છે કેસક્રિય સંચાલન ભંડોળ એક એવી બાબત છે જે મફતમાં આવતી નથી. પરંતુ સત્ય એ છે કે તેમના મોટા કદને કારણે, મ્યુચ્યુઅલ ફંડ્સ બ્રોકરેજ ચાર્જનો માત્ર એક નાનો હિસ્સો ચૂકવે છે જે વ્યક્તિશેરહોલ્ડર દલાલી માટે ચૂકવણી કરે છે. વ્યક્તિગત રોકાણકારોએ પણ DEMAT માટે ચાર્જ ચૂકવવો પડે છે જેની મ્યુચ્યુઅલ ફંડના કિસ્સામાં જરૂર નથી.

4. જોખમ અને વળતર

તે પહેલેથી જ સ્થાપિત છે કે મ્યુચ્યુઅલ ફંડ્સ પાસે પોર્ટફોલિયોમાં વૈવિધ્યીકરણ કરીને જોખમ ઘટાડવાનો ફાયદો છે.

બીજી બાજુ સ્ટોક્સ માટે સંવેદનશીલ છેબજાર શરતો અને એક સ્ટોકનું પ્રદર્શન બીજા માટે વળતર આપી શકતું નથી.

5. શોર્ટ ટર્મ કેપિટલ ગેઇન

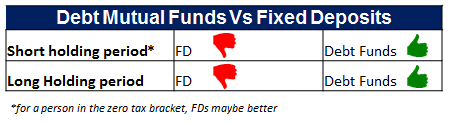

શેરોમાં રોકાણ કરતી વખતે યાદ રાખો, તમે તમારા ટૂંકા ગાળા પર 15 ટકા ટેક્સ ચૂકવવા માટે જવાબદાર રહેશોપાટનગર લાભ (STCG) જો તમે તમારા સ્ટોકને એક વર્ષના ગાળામાં વેચો છો. બીજી તરફ, ફંડ દ્વારા વેચવામાં આવતા શેરો પર મૂડી લાભ પર કોઈ ટેક્સ લાગતો નથી. આનો અર્થ તમારા માટે નોંધપાત્ર લાભ હોઈ શકે છે. બચત કરેલ કર તમારા માટે વધુ રોકાણ કરવા માટે પણ ઉપલબ્ધ છે આમ આગળનો માર્ગ બનાવે છેઆવક રોકાણ દ્વારા પેઢી. પરંતુ ટૂંકા ગાળાના કેપિટલ ગેઈન ટેક્સ ચૂકવવાનું ટાળવા માટે તમારે તમારી ઈક્વિટીને એક વર્ષથી વધુ સમય સુધી પકડી રાખવી પડશે.

6. લાંબા ગાળાના મૂડી લાભ

લાંબા ગાળાનામૂડી લાભ (LTCG) 1 લાખથી વધુના નફા પર 10% કર લાદવામાં આવે છે (2018 ના બજેટમાં જાહેરાત મુજબ). જેનો અર્થ એ છે કે જો એક વર્ષમાં રકમ 1 લાખથી વધુ હોય તો એક વર્ષ (લાંબા ગાળાના) સમયગાળામાં થયેલા નફા પર કર ચૂકવવો પડશે.ફ્લેટ 10% નો દર.

7. તમારા રોકાણ પર નિયંત્રણ રાખો

મ્યુચ્યુઅલ ફંડના કિસ્સામાં, શેરોની પસંદગી અને તેના વેપારને લગતો નિર્ણય ફક્ત ફંડ મેનેજરના હાથમાં હોય છે. કયો સ્ટોક લેવાનો છે અને કયા સમયગાળા માટે લેવાનો છે તેના પર તમારું નિયંત્રણ નથી. રોકાણકાર તરીકે, જો તમેમ્યુચ્યુઅલ ફંડમાં રોકાણ કરો તમારી પાસે તમારા પોર્ટફોલિયોમાં રહેલા કેટલાક શેરોમાંથી બહાર નીકળવાનો વિકલ્પ નથી. સ્ટોકના ભાવિને લગતા નિર્ણયો ફંડ મેનેજરના હાથમાં રહે છે. આ રીતે, મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતા રોકાણકાર કરતાં શેરોમાં રોકાણ કરનાર વ્યક્તિ તેમના રોકાણ પર વધુ નિયંત્રણ ધરાવે છે.

8. વૈવિધ્યકરણ

સારી રીતે વૈવિધ્યસભર પોર્ટફોલિયોમાં ઓછામાં ઓછા 25 થી 30 સ્ટોક્સનો સમાવેશ થવો જોઈએ પરંતુ તે નાના રોકાણકારો માટે એક મોટી માંગ હશે. મ્યુચ્યુઅલ ફંડ્સ સાથે, નાના ફંડ ધરાવતા રોકાણકારો પણ વૈવિધ્યસભર પોર્ટફોલિયો મેળવી શકે છે. ફંડના એકમો ખરીદવાથી તમે મોટા કોર્પસનું રોકાણ કર્યા વિના બહુવિધ શેરોમાં રોકાણ કરી શકો છો.

Talk to our investment specialist

9. સમય અને સંશોધન

જ્યારે તમે સીધું રોકાણ કરો છો, ત્યારે તમારે તમારા સ્ટોકમાં ઘણો વધુ સમય અને સંશોધન કરવાની જરૂર પડશે જ્યારે મ્યુચ્યુઅલ ફંડના કિસ્સામાં તમે નિષ્ક્રિય રહી શકો છો. ફંડ મેનેજર તે છે જે તમારા પોર્ટફોલિયોને મેનેજ કરવા માટે પોતાનો સમય રોકે છે.

10. રોકાણ ટ્રેકિંગ

મ્યુચ્યુઅલ ફંડમાં રોકાણ સાથે, તમને એવા ફંડ મેનેજરનો લાભ મળે છે કે જેઓ આ ક્ષેત્રમાં વ્યાપક કુશળતા અને અનુભવ ધરાવતા હોય. ભલે તે સ્ટૉકને પસંદ કરવાનું હોય અથવા તેનું નિરીક્ષણ કરવાનું હોય અને ફાળવણી કરવાનું હોય, તમારે તેમાંથી કોઈની પણ ચિંતા કરવાની જરૂર નથી. સ્ટોક રોકાણના કિસ્સામાં આ સેવા ઉપલબ્ધ નથી. તમારા રોકાણને પસંદ કરવા અને ટ્રેક કરવા માટે તમે જવાબદાર છો.

11. ઇન્વેસ્ટમેન્ટ હોરાઇઝન

મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતી વખતે, યાદ રાખો કે તમારે સારા વળતર મેળવવા માટે ફંડને ઓછામાં ઓછા 8-10 વર્ષ આપવા પડશે કારણ કે તેમાં લાંબા ગાળાની વૃદ્ધિનો માર્ગ છે. સ્ટોકના કિસ્સામાં, જો તમે યોગ્ય સ્ટોક પસંદ કરો અને યોગ્ય સમયે તેનું વેચાણ કરો તો તમે ઝડપી અને સારું વળતર મેળવી શકો છો.

આ બધા હોવા છતાં જો શેરબજાર અને તેની ગૂંચવણો એવી હોય કે જેનાથી વ્યક્તિ પરિચિત હોય, તો તે સીધું રોકાણ કરી શકે છે. તેઓ લાંબા ગાળાની રમત રમવા માટે તૈયાર હોવા જોઈએ જ્યાં સ્ટોક તાત્કાલિક વળતર આપતું નથી અને જોખમ માટેની ભૂખ પણ વધારે હોવી જોઈએ. મ્યુચ્યુઅલ ફંડમાં રોકાણકારોથી વિપરીત, તેમની પાસે નિષ્ણાત નથીસ્માર્ટ રોકાણ જે ફંડ મેનેજરો આપી શકે છે. શ્રેષ્ઠ સમયમાં પણ, શેરોમાં રોકાણ જોખમ છે. તુલનાત્મક રીતે મુશ્કેલ સમયમાં, પોર્ટફોલિયો વૈવિધ્યકરણ, વ્યાવસાયિક સંચાલન અને સતત દેખરેખના ફાયદાને કારણે મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવું વધુ સારું છે.

મ્યુચ્યુઅલ ફંડ્સ અથવા સ્ટોક્સ વચ્ચેની પસંદગી સામાન્ય રીતે વ્યક્તિગત પરિબળો જેમ કે ટ્રસ્ટ અને વ્યક્તિની જોખમ લેવાની ક્ષમતા પર ઉકળે છે. તમામ વિકલ્પોને કાળજીપૂર્વક ધ્યાનમાં રાખીને ખૂબ જ વિચાર કરીને લેવાનો નિર્ણય છે. જો કે વ્યક્તિ માટે જે મહત્વનું છે તે વ્યક્તિગત સંપત્તિ વ્યવસ્થાપનમાં ડૂબકી મારવાનો નિર્ણય છે અને તેની બચતને મ્યુચ્યુઅલ ફંડ્સ અથવા સ્ટોક્સ દ્વારા ઉપયોગી બનાવવાનો પ્રયાસ છે, તેના પર બેસી રહેવાને બદલે.

ટોચના ઇક્વિટી MF રોકાણ FY 22 - 23

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Infrastructure Fund Growth ₹179.59

↓ -3.25 ₹7,214 2 -3.6 3.6 28.1 39.1 27.4 Nippon India Small Cap Fund Growth ₹154.934

↓ -3.50 ₹55,491 -2.3 -9.1 1.8 21.5 38.9 26.1 Motilal Oswal Midcap 30 Fund Growth ₹93.0542

↓ -0.72 ₹26,028 -4.2 -10.5 13 26.6 37.3 57.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

*નીચેની યાદી છેશ્રેષ્ઠ મ્યુચ્યુઅલ ફંડ 5 વર્ષના આધારેCAGR/વાર્ષિક અને AUM > 100 કરોડ. To generate capital appreciation and income distribution to unit holders by investing predominantly in equity/equity related securities of the companies belonging to the infrastructure development and balance in debt securities and money market instruments. ICICI Prudential Infrastructure Fund is a Equity - Sectoral fund was launched on 31 Aug 05. It is a fund with High risk and has given a Below is the key information for ICICI Prudential Infrastructure Fund Returns up to 1 year are on The primary investment objective of the scheme is to generate long term capital appreciation by investing predominantly in equity and equity related instruments of small cap companies and the secondary objective is to generate consistent returns by investing in debt and money market securities. Nippon India Small Cap Fund is a Equity - Small Cap fund was launched on 16 Sep 10. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Small Cap Fund Returns up to 1 year are on (Erstwhile Motilal Oswal MOSt Focused Midcap 30 Fund) The investment objective of the Scheme is to achieve long term capital appreciation by investing in a maximum of 30 quality mid-cap companies having long-term competitive advantages and potential for growth. However, there can be no assurance or guarantee that the investment objective of the Scheme would be achieved. Motilal Oswal Midcap 30 Fund is a Equity - Mid Cap fund was launched on 24 Feb 14. It is a fund with Moderately High risk and has given a Below is the key information for Motilal Oswal Midcap 30 Fund Returns up to 1 year are on 1. ICICI Prudential Infrastructure Fund

CAGR/Annualized return of 15.8% since its launch. Ranked 27 in Sectoral category. Return for 2024 was 27.4% , 2023 was 44.6% and 2022 was 28.8% . ICICI Prudential Infrastructure Fund

Growth Launch Date 31 Aug 05 NAV (25 Apr 25) ₹179.59 ↓ -3.25 (-1.78 %) Net Assets (Cr) ₹7,214 on 31 Mar 25 Category Equity - Sectoral AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk High Expense Ratio 2.22 Sharpe Ratio 0.14 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹18,670 31 Mar 22 ₹25,304 31 Mar 23 ₹30,899 31 Mar 24 ₹50,465 31 Mar 25 ₹54,540 Returns for ICICI Prudential Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 25 Apr 25 Duration Returns 1 Month 0.8% 3 Month 2% 6 Month -3.6% 1 Year 3.6% 3 Year 28.1% 5 Year 39.1% 10 Year 15 Year Since launch 15.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 27.4% 2023 44.6% 2022 28.8% 2021 50.1% 2020 3.6% 2019 2.6% 2018 -14% 2017 40.8% 2016 2% 2015 -3.4% Fund Manager information for ICICI Prudential Infrastructure Fund

Name Since Tenure Ihab Dalwai 3 Jun 17 7.75 Yr. Sharmila D’mello 30 Jun 22 2.67 Yr. Data below for ICICI Prudential Infrastructure Fund as on 31 Mar 25

Equity Sector Allocation

Sector Value Industrials 36.49% Basic Materials 21.39% Financial Services 16.91% Utility 8.65% Energy 7.09% Communication Services 1.63% Consumer Cyclical 0.89% Real Estate 0.35% Asset Allocation

Asset Class Value Cash 5.98% Equity 93.39% Debt 0.62% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Nov 09 | LT9% ₹649 Cr 2,052,790

↑ 126,940 Adani Ports & Special Economic Zone Ltd (Industrials)

Equity, Since 31 May 24 | ADANIPORTS4% ₹288 Cr 2,695,324 Shree Cement Ltd (Basic Materials)

Equity, Since 30 Apr 24 | 5003874% ₹268 Cr 98,408

↓ -10,339 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 16 | ICICIBANK3% ₹240 Cr 1,990,000 NTPC Ltd (Utilities)

Equity, Since 29 Feb 16 | 5325553% ₹226 Cr 7,260,775 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 22 | HDFCBANK3% ₹212 Cr 1,225,000 NCC Ltd (Industrials)

Equity, Since 31 Aug 21 | NCC3% ₹210 Cr 12,006,117

↑ 1,500,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jul 23 | RELIANCE3% ₹205 Cr 1,709,486

↑ 100,000 Vedanta Ltd (Basic Materials)

Equity, Since 31 Jul 24 | 5002953% ₹194 Cr 4,923,662

↑ 100,000 Cummins India Ltd (Industrials)

Equity, Since 31 May 17 | 5004803% ₹173 Cr 635,000 2. Nippon India Small Cap Fund

CAGR/Annualized return of 20.6% since its launch. Ranked 6 in Small Cap category. Return for 2024 was 26.1% , 2023 was 48.9% and 2022 was 6.5% . Nippon India Small Cap Fund

Growth Launch Date 16 Sep 10 NAV (25 Apr 25) ₹154.934 ↓ -3.50 (-2.21 %) Net Assets (Cr) ₹55,491 on 31 Mar 25 Category Equity - Small Cap AMC Nippon Life Asset Management Ltd. Rating ☆☆☆☆ Risk Moderately High Expense Ratio 1.55 Sharpe Ratio 0.07 Information Ratio 0.53 Alpha Ratio -0.23 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹21,742 31 Mar 22 ₹31,334 31 Mar 23 ₹33,418 31 Mar 24 ₹51,907 31 Mar 25 ₹55,076 Returns for Nippon India Small Cap Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 25 Apr 25 Duration Returns 1 Month 2.2% 3 Month -2.3% 6 Month -9.1% 1 Year 1.8% 3 Year 21.5% 5 Year 38.9% 10 Year 15 Year Since launch 20.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 26.1% 2023 48.9% 2022 6.5% 2021 74.3% 2020 29.2% 2019 -2.5% 2018 -16.7% 2017 63% 2016 5.6% 2015 15.1% Fund Manager information for Nippon India Small Cap Fund

Name Since Tenure Samir Rachh 2 Jan 17 8.16 Yr. Kinjal Desai 25 May 18 6.77 Yr. Data below for Nippon India Small Cap Fund as on 31 Mar 25

Equity Sector Allocation

Sector Value Industrials 22.17% Consumer Cyclical 13.91% Financial Services 13.54% Basic Materials 12.14% Consumer Defensive 8.89% Technology 8.65% Health Care 8.16% Energy 2.03% Utility 1.98% Communication Services 1.54% Real Estate 0.54% Asset Allocation

Asset Class Value Cash 6.04% Equity 93.96% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 30 Apr 22 | HDFCBANK2% ₹1,152 Cr 6,650,000 Multi Commodity Exchange of India Ltd (Financial Services)

Equity, Since 28 Feb 21 | MCX2% ₹924 Cr 1,851,010 Kirloskar Brothers Ltd (Industrials)

Equity, Since 31 Oct 12 | KIRLOSBROS1% ₹714 Cr 4,472,130 Dixon Technologies (India) Ltd (Technology)

Equity, Since 30 Nov 18 | DIXON1% ₹655 Cr 470,144 Karur Vysya Bank Ltd (Financial Services)

Equity, Since 28 Feb 17 | 5900031% ₹639 Cr 31,784,062 State Bank of India (Financial Services)

Equity, Since 31 Oct 19 | SBIN1% ₹627 Cr 9,100,000 Tube Investments of India Ltd Ordinary Shares (Industrials)

Equity, Since 30 Apr 18 | TIINDIA1% ₹615 Cr 2,499,222 NLC India Ltd (Utilities)

Equity, Since 31 Oct 22 | NLCINDIA1% ₹563 Cr 27,190,940 Adani Wilmar Ltd (Consumer Defensive)

Equity, Since 31 Jan 25 | 5434581% ₹553 Cr 22,483,343

↑ 183,343 Apar Industries Ltd (Industrials)

Equity, Since 31 Mar 17 | APARINDS1% ₹521 Cr 899,271 3. Motilal Oswal Midcap 30 Fund

CAGR/Annualized return of 22.1% since its launch. Ranked 27 in Mid Cap category. Return for 2024 was 57.1% , 2023 was 41.7% and 2022 was 10.7% . Motilal Oswal Midcap 30 Fund

Growth Launch Date 24 Feb 14 NAV (25 Apr 25) ₹93.0542 ↓ -0.72 (-0.77 %) Net Assets (Cr) ₹26,028 on 31 Mar 25 Category Equity - Mid Cap AMC Motilal Oswal Asset Management Co. Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.66 Sharpe Ratio 0.47 Information Ratio 0.63 Alpha Ratio 8.9 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,888 31 Mar 22 ₹23,342 31 Mar 23 ₹25,677 31 Mar 24 ₹41,172 31 Mar 25 ₹48,151 Returns for Motilal Oswal Midcap 30 Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 25 Apr 25 Duration Returns 1 Month 0.3% 3 Month -4.2% 6 Month -10.5% 1 Year 13% 3 Year 26.6% 5 Year 37.3% 10 Year 15 Year Since launch 22.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 57.1% 2023 41.7% 2022 10.7% 2021 55.8% 2020 9.3% 2019 9.7% 2018 -12.7% 2017 30.8% 2016 5.2% 2015 16.5% Fund Manager information for Motilal Oswal Midcap 30 Fund

Name Since Tenure Ajay Khandelwal 1 Oct 24 0.41 Yr. Niket Shah 1 Jul 20 4.67 Yr. Rakesh Shetty 22 Nov 22 2.27 Yr. Sunil Sawant 1 Jul 24 0.67 Yr. Data below for Motilal Oswal Midcap 30 Fund as on 31 Mar 25

Equity Sector Allocation

Sector Value Technology 34.02% Consumer Cyclical 16.09% Industrials 11.09% Health Care 5% Communication Services 3.44% Real Estate 2.8% Basic Materials 2.32% Utility 2.06% Financial Services 0.09% Asset Allocation

Asset Class Value Cash 28.33% Equity 71.67% Top Securities Holdings / Portfolio

Name Holding Value Quantity Coforge Ltd (Technology)

Equity, Since 31 Mar 23 | COFORGE10% ₹2,349 Cr 3,190,000

↑ 340,000 Persistent Systems Ltd (Technology)

Equity, Since 31 Jan 23 | PERSISTENT10% ₹2,254 Cr 4,249,800

↑ 249,800 Kalyan Jewellers India Ltd (Consumer Cyclical)

Equity, Since 29 Feb 24 | KALYANKJIL7% ₹1,619 Cr 35,027,075

↑ 26,975 Dixon Technologies (India) Ltd (Technology)

Equity, Since 31 Mar 23 | DIXON7% ₹1,581 Cr 1,134,324

↑ 134,324 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 31 Mar 24 | MAXHEALTH4% ₹975 Cr 9,969,361

↑ 1,913,231 One97 Communications Ltd (Technology)

Equity, Since 30 Sep 24 | 5433964% ₹934 Cr 13,066,359

↑ 3,065,359 Trent Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | 5002514% ₹873 Cr 1,800,000

↓ -820,200 Polycab India Ltd (Industrials)

Equity, Since 30 Sep 23 | POLYCAB3% ₹825 Cr 1,750,000

↓ -100,000 Bharti Hexacom Ltd (Communication Services)

Equity, Since 31 Oct 24 | BHARTIHEXA3% ₹815 Cr 6,250,000

↑ 174,429 KEI Industries Ltd (Industrials)

Equity, Since 30 Nov 24 | KEI3% ₹768 Cr 2,500,000

↑ 1,250,000

મ્યુચ્યુઅલ ફંડમાં ઓનલાઈન કેવી રીતે રોકાણ કરવું?

Fincash.com પર આજીવન માટે મફત રોકાણ ખાતું ખોલો.

તમારી નોંધણી અને KYC પ્રક્રિયા પૂર્ણ કરો

દસ્તાવેજો અપલોડ કરો (PAN, આધાર, વગેરે).અને, તમે રોકાણ કરવા માટે તૈયાર છો!

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.

Clarified my doubts