Table of Contents

वापसी की आंतरिक दर - आईआरआर

रिटर्न की आंतरिक दर क्या है - आईआरआर?

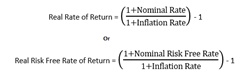

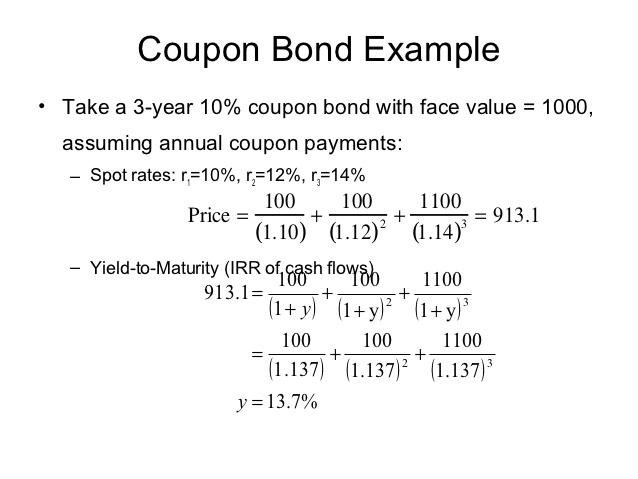

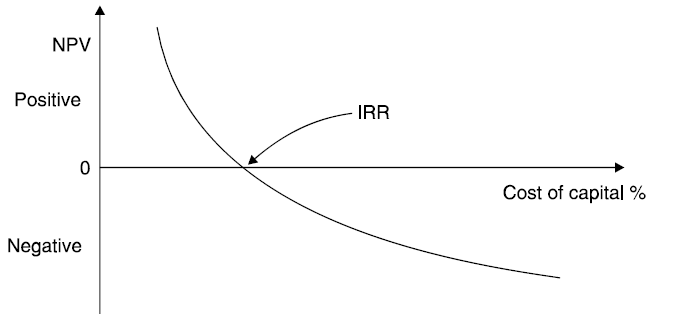

वापसी की आंतरिक दर (आईआरआर) एक मीट्रिक है जिसका उपयोग . में किया जाता हैराजधानी संभावित निवेश की लाभप्रदता का अनुमान लगाने के लिए बजट। वापसी की आंतरिक दर है aछूट दर जो जाल बनाती हैवर्तमान मूल्य (एनपीवी) किसी विशेष परियोजना से शून्य के बराबर सभी नकदी प्रवाह का। आईआरआर गणना उसी फॉर्मूले पर निर्भर करती है जैसे एनपीवी करता है।

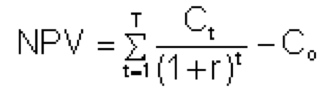

एनपीवी की गणना के लिए सूत्र निम्नलिखित है:

शुद्ध वर्तमान मूल्य (एनपीवी) की गणना के लिए सूत्र।

कहां:

सीटी = अवधि t . के दौरान शुद्ध नकदी प्रवाह

सह = कुल प्रारंभिक निवेश लागत

आर = छूट दर, और

टी = समय अवधि की संख्या

सूत्र का उपयोग करके आईआरआर की गणना करने के लिए, कोई एनपीवी को शून्य के बराबर सेट करेगा और छूट दर (आर) के लिए हल करेगा, जो कि आईआरआर है। सूत्र की प्रकृति के कारण, हालांकि, आईआरआर की गणना विश्लेषणात्मक रूप से नहीं की जा सकती है और इसके बजाय या तो परीक्षण-और-त्रुटि के माध्यम से या आईआरआर की गणना करने के लिए प्रोग्राम किए गए सॉफ़्टवेयर का उपयोग करके गणना की जानी चाहिए।

सामान्यतया, एक परियोजना की वापसी की आंतरिक दर जितनी अधिक होती है, उतना ही अधिक वांछनीय होता है। आईआरआर अलग-अलग प्रकार के निवेशों के लिए एक समान है और इस तरह, आईआरआर का उपयोग कई संभावित परियोजनाओं को अपेक्षाकृत समान स्तर पर रैंक करने के लिए किया जा सकता है।आधार. यह मानते हुए कि विभिन्न परियोजनाओं में निवेश की लागत समान है, उच्चतम आईआरआर वाली परियोजना को शायद सबसे अच्छा माना जाएगा और इसे पहले शुरू किया जाएगा।

आईआरआर को कभी-कभी "वापसी की आर्थिक दर" या "छूट" के रूप में संदर्भित किया जाता हैनकदी प्रवाह वापसी की दर।" "आंतरिक" का उपयोग बाहरी कारकों की चूक को संदर्भित करता है, जैसे कि पूंजी की लागत यामुद्रास्फीति, गणना से।

रिटर्न की आंतरिक दर का विवरण - आईआरआर

आप वापसी की आंतरिक दर के बारे में सोच सकते हैं क्योंकि विकास की दर एक परियोजना से उत्पन्न होने की उम्मीद है। जबकि किसी दिए गए प्रोजेक्ट से उत्पन्न होने वाली वापसी की वास्तविक दर अक्सर उसके अनुमानित आईआरआर से भिन्न होगी, अन्य उपलब्ध विकल्पों की तुलना में काफी अधिक आईआरआर मूल्य वाली परियोजना अभी भी मजबूत विकास का एक बेहतर मौका प्रदान करेगी। आईआरआर का एक लोकप्रिय उपयोग नए संचालन को स्थापित करने की लाभप्रदता की तुलना मौजूदा लोगों के विस्तार के साथ कर रहा है। उदाहरण के लिए, एक ऊर्जा कंपनी आईआरआर का उपयोग यह तय करने में कर सकती है कि एक नया बिजली संयंत्र खोलना है या पहले से मौजूद एक का नवीनीकरण और विस्तार करना है। जबकि दोनों परियोजनाओं से कंपनी के लिए मूल्य जोड़ने की संभावना है, यह संभावना है कि आईआरआर द्वारा निर्धारित एक अधिक तार्किक निर्णय होगा।

Talk to our investment specialist

व्यवहार में प्रतिफल की आंतरिक दर

सिद्धांत रूप में, पूंजी की लागत से अधिक आईआरआर वाली कोई भी परियोजना एक लाभदायक है, और इस प्रकार ऐसी परियोजनाओं को शुरू करना कंपनी के हित में है। निवेश परियोजनाओं की योजना बनाने में, फर्में न्यूनतम स्वीकार्य रिटर्न प्रतिशत निर्धारित करने के लिए अक्सर रिटर्न की एक आवश्यक दर (आरआरआर) स्थापित करती हैं, जो कि सार्थक होने के लिए विचाराधीन निवेश को अर्जित करना चाहिए। आईआरआर के साथ कोई भी परियोजना जो आरआरआर से अधिक है, को संभवतः एक लाभदायक माना जाएगा, हालांकि कंपनियां जरूरी नहीं कि इस आधार पर एक परियोजना का पीछा करें। इसके बजाय, वे संभावित रूप से आईआरआर और आरआरआर के बीच उच्चतम अंतर वाली परियोजनाओं को आगे बढ़ाएंगे, क्योंकि ये संभवतः सबसे अधिक लाभदायक होंगे।

आईआरआर की तुलना प्रतिभूतियों में प्रतिफल की प्रचलित दरों से भी की जा सकती हैमंडी. यदि कोई फर्म वित्तीय बाजारों में उत्पन्न होने वाले रिटर्न से अधिक आईआरआर के साथ कोई परियोजना नहीं ढूंढ पाती है, तो वह बस अपने बनाए रखा निवेश करना चुन सकती हैआय बाजार में।

हालांकि आईआरआर कई लोगों के लिए एक आकर्षक मीट्रिक है, लेकिन इसका उपयोग हमेशा एनपीवी के साथ संयोजन के रूप में किया जाना चाहिए ताकि एक संभावित परियोजना द्वारा दर्शाए गए मूल्य की स्पष्ट तस्वीर हो जो एक फर्म कर सकती है।

वापसी के मुद्दों की आंतरिक दर

जबकि आईआरआर एक परियोजना की लाभप्रदता का अनुमान लगाने में एक बहुत ही लोकप्रिय मीट्रिक है, अगर इसे अकेले इस्तेमाल किया जाए तो यह भ्रामक हो सकता है। प्रारंभिक निवेश लागत के आधार पर, एक परियोजना में कम आईआरआर लेकिन एक उच्च एनपीवी हो सकता है, जिसका अर्थ है कि जिस गति से कंपनी उस परियोजना पर रिटर्न देखती है वह धीमी हो सकती है, परियोजना भी समग्र मूल्य का एक बड़ा सौदा जोड़ सकती है कंपनी।

विभिन्न लंबाई की परियोजनाओं की तुलना करने के लिए आईआरआर का उपयोग करते समय एक समान समस्या उत्पन्न होती है। उदाहरण के लिए, एक छोटी अवधि की परियोजना में एक उच्च आईआरआर हो सकता है, जिससे यह एक उत्कृष्ट निवेश प्रतीत होता है, लेकिन कम एनपीवी भी हो सकता है। इसके विपरीत, एक लंबी परियोजना में कम आईआरआर हो सकता है, धीरे-धीरे और लगातार रिटर्न अर्जित कर सकता है, लेकिन समय के साथ कंपनी के लिए बड़ी मात्रा में मूल्य जोड़ सकता है।

आईआरआर के साथ एक और मुद्दा यह है कि मीट्रिक में ही सख्ती से निहित नहीं है, बल्कि आईआरआर के सामान्य दुरुपयोग के लिए है। लोग यह मान सकते हैं कि, जब एक परियोजना के दौरान सकारात्मक नकदी प्रवाह उत्पन्न होता है (अंत में नहीं), तो धन परियोजना की वापसी की दर पर पुनर्निवेश किया जाएगा। ऐसा विरले ही हो पाता है। बल्कि, जब सकारात्मक नकदी प्रवाह का पुनर्निवेश किया जाता है, तो यह उस दर पर होगा जो पूंजी की लागत से अधिक मिलता-जुलता है। इस तरह से आईआरआर का उपयोग करके गलत गणना करने से यह विश्वास हो सकता है कि एक परियोजना वास्तव में उससे अधिक लाभदायक है। यह, इस तथ्य के साथ कि नकदी प्रवाह में उतार-चढ़ाव वाली लंबी परियोजनाओं में कई अलग-अलग आईआरआर मूल्य हो सकते हैं, ने एक अन्य मीट्रिक के उपयोग को प्रेरित किया है जिसे संशोधित आंतरिक दर (एमआईआरआर) कहा जाता है। एमआईआरआर इन मुद्दों को ठीक करने के लिए आईआरआर को समायोजित करता है, पूंजी की लागत को उस दर के रूप में शामिल करता है जिस पर नकदी प्रवाह का पुनर्निवेश किया जाता है, और एक मूल्य के रूप में विद्यमान होता है। आईआरआर के पूर्व अंक के एमआईआरआर के सुधार के कारण, एक परियोजना का एमआईआरआर अक्सर उसी परियोजना के आईआरआर से काफी कम होगा।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।