फॉर्म 16 और फॉर्म 16A के बीच अंतर

'स्रोत पर कर संग्रह' (टीसीएस) और 'स्रोत पर कर कटौती' (टीडीएस) की अवधारणा विशेष रूप से उस स्रोत पर राजस्व एकत्र करने के लिए है जहांआय उत्पन्न किया जा रहा है। यह सुनिश्चित करने के महत्वपूर्ण तरीकों में से एक है कि काटे गए कर को बड़े और व्यापक आधार पर एकत्र किया जाता है। इसे टैक्स जमा करने का एक सुविधाजनक तरीका भी माना जाता है।

तो, टीडीएस और टीसीएस के संबंध में,फॉर्म 16 और फॉर्म 16A का उपयोग किया जाता है। लेकिन क्या आप जानते हैं कि इनका इस्तेमाल कैसे और क्यों किया जाता है? यदि नहीं, तो आइए जानेंफॉर्म 16 और फॉर्म 16ए के बीच का अंतर इस पोस्ट में।

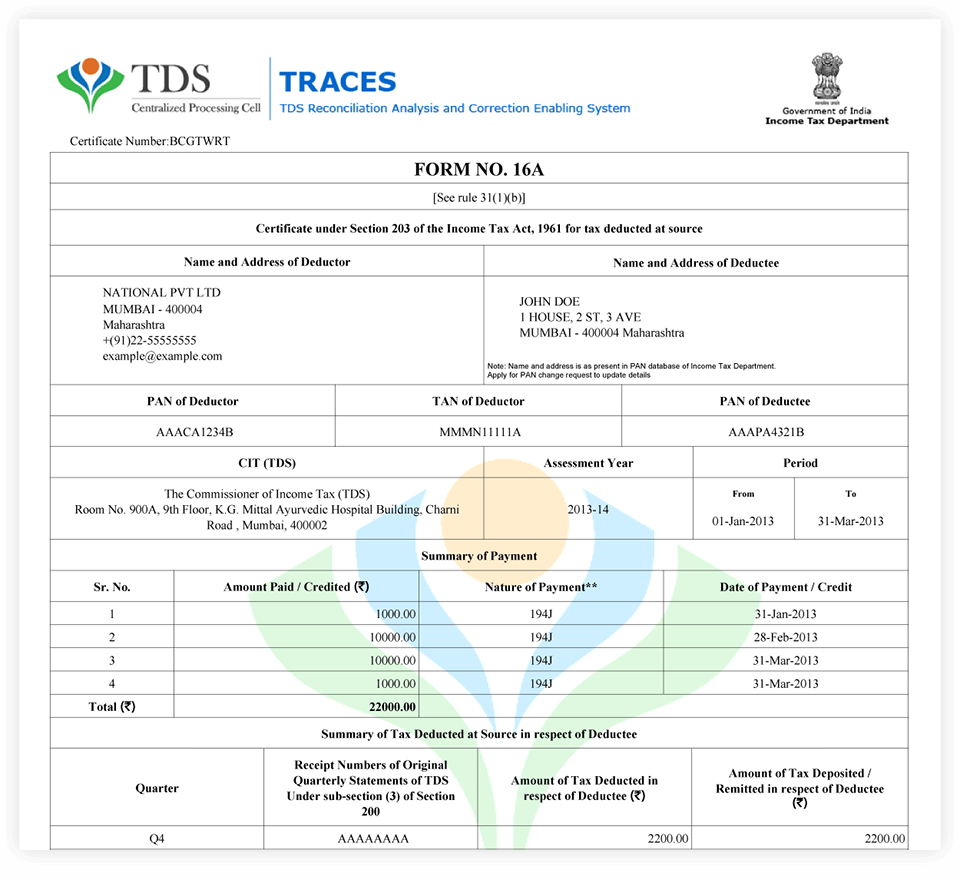

फॉर्म 16 क्या है?

फॉर्म 16 का विवरण प्रदान करने के लिए हैकरों कि आपके नियोक्ता ने आपकी ओर से आपके वेतन के हिस्से के अनुसार भुगतान किया है। मूल रूप से, नियोक्ताओं को आपकी आय पर सरकार को कर जमा करने का अधिकार दिया गया है, यदि राशि छूट की सीमा से अधिक है।

साथ ही, इसका मतलब यह है कि यदि आपका वेतन के अनुसार कर योग्य सीमा के अंतर्गत आता हैआयकर उस विशिष्ट वर्ष के लिए कानून, आपका नियोक्ता फॉर्म 16 प्रदान नहीं कर सकता है।

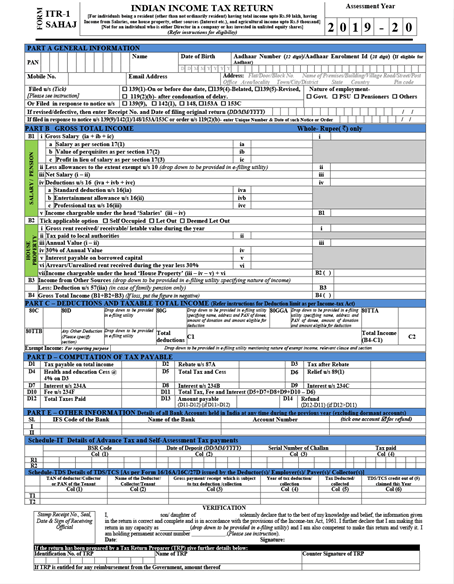

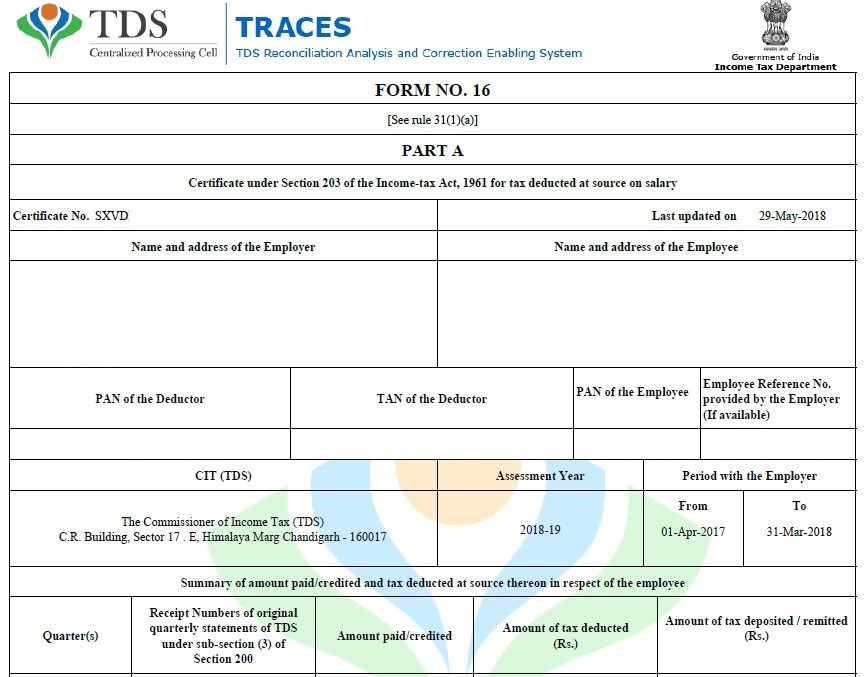

फॉर्म में आकर, इसे दो अलग-अलग हिस्सों में बांटा गया है - भाग और भाग बी, जिसमें भाग ए में नियोक्ता और कर्मचारी का विवरण होता है और भाग बी में कटौती, वेतन भुगतान और अधिक का विवरण होता है। जब यह दाखिल करने की बात आती है तो यह सारी जानकारी महत्वपूर्ण होती हैITR.

वित्तीय वर्ष 2019 के अनुसार, फॉर्म को एक नया प्रारूप मिला है, जो आपके नियोक्ता द्वारा 10 जुलाई से पहले जारी किया जा रहा है। अगर आपने उस वित्तीय वर्ष में नौकरी बदली थी, तो आपको फॉर्म 16 के बजाय फॉर्म 16 मिलेगा।

Talk to our investment specialist

फॉर्म 16ए क्या है?

फॉर्म 16ए को उस स्थिति में टीडीएस सर्टिफिकेशन माना जाता है, जब आपने किसी वित्तीय वर्ष में अपने वेतन के अलावा कोई आय अर्जित की हो। उदाहरण के लिए,बैंक यदि आपने अपनी जमा राशि पर ब्याज के रूप में कुछ भी अर्जित किया है तो फॉर्म 16ए जारी कर सकते हैं।

यदि आपने एक फ्रीलांसर के रूप में काम किया है औरअर्जित आय यदि आपके ग्राहकों ने आपके भुगतान पर टीडीएस काट लिया है, तो अलग-अलग ग्राहकों से, आपके ग्राहक फॉर्म 16ए जारी करेंगे। ध्यान दें कि यह फॉर्म किसी भी संस्था द्वारा जारी किया जा सकता है जिसने आपकी ओर से करों की कटौती और जमा किया है।

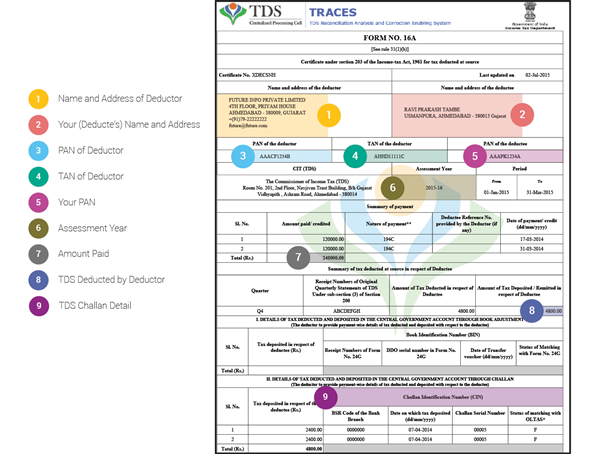

फॉर्म में कुछ विवरणों का एक सेट शामिल होता है, जैसे कि डिडक्टी और डिडक्टर का नाम और पता, TAN, PAN, चालान विवरण, और बहुत कुछ। साथ ही, फॉर्म में आपके द्वारा अर्जित आय और बाद में जमा किए गए टीडीएस पर विवरण जोड़ने के लिए जगह है। इसके अलावा, फॉर्म 16ए डाउनलोड करने की प्रक्रिया उतनी कठिन भी नहीं है।

फॉर्म 16 और फॉर्म 16A की व्यापक तुलना

अपनी शंकाओं को दूर करने के लिए, यहां दोनों रूपों की विस्तृत तुलना की गई है:

| तुलना मानदंड | फॉर्म 16 | फॉर्म 16ए |

|---|---|---|

| आय स्रोत | वेतन | वेतन के अलावा कोई अतिरिक्त आय |

| आय सीमा | रुपये से अधिक का नियमित वेतन। 2,50,000 | न्यूनतम सीमा आय के स्रोत के आधार पर भिन्न होती है |

| जारीकर्ता | नियोक्ता | कोई भी संस्था या व्यक्ति जो कुल राशि पर टीडीएस काटता है |

| रिसीवर | वेतनभोगी व्यक्ति | गैर-वेतनभोगी लोग |

| जारी करने का समय | हर साल | त्रैमासिक |

| शासी कानून | वेतन शीर्ष के तहत प्रभार्य आय पर टीडीएस के लिए आयकर अधिनियम की धारा 203 | वेतन के अलावा आय पर टीडीएस के लिए आयकर अधिनियम की धारा 203 |

निष्कर्ष

स्रोत पर काटा गया जमा कर पूरी कर जमा करने की प्रक्रिया का एक अनिवार्य हिस्सा है। इसलिए, यदि आप एक वेतनभोगी व्यक्ति हैं या एक फ्रीलांसर के रूप में काम कर रहे हैं, तो यह समझना काफी आवश्यक है कि आपको कौन सा फॉर्म भरना चाहिए।

अब जब आप फॉर्म 16 और 16ए के बीच के अंतर को समझ गए हैं, तो अपने नियोक्ता या आपकी आय पर टीडीएस काटने वाले किसी अन्य सहयोगी से आवश्यक प्रमाण पत्र मांगना न भूलें।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।