Table of Contents

- GSTR-10 ಎಂದರೇನು?

- GSTR-10 ಅನ್ನು ಯಾರು ಫೈಲ್ ಮಾಡಬೇಕು?

- ವಾರ್ಷಿಕ ರಿಟರ್ನ್ ಮತ್ತು ಅಂತಿಮ ರಿಟರ್ನ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸ

- GSTR-10 ಅನ್ನು ಯಾವಾಗ ಫೈಲ್ ಮಾಡಬೇಕು?

- GSTR-10 ಅನ್ನು ಸಲ್ಲಿಸುವ ಕುರಿತು ವಿವರಗಳು

- 1. GSTIN

- 2. ಕಾನೂನು ಹೆಸರು

- 3. ವ್ಯಾಪಾರದ ಹೆಸರು

- 4. ವಿಳಾಸ

- 5. ಅಪ್ಲಿಕೇಶನ್ ಉಲ್ಲೇಖ ಸಂಖ್ಯೆ

- 6. ಶರಣಾಗತಿ/ರದ್ದತಿಯ ಪರಿಣಾಮಕಾರಿ ದಿನಾಂಕ

- 7. ರದ್ದತಿ ಆದೇಶವನ್ನು ಅಂಗೀಕರಿಸಲಾಗಿದೆಯೇ

- 8. ಸ್ಟಾಕ್ನಲ್ಲಿರುವ ಇನ್ಪುಟ್ಗಳ ವಿವರಗಳು, ಸ್ಟಾಕ್ನಲ್ಲಿರುವ ಅರೆ-ಸಿದ್ಧ ಅಥವಾ ಫಿನ್ಶ್ಡ್ ಸರಕುಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಇನ್ಪುಟ್ಗಳು ಮತ್ತು ಬಂಡವಾಳ ಸರಕುಗಳು/ಸ್ಥಾವರ ಮತ್ತು ಯಂತ್ರೋಪಕರಣಗಳ ಮೇಲೆ ಇನ್ಪುಟ್ ತೆರಿಗೆ ಕ್ರೆಡಿಟ್ ಅನ್ನು ಹಿಂತಿರುಗಿಸಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ಸರ್ಕಾರಕ್ಕೆ ಹಿಂತಿರುಗಿಸಬೇಕು

- 9. ಪಾವತಿಸಬೇಕಾದ ಮತ್ತು ಪಾವತಿಸಿದ ತೆರಿಗೆಯ ಮೊತ್ತ

- 10. ಬಡ್ಡಿ, ತಡವಾದ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಬೇಕು ಮತ್ತು ಪಾವತಿಸಬೇಕು

- GSTR 10 ರ ತಡವಾದ ಫೈಲಿಂಗ್ಗೆ ದಂಡ

- ತೀರ್ಮಾನ

GSTR 10 ಫಾರ್ಮ್: ಅಂತಿಮ ರಿಟರ್ನ್

GSTR-10 ಒಂದು ನಿರ್ದಿಷ್ಟ ಫೈಲಿಂಗ್ ಆಗಿದ್ದು, ಇದನ್ನು ನೋಂದಾಯಿತ ತೆರಿಗೆದಾರರು ಅಡಿಯಲ್ಲಿ ಸಲ್ಲಿಸಬೇಕುಜಿಎಸ್ಟಿ ಆಡಳಿತ. ಆದರೆ ಇದರ ಬಗ್ಗೆ ಏನು ಭಿನ್ನವಾಗಿದೆ? ಸರಿ, ಜಿಎಸ್ಟಿ ನೋಂದಣಿ ರದ್ದುಗೊಂಡ ಅಥವಾ ಶರಣಾದ ನೋಂದಾಯಿತ ತೆರಿಗೆದಾರರು ಮಾತ್ರ ಅದನ್ನು ಸಲ್ಲಿಸಬೇಕು.

GSTR-10 ಎಂದರೇನು?

GSTR-10 ಒಂದು ದಾಖಲೆ/ಹೇಳಿಕೆ GST ನೋಂದಣಿಯ ರದ್ದತಿ ಅಥವಾ ಶರಣಾದ ನಂತರ ನೋಂದಾಯಿತ ತೆರಿಗೆದಾರರಿಂದ ಅದನ್ನು ಸಲ್ಲಿಸಬೇಕು. ಇದು ವ್ಯಾಪಾರವನ್ನು ಮುಚ್ಚುವ ಕಾರಣದಿಂದಾಗಿರಬಹುದು, ಇತ್ಯಾದಿ. ಇದನ್ನು ತೆರಿಗೆದಾರರು ಸ್ವಯಂಪ್ರೇರಣೆಯಿಂದ ಅಥವಾ ಸರ್ಕಾರದ ಆದೇಶದ ಕಾರಣದಿಂದಾಗಿ ಮಾಡಬಹುದು. ಈ ರಿಟರ್ನ್ ಅನ್ನು 'ಫೈನಲ್ ರಿಟರ್ನ್' ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ.

ಆದಾಗ್ಯೂ, GSTR-10 ಅನ್ನು ಫೈಲ್ ಮಾಡಲು, ನೀವು 15-ಅಂಕಿಯ GSTIN ಸಂಖ್ಯೆಯೊಂದಿಗೆ ತೆರಿಗೆದಾರರಾಗಿರಬೇಕು ಮತ್ತು ಈಗ ನೋಂದಣಿಯನ್ನು ರದ್ದುಗೊಳಿಸುತ್ತಿದ್ದೀರಿ. ಇದಲ್ಲದೆ, ನಿಮ್ಮ ವ್ಯಾಪಾರ ವಹಿವಾಟು ರೂ.ಗಿಂತ ಹೆಚ್ಚಿರಬೇಕು. ವರ್ಷಕ್ಕೆ 20 ಲಕ್ಷ ರೂ.

GSTR-10 ಫಾರ್ಮ್ ಅನ್ನು ಫೈಲ್ ಮಾಡುವಾಗ ನೀವು ಯಾವುದೇ ದೋಷಗಳನ್ನು ಮಾಡಿದ್ದರೆ ಅದನ್ನು ಪರಿಷ್ಕರಿಸಲು ಸಾಧ್ಯವಿಲ್ಲ.

GSTR-10 ಅನ್ನು ಯಾರು ಫೈಲ್ ಮಾಡಬೇಕು?

GSTR-10 ಅನ್ನು ನೋಂದಣಿ ರದ್ದುಪಡಿಸಿದ ತೆರಿಗೆದಾರರು ಮಾತ್ರ ಸಲ್ಲಿಸಬೇಕು.

ವಾರ್ಷಿಕ ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸುವ ನಿಯಮಿತ ತೆರಿಗೆದಾರರು ಈ ರಿಟರ್ನ್ ಅನ್ನು ಸಲ್ಲಿಸಬೇಕಾಗಿಲ್ಲ. ಇವುಗಳು ಈ ಕೆಳಗಿನವುಗಳನ್ನು ಸಹ ಒಳಗೊಂಡಿವೆ:

- ಇನ್ಪುಟ್ ಸೇವೆವಿತರಕ

- ಅನಿವಾಸಿ ತೆರಿಗೆ ವಿಧಿಸಬಹುದಾದ ವ್ಯಕ್ತಿಗಳು

- ಮೂಲದಲ್ಲಿ ತೆರಿಗೆಯನ್ನು ಕಡಿತಗೊಳಿಸುವ ವ್ಯಕ್ತಿಗಳು (ಟಿಡಿಎಸ್)

- ಸಂಯೋಜನೆ ತೆರಿಗೆದಾರ

- ಮೂಲದಲ್ಲಿ ತೆರಿಗೆ ಸಂಗ್ರಹಿಸುವ ವ್ಯಕ್ತಿಗಳು (TCS)

Talk to our investment specialist

ವಾರ್ಷಿಕ ರಿಟರ್ನ್ ಮತ್ತು ಅಂತಿಮ ರಿಟರ್ನ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸ

ವಾರ್ಷಿಕ ರಿಟರ್ನ್ ಮತ್ತು ಫೈನಲ್ ರಿಟರ್ನ್ ನಡುವೆ ಸಾಕಷ್ಟು ದೊಡ್ಡ ವ್ಯತ್ಯಾಸವಿದೆ. ವಾರ್ಷಿಕ ರಿಟರ್ನ್ಸ್ ಅನ್ನು ನಿಯಮಿತ ತೆರಿಗೆದಾರರು ಸಲ್ಲಿಸುತ್ತಾರೆ, ಆದರೆ ಅಂತಿಮ ರಿಟರ್ನ್ಗಳನ್ನು ತಮ್ಮ ಜಿಎಸ್ಟಿ ನೋಂದಣಿಯನ್ನು ರದ್ದುಪಡಿಸುವ ತೆರಿಗೆದಾರರಿಂದ ಸಲ್ಲಿಸಲಾಗುತ್ತದೆ.

ವಾರ್ಷಿಕ ರಿಟರ್ನ್ ಅನ್ನು ವರ್ಷದಲ್ಲಿ ಒಮ್ಮೆ ಸಲ್ಲಿಸಬೇಕುGSTR-9. ಅಂತಿಮ ರಿಟರ್ನ್ ಅನ್ನು GSTR-10 ರಲ್ಲಿ ಸಲ್ಲಿಸಬೇಕು.

GSTR-10 ಅನ್ನು ಯಾವಾಗ ಫೈಲ್ ಮಾಡಬೇಕು?

GST ರದ್ದಾದ ದಿನಾಂಕದಿಂದ ಅಥವಾ ರದ್ದತಿ ಆದೇಶವನ್ನು ನೀಡಿದ ದಿನಾಂಕದಿಂದ ಮೂರು ತಿಂಗಳೊಳಗೆ GSTR-10 ಅನ್ನು ಸಲ್ಲಿಸಬೇಕು. ಉದಾ., ರದ್ದತಿ ದಿನಾಂಕ 1ನೇ ಜುಲೈ 2020 ಆಗಿದ್ದರೆ, GSTR 10 ಅನ್ನು 30ನೇ ಸೆಪ್ಟೆಂಬರ್ 2020 ರೊಳಗೆ ಸಲ್ಲಿಸಬೇಕು.

GSTR-10 ಅನ್ನು ಸಲ್ಲಿಸುವ ಕುರಿತು ವಿವರಗಳು

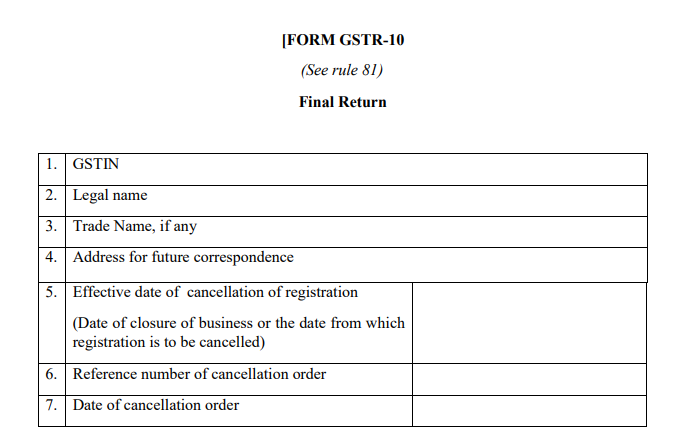

GSTR-10 ಅಡಿಯಲ್ಲಿ ಸರ್ಕಾರವು 10 ಶೀರ್ಷಿಕೆಗಳನ್ನು ನಿರ್ದಿಷ್ಟಪಡಿಸಿದೆ.

ಸೂಚನೆ- ಸಿಸ್ಟಮ್ ಲಾಗಿನ್ ಸಮಯದಲ್ಲಿ ವಿಭಾಗ 1-4 ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆಯಾಗಿರುತ್ತದೆ.

1. GSTIN

ಇದು ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆಯಾಗಿರುತ್ತದೆ.

2. ಕಾನೂನು ಹೆಸರು

ಇದು ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆಯಾಗಿರುತ್ತದೆ.

3. ವ್ಯಾಪಾರದ ಹೆಸರು

ಇದು ಸ್ವಯಂ-ಜನಸಂಖ್ಯೆಯಾಗಿರುತ್ತದೆ.

4. ವಿಳಾಸ

ತೆರಿಗೆದಾರರು ನಮೂದಿಸಬೇಕಾದ ವಿವರಗಳು ಇಲ್ಲಿವೆ

5. ಅಪ್ಲಿಕೇಶನ್ ಉಲ್ಲೇಖ ಸಂಖ್ಯೆ

ಅಪ್ಲಿಕೇಶನ್ಉಲ್ಲೇಖ ಸಂಖ್ಯೆ (ಅರ್ನ್) ರದ್ದತಿ ಆದೇಶವನ್ನು ರವಾನಿಸುವ ಸಮಯದಲ್ಲಿ ತೆರಿಗೆದಾರರಿಗೆ ನೀಡಲಾಗುತ್ತದೆ.

6. ಶರಣಾಗತಿ/ರದ್ದತಿಯ ಪರಿಣಾಮಕಾರಿ ದಿನಾಂಕ

ಈ ವಿಭಾಗದಲ್ಲಿ, ಆದೇಶದಂತೆ ನಿಮ್ಮ GST ನೋಂದಣಿಯ ರದ್ದತಿ ದಿನಾಂಕವನ್ನು ನಮೂದಿಸಿ.

7. ರದ್ದತಿ ಆದೇಶವನ್ನು ಅಂಗೀಕರಿಸಲಾಗಿದೆಯೇ

ಈ ವಿಭಾಗದಲ್ಲಿ, ನಿಮ್ಮ ರಿಟರ್ನ್ ಅನ್ನು ಸಲ್ಲಿಸಲಾಗುತ್ತಿದೆಯೇ ಎಂಬುದನ್ನು ನೀವು ನಮೂದಿಸಬೇಕುಆಧಾರ ರದ್ದತಿ ಆದೇಶ ಅಥವಾ ಸ್ವಯಂಪ್ರೇರಣೆಯಿಂದ.

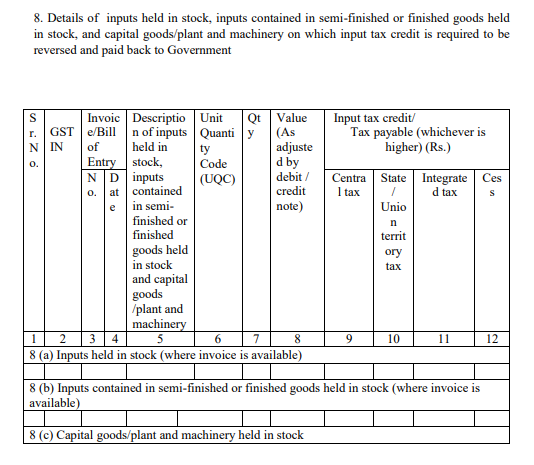

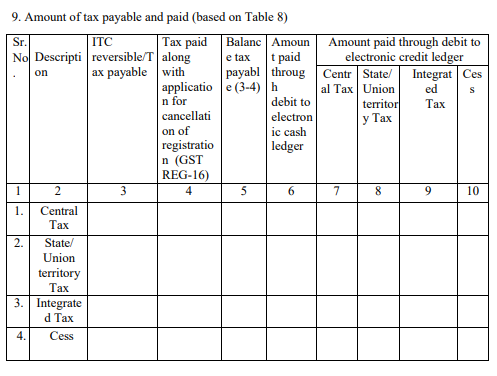

8. ಸ್ಟಾಕ್ನಲ್ಲಿರುವ ಇನ್ಪುಟ್ಗಳ ವಿವರಗಳು, ಸ್ಟಾಕ್ನಲ್ಲಿರುವ ಅರೆ-ಸಿದ್ಧ ಅಥವಾ ಸಿದ್ಧಪಡಿಸಿದ ಸರಕುಗಳಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಇನ್ಪುಟ್ಗಳು ಮತ್ತು ಬಂಡವಾಳ ಸರಕುಗಳು/ಸ್ಥಾವರ ಮತ್ತು ಯಂತ್ರೋಪಕರಣಗಳ ಮೇಲೆ ಇನ್ಪುಟ್ ತೆರಿಗೆ ಕ್ರೆಡಿಟ್ ಅನ್ನು ಹಿಂತಿರುಗಿಸಲು ಮತ್ತು ಸರ್ಕಾರಕ್ಕೆ ಪಾವತಿಸಲು ಅಗತ್ಯವಿದೆ

ಈ ವಿಭಾಗದಲ್ಲಿ ಸ್ಟಾಕ್ನಲ್ಲಿರುವ ಎಲ್ಲಾ ಇನ್ಪುಟ್ಗಳ ವಿವರಗಳನ್ನು ನಮೂದಿಸಿ, ಅರೆ-ಸಿದ್ಧಪಡಿಸಿದ ಅಥವಾ ಸಿದ್ಧಪಡಿಸಿದ ಸರಕುಗಳು,ಬಂಡವಾಳ ಸರಕುಗಳು, ಇತ್ಯಾದಿ.

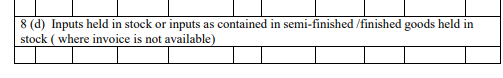

9. ಪಾವತಿಸಬೇಕಾದ ಮತ್ತು ಪಾವತಿಸಿದ ತೆರಿಗೆಯ ಮೊತ್ತ

ಈ ಶೀರ್ಷಿಕೆಯ ಅಡಿಯಲ್ಲಿ ಪಾವತಿಸಿದ ಅಥವಾ ಇನ್ನೂ ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆಯ ವಿವರಗಳನ್ನು ನಮೂದಿಸಿ. CGST, SGST, IGST ಮತ್ತು ಸೆಸ್ ಪ್ರಕಾರ ಅವುಗಳನ್ನು ಪ್ರತ್ಯೇಕಿಸಿ.

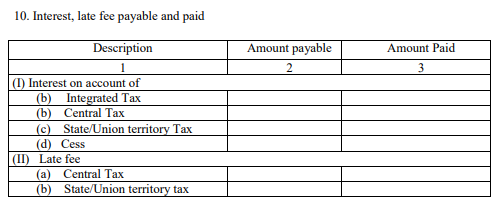

10. ಬಡ್ಡಿ, ತಡವಾದ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸಬೇಕು ಮತ್ತು ಪಾವತಿಸಬೇಕು

ನಿಮ್ಮ ವ್ಯಾಪಾರವನ್ನು ಸ್ಥಗಿತಗೊಳಿಸುವ ಸಮಯದಲ್ಲಿ ನಿಮ್ಮ ಮುಕ್ತಾಯದ ಸ್ಟಾಕ್ನ ವಿವರಗಳನ್ನು ನೀವು ನಮೂದಿಸಬೇಕು. ಯಾವುದೇ ಆಸಕ್ತಿಯ ವಿವರಗಳನ್ನು ನಮೂದಿಸಿ ಅಥವಾವಿಳಂಬ ಶುಲ್ಕ ಅದು ಪಾವತಿಸಬೇಕು ಅಥವಾ ಈಗಾಗಲೇ ಪಾವತಿಸಬೇಕು.

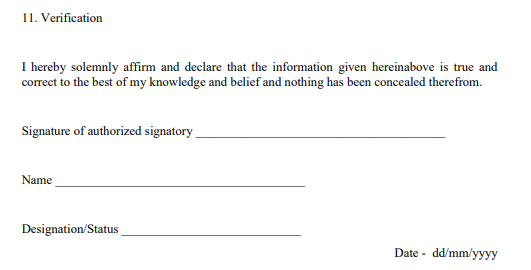

ಪರಿಶೀಲನೆ: ಡಾಕ್ಯುಮೆಂಟ್ನ ನಿಖರತೆಯ ಬಗ್ಗೆ ಅಧಿಕಾರಿಗಳಿಗೆ ಖಾತ್ರಿಪಡಿಸಿಕೊಳ್ಳಲು ಸಹಾಯ ಮಾಡಲು ನೀವು ಡಾಕ್ಯುಮೆಂಟ್ಗೆ ಡಿಜಿಟಲ್ ಸಹಿ ಮಾಡಬೇಕಾಗುತ್ತದೆ. GSTR-10 ಅನ್ನು ಮೌಲ್ಯೀಕರಿಸಲು ಡಿಜಿಟಲ್ ಸಿಗ್ನೇಚರ್ ಸರ್ಟಿಫಿಕೇಟ್ (DSC) ಅಥವಾ ಆಧಾರ್ ಆಧಾರಿತ ಪರಿಶೀಲನೆಯನ್ನು ಬಳಸಿ.

GSTR 10 ರ ತಡವಾದ ಫೈಲಿಂಗ್ಗೆ ದಂಡ

ನೀನೇನಾದರೂಅನುತ್ತೀರ್ಣ ನಿಗದಿತ ದಿನಾಂಕದಂದು ರಿಟರ್ನ್ ಸಲ್ಲಿಸಲು, ನೀವು ಅದರ ಬಗ್ಗೆ ಸೂಚನೆಯನ್ನು ಸ್ವೀಕರಿಸುತ್ತೀರಿ. ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸಲು ನಿಮಗೆ 15 ದಿನಗಳ ಕಾಲಾವಕಾಶ ನೀಡಲಾಗುತ್ತದೆ.

ನೋಟಿಸ್ ಅವಧಿಯ ಹೊರತಾಗಿಯೂ ನೀವು ರಿಟರ್ನ್ ಸಲ್ಲಿಸಲು ವಿಫಲವಾದರೆ, ನಿಮಗೆ ಬಡ್ಡಿ ಮತ್ತು ದಂಡ ಎರಡನ್ನೂ ವಿಧಿಸಲಾಗುತ್ತದೆ. ಅಲ್ಲದೆ, ತೆರಿಗೆ ಕಚೇರಿ ರದ್ದುಗೊಳಿಸುವ ಅಂತಿಮ ಆದೇಶವನ್ನು ರವಾನಿಸುವ ಸಾಧ್ಯತೆಗಳಿವೆ.

ತಡವಾದ ಶುಲ್ಕಗಳು

ನಿಮಗೆ ರೂ. 100 CGST ಮತ್ತು ರೂ. ದಿನಕ್ಕೆ 100 SGST. ಅಂದರೆ ನಿಜವಾದ ಪಾವತಿಯ ದಿನಾಂಕದವರೆಗೆ ನೀವು ದಿನಕ್ಕೆ ರೂ.200 ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. GSTR-10 ಫೈಲಿಂಗ್ನಲ್ಲಿ ದಂಡದ ಗರಿಷ್ಠ ಮಿತಿ ಇಲ್ಲ.

ತೀರ್ಮಾನ

GSTR-10 ಒಂದು ಪ್ರಮುಖ ಆದಾಯವಾಗಿದೆ, ಆದ್ದರಿಂದ ಸಲ್ಲಿಸು ಬಟನ್ ಅನ್ನು ಒತ್ತುವ ಮೊದಲು ಅದನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ಪರಿಶೀಲಿಸಬೇಕಾಗಿದೆ. ರಿಟರ್ನ್ ಸಲ್ಲಿಸುವ ಮೊದಲು ನೀವು ಪ್ರತಿ ವಿಭಾಗವನ್ನು ಎಚ್ಚರಿಕೆಯಿಂದ ಓದಿದ್ದೀರಿ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಿ. ಅಲ್ಲದೆ, ಯಾವುದೇ ಹೆಚ್ಚಿನ ಆರ್ಥಿಕ ನಷ್ಟವನ್ನು ತಪ್ಪಿಸಲು ಅದನ್ನು ಸಮಯಕ್ಕೆ ಸಲ್ಲಿಸಿ. ನೀವು ಭವಿಷ್ಯದಲ್ಲಿ ಹೊಸ ವ್ಯಾಪಾರವನ್ನು ಸ್ಥಾಪಿಸಲು ಬಯಸಿದಲ್ಲಿ ಸದ್ಭಾವನೆಯನ್ನು ನಿರ್ಮಿಸಲು ಇದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಖಾತರಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.

You Might Also Like

Well informed and described in simplified way on topic. Thank you.