GSTR 4 ഫോമിനെക്കുറിച്ച് എല്ലാം അറിയുക

GSTR-4 ആണ് ഈ നിയമത്തിന് കീഴിൽ ഫയൽ ചെയ്യേണ്ട മറ്റൊരു പ്രധാന റിട്ടേൺജി.എസ്.ടി ഭരണം. ഇത് ഒരു ത്രൈമാസത്തിൽ ഫയൽ ചെയ്യണംഅടിസ്ഥാനം. എന്നിരുന്നാലും, ഈ പ്രത്യേക റിട്ടേണിനെ മറ്റ് റിട്ടേണുകളിൽ നിന്ന് വ്യത്യസ്തമാക്കുന്നത്, GSTR-4 കോമ്പോസിഷൻ ഡീലർമാർ മാത്രമാണ് ഫയൽ ചെയ്യേണ്ടത് എന്നതാണ്.

എന്താണ് GSTR-4?

GST ഭരണത്തിന് കീഴിലുള്ള കോമ്പോസിഷൻ ഡീലർമാർ ഫയൽ ചെയ്യേണ്ട GST റിട്ടേണാണ് GSTR-4. ഒരു സാധാരണ നികുതിദായകൻ 3 പ്രതിമാസ റിട്ടേണുകൾ ഫയൽ ചെയ്യേണ്ടതുണ്ട്, എന്നാൽ ഒരു കോമ്പോസിഷൻ ഡീലർ ഓരോ പാദത്തിലും GSTR-4 മാത്രമേ ഫയൽ ചെയ്യേണ്ടതുള്ളൂ.

GSTR-4 പരിഷ്കരിക്കാൻ കഴിയില്ലെന്ന് ഓർമ്മിക്കുക. ഇനിപ്പറയുന്ന ത്രൈമാസ റിട്ടേണിൽ മാത്രമേ നിങ്ങൾക്ക് ഇത് പരിഷ്കരിക്കാൻ കഴിയൂ. അതിനാൽ സമർപ്പിക്കുക ബട്ടൺ അമർത്തുന്നതിന് മുമ്പ് നിങ്ങളുടെ എല്ലാ എൻട്രികളും ശ്രദ്ധാപൂർവ്വം പരിശോധിക്കേണ്ടത് നിർണായകമാണ്.

ഒരു കോമ്പോസിഷൻ ഡീലർ ആരാണ്?

കോമ്പോസിഷൻ സ്കീം തിരഞ്ഞെടുക്കുന്ന ഏതൊരാളും കോമ്പോസിഷൻ ഡീലർ ആണ്. എന്നാൽ, ഒന്നരക്കോടി രൂപയിൽ താഴെ വാർഷിക വിറ്റുവരവുണ്ടായിരിക്കണം.

കോമ്പോസിഷൻ സ്കീം ഒരു തടസ്സരഹിത ജിഎസ്ടി ഫയലിംഗ് സ്കീമാണ്. അതുകൊണ്ടാണ് വിവിധ രജിസ്റ്റർ ചെയ്ത ഡീലർമാർ കോമ്പോസിഷൻ സ്കീം തിരഞ്ഞെടുക്കുന്നത്.

രണ്ട് കാരണങ്ങൾ ഇതാ:

കാരണം 1: ചെറുകിട ബിസിനസ്സ് ഉടമകൾക്ക് ഡാറ്റ എളുപ്പത്തിൽ പാലിക്കുന്നതിന്റെ പ്രയോജനം ലഭിക്കും.

കാരണം 2: ത്രൈമാസ ഫയലിംഗ് കോമ്പോസിഷൻ ഡീലർമാർക്ക് ഒരു നേട്ടമാണ്.

ആരാണ് GSTR-4 ഫോം ഫയൽ ചെയ്യാൻ പാടില്ല?

GSTR-4 കോമ്പോസിഷൻ ഡീലർമാർക്ക് മാത്രമുള്ളതാണ്. അതിനാൽ, GSTR-4 ഫയൽ ചെയ്യുന്നതിൽ നിന്ന് ഇനിപ്പറയുന്നവ ഒഴിവാക്കിയിരിക്കുന്നു.

- നോൺ-റെസിഡന്റ് നികുതി വിധേയനായ വ്യക്തി

- ഇൻപുട്ട് സേവനംവിതരണക്കാരൻ

- കാഷ്വൽ ടാക്സബിൾ വ്യക്തി

- TCS ശേഖരിക്കാൻ ബാധ്യസ്ഥരായ വ്യക്തികൾ

- TDS കുറയ്ക്കാൻ ബാധ്യസ്ഥരായ വ്യക്തികൾ

- ഓൺലൈൻ വിവരങ്ങളുടെയും ഡാറ്റാബേസ് ആക്സസ് അല്ലെങ്കിൽ വീണ്ടെടുക്കൽ (OIDAR) സേവനങ്ങളുടെയും വിതരണക്കാർ

GSTR-4 ഫയൽ ചെയ്യാനുള്ള അവസാന തീയതികൾ

ഓരോ പാദത്തിലും GSTR-4 ഫയൽ ചെയ്യേണ്ടതിനാൽ, 2019-2020 ലെ മൂന്നാമത്തെയും നാലാമത്തെയും പാദം നിങ്ങൾക്ക് ഫോം ഫയൽ ചെയ്യേണ്ട സമയമായിരിക്കും.

2019-2020 കാലയളവിലെ അവസാന തീയതികൾ ഇതാ:

| കാലയളവ് (ത്രൈമാസിക) | അവസാന തീയതികൾ |

|---|---|

| ഒന്നാം പാദം - 2019 ഏപ്രിൽ മുതൽ ജൂൺ വരെ | 2019 ഓഗസ്റ്റ് 31 (36-ാമത് ജിഎസ്ടി കൗൺസിൽ യോഗത്തിൽ അവസാന തീയതി നീട്ടി) |

| രണ്ടാം പാദം - 2019 ജൂലൈ മുതൽ സെപ്റ്റംബർ വരെ | 2019 ഒക്ടോബർ 22 |

| മൂന്നാം പാദം - 2019 ഒക്ടോബർ മുതൽ ഡിസംബർ വരെ | 2020 ജനുവരി 18 |

| നാലാം പാദം - 2020 ജനുവരി മുതൽ മാർച്ച് വരെ | 18 ഏപ്രിൽ 2020 |

Talk to our investment specialist

GSTR-4 ഫോമിൽ ഫയൽ ചെയ്യേണ്ട വിശദാംശങ്ങൾ

GSTR-4 ഫോർമാറ്റിനായി സർക്കാർ 9 തലക്കെട്ടുകൾ നിർദ്ദേശിച്ചിട്ടുണ്ട്.

നിങ്ങളൊരു കോമ്പോസിഷൻ ഡീലറാണെങ്കിൽ, GSTR-4 പൂരിപ്പിക്കുമ്പോൾ നിങ്ങൾ ഇനിപ്പറയുന്ന വിശദാംശങ്ങൾ നൽകണം.

- റിവേഴ്സ് ചാർജുകൾ ആകർഷിക്കുന്ന വാങ്ങലുകൾ

- രജിസ്റ്റർ ചെയ്യാത്ത വിതരണക്കാരിൽ നിന്നുള്ള സാധനങ്ങൾ

- വിൽപ്പന അറ്റ വിറ്റുവരവ്

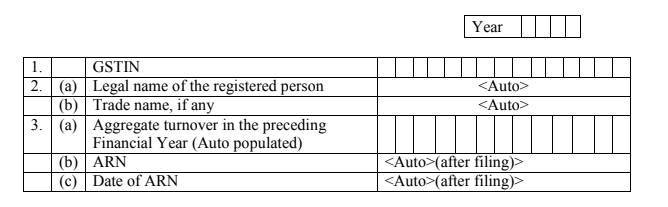

1. ജിഎസ്ടിഐഎൻ

രജിസ്റ്റർ ചെയ്ത ഓരോ നികുതിദായകനും 15 അക്ക ജിഎസ്ടി ഐഡന്റിഫിക്കേഷൻ നമ്പർ അനുവദിക്കും. ജിഎസ്ടി റിട്ടേൺ ഫയലിംഗ് സമയത്ത് ഇത് സ്വയമേവ പോപ്പുലേറ്റ് ചെയ്യപ്പെടും.

2. നികുതി വിധേയനായ വ്യക്തിയുടെ പേര്

ഇത് സ്വയമേവയുള്ളതാണ്.

3. മൊത്തം വിറ്റുവരവ്

ഓരോ നികുതിദായകനും മുൻവർഷത്തെ മൊത്തം വിറ്റുവരവിന്റെ വിശദാംശങ്ങൾ നൽകണം.

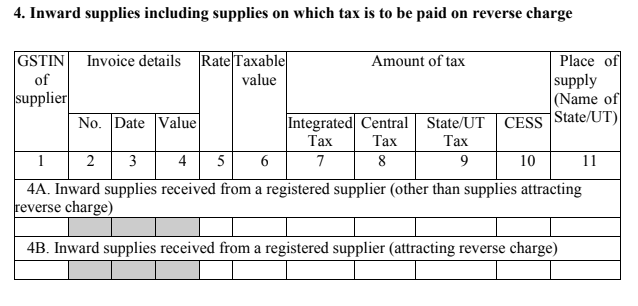

4. റിവേഴ്സ് ചാർജിൽ നികുതി അടയ്ക്കേണ്ട ഇൻവാർഡ് സപ്ലൈസ്

4A. രജിസ്റ്റർ ചെയ്ത വിതരണക്കാരൻ (റിവേഴ്സ് ചാർജ് ഒഴികെ)

ഈ വിഭാഗത്തിൽ, നിങ്ങൾ ഒരു രജിസ്റ്റർ ചെയ്ത വിതരണക്കാരനിൽ നിന്നുള്ള വാങ്ങലുകളുടെ വിശദാംശങ്ങൾ അന്തർ സംസ്ഥാനമായാലും സംസ്ഥാനത്തിനകത്തായാലും നൽകേണ്ടതുണ്ട്. എന്നിരുന്നാലും, റിവേഴ്സ് ചാർജ് ബാധകമല്ലാത്ത വാങ്ങലുകൾ മാത്രമേ ഇവിടെ റിപ്പോർട്ട് ചെയ്യാവൂ.

4B. രജിസ്റ്റർ ചെയ്ത വിതരണക്കാരൻ (റിവേഴ്സ് ചാർജ് ആകർഷിക്കുന്നു) (B2B)

ഒരു രജിസ്റ്റർ ചെയ്ത വിതരണക്കാരിൽ നിന്നുള്ള വാങ്ങലുകളുടെ വിശദാംശങ്ങൾ അന്തർ സംസ്ഥാനമായാലും സംസ്ഥാനത്തിനകത്തായാലും നൽകുക. എന്നിരുന്നാലും, റിവേഴ്സ് ചാർജ് ബാധകമായ വാങ്ങലുകൾ മാത്രമേ ഇവിടെ റിപ്പോർട്ട് ചെയ്യാവൂ.

ഈ വിശദാംശങ്ങളെ അടിസ്ഥാനമാക്കി റിവേഴ്സ് ചാർജിൽ നിന്ന് വാങ്ങലുകൾക്ക് നൽകേണ്ട നികുതി കണക്കാക്കും.

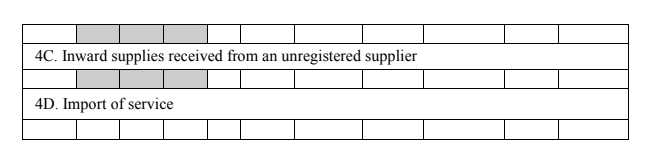

4C. രജിസ്റ്റർ ചെയ്യാത്ത വിതരണക്കാരൻ (B2B UR)

ഈ വിഭാഗത്തിൽ, രജിസ്റ്റർ ചെയ്യാത്ത ഒരു വിതരണക്കാരനിൽ നിന്നുള്ള വാങ്ങലുകളുടെ വിശദാംശങ്ങൾ നിങ്ങൾ അന്തർസംസ്ഥാനമായാലും അന്തർസംസ്ഥാനമായാലും നൽകേണ്ടതുണ്ട്.

4D. സേവനങ്ങളുടെ ഇറക്കുമതി റിവേഴ്സ് ചാർജിന് (IMPS) വിധേയമാണ്

റിവേഴ്സ് ചാർജുകൾ കാരണം നിങ്ങൾ ആകർഷിച്ച നികുതിയുടെ വിശദാംശങ്ങളുടെ എൻട്രി ഈ വിഭാഗത്തിൽ ഉൾപ്പെടുന്നുഇറക്കുമതി ചെയ്യുക സേവനങ്ങളുടെ.

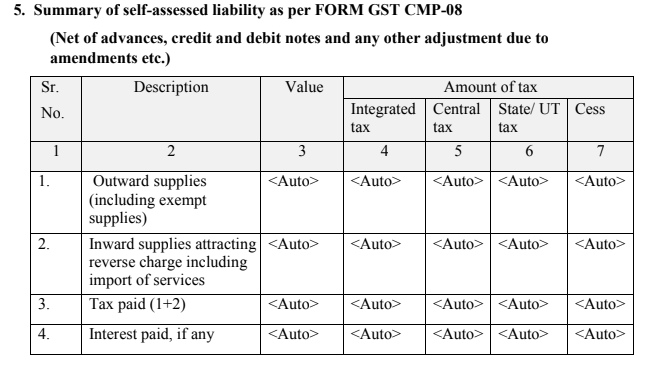

5. ഫോം GST CMP-08 അനുസരിച്ച് സ്വയം വിലയിരുത്തിയ ബാധ്യതയുടെ സംഗ്രഹം (അഡ്വാൻസ്, ക്രെഡിറ്റ്, ഡെബിറ്റ് നോട്ടുകൾ, ഭേദഗതികൾ മൂലമുള്ള മറ്റേതെങ്കിലും ക്രമീകരണം മുതലായവ)

5എ. പുറത്തേക്കുള്ള സപ്ലൈസ് (ഒഴിവാക്കപ്പെട്ട സപ്ലൈസ് ഉൾപ്പെടെ)

നിങ്ങൾ മൊത്തം മൂല്യം നൽകുകയും അതിനെ വ്യത്യസ്തമായി വേർതിരിക്കുകയും വേണംനികുതികൾ നൽകേണ്ട.

5B. സേവനങ്ങളുടെ ഇറക്കുമതി ഉൾപ്പെടെയുള്ള റിവേഴ്സ് ചാർജ് ആകർഷിക്കുന്ന ഇൻവേർഡ് സപ്ലൈസ്

മൊത്തം മൂല്യം നൽകി, സൂചിപ്പിച്ച വിഭാഗമനുസരിച്ച് വേർതിരിക്കുക.

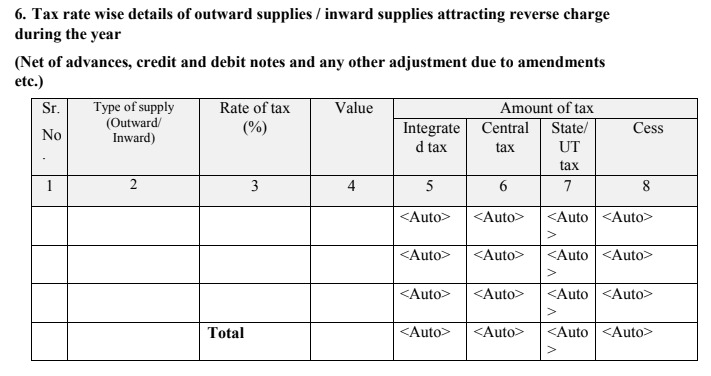

6. വർഷത്തിൽ റിവേഴ്സ് ചാർജ് ആകർഷിക്കുന്ന ബാഹ്യ വിതരണത്തിന്റെ / അകത്തേക്ക് വരുന്ന വിതരണത്തിന്റെ നികുതി നിരക്ക് തിരിച്ചുള്ള വിശദാംശങ്ങൾ (അഡ്വാൻസ്, ക്രെഡിറ്റ്, ഡെബിറ്റ് നോട്ടുകൾ, ഭേദഗതികൾ മൂലമുള്ള മറ്റേതെങ്കിലും ക്രമീകരണം മുതലായവ)

നിങ്ങളുടെ മൊത്തം വിറ്റുവരവ് നൽകി ബാധകമായ നികുതി നിരക്ക് തിരഞ്ഞെടുക്കുക. നികുതി തുക സ്വയമേവ കണക്കാക്കും.

മുൻ റിട്ടേണുകളിൽ നൽകിയിട്ടുള്ള വിൽപ്പനയുടെ വിശദാംശങ്ങളിൽ എന്തെങ്കിലും മാറ്റം വരുത്തണമെങ്കിൽ, യഥാർത്ഥ വിശദാംശങ്ങൾക്കൊപ്പം ഈ വിഭാഗത്തിൽ അത് പ്രസ്താവിക്കേണ്ടതാണ്.

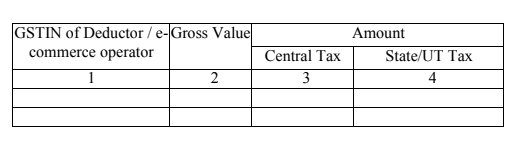

7. TDS/TCS ക്രെഡിറ്റ് ലഭിച്ചു

കോമ്പോസിഷൻ ഡീലർക്ക് പണമടയ്ക്കുമ്പോൾ വിതരണക്കാർ എന്തെങ്കിലും TDS കുറച്ചിട്ടുണ്ടെങ്കിൽ, അവർ അത് ഈ പട്ടികയിൽ നൽകണം.

ഡിഡക്റ്ററുടെ GSTIN, മൊത്ത ഇൻവോയ്സ് മൂല്യം, TDS തുക എന്നിവ ഇവിടെ സൂചിപ്പിക്കണം.

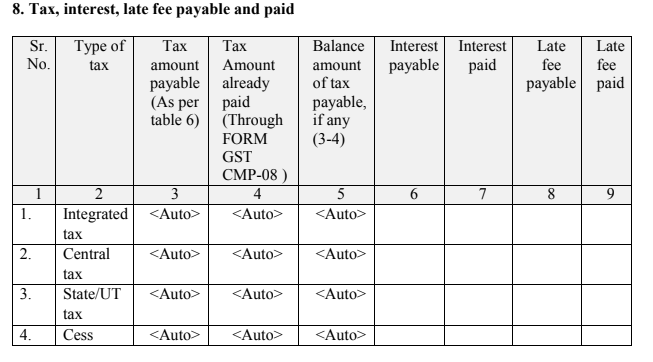

8. നികുതി പലിശ, ലേറ്റ് ഫീ അടയ്ക്കേണ്ടതും അടച്ചതും

മൊത്തം സൂചിപ്പിക്കുകനികുതി ബാധ്യത ഇവിടെ അടച്ച നികുതിയും. IGST, CGST, SGST/UTGST, സെസ് എന്നിവ പ്രത്യേകം പരാമർശിക്കാൻ ഓർക്കുക.

ജിഎസ്ടി ഫയൽ ചെയ്യാൻ വൈകിയതിനോ വൈകി അടയ്ക്കുന്നതിനോ നിങ്ങൾ പലിശയും വൈകി ഫീസും ആകർഷിച്ചിട്ടുണ്ടെങ്കിൽ, വിഭാഗത്തിൽ വിശദാംശങ്ങൾ സൂചിപ്പിക്കുക. ഈ പട്ടികയിൽ നിങ്ങൾ അടയ്ക്കേണ്ട പലിശയോ വൈകിയ ഫീസോ യഥാർത്ഥത്തിൽ നടത്തിയ പേയ്മെന്റോ സൂചിപ്പിക്കേണ്ടത് നിർബന്ധമാണ്.

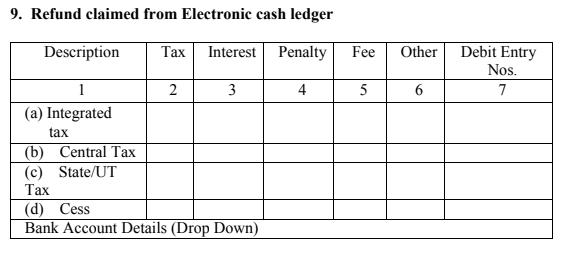

9. ഇലക്ട്രോണിക് ക്യാഷ് ലെഡ്ജറിൽ നിന്ന് റീഫണ്ട് ക്ലെയിം ചെയ്തു

ഇവിടെ അടച്ച അധിക നികുതികളുടെ റീഫണ്ട് നിങ്ങൾക്ക് ക്ലെയിം ചെയ്യാം.

ഫയലിംഗ് വൈകിയതിന് പിഴ

നിങ്ങൾ കൃത്യസമയത്ത് GSTR-4 ഫയൽ ചെയ്തിട്ടില്ലെങ്കിൽ, പ്രതിദിനം 200 രൂപ ഫീസ് ഈടാക്കും. നിങ്ങളിൽ നിന്ന് പരമാവധി പിഴയായി 100 രൂപ ഈടാക്കും. 5000. നിങ്ങളാണെങ്കിൽ അത് ഓർക്കുകപരാജയപ്പെടുക ഒരു പ്രത്യേക പാദത്തിൽ GSTR-4 ഫയൽ ചെയ്യാൻ, അടുത്ത പാദത്തിലും അത് ഫയൽ ചെയ്യാൻ നിങ്ങളെ അനുവദിക്കില്ല.

ഏറ്റവും പുതിയ വിജ്ഞാപനം നമ്പർ 73/2017 പ്രകാരം - ജിഎസ്ടിആർ-4-നുള്ള സെൻട്രൽ ടാക്സ് ലേറ്റ് ഫീസ് രൂപയായി കുറച്ചു. പ്രതിദിനം 50. ജിഎസ്ടിആർ-4-ലെ 'NIL' റിട്ടേണിനുള്ള ലേറ്റ് ഫീസും 200 രൂപയായി കുറച്ചു. കാലതാമസത്തിന് പ്രതിദിനം 20.

ഉപസംഹാരം

നോൺ-കോമ്പോസിഷൻ ഡീലർമാരുടെ മടുപ്പിക്കുന്ന എല്ലാ പ്രതിമാസ ഫയലിംഗുകളിൽ നിന്നും GSTR-4 തീർച്ചയായും ഒരു ആശ്വാസമാണ്. എന്നിരുന്നാലും, ഒരു കോമ്പോസിഷൻ ഡീലർ നികുതി അടയ്ക്കുമ്പോൾ സംഭവിക്കുന്ന മാറ്റങ്ങളെക്കുറിച്ച് സ്വയം അപ്ഡേറ്റ് ചെയ്ത് എല്ലാ പാദത്തിലും GSTR-4 കൃത്യസമയത്ത് ഫയൽ ചെയ്യണം.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.