Table of Contents

तुम्ही आयटीआर फाइलिंगसाठी जबाबदार आहात का? येथे तपशील जाणून घ्या!

ITR 2021 चे बजेट अपडेट

अर्थमंत्री निर्मला सीतारामन यांनी फाइल न करण्याची घोषणा केलीआयकर केवळ पेन्शन आणि व्याज असलेल्या ज्येष्ठ नागरिकांनी (75 वर्षांपेक्षा जास्त वयाचे) परतावाउत्पन्न.

माजी नियोक्त्याकडून मिळालेल्या पेन्शनवर आयकर हेड अंतर्गत कर आकारला जातोपगार कौटुंबिक पेन्शनवर 'म्हणून कर लावला जातो'इतर स्त्रोतांकडून उत्पन्न’.

SCSS कडून मिळालेले व्याज उत्पन्न,बँक एफडी इत्यादी, एखाद्याच्या उत्पन्नाच्या स्लॅबनुसार 'इतर स्त्रोतांकडून मिळणारे उत्पन्न' या शीर्षकाखाली कर आकारला जातो.

बजेट 2021 मध्ये ज्यांच्या खात्यांचे ऑडिट करणे आवश्यक आहे अशा करदात्यांच्या विशिष्ट श्रेणीसाठी आयटीआर दाखल करण्याच्या देय तारखा वाढवल्या आहेत. सुधारित रिटर्न भरण्याची मुदतही १ एप्रिल २०२१ पासून कमी करण्याचा प्रस्ताव आहे.

आयटीआर फाइल करणे सोपे झाले आहे. चे तपशीलभांडवल नफा, लिस्ट सिक्युरिटीजमधून मिळणारे उत्पन्न, डिव्हिडंडचे उत्पन्न, बँक ठेवींवरील व्याजाचे उत्पन्न आयटीआरमध्ये आधीच भरले जाईल.

उत्पन्न असलेली जवळपास प्रत्येक दुसरी व्यक्ती आयटीआर फाइलिंगसाठी पात्र आहे. बहुसंख्य लोक ज्यांना आधीच इन्स आणि आऊट्सने ओळखले जाते, ही प्रक्रिया अगदी सोपी आणि सरळ वाटू शकते.

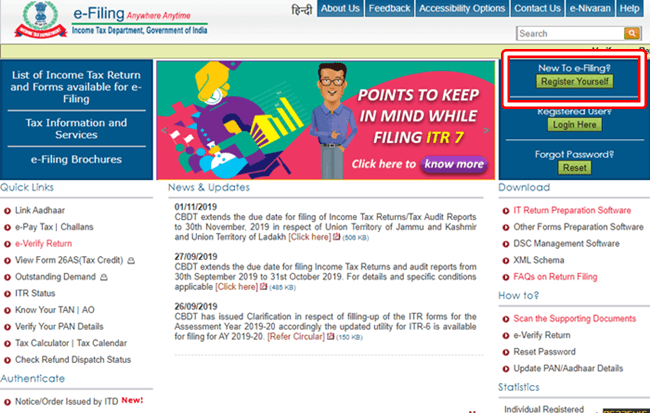

तथापि, जे प्रथमच दाखल करत आहेत त्यांना संपूर्ण मार्गात काही अडथळे येऊ शकतात. तुम्हाला आयकराच्या अनेक विभागांशी अपरिचित असल्यास, फक्त आयटीआर भरण्याची कल्पना तुम्हाला गूजबंप देऊ शकते.

तुम्ही कितीही गोंधळात जात असलात तरी काही विशिष्ट परिस्थितीत रिटर्न भरणे अनिवार्य आहे. असे म्हटल्यावर आता चित्रात प्रश्न येतो – ITR कोणी भरावा? तुमची उत्तरे मिळवण्यासाठी वाचा.

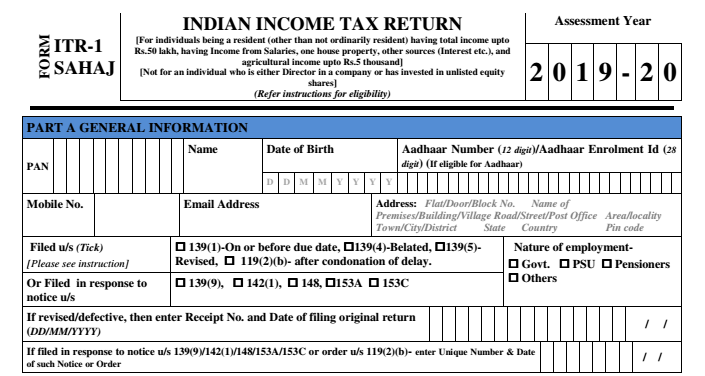

आयटीआर फाइलिंगसाठी कोणी करावे?

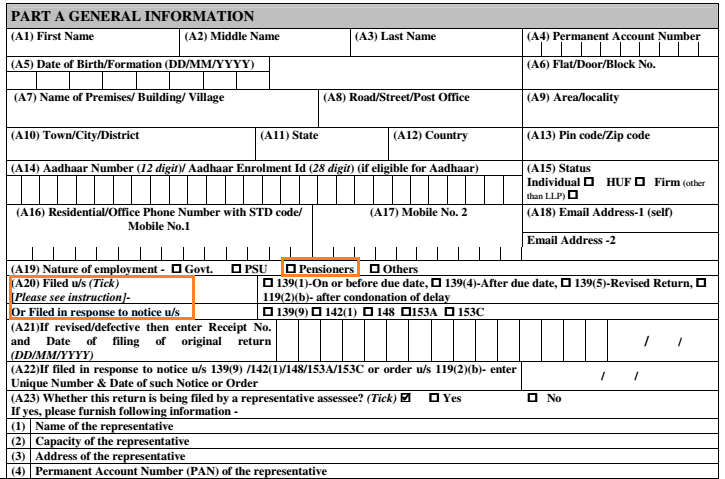

मुळात, आयटीआर रिटर्न भरणे ही अनिवासी भारतीयांसह प्रत्येक भारतीयासाठी अनिवार्य प्रक्रिया आहे. तथापि, थ्रेशोल्ड स्लॅब वर भिन्न आहेतआधार वयाच्याघटक. उदाहरणार्थ, ज्यांचे वय ६० वर्षांपेक्षा कमी आहे त्यांचे एकूण वार्षिक उत्पन्न रु. पेक्षा जास्त असणे आवश्यक आहे. 2.5 लाख (कलम अंतर्गत कपात वगळून80c 80U पर्यंत).

आणि, ज्यांचे वय ६० वर्षांपेक्षा जास्त आहे, परंतु ८० वर्षांपेक्षा कमी आहे त्यांचे एकूण वार्षिक उत्पन्न रु. 3 लाख. आणि, अति ज्येष्ठ नागरिकांसाठी, म्हणजे 80 वर्षे आणि त्याहून अधिक वय असलेल्यांसाठी, थ्रेशोल्ड रु. 5 लाख.

याशिवाय, ज्या रहिवाशांना देशाच्या भौगोलिक क्षेत्राबाहेर असलेल्या संस्थेमध्ये आर्थिक हितसंबंध आणि मालमत्ता आहे आणि ज्यांना परदेशी खात्यांमध्ये स्वाक्षरी करण्याचा अधिकार आहे त्यांनी अनिवार्यपणे विवरणपत्र भरावे.

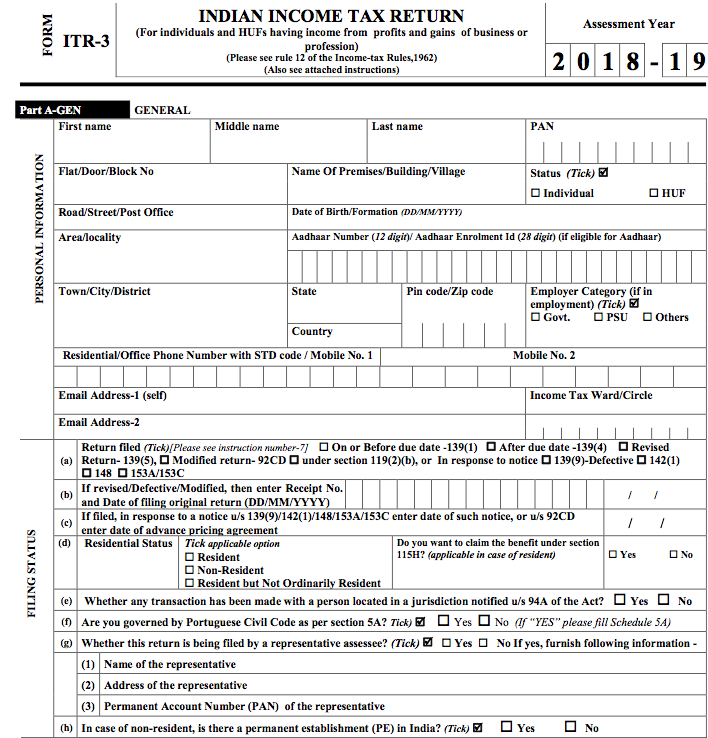

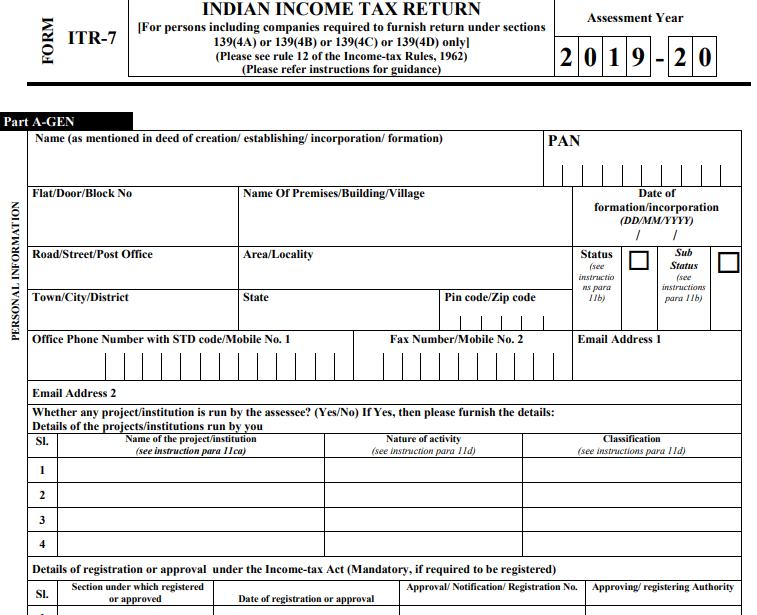

शिवाय, कामगार संघटना, वैद्यकीय किंवा शैक्षणिक संस्था, राजकीय पक्ष, स्थानिक अधिकारी, कंपन्या, कंपन्या, LLPs, व्यक्तींची संस्था (BOIs), व्यक्तींची संघटना (AOPs), आणि हिंदू अविभक्त कुटुंबे (HUFs) दाखल करणे आवश्यक आहे.प्राप्तिकर परतावा.

पुढे सरकताना, 2019 च्या अर्थसंकल्पाने अधिक व्यक्तींना कराच्या जाळ्यात समाविष्ट करण्याच्या उद्देशाने अतिरिक्त श्रेणींसाठी ITR अनिवार्य केले आहे. त्यानुसार ज्यांच्याकडे रु.पेक्षा जास्त ठेवी आहेत.१ कोटी बँकांमध्ये, रु. पेक्षा जास्त परकीय चलन खरेदी केले आहे. 2 लाख, किंवा रु. पेक्षा जास्त भरले आहेत. पुढील मूल्यांकन वर्षापासून ITR भरण्यासाठी वीज बिलासाठी 1 लाख आवश्यक आहेत.

Talk to our investment specialist

आयटीआर रिटर्न फाइलचे समर्थन करण्याची कारणे

हे आधीच प्रचलित असल्याने, आयटीआर रिटर्न भरणे ही एक अनिवार्य प्रक्रिया आहे. या प्रक्रियेमागील प्राथमिक उद्देश हा आहे की, व्यक्तींना त्यांच्या उत्पन्नाचा तपशील कर विभागाकडे घोषित करता येईल. हे एखाद्या व्यक्तीला त्या विशिष्ट आर्थिक वर्षासाठी कर म्हणून किती रक्कम भरावी लागेल हे शोधण्यात मदत करते.

सर्वात वरती, ही उत्पन्न घोषणा व्यक्तींना कर आकारणीत वजावट मिळविण्यास आणि स्त्रोतावर कापून घेतलेल्या कोणत्याही अतिरिक्त रकमेसाठी परतावा मिळण्यास मदत करते. जरी हे अवघड वाटत असले तरी, ही प्रक्रिया लोकांना काही आर्थिक फायदे मिळवून देण्यास मदत करू शकते जर त्यांनी आधीची गुंतवणूक केली असेल.

वेळेवर ITR पुरेशा प्रमाणात दाखल करण्याचे आणखी एक महत्त्वाचे कारण म्हणजे अनावश्यक दंड टाळणे. काही प्रकरणांमध्ये, लोकांना वगळण्यासाठी तुरुंगवासाची शिक्षा देखील होऊ शकतेकर. त्यामुळे, अशा समस्या दूर ठेवण्यासाठी, दिलेल्या वेळेत कर भरले पाहिजेत.

अंतिम मुदतीपूर्वी आयटीआर फाइल न केल्यास काय होते

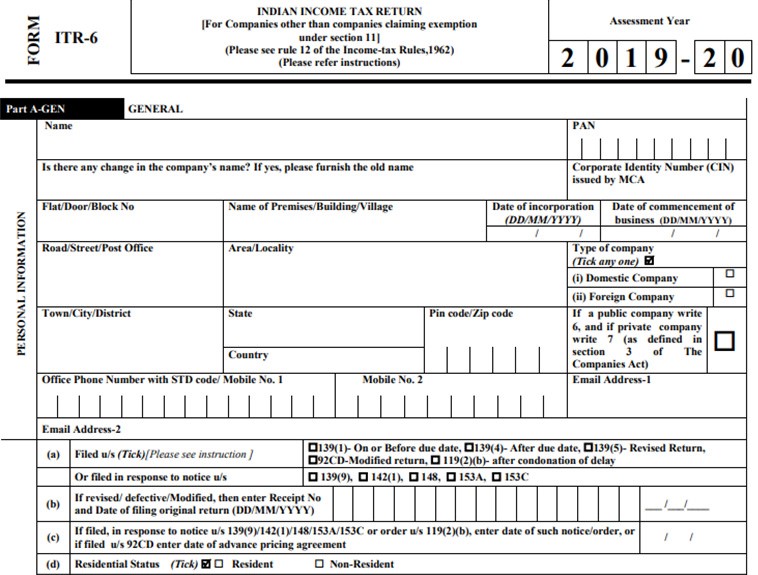

नवोदितांसाठी, आयटीआर ऑनलाइन भरण्याची अंतिम मुदत चुकणे सामान्य आहे. तथापि, प्रत्येकाला त्याचे परिणाम माहित असतीलच असे नाही. मुळात, अंतिम मुदत दरवर्षी 31 ऑगस्टपर्यंत असते. परंतु, तुमची ती तारीख चुकली, तरीही तुम्ही तुमचे रिटर्न भरू शकता.

जेव्हा तुम्ही देय तारखेनंतर रिटर्न भरता, तेव्हा त्याला विलंबित रिटर्न म्हणून ओळखले जाते. मूल्यांकन वर्ष संपण्यापूर्वी तुम्ही कधीही रिटर्न भरू शकता. अशा प्रकारे, तुम्ही पुढील वर्षाच्या 31 मार्चपर्यंत असे करू शकता.

उदाहरणार्थ, जर तुम्ही ३१ ऑगस्ट २०१९ पर्यंत तुमचा ITR भरणे चुकले असेल, तर तुम्ही ते ३१ मार्च २०२० पर्यंत कधीही फाइल करू शकता.

परंतु, तुम्हाला नुसार दंड भरावा लागेलकलम 234F आयकर कायदा. त्यानुसार, जर तुम्ही 31 ऑगस्टनंतर रिटर्न फाइल केले, परंतु मूल्यांकन वर्षाच्या 31 डिसेंबरपूर्वी, तुम्हाला रु. ५,000 दंड म्हणून. पुढे, जर तुम्ही 31 डिसेंबर नंतर परंतु 31 मार्चपूर्वी फाइल केली तर, दंड रु. पर्यंत जाऊ शकतो. 10,000.

निष्कर्ष

आपल्या बाबतीतकरपात्र उत्पन्न रु. पेक्षा कमी आहे. 2.5 लाख, रिटर्न भरणे तुमच्यासाठी आवश्यक नाही. परंतु, तरीही तुम्ही रेकॉर्ड ठेवण्यासाठी निल रिटर्न म्हणून ITR दाखल करू शकता. अशी असंख्य उदाहरणे असतील जेव्हा तुम्हाला पुरावा म्हणून आयकर आवश्यक असेल, जसे की कर्जासाठी अर्ज करताना, पासपोर्ट, व्हिसा आणि बरेच काही. म्हणून, तुम्ही सुसज्ज आणि आधीच तयार आहात याची खात्री करा.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.