म्युच्युअल फंड टॅक्सेशन: म्युच्युअल फंड रिटर्न्सवर कसा कर आकारला जातो?

म्युच्युअल फंड कर आकारणी किंवा त्यावर करम्युच्युअल फंड अशी गोष्ट आहे जी नेहमीच लोकांना उत्सुक ठेवते. म्युच्युअल फंडभांडवल काही नियम आणि नियम लक्षात घेऊन नफ्यावर कर आकारला जातो. सामान्यतः कर वाचवण्याकडे लोकांचा कल असतोम्युच्युअल फंडात गुंतवणूक करा. परंतु, म्युच्युअल फंडाच्या परताव्यावरही कर आकारला जातो हे फार लोकांना माहीत नाहीआयकर भांडवली नफा. तर आधीगुंतवणूक म्युच्युअल फंडामध्ये, म्युच्युअल फंड कर आकारणी किंवा म्युच्युअल फंडांची कर आकारणी समजून घेणे महत्त्वाचे आहे.

म्युच्युअल फंड कर आकारणी

म्युच्युअल फंडांचे कर आकारणी किंवा म्युच्युअल फंड कर आकारणी 2 विस्तृत पॅरामीटर्सद्वारे वर्गीकृत केली जाऊ शकते:

1. निधीचा प्रकार:

श्रेणी 1

इक्विटी फंड (किंवाELSS निधी)

श्रेणी 2

कर्ज,मनी मार्केट फंड,निधीचा निधी (एफओएफ), आंतरराष्ट्रीय इक्विटी फंड

2. गुंतवणूकदाराचा प्रकार

a रहिवासी भारतीय

b अनिवासी भारतीय

c वैयक्तिक नसलेले

म्युच्युअल फंडांवर कर आकारणी जाणून घेण्यापूर्वी तुम्हाला म्युच्युअल फंडामध्ये गुंतवणूक करण्याचे दोन पर्याय माहित असणे आवश्यक आहे. त्यात समाविष्ट आहे -

ग्रोथ ऑप्शन किंवा म्युच्युअल फंड कॅपिटल गेन

या पर्यायांतर्गत, म्युच्युअल फंडातील परतावा आपोआप पुन्हा गुंतवला जातो आणि जेव्हा तुम्ही म्युच्युअल फंड युनिट्स विकता तेव्हाच तुम्हाला हे लाभ मिळतात.

म्युच्युअल फंडाचा लाभांश पर्याय

याउलट, लाभांश पर्यायासह, तुम्ही नियमित अंतराने लाभांशाच्या स्वरूपात म्युच्युअल फंड परतावा मिळवू शकता. हे नियमित म्हणून कार्य करतेउत्पन्न म्युच्युअल फंड युनिट धारकांसाठी.

आता, या विविध पर्यायांवर म्युच्युअल फंडाच्या प्रकारानुसार कर आकारला जातो. तसेच, म्युच्युअल फंड कर आकारणी मालमत्ता वर्गाच्या प्रकारांवर अवलंबून असते - इक्विटी किंवा कर्ज, आणि प्रत्येकावर वेगळ्या पद्धतीने कर आकारला जातो.

Talk to our investment specialist

म्युच्युअल फंडांवर कर (म्युच्युअल फंड कर)

1) इक्विटी म्युच्युअल फंडांवर कर आकारणी (सर्व इक्विटी ओरिएंटेड योजनांसह)

| इक्विटी योजना | होल्डिंग कालावधी | कर दर |

|---|---|---|

| दीर्घकालीन भांडवली नफा (LTCG) | 1 वर्षापेक्षा जास्त | 10% (कोणत्याही इंडेक्सेशनशिवाय) **** |

| शॉर्ट टर्म कॅपिटल गेन (STCG) | एका वर्षापेक्षा कमी किंवा त्यापेक्षा कमी | १५% |

| वितरित लाभांशावर कर | 10%# |

INR 1 लाख पर्यंतचे नफा करमुक्त आहेत. INR 1 लाखापेक्षा जास्त नफ्यावर 10% कर लागू होतो. पूर्वीचा दर 31 जानेवारी 2018 रोजी बंद किंमत म्हणून 0% किंमत मोजला होता. #10% लाभांश कर + अधिभार 12% + उपकर 4% = 11.648% 4% आरोग्य आणि शिक्षण उपकर सुरू केला. पूर्वी, शिक्षण उपकर 3*% होता

इक्विटी म्युच्युअल फंड हे असे फंड आहेत जे इक्विटीशी संबंधित साधनांमध्ये 65% पेक्षा जास्त गुंतवणूक करतात आणि उर्वरित कर्ज रोख्यांमध्ये. या फंडांवरील कर आकारणी लाभांश आणि वाढ या दोन्ही पर्यायांसाठी बदलते.

इक्विटी म्युच्युअल फंडाचा वाढीचा पर्याय - म्युच्युअल फंडाच्या होल्डिंग कालावधीनुसार, वाढीच्या पर्यायांवर म्युच्युअल फंड कर आकारणीचे दोन प्रकार आहेत-

शॉर्ट टर्म कॅपिटल गेन - जेव्हा वाढीचा पर्याय असलेले इक्विटी म्युच्युअल फंड एका वर्षाच्या कालावधीत विकले किंवा रिडीम केले जातात, तेव्हा अल्प मुदतीसाठी पैसे द्यावे लागतातभांडवली लाभ रिटर्नवर 15% कर.

दीर्घकालीन भांडवली नफा - जेव्हा तुम्ही एका वर्षाच्या गुंतवणुकीनंतर तुमचा इक्विटी फंड विकता किंवा रिडीम करता तेव्हा तुमच्यावर दीर्घकालीन भांडवली नफा कर अंतर्गत 10% (कोणत्याही निर्देशांकाशिवाय) कर आकारला जातो.

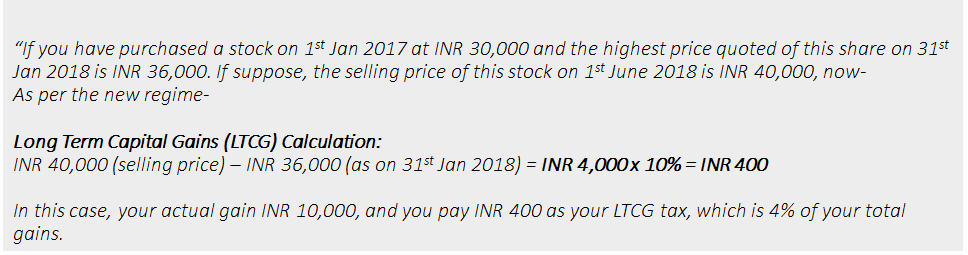

1 एप्रिल 2018 पासून लागू होणारे दीर्घकालीन भांडवली नफ्यावर नवीन कर नियम

अर्थसंकल्प 2018 च्या भाषणानुसार, इक्विटी ओरिएंटेड म्युच्युअल फंड आणि स्टॉक्सवर नवीन दीर्घकालीन भांडवली नफा (LTCG) कर 1 एप्रिलपासून लागू होईल. INR 1 लाख पेक्षा जास्त दीर्घकालीन भांडवली नफा उद्भवतोविमोचन 1 एप्रिल 2018 रोजी किंवा नंतर म्युच्युअल फंड युनिट्स किंवा इक्विटींवर 10 टक्के (अधिक उपकर) किंवा 10.4 टक्के कर आकारला जाईल. INR 1 लाख पर्यंत दीर्घकालीन भांडवली नफ्यावर सूट दिली जाईल. उदाहरणार्थ, तुम्ही एका आर्थिक वर्षात स्टॉक किंवा म्युच्युअल फंड गुंतवणुकीतून एकत्रित दीर्घकालीन भांडवली नफ्यात INR 3 लाख कमावल्यास. करपात्र LTCG INR 2 लाख (INR 3 लाख - 1 लाख) असतील आणिकर दायित्व 20 रुपये असेल,000 (INR 2 लाख पैकी 10 टक्के).

*चित्रे *

| वर्णन | INR |

|---|---|

| 1 जानेवारी 2017 रोजी शेअर्सची खरेदी | 1,000,000 |

| शेअर्सची विक्री चालू आहे1 एप्रिल 2018 | 2,000,000 |

| वास्तविक नफा | 1,000,000 |

| योग्य बाजार भाव 31 जानेवारी 2018 रोजी शेअर्सची | 1,500,000 |

| करपात्र नफा | ५००,००० |

| कर | 50,000 |

योग्यबाजार 31 जानेवारी 2018 रोजीच्या समभागांचे मूल्य आजोबा तरतुदीनुसार संपादनाची किंमत असेल.

इक्विटीवर कॅपिटल गेन टॅक्स ठरवण्याची प्रक्रिया, जी 1 एप्रिल 2018 पासून लागू होईल

- प्रत्येक विक्री/विमोचनावर मालमत्ता दीर्घकालीन आहे की अल्पकालीन भांडवली नफा आहे हे शोधा

- जर ते अल्पकालीन असेल, तर नफ्यावर 15% कर लागू होईल

- जर ते दीर्घकालीन असेल, तर ते 31 जानेवारी 2018 नंतर विकत घेतले आहे का ते शोधा

- 31 जानेवारी 2018 नंतर मिळवले असल्यास:

LTCG = विक्री किंमत / विमोचन मूल्य - संपादनाची वास्तविक किंमत

- जर ते 31 जानेवारी 2018 रोजी किंवा त्यापूर्वी विकत घेतले असेल तर नफा मिळविण्यासाठी पुढील प्रक्रिया वापरली जाईल:

LTCG = विक्री किंमत /विमोचन मूल्य - संपादनाची किंमत

अधिक चांगल्या प्रकारे समजून घेण्यासाठी, अर्थसंकल्प 2018 च्या स्पष्टीकरणावर आधारित इक्विटीवरील LTCG स्पष्ट करूया-

भांडवली नफ्याची गणना कशी केली जाते?

वित्त विधेयक 2018 नुसार, भांडवली मालमत्तेच्या संपादनाची किंमत खालीलप्रमाणे आहे:

- अ) अशा मालमत्तेच्या संपादनाची वास्तविक किंमत; आणि

- ब) 31 जानेवारी रोजी वाजवी बाजार मूल्याच्या कमी आणि विक्री किंमत/विमोचन मूल्य.

- i) असे सर्व दीर्घकालीन लाभ जोडले जातील आणि अवजावट INR 1 लाख ची परवानगी आहे. ii) शिल्लक रकमेवर (जर ती सकारात्मक असल्यास) एखाद्याला @10% ++ कर भरावा लागेल.

२) डेट/मनी मार्केट फंडांवर कर आकारणी

| कर्ज योजना | होल्डिंग कालावधी | कर दर |

|---|---|---|

| दीर्घकालीन भांडवली नफा (LTCG) | 3 वर्षांपेक्षा जास्त | इंडेक्सेशन नंतर 20% |

| शॉर्ट टर्म कॅपिटल गेन (STCG) | 3 वर्षांपेक्षा कमी किंवा समान | वैयक्तिक आयकर दर |

| लाभांशावर कर | २५%# |

#25% वर लाभांश कर + अधिभार 12% + उपकर 4% = 29.12% 4% आरोग्य आणि शिक्षण उपकर लागू. पूर्वीचा शिक्षण उपकर ३% होता

म्युच्युअल फंडाचा दुसरा प्रकार आहेडेट म्युच्युअल फंड, जे बहुतेक (65% पेक्षा कमी) कर्ज साधनांमध्ये गुंतवणूक करते. त्यापैकी काही अति-अल्पकालीन म्युच्युअल फंड,लिक्विड फंड, फंडांचे फंड इ. इक्विटी फंडांप्रमाणे, डेट म्युच्युअल फंडासाठी म्युच्युअल फंड कर आकारणी देखील बदलते.

डेट म्युच्युअल फंडाचा वाढीचा पर्याय

- शॉर्ट टर्म कॅपिटल गेन - कर्ज गुंतवणुकीचा होल्डिंग कालावधी 3 वर्षांपेक्षा कमी असल्यास, 30% अल्प मुदतीचा भांडवली नफा कर लागू आहे.

- दीर्घकालीन भांडवली नफा - जेव्हा कर्ज गुंतवणूक 3 वर्षांपेक्षा जास्त काळ ठेवली जाते, तेव्हा परताव्यावर इंडेक्सेशन लाभासह 20% किंवा गुंतवणुकीवर अवलंबून 10% कर आकारला जातो.

डेट म्युच्युअल फंडाचा लाभांश पर्याय (कर्जम्युच्युअल फंड लाभांश कर)

इक्विटी म्युच्युअल फंडाच्या विपरीत, म्युच्युअल फंडातून डीडीटी (लाभांश वितरण कर) कापला जातो.नाही (निव्वळ मालमत्ता मूल्य) तुमच्या कर्ज गुंतवणुकीचे.

इंडेक्सेशन वर नमुना गणना

2017 मध्ये INR 1 लाख गुंतवणुकीचे खरेदी मूल्य आणि 4 वर्षांनंतर INR 1.5 लाखांना विकणे यासह एक साधे उदाहरण घ्या. निर्देशांक क्रमांक खाली दिले आहेत (चित्रात्मक). येथे गुंतलेली सर्वात गंभीर पायरी म्हणजे गुंतवणुकीच्या अनुक्रमित खर्चाची गणना.

- इंडेक्स्ड कॉस्ट = गुंतवणुकीचे मूल्य गणनेमध्ये घ्यायचे आहे.

- अंतिम मूल्य = गुंतवणुकीचे विक्री मूल्य (वरील प्रकरणात INR 1.5 लाख)

| खरेदीची वर्षे | निर्देशांक खर्च | गुंतवणुकीचे मूल्य |

|---|---|---|

| 2017 | 100 | 100,000 |

| 2021 | 130 | 150,000 |

| होल्डिंग कालावधी - 4 वर्षे (LTCG साठी पात्र) | ||

| गुंतवणुकीचे निर्देशांक मूल्य = 130/100 * 1,00,000 = 130,000 | ||

| भांडवली नफा = 150,000 - 130,000 =20,000 | ||

| कॅपिटल गेन टॅक्स = 20,000 पैकी 20% =4,000* | ||

| अधिभार आणि उपकर जोडणे आवश्यक आहे |

आता तुम्हाला माहीत आहे कीकर विविध प्रकारच्या म्युच्युअल फंडांवर उत्तरदायी, तुम्ही योग्य म्युच्युअल फंड निवडून त्यातून सर्वोत्तम फायदा मिळवण्याचा प्रयत्न केला पाहिजे. वरील मार्गदर्शन आहेआधार आर्थिक वर्ष 2017-18 ची कर रचना, गुंतवणूक निवडताना संबंधित कर संरचना पाहणे आवश्यक आहे, उदा. अल्पावधीत लाभांश पर्यायासाठी जाणाऱ्या कर्ज योजनांमध्ये कमी कर लागू होऊ शकतो. तथापि, कोणताही निर्णय घेण्यापूर्वी एखाद्याने स्वतंत्र कर सल्लागाराचे मत घेतले पाहिजे आणि कारवाई करावी. चांगले परतावा मिळवा, अधिक बचत करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Very good information.

That is the professional way to go. Thorough, easy to understand, illustrations to make an average investor get clear understanding of the subject. Keep it up. Thanks.