Table of Contents

- ਨਿੱਜੀ ਵਿੱਤ#1: ਆਪਣੀ ਕਮਾਈ ਨਾਲੋਂ ਘੱਟ ਖਰਚ ਕਰੋ

- ਨਿੱਜੀ ਵਿੱਤ#2: ਇੱਕ ਮਾੜਾ ਗਾਹਕ; ਆਪਣੇ ਕ੍ਰੈਡਿਟ ਕਾਰਡਾਂ ਅਤੇ ਕਰਜ਼ਿਆਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰੋ

- ਨਿੱਜੀ ਵਿੱਤ#3: ਟੈਕਸ ਬਚਾਉਣ ਦੇ ਤਰੀਕਿਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ

- ਨਿੱਜੀ ਵਿੱਤ#4: ਮਾਫ ਕਰਨ ਨਾਲੋਂ ਸੁਰੱਖਿਅਤ ਰਹਿਣਾ ਬਿਹਤਰ ਹੈ, ਬੀਮਾ ਖਰੀਦੋ!

- ਨਿੱਜੀ ਵਿੱਤ#5: ਜੋ ਤੁਸੀਂ ਸਮਝਦੇ ਹੋ ਜਾਂ ਸਮਝ ਸਕਦੇ ਹੋ ਉਸ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ

- ਨਿੱਜੀ ਵਿੱਤ #6: ਝੁੰਡ ਦੀ ਪਾਲਣਾ ਨਾ ਕਰੋ, ਉਹ ਲਗਭਗ ਹਮੇਸ਼ਾ ਗਲਤ ਹੁੰਦੇ ਹਨ

- ਨਿੱਜੀ ਵਿੱਤ#7: ਲੰਬੇ, ਅਸਲ ਵਿੱਚ ਲੰਬੇ ਸਮੇਂ ਤੱਕ ਨਿਵੇਸ਼ ਕਰਦੇ ਰਹੋ

- ਨਿੱਜੀ ਵਿੱਤ#8: ਆਪਣੇ ਸਾਰੇ ਅੰਡੇ ਇੱਕ ਟੋਕਰੀ ਵਿੱਚ ਨਾ ਪਾਓ, ਵਿਭਿੰਨਤਾ ਬਣਾਓ!

- ਨਿੱਜੀ ਵਿੱਤ#9: ਖਰੀਦੋ ਅਤੇ ਹੋਲਡ ਇੱਕ ਆਮ ਕਹਾਵਤ ਹੈ, ਪਰ ਮੁੜ-ਸੰਤੁਲਨ, ਇਹ ਮਹੱਤਵਪੂਰਨ ਹੈ!

- ਨਿੱਜੀ ਵਿੱਤ#10: ਭਵਿੱਖ ਲਈ ਯੋਜਨਾ ਬਣਾਓ, ਵਸੀਅਤ ਬਣਾਓ

ਨਿੱਜੀ ਵਿੱਤ: ਜਾਣਨ ਲਈ ਸਿਖਰ ਦੀਆਂ 10 ਚੀਜ਼ਾਂ

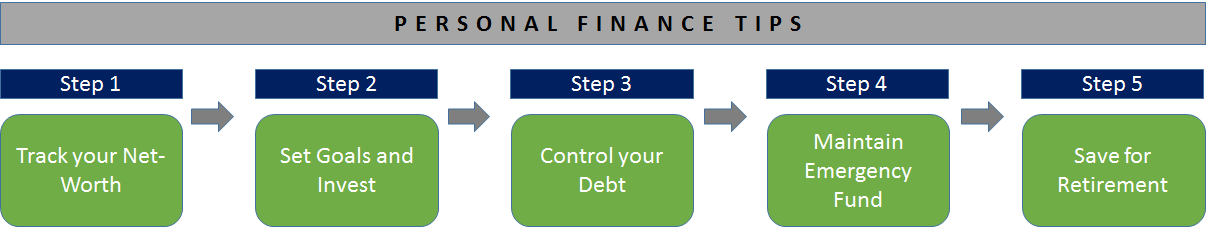

ਨਿੱਜੀ ਵਿੱਤ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਬਹੁਤ ਸਾਰੇ ਲੋਕ ਨਿੱਜੀ ਵਿੱਤ ਦੀਆਂ ਬੁਨਿਆਦੀ ਗੱਲਾਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨ ਜਾਂ ਜ਼ਰੂਰੀ ਨਿੱਜੀ ਵਿੱਤ ਯੋਜਨਾਬੰਦੀ ਕਰਨ ਦੀ ਅਣਦੇਖੀ ਕਰਦੇ ਹਨ। ਇਸ ਦੇ ਭਵਿੱਖ ਵਿੱਚ ਵਿਨਾਸ਼ਕਾਰੀ ਨਤੀਜੇ ਨਿਕਲ ਸਕਦੇ ਹਨ। ਇਸ ਲਈ ਬਹੁਤ ਛੋਟੀ ਉਮਰ ਵਿੱਚ ਨਿੱਜੀ ਵਿੱਤ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਇੱਥੇ ਅਸੀਂ ਨਿੱਜੀ ਵਿੱਤ ਦੇ ਦਸ ਮਹੱਤਵਪੂਰਨ ਪਹਿਲੂਆਂ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਦੇ ਹਾਂ ਜੋ ਹਰੇਕ ਵਿਅਕਤੀ ਲਈ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹਨ।

ਨਿੱਜੀ ਵਿੱਤ#1: ਆਪਣੀ ਕਮਾਈ ਨਾਲੋਂ ਘੱਟ ਖਰਚ ਕਰੋ

ਇੱਕ ਬੁੱਧੀਮਾਨ ਆਦਮੀ ਨੇ ਕਿਹਾ, "ਜੇ ਤੁਸੀਂ ਉਹ ਚੀਜ਼ਾਂ ਖਰੀਦਦੇ ਹੋ ਜਿਸਦੀ ਤੁਹਾਨੂੰ ਲੋੜ ਨਹੀਂ ਹੈ ਤਾਂ ਤੁਹਾਨੂੰ ਜਲਦੀ ਹੀ ਉਹ ਚੀਜ਼ਾਂ ਵੇਚਣੀਆਂ ਪੈਣਗੀਆਂ ਜਿਹਨਾਂ ਦੀ ਤੁਹਾਨੂੰ ਲੋੜ ਹੈ" (~ਵਾਰਨ ਬਫੇ)। ਇਸ ਲਈ ਜਦੋਂ ਜੀਵਨ ਪੱਧਰ ਨੂੰ ਕਾਇਮ ਰੱਖਣ ਲਈ ਖਰਚ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਤਾਂ ਕਿਸੇ ਨੂੰ ਵੱਧ ਨਹੀਂ ਜਾਣਾ ਚਾਹੀਦਾ। ਇੱਕ ਦੀ ਲੋੜ ਹੈਪੈਸੇ ਬਚਾਓ ਹਰ ਪੜਾਅ 'ਤੇ. ਇੱਥੇ ਢਿੱਲ ਦੇਣ ਨਾਲ ਵਿਨਾਸ਼ਕਾਰੀ ਨਤੀਜੇ ਨਿਕਲ ਸਕਦੇ ਹਨ। ਪਰਸਨਲ ਫਾਈਨਾਂਸ ਬੁਨਿਆਦ ਕਹਿੰਦੇ ਹਨ ਕਿ ਇਹ ਇੱਕ ਮੁੱਖ ਨਿਯਮ ਹੈ, ਨਿੱਜੀ ਵਿੱਤ ਦੇ ਪ੍ਰਬੰਧਨ ਦਾ ਕਦਮ 1 ਬੱਚਤ ਨਾਲ ਸ਼ੁਰੂ ਹੁੰਦਾ ਹੈ।

ਨਿੱਜੀ ਵਿੱਤ#2: ਇੱਕ ਮਾੜਾ ਗਾਹਕ; ਆਪਣੇ ਕ੍ਰੈਡਿਟ ਕਾਰਡਾਂ ਅਤੇ ਕਰਜ਼ਿਆਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰੋ

ਇਹ ਨਿੱਜੀ ਵਿੱਤ ਦੀਆਂ ਬੁਨਿਆਦੀ ਗੱਲਾਂ ਨੂੰ ਸਹੀ ਪ੍ਰਾਪਤ ਕਰਨ ਦਾ ਇੱਕ ਹੋਰ ਪਹਿਲੂ ਹੈ।ਕ੍ਰੈਡਿਟ ਕਾਰਡ ਜੇਕਰ ਤੁਸੀਂ ਉਹਨਾਂ ਨੂੰ ਚੰਗੀ ਤਰ੍ਹਾਂ ਅਤੇ ਤੁਹਾਡੇ ਫਾਇਦੇ ਲਈ ਵਰਤਦੇ ਹੋ ਤਾਂ ਬਹੁਤ ਵਧੀਆ ਹਨ। ਜੇ ਤੁਸੀਂ ਸਮੇਂ ਸਿਰ ਆਪਣੇ ਕ੍ਰੈਡਿਟ ਕਾਰਡਾਂ ਦੇ ਬਿੱਲਾਂ ਦਾ ਭੁਗਤਾਨ ਕਰਦੇ ਹੋ, ਕਦੇ ਵੀ ਦੇਰੀ ਨਹੀਂ ਕਰਦੇ, ਅਤੇ ਤੁਹਾਨੂੰ ਪੇਸ਼ ਕੀਤੇ ਗਏ ਕ੍ਰੈਡਿਟ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ, ਬੇਸ਼ੱਕ, ਕੰਪਨੀ ਲਈ ਬਹੁਤ ਮਾੜੇ ਗਾਹਕ ਹੋਵੋਗੇ। ਅਤੇ ਹਾਂ, ਤੁਸੀਂ ਕੈਸ਼-ਬੈਕ ਅਤੇ ਰਿਵਾਰਡ ਪੁਆਇੰਟ ਵੀ ਕਮਾ ਸਕਦੇ ਹੋ।

ਤੁਹਾਡੇ ਕਰਜ਼ਿਆਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਵੀ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਕਿਸੇ ਨੂੰ ਇਹ ਜਾਣਨ ਦੀ ਜ਼ਰੂਰਤ ਹੁੰਦੀ ਹੈ ਕਿ ਕੀ ਤੁਸੀਂ ਸੰਭਾਵੀ ਤੌਰ 'ਤੇ ਸੰਪਤੀਆਂ (ਜਿਵੇਂ ਕਿ ਜਾਇਦਾਦ) ਦੀ ਕਦਰ ਕਰਨ ਜਾਂ ਸੰਪੱਤੀ ਨੂੰ ਘਟਾਉਣ (ਜਿਵੇਂ ਕਿ ਵਾਹਨ) ਲਈ ਕਰਜ਼ਾ ਲਿਆ ਹੈ। ਸੰਪਤੀਆਂ ਨੂੰ ਘਟਾਉਣਾ ਸੀਮਤ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ ਅਤੇ ਜਾਇਦਾਦ ਦੀ ਕਦਰ ਕਰਨ ਲਈ ਲਈ ਗਈ ਦੇਣਦਾਰੀ ਦੀ ਮਾਤਰਾ ਅਜਿਹੀ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ ਕਿ ਇਹ ਬੇਲੋੜਾ ਦਬਾਅ ਨਾ ਪੈਦਾ ਕਰੇ।

ਨਿੱਜੀ ਵਿੱਤ#3: ਟੈਕਸ ਬਚਾਉਣ ਦੇ ਤਰੀਕਿਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ

ਯੂਐਸ ਵਿੱਚ 401 (ਕੇ) ਵਿੱਚ ਜੋੜਨਾ ਇੱਕ ਬਹੁਤ ਵਧੀਆ ਵਿਚਾਰ ਹੈ। ਭਾਰਤ ਵਿੱਚ, ਪਬਲਿਕ ਪ੍ਰੋਵੀਡੈਂਟ ਫੰਡ (ਪੀ.ਪੀ.ਐਫ) ਇਸ ਤੱਥ ਦੇ ਕਾਰਨ ਸ਼ਾਨਦਾਰ ਢੰਗ ਨਾਲ ਹੈ ਕਿ:

- ਨਿਵੇਸ਼ ਕੀਤੀ ਰਕਮ ਟੈਕਸ ਤੋਂ ਮੁਕਤ ਹੈ

- ਰਿਟਰਨ ਸਥਿਰ ਅਤੇ ਟੈਕਸ-ਮੁਕਤ ਹਨ

- ਇਹਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਭਵਿੱਖ ਲਈ ਇੱਕ ਕਿਟੀ ਬਣਾਉਂਦਾ ਹੈ

ELSSਵਿੱਚ ਮਸ਼ਹੂਰ ਟੈਕਸ-ਬਚਤ ਸਕੀਮਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਵਿਚਕਾਰ. ਆਮ ਤੌਰ 'ਤੇ, ELSS ਮਿਉਚੁਅਲ ਫੰਡ ਹਰ ਕਿਸਮ ਦੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਢੁਕਵੇਂ ਹੁੰਦੇ ਹਨ ਜੋ ਲੈਣ ਲਈ ਤਿਆਰ ਹਨਬਜ਼ਾਰ- ਲਈ ਜੁੜੇ ਜੋਖਮਟੈਕਸ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਪੈਸੇ ਦੀ ਬਚਤ. ਕੋਈ ਵੀ ਵਿਅਕਤੀ ਆਪਣੇ ਜੀਵਨ ਦੇ ਕਿਸੇ ਵੀ ਸਮੇਂ ELSS ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ ਹੈ। 5-7 ਸਾਲਾਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨ 'ਤੇ ਚੰਗਾ ELSS ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ, ਇਸਲਈ ਇਹ ਸੁਝਾਅ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ ਕਿ 3 ਸਾਲਾਂ ਬਾਅਦ ਤੁਹਾਡਾ ਲਾਕ-ਇਨ ਖਤਮ ਹੋਣ ਤੋਂ ਬਾਅਦ ਪੈਸਾ ਨਾ ਕੱਢੋ। ਬਿਹਤਰ ਰਿਟਰਨ ਕਮਾਉਣ ਲਈ ਇਸ ਨੂੰ ਲੰਬੇ ਸਮੇਂ ਲਈ ਰੱਖਣ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰੋ। ਹਾਲਾਂਕਿ, ਤੁਹਾਡੇ ਕੈਰੀਅਰ ਦੇ ਸ਼ੁਰੂਆਤੀ ਪੜਾਅ ਦੌਰਾਨ ਟੈਕਸ ਬਚਾਉਣ ਵਾਲੇ ELSS ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਸੁਝਾਅ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ ਤਾਂ ਜੋ ਸਮੇਂ ਦੇ ਨਾਲ ਤੁਹਾਡਾ ਪੈਸਾ ਵਧੇ ਅਤੇ ਤੁਸੀਂ ਬਿਹਤਰ ਰਿਟਰਨ ਕਮਾ ਸਕੋ।

ਕੁਝ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ELSS ਫੰਡ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹42.364

↑ 0.23 ₹4,335 1.1 -4.1 10.2 15.2 23.1 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹146.423

↑ 0.76 ₹6,597 3.2 -3.3 5.3 14.1 28.4 13.1 DSP BlackRock Tax Saver Fund Growth ₹136.635

↑ 0.74 ₹16,218 5.6 -0.5 17.6 19.5 27.5 23.9 L&T Tax Advantage Fund Growth ₹127.496

↑ 0.60 ₹3,871 1.1 -3.9 13.1 17.8 24.2 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.82

↑ 0.55 ₹14,462 3.9 -3.8 9 12.2 16.3 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਨਿੱਜੀ ਵਿੱਤ#4: ਮਾਫ ਕਰਨ ਨਾਲੋਂ ਸੁਰੱਖਿਅਤ ਰਹਿਣਾ ਬਿਹਤਰ ਹੈ, ਬੀਮਾ ਖਰੀਦੋ!

ਸੁਰੱਖਿਆ ਸਹੀ ਨਿੱਜੀ ਵਿੱਤ ਯੋਜਨਾ ਨੂੰ ਯਕੀਨੀ ਬਣਾ ਰਹੀ ਹੈ। ਖਰੀਦ ਰਿਹਾ ਹੈਬੀਮਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਦੇ ਰੂਪ ਵਿੱਚ ਜੀਵਨ ਕਵਰ ਖਰੀਦੋਟਰਮ ਇੰਸ਼ੋਰੈਂਸ. ਜਿੰਨੀ ਜਲਦੀ ਤੁਸੀਂ ਖਰੀਦਦੇ ਹੋ, ਓਨਾ ਹੀ ਸਸਤਾ ਹੋਵੇਗਾ। ਇਹ ਵੀ ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਹਾਨੂੰ (ਅਤੇ ਪਰਿਵਾਰ) ਡਾਕਟਰੀ ਦੇਖਭਾਲ ਲਈ ਵੀ ਢੁਕਵੇਂ ਬੀਮੇ ਰਾਹੀਂ ਕਵਰ ਕੀਤਾ ਗਿਆ ਹੈ। ਡਾਕਟਰੀ ਖਰਚੇ ਸਾਲ ਦਰ ਸਾਲ ਵੱਧ ਰਹੇ ਹਨ ਅਤੇ ਚੰਗੀ ਡਾਕਟਰੀ ਦੇਖਭਾਲ ਬਹੁਤ ਮਹਿੰਗੀ ਹੈ। ਇੱਥੇ ਢੱਕੇ ਜਾਂ ਹੇਠਾਂ ਨਾ ਹੋਣ ਨਾਲ ਤੁਹਾਡੀ ਬੱਚਤ ਵਿੱਚ ਇੱਕ ਅਸਲ ਮੋਰੀ ਹੋ ਸਕਦੀ ਹੈ।

ਨਿੱਜੀ ਵਿੱਤ#5: ਜੋ ਤੁਸੀਂ ਸਮਝਦੇ ਹੋ ਜਾਂ ਸਮਝ ਸਕਦੇ ਹੋ ਉਸ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ

ਉਹ ਉਤਪਾਦ ਨਾ ਖਰੀਦੋ ਜੋ ਤੁਸੀਂ ਨਹੀਂ ਸਮਝ ਸਕਦੇ। ਜੇਕਰ ਤੁਸੀਂ ਕਿਸੇ ਢਾਂਚਾਗਤ ਉਤਪਾਦ ਜਾਂ ਡੈਰੀਵੇਟਿਵਜ਼ ਨੂੰ ਨਹੀਂ ਸਮਝ ਸਕਦੇ ਹੋ ਤਾਂ ਤੁਹਾਨੂੰ ਨਹੀਂ ਹੋਣਾ ਚਾਹੀਦਾਨਿਵੇਸ਼ ਜਾਂ ਉਹਨਾਂ ਵਿੱਚ ਵਪਾਰ. ਸਧਾਰਨ ਉਤਪਾਦਾਂ ਅਤੇ ਰਣਨੀਤੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਜੋ ਤੁਸੀਂ ਸਮਝ ਸਕਦੇ ਹੋ। ਭਾਵੇਂ ਇਹ ਸਟਾਕ ਹੋਵੇ ਜਾਂ ਮਿਉਚੁਅਲ ਫੰਡ, ਸਮਝੋ ਕਿ ਤੁਸੀਂ ਕੀ ਪ੍ਰਾਪਤ ਕਰ ਰਹੇ ਹੋ। ਸਟਾਕ ਦੀ ਚੋਣ ਕਰਦੇ ਸਮੇਂ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਜਾਣਦੇ ਹੋ ਕਿ ਤੁਸੀਂ ਸਟਾਕ ਕਿਸ ਲਈ ਖਰੀਦ ਰਹੇ ਹੋ ਅਤੇ ਇਸ ਬਾਰੇ ਯਕੀਨ ਰੱਖੋ। ਸਟਾਕ ਦੇ ਉਤਪਾਦ ਦਾ ਕੀ ਭਵਿੱਖ ਹੈ, ਪ੍ਰਬੰਧਨ ਦੀ ਗੁਣਵੱਤਾ ਕੀ ਹੈ ਆਦਿ? ਜੇ ਤੁਸੀਂ ਸਟਾਕਾਂ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਨਹੀਂ ਕਰ ਸਕਦੇ, ਤਾਂ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨਾਲ ਜੁੜੇ ਰਹੋ। ਪ੍ਰੋਫੈਸ਼ਨਲ ਮੈਨੇਜਰਾਂ ਨੂੰ ਫੰਡ ਮੈਨੇਜਰ ਕਿਹਾ ਜਾਂਦਾ ਹੈ ਜੋ ਚੰਗੀ ਤਰ੍ਹਾਂ ਯੋਗਤਾ ਰੱਖਦੇ ਹਨ ਅਤੇ ਪੈਸੇ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਨਾ ਉਹਨਾਂ ਦਾ ਰੋਜ਼ਾਨਾ ਕੰਮ ਹੈ, ਫੰਡਾਂ ਦਾ ਵਧੀਆ ਤਰੀਕੇ ਨਾਲ ਪ੍ਰਬੰਧਨ ਕਰਨਗੇ। ਧਿਆਨ ਨਾਲ ਵਿਚਾਰ ਕਰਨ ਤੋਂ ਬਾਅਦ ਆਪਣੇ ਉਤਪਾਦਾਂ ਦੀ ਚੋਣ ਕਰੋ। ਤੁਹਾਡੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਸਹੀ ਉਤਪਾਦ ਪ੍ਰਾਪਤ ਕਰਨ ਨਾਲ ਬਿਹਤਰ ਰਿਟਰਨ ਮਿਲਦਾ ਹੈ।

ਨਿੱਜੀ ਵਿੱਤ #6: ਝੁੰਡ ਦੀ ਪਾਲਣਾ ਨਾ ਕਰੋ, ਉਹ ਲਗਭਗ ਹਮੇਸ਼ਾ ਗਲਤ ਹੁੰਦੇ ਹਨ

BSE ਸੈਂਸੈਕਸ (ਇੰਡੀਆ ਇਕੁਇਟੀ ਬੈਂਚਮਾਰਕ) ਦੇ 2000 ਤੋਂ 2016 ਤੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਦੇ ਪ੍ਰਵਾਹ (ਬਾਜ਼ਾਰ ਵਿੱਚ ਆਉਣ ਜਾਂ ਬਾਹਰ ਆਉਣ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਪ੍ਰੌਕਸੀ) ਦੇ ਹੇਠਾਂ ਦਿੱਤੇ ਡੇਟਾ 'ਤੇ ਇੱਕ ਨਜ਼ਰ ਮਾਰੋ। ਝੁੰਡ ਹਮੇਸ਼ਾ ਬਾਹਰ ਨਿਕਲਦਾ ਜਾਪਦਾ ਹੈ ਜਦੋਂ ਮਾਰਕੀਟ ਇੱਕ ਥੱਲੇ ਬਣ ਰਿਹਾ ਹੈ ਅਤੇ ਜਦੋਂ ਮਾਰਕੀਟ ਇੱਕ ਸਿਖਰ ਬਣ ਰਿਹਾ ਹੈ ਤਾਂ ਸਭ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ! ਇਸ ਲਈ ਜਦੋਂ ਹਰ ਕੋਈ ਖਰੀਦਦਾ ਜਾਪਦਾ ਹੋਵੇ ਤਾਂ ਬਿਲਕੁਲ ਵੀ ਨਾ ਖਰੀਦੋ ਅਤੇ ਜਦੋਂ ਹਰ ਕੋਈ ਵਿਕਦਾ ਜਾਪਦਾ ਹੋਵੇ ਤਾਂ ਨਾ ਵੇਚੋ! ਇਹ ਕਦੇ ਵੀ ਚੰਗਾ ਵਿਚਾਰ ਨਹੀਂ ਹੈ।

Talk to our investment specialist

ਨਿੱਜੀ ਵਿੱਤ#7: ਲੰਬੇ, ਅਸਲ ਵਿੱਚ ਲੰਬੇ ਸਮੇਂ ਤੱਕ ਨਿਵੇਸ਼ ਕਰਦੇ ਰਹੋ

ਚੰਗੀਆਂ ਕੰਪਨੀਆਂ ਜਾਂ ਸਟਾਕਾਂ ਵਿੱਚ ਅਸਲ ਵਿੱਚ ਲੰਬੇ ਸਮੇਂ ਤੱਕ ਨਿਵੇਸ਼ ਕਰਨਾ ਸਮਝਦਾਰੀ ਰੱਖਦਾ ਹੈ। ਜੇ ਕੰਪਨੀ ਦਾ ਪ੍ਰਬੰਧਨ ਚੰਗੀ ਗੁਣਵੱਤਾ ਦਾ ਹੈ, ਤਾਂ ਉਹ ਤੁਹਾਡੇ ਲਈ ਬਹੁਤ ਪੈਸਾ ਕਮਾ ਸਕਦੇ ਹਨ. ਇਨਫੋਸਿਸ ਸ਼ੇਅਰ (ਭਾਰਤ ਵਿੱਚ ਇੱਕ ਸਾਫਟਵੇਅਰ/ਆਈਟੀ ਕੰਪਨੀ) ਦੀ ਹੇਠਾਂ ਦਿੱਤੀ ਉਦਾਹਰਣ ਲਓ। 1993 ਵਿੱਚ, ਇਸਦੇ IPO 'ਤੇ 100 ਸ਼ੇਅਰ ਮਹਿਜ਼ 9500 ਰੁਪਏ ਵਿੱਚ ਖਰੀਦੇ ਗਏ ਸਨ। 24 ਸਾਲਾਂ ਬਾਅਦ ਇਸ ਪੈਸੇ ਦੀ ਕੀਮਤ ਲਗਭਗ USD 1 ਮਿਲੀਅਨ ~ INR 5 ਕਰੋੜ (INR 5,00,00,000), ਇਹ ਇਕਸੀ.ਏ.ਜੀ.ਆਰ ਪ੍ਰਤੀ ਸਾਲ 50% ਤੋਂ ਵੱਧ!

ਨਿੱਜੀ ਵਿੱਤ#8: ਆਪਣੇ ਸਾਰੇ ਅੰਡੇ ਇੱਕ ਟੋਕਰੀ ਵਿੱਚ ਨਾ ਪਾਓ, ਵਿਭਿੰਨਤਾ ਬਣਾਓ!

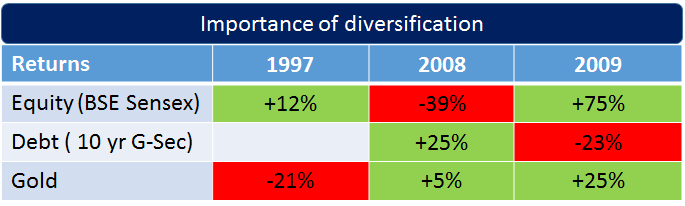

ਕਿਸੇ ਨੂੰ ਆਪਣੇ ਸਾਰੇ ਅੰਡੇ ਇੱਕ ਟੋਕਰੀ ਵਿੱਚ ਨਹੀਂ ਪਾਉਣੇ ਚਾਹੀਦੇ, ਜੋ ਮਹੱਤਵਪੂਰਨ ਹੈ ਉਹ ਹੈ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਅਤੇ ਇੱਥੋਂ ਤੱਕ ਕਿ ਸਟਾਕਾਂ ਵਿੱਚ ਵਿਭਿੰਨਤਾ ਕਰਨਾ।ਅੰਡਰਲਾਈੰਗ ਨਿਵੇਸ਼. ਵੱਖ-ਵੱਖ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਵੱਖ-ਵੱਖ ਸਮੇਂ ਦੀ ਮਿਆਦ ਵਿੱਚ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦੀਆਂ ਹਨ ਅਤੇ ਇਸ ਲਈ ਸਟਾਕਾਂ, ਫੰਡਾਂ ਆਦਿ ਦਾ ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਇਹ ਕੈਲੰਡਰ ਸਾਲਾਂ 1997, 2008 ਅਤੇ 2009 ਲਈ 3 ਵੱਖ-ਵੱਖ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਰਿਟਰਨ ਦੁਆਰਾ ਹੇਠਾਂ ਪ੍ਰਦਰਸ਼ਿਤ ਕੀਤਾ ਗਿਆ ਹੈ। ਵੱਖ-ਵੱਖ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ ਗਿਆ ਹੈ। ਹਰ ਸਾਲ. ਸਟਾਕਾਂ ਦੇ ਨਾਲ, ਕਹਾਣੀ ਚਲਾਉਣ ਲਈ ਸਿਰਫ਼ ਇੱਕ ਖਿਡਾਰੀ ਨੂੰ ਨਹੀਂ ਚੁਣਨਾ, ਸਗੋਂ ਹੋਰ ਸਟਾਕ ਚੁਣਨਾ ਜਾਂ ਖੇਡਣ ਲਈ ਬਹੁਤ ਸਾਰੀਆਂ ਕਹਾਣੀਆਂ ਨੂੰ ਚੁਣਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਦੁਬਾਰਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੇ ਨਾਲ, ਕਿਸੇ ਨੂੰ ਇੱਕ ਸਿੰਗਲ ਮੈਨੇਜਰ ਜਾਂ ਸਿੰਗਲ ਫੰਡ ਨੂੰ ਫੜਨ ਦੀ ਜ਼ਰੂਰਤ ਨਹੀਂ ਹੈ, ਆਪਣੇ ਆਪ ਨੂੰ ਫੈਲਾਉਣਾ ਬਿਹਤਰ ਹੈ.

ਨਿੱਜੀ ਵਿੱਤ#9: ਖਰੀਦੋ ਅਤੇ ਹੋਲਡ ਇੱਕ ਆਮ ਕਹਾਵਤ ਹੈ, ਪਰ ਮੁੜ-ਸੰਤੁਲਨ, ਇਹ ਮਹੱਤਵਪੂਰਨ ਹੈ!

ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣ ਵੇਲੇ, ਇਹ ਮਹੱਤਵਪੂਰਨ ਹੈਖਰੀਦੋ ਅਤੇ ਹੋਲਡ ਕਰੋਹਾਲਾਂਕਿ, ਗੈਰ-ਕਾਰਗੁਜ਼ਾਰੀ ਨੂੰ ਖਤਮ ਕਰਨਾ ਵੀ ਮਹੱਤਵਪੂਰਨ ਹੈ ਭਾਵੇਂ ਇਹ ਸਟਾਕ, ਮਿਉਚੁਅਲ ਫੰਡ ਜਾਂ ਕੋਈ ਨਿਵੇਸ਼ ਹੋਵੇ। ਕਿਸੇ ਨੂੰ ਵੀ ਆਪਣੇ ਸਾਰੇ ਫੈਸਲੇ ਸਹੀ ਨਹੀਂ ਮਿਲਦੇ। ਇੱਥੋਂ ਤੱਕ ਕਿ ਵਾਰਨ ਬਫੇ ਨੇ ਵੀ ਨਿਵੇਸ਼ ਦੀਆਂ ਗਲਤੀਆਂ ਕੀਤੀਆਂ ਹਨ, ਜਿਵੇਂ ਕਿ ਸਲੋਮਨ ਬ੍ਰਦਰਜ਼, ਟੈਸਕੋ, ਯੂਐਸ ਏਅਰਵੇਜ਼, ਡੇਕਸਟਰ ਸ਼ੂਜ਼ ਕੰਪਨੀ ਜਿੱਥੇ ਉਸਨੇ ਘਾਟਾ ਪਾਇਆ ਹੈ ਜਾਂ ਸਿਰਫ਼ ਪੈਸੇ ਹੀ ਕੱਢੇ ਹਨ। ਕੀ ਮਹੱਤਵਪੂਰਨ ਹੈ ਗਲਤੀਆਂ ਨਾਲੋਂ ਬਹੁਤ ਸਾਰੇ ਅਧਿਕਾਰ ਪ੍ਰਾਪਤ ਕਰਨਾ! ਇੱਕ ਗਲਤੀ ਦਾ ਅਹਿਸਾਸ ਕਰਨਾ, ਇਸਨੂੰ ਸਵੀਕਾਰ ਕਰਨਾ ਅਤੇ ਇੱਕ ਬਿਹਤਰ ਨਿਵੇਸ਼ ਵੱਲ ਵਧਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ, ਭਾਵੇਂ ਇਸਦਾ ਮਤਲਬ ਘਾਟੇ ਨੂੰ ਘਟਾਉਣਾ ਹੈ। ਯਾਦ ਰੱਖੋ ਕਿ ਘਾਟਾ ਤੁਹਾਡੇ ਸਕਾਰਾਤਮਕ ਰਿਟਰਨਾਂ ਨੂੰ ਖਾ ਜਾਂਦਾ ਹੈ।

ਨਿੱਜੀ ਵਿੱਤ#10: ਭਵਿੱਖ ਲਈ ਯੋਜਨਾ ਬਣਾਓ, ਵਸੀਅਤ ਬਣਾਓ

ਵਸੀਅਤ ਬਣਾਉਣਾ ਬਹੁਤ ਹੀ ਮਹੱਤਵਪੂਰਨ ਕੰਮ ਹੈ। ਮੁੱਢਲੀ ਵਸੀਅਤ ਬਣਾਉਣਾ ਬਹੁਤ ਆਸਾਨ ਕੰਮ ਹੈ ਅਤੇ ਇਸ ਵਿੱਚ ਸਮਾਂ ਨਹੀਂ ਲੱਗਦਾ। ਅੱਜ ਇੰਟਰਨੈਟ ਦੇ ਆਗਮਨ ਨਾਲ "ਈ-ਵਿਲ" ਨਾਮਕ ਕੋਈ ਚੀਜ਼ ਬਣਾਉਣਾ ਬਹੁਤ ਸਹਿਜ ਹੋ ਗਿਆ ਹੈ। ਇਹ ਬਹੁਤ ਥੋੜ੍ਹੇ ਸਮੇਂ ਵਿੱਚ ਬਣਾਇਆ ਜਾ ਸਕਦਾ ਹੈ ਅਤੇ ਸੰਪਤੀਆਂ ਦੇ ਉਤਰਾਧਿਕਾਰ ਨੂੰ ਸੁਨਿਸ਼ਚਿਤ ਕਰਨ ਵਿੱਚ ਇੱਕ ਲੰਮਾ ਸਫ਼ਰ ਤੈਅ ਕਰ ਸਕਦਾ ਹੈ। ਜਿਹੜੇ ਲੋਕ ਬਹੁਤ ਜ਼ਿਆਦਾ ਦੌਲਤ ਰੱਖਦੇ ਹਨ ਅਤੇ ਉੱਨਤ ਸੇਵਾਵਾਂ ਚਾਹੁੰਦੇ ਹਨ ਉਹ ਜਾਇਦਾਦ ਦੀ ਯੋਜਨਾ ਬਣਾ ਸਕਦੇ ਹਨ ਅਤੇ ਲੋੜੀਂਦੇ ਕਦਮ ਚੁੱਕ ਸਕਦੇ ਹਨ।

ਉਪਰੋਕਤ ਸਾਰੇ ਕੁਝ ਮੁੱਖ ਕਦਮ ਅਤੇ ਪਹਿਲੂ ਹਨ ਜਿਨ੍ਹਾਂ ਨੂੰ ਨਿੱਜੀ ਵਿੱਤ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਦੇ ਸਮੇਂ ਦੇਖਣ ਦੀ ਲੋੜ ਹੈ। ਕੁਝ ਬੁਨਿਆਦੀ ਹਨ, ਜਦੋਂ ਕਿ ਕੁਝ ਯੋਜਨਾਬੰਦੀ, ਐਗਜ਼ੀਕਿਊਸ਼ਨ ਅਤੇ ਭਵਿੱਖ ਨਾਲ ਸਬੰਧਤ ਹਨ। ਉਪਰੋਕਤ ਵਿੱਚੋਂ ਜ਼ਿਆਦਾਤਰ ਜਾਂ ਸਭ ਦੀ ਦੇਖਭਾਲ ਕਰਨ ਨਾਲ ਨਤੀਜਾ ਬਿਹਤਰ ਹੋਵੇਗਾਵਿੱਤੀ ਯੋਜਨਾਬੰਦੀ ਅਤੇ ਇੱਕ ਹੋਰ ਸੁਰੱਖਿਅਤ ਭਵਿੱਖ!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like