Table of Contents

ਨਿਵੇਸ਼ ਦੀਆਂ ਮੂਲ ਗੱਲਾਂ

ਨਿਵੇਸ਼ ਦਾ ਮਤਲਬ ਹੈ ਆਪਣੇ ਪੈਸੇ ਨੂੰ ਕਿਸੇ ਸੰਪੱਤੀ ਜਾਂ ਚੀਜ਼ਾਂ ਵਿੱਚ ਲਗਾਉਣ ਦੀ ਯੋਜਨਾ ਜੋ ਤੁਸੀਂ ਸੋਚਦੇ ਹੋ ਕਿ ਮੁੱਲ ਵਿੱਚ ਵਾਧਾ ਹੋਵੇਗਾ ਜਾਂ ਭਵਿੱਖ ਵਿੱਚ ਬਹੁਤ ਵਾਧਾ ਹੋਵੇਗਾ। ਨਿਵੇਸ਼ ਦੇ ਪਿੱਛੇ ਮੁੱਖ ਵਿਚਾਰ ਇੱਕ ਨਿਯਮਤ ਪੈਦਾ ਕਰਨਾ ਹੈਆਮਦਨ ਜਾਂ ਸਮੇਂ ਦੀ ਇੱਕ ਖਾਸ ਮਿਆਦ ਵਿੱਚ ਵਾਪਸੀ। ਬਹੁਤ ਸਾਰੇ ਲੋਕ ਬੱਚਤਾਂ ਨੂੰ ਨਿਵੇਸ਼ਾਂ ਨਾਲ ਉਲਝਾ ਦਿੰਦੇ ਹਨ।

ਨਿਵੇਸ਼ ਕਰਨਾ ਸੰਪਤੀਆਂ ਜਾਂ ਰਿਟਰਨ ਨੂੰ ਸੁਰੱਖਿਅਤ ਕਰਨ ਦਾ ਇੱਕ ਹਮਲਾਵਰ ਤਰੀਕਾ ਹੈ, ਜਦੋਂ ਕਿ ਬੱਚਤ ਦਾ ਸਬੰਧ ਤਰਲ ਧਨ ਨਾਲ ਹੁੰਦਾ ਹੈ ਜੋ ਲੋੜ ਪੈਣ 'ਤੇ ਉਪਲਬਧ ਹੋ ਸਕਦਾ ਹੈ। ਇੱਥੇ ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ ਦੇ ਮੌਕੇ ਹਨ ਜਿਵੇਂ ਸਟਾਕ,ਬਾਂਡ,ਮਿਉਚੁਅਲ ਫੰਡ, ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਆਦਿ ਪਰ, ਨਿਵੇਸ਼ ਸ਼ੁਰੂ ਕਰਨ ਲਈ ਪਹਿਲਾਂ ਬੱਚਤ ਕਰਨੀ ਪੈਂਦੀ ਹੈ!

ਨਿਵੇਸ਼ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਕਿਉਂ ਹੈ?

ਜੇਕਰ ਤੁਸੀਂ ਵਿੱਤੀ ਤੌਰ 'ਤੇ ਸੁਰੱਖਿਅਤ ਹੋਣਾ ਚਾਹੁੰਦੇ ਹੋ, ਦੌਲਤ ਦਾ ਨਿਰਮਾਣ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹੋ, ਐਮਰਜੈਂਸੀ ਲਈ ਤਿਆਰ ਰਹੋ, ਇਸ ਦੌਰਾਨ ਸੁਰੱਖਿਅਤ ਰਹੋਮਹਿੰਗਾਈ ਜਾਂ ਆਪਣੇ ਨਾਲ ਮਿਲੋਵਿੱਤੀ ਟੀਚੇ, ਤਾਂ ਤੁਹਾਨੂੰ ਹੁਣ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ! ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਇਹ ਕਦੇ ਵੀ ਜਲਦੀ ਜਾਂ ਬਹੁਤ ਦੇਰ ਨਹੀਂ ਹੁੰਦਾ। ਇੱਕ ਮਹੱਤਵਪੂਰਣ ਚੀਜ਼ ਜਿਸਦਾ ਤੁਹਾਨੂੰ ਅਭਿਆਸ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ ਉਹ ਹੈ ਆਪਣੀ ਮਜ਼ਬੂਤ ਲਾਭਕਾਰੀ ਵਰਤੋਂ ਕਰਨਾਕਮਾਈਆਂ. ਸਮੇਂ ਦੇ ਨਾਲ ਤੁਹਾਡਾ ਨਿਵੇਸ਼ ਵਧਦਾ ਹੈ ਅਤੇ ਤੁਹਾਡੇ ਪੈਸੇ ਵੀ ਵਧਦੇ ਹਨ। ਉਦਾਹਰਨ ਲਈ, ਦਾ ਮੁੱਲINR 500 ਅਗਲੇ 5 ਸਾਲਾਂ ਵਿੱਚ (ਜੇਕਰ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ!) ਵਿੱਚ ਅਜਿਹਾ ਨਹੀਂ ਹੋਵੇਗਾ ਅਤੇ ਇਹ ਹੋਰ ਵੱਧ ਸਕਦਾ ਹੈ! ਇਸ ਲਈ, ਹਰੇਕ ਲਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਬਹੁਤ ਮਹੱਤਵਪੂਰਨ ਹੈ.

ਜਲਦੀ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰੋ

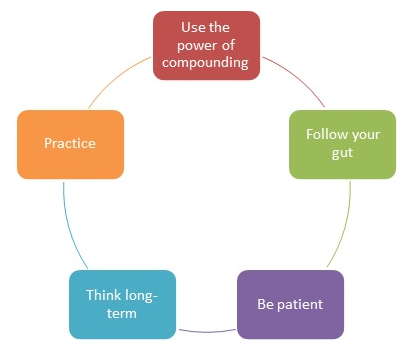

ਪੈਸੇ ਦਾ ਇੱਛਤ ਟੀਚਾ ਪ੍ਰਾਪਤ ਕਰਨ ਦਾ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਾ ਹੈ ਬਚਤ ਕਰਨਾ! ਯਾਦ ਰੱਖੋ, ਅਮੀਰ ਹੋਣਾ ਇਹ ਨਹੀਂ ਹੈ ਕਿ ਤੁਸੀਂ ਕਿੰਨੀ ਰਕਮ ਕਮਾਉਂਦੇ ਹੋ, ਪਰ ਤੁਸੀਂ ਕਿੰਨੀ ਰਕਮ ਬਚਾਉਂਦੇ ਹੋ। ਜਦੋਂ ਕੋਈ ਬਚਾਉਂਦਾ ਹੈ, ਤਾਂ ਹੀ ਕੋਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦਾ ਹੈ। ਆਪਣੇ ਲੋੜੀਂਦੇ ਟੀਚਿਆਂ ਦੇ ਨੇੜੇ ਜਾਣ ਦਾ ਇੱਕ ਤਰੀਕਾ ਹੈ ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਦੀ ਸ਼ਕਤੀ ਨੂੰ ਸਮਝਣਾ। ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਦਾ ਮਤਲਬ ਹੈ ਵਿਆਜ ਜਿਸਦੀ ਗਣਨਾ ਨਾ ਸਿਰਫ ਸ਼ੁਰੂਆਤੀ ਮੂਲ 'ਤੇ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਸਗੋਂ ਪਹਿਲਾਂ 'ਤੇ ਸੰਚਿਤ ਵਿਆਜ ਵੀ ਹੁੰਦਾ ਹੈ।

ਮਿਸ਼ਰਿਤ ਵਿਆਜ ਲਈ ਸਮੀਕਰਨ P=C(1+r/n)nt ਹੈ;

*P ਭਵਿੱਖੀ ਮੁੱਲ ਹੈ *C ਵਿਅਕਤੀਗਤ ਜਮ੍ਹਾਂ ਰਕਮ ਹੈ *r ਵਿਆਜ ਦਰ ਹੈ *n ਉਹ ਸੰਖਿਆ ਹੈ ਜਿੰਨੀ ਵਾਰ ਵਿਆਜ ਦਰ ਪ੍ਰਤੀ ਸਾਲ ਮਿਸ਼ਰਿਤ ਕੀਤੀ ਜਾਂਦੀ ਹੈ *t ਸਾਲਾਂ ਦੀ ਸੰਖਿਆ ਹੈ

ਦਰਸਾਉਣ ਲਈ-

ਜੇਕਰ ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋ

INR 5000ਦੀ ਸਾਲਾਨਾ ਵਿਆਜ ਦਰ ਦੇ ਨਾਲ ਮਹੀਨਾਵਾਰ5% ਜੋ ਕਿ ਹੈਮਿਸ਼ਰਤ ਤਿਮਾਹੀ, ਫਿਰ 5 ਸਾਲਾਂ ਬਾਅਦ ਤੁਹਾਡੀ ਕੁੱਲ ਨਿਵੇਸ਼ ਕੀਤੀ ਰਕਮ INR 3,00,000 ਤੱਕ ਵਧ ਜਾਵੇਗਾ3,56,906 ਰੁਪਏਤੁਹਾਡੀ ਕੁੱਲ ਕਮਾਈ ਹੋਵੇਗੀINR 56,906ਔਸਤ ਨਾਲINR 11,381 ਸਾਲਾਨਾ.

Talk to our investment specialist

ਨਿਵੇਸ਼ ਦੀਆਂ ਕਿਸਮਾਂ

ਨਿਵੇਸ਼ ਦੀਆਂ ਦੋ ਵੱਖਰੀਆਂ ਕਿਸਮਾਂ ਰਵਾਇਤੀ ਅਤੇ ਵਿਕਲਪਕ ਹਨ। ਪਰੰਪਰਾਗਤ ਨਿਵੇਸ਼ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਪ੍ਰਸਿੱਧ ਹਨ ਅਤੇ ਲਾਜ਼ਮੀ ਤੌਰ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ, ਸ਼ੇਅਰ, ਬਾਂਡ ਆਦਿ ਵਰਗੇ ਯੰਤਰਾਂ ਨਾਲ ਕੀਤੇ ਜਾਂਦੇ ਹਨ। ਜਦਕਿ, ਵਿਕਲਪਕ ਨਿਵੇਸ਼ ਉਹ ਚੀਜ਼ ਹੈ ਜੋ ਇਕੁਇਟੀ ਜਾਂ ਸਥਿਰ ਆਮਦਨ ਦੀਆਂ ਮੁੱਖ ਧਾਰਾਵਾਂ ਵਿੱਚ ਫਿੱਟ ਨਹੀਂ ਹੁੰਦੀ ਹੈ। ਵਿਕਲਪਕ ਨਿਵੇਸ਼ ਸੋਨੇ, ਹੇਜ ਫੰਡਾਂ ਆਦਿ ਵਿੱਚ ਕੀਤੇ ਜਾਂਦੇ ਹਨ, ਜਿਨ੍ਹਾਂ ਤੋਂ ਰਿਟਰਨ ਦੀ ਵੀ ਉਮੀਦ ਕੀਤੀ ਜਾਂਦੀ ਹੈ।

ਰਵਾਇਤੀ ਨਿਵੇਸ਼

1. ਸਟਾਕ

ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਜਾਂ ਆਮ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ ਵਜੋਂ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ ਨਿਵੇਸ਼ ਦੀ ਸਭ ਤੋਂ ਆਮ ਕਿਸਮ ਹੈ। ਸਟਾਕ ਕੰਪਨੀਆਂ ਵਿੱਚ ਮਲਕੀਅਤ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਅਤੇ ਕਿਸੇ ਕੰਪਨੀ ਵਿੱਚ ਸ਼ੁਰੂ ਕੀਤੇ ਜਾਂ ਨਿਵੇਸ਼ ਕੀਤੇ ਬਿਨਾਂ ਕਿਸੇ ਕਾਰੋਬਾਰ ਦੇ ਮਾਲਕ ਹੋਣ ਦਾ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਪਹਿਲਾਂ ਇਸਦੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਸਮਝਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

3. ਮਿਉਚੁਅਲ ਫੰਡ

ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਪ੍ਰਤੀਭੂਤੀਆਂ ਨੂੰ ਖਰੀਦਣ ਦੇ ਸਾਂਝੇ ਉਦੇਸ਼ ਨਾਲ ਪੈਸੇ ਦਾ ਇੱਕ ਸਮੂਹਿਕ ਪੂਲ ਹੁੰਦਾ ਹੈ।ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਇਕੁਇਟੀ, ਕਰਜ਼ੇ ਅਤੇ ਹੋਰ ਬਾਜ਼ਾਰਾਂ ਰਾਹੀਂ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਇਹ ਵੱਖ-ਵੱਖ ਹਨਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀਆਂ ਕਿਸਮਾਂ ਕਿ ਇੱਕਨਿਵੇਸ਼ਕ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ। ਪ੍ਰਚੂਨ ਨਿਵੇਸ਼ਕਾਂ ਲਈ, ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਪ੍ਰਤੀਭੂਤੀਆਂ ਬਾਜ਼ਾਰਾਂ ਵਿੱਚ ਐਕਸਪੋਜ਼ਰ ਲੈਣ ਦੇ ਸਭ ਤੋਂ ਆਸਾਨ ਤਰੀਕਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਕੁਝ ਮਸ਼ਹੂਰ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਲੋਕ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ:

a ਬਾਂਡ

ਇੱਕ ਬਾਂਡ ਇੱਕ ਕਰਜ਼ਾ ਸੁਰੱਖਿਆ ਹੈ ਜਿੱਥੇ ਬਾਂਡ ਦਾ ਜਾਰੀਕਰਤਾ ਨਿਯਮਿਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਧਾਰਕ ਨੂੰ ਵਿਆਜ (ਜਾਂ ਆਮ ਤੌਰ 'ਤੇ "ਕੂਪਨ" ਕਿਹਾ ਜਾਂਦਾ ਹੈ) ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ ਅਤੇ ਪਰਿਪੱਕਤਾ ਦੀ ਮਿਤੀ 'ਤੇ ਮੁੱਖ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ। ਬਾਂਡ ਖਰੀਦਦਾਰ/ਧਾਰਕ ਸ਼ੁਰੂ ਵਿੱਚ ਜਾਰੀਕਰਤਾ ਤੋਂ ਬਾਂਡ ਖਰੀਦਣ ਲਈ ਮੂਲ ਰਕਮ ਦਾ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ। ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਦੇ ਬਾਂਡ ਹਨ ਜਿਵੇਂ ਕਿ ਸਰਕਾਰੀ ਬਾਂਡ, ਕਾਰਪੋਰੇਟ ਬਾਂਡ, ਅਤੇ ਟੈਕਸ ਬਚਤ ਬਾਂਡ। ਦੇ ਕੁਝਵਧੀਆ ਬਾਂਡ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.055

↑ 0.20 ₹24,570 3.3 4.8 9.9 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D Corporate Bond ICICI Prudential Long Term Plan Growth ₹36.728

↑ 0.09 ₹14,363 3.5 5.1 10.2 8.1 8.2 7.64% 4Y 11M 16D 10Y 2M 23D Dynamic Bond HDFC Corporate Bond Fund Growth ₹32.2797

↑ 0.06 ₹32,527 3.2 4.7 9.7 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Corporate Bond UTI Dynamic Bond Fund Growth ₹30.8934

↑ 0.09 ₹447 3.7 4.6 10.2 9.8 8.6 6.94% 5Y 5M 23D 8Y 14D Dynamic Bond ICICI Prudential Corporate Bond Fund Growth ₹29.5203

↑ 0.04 ₹29,929 3 4.7 9.2 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ਬੀ. ਇਕੁਇਟੀ ਫੰਡ

ਇੱਕ ਇਕੁਇਟੀ ਫੰਡ ਮੁੱਖ ਤੌਰ 'ਤੇ ਸਟਾਕਾਂ/ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਇਕੁਇਟੀ ਫਰਮਾਂ (ਜਨਤਕ ਜਾਂ ਨਿੱਜੀ ਤੌਰ 'ਤੇ ਵਪਾਰ) ਵਿੱਚ ਮਾਲਕੀ ਨੂੰ ਦਰਸਾਉਂਦੀ ਹੈ ਅਤੇ ਸਟਾਕ ਮਾਲਕੀ ਦਾ ਉਦੇਸ਼ ਸਮੇਂ ਦੀ ਮਿਆਦ ਦੇ ਨਾਲ ਕਾਰੋਬਾਰ ਦੇ ਵਾਧੇ ਵਿੱਚ ਹਿੱਸਾ ਲੈਣਾ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਕੁਇਟੀ ਫੰਡ ਖਰੀਦਣਾ ਕਿਸੇ ਕੰਪਨੀ ਵਿਚ ਸਿੱਧੇ ਤੌਰ 'ਤੇ ਸ਼ੁਰੂ ਜਾਂ ਨਿਵੇਸ਼ ਕੀਤੇ ਬਿਨਾਂ (ਥੋੜ੍ਹੇ ਜਿਹੇ ਅਨੁਪਾਤ ਵਿਚ) ਕਾਰੋਬਾਰ ਦਾ ਮਾਲਕ ਬਣਨ ਦਾ ਸਭ ਤੋਂ ਵਧੀਆ ਤਰੀਕਾ ਹੈ। ਇਹ ਫੰਡ ਲੰਬੇ ਸਮੇਂ ਲਈ ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹਨ, ਪਰ ਇੱਕ ਨੂੰ ਇਹ ਵੀ ਪਤਾ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਇਹ ਜੋਖਮ ਭਰੇ ਫੰਡ ਹਨ। ਦੀਆਂ ਕਈ ਕਿਸਮਾਂ ਹਨਇਕੁਇਟੀ ਫੰਡ ਜਿਵੇ ਕੀਵੱਡੇ ਕੈਪ ਫੰਡ,ਮਿਡ ਕੈਪ ਫੰਡ,ਵਿਵਿਧ ਇਕੁਇਟੀ ਫੰਡ,ਫੋਕਸ ਫੰਡ, ਆਦਿ ਕੁਝ ਨਾਮ ਦੇਣ ਲਈ। ਦੇ ਕੁਝਵਧੀਆ ਇਕੁਇਟੀ ਫੰਡ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP BlackRock Natural Resources and New Energy Fund Growth ₹82.886

↑ 0.55 ₹1,232 -3.2 -12 -3.7 11.9 28.4 13.9 Sectoral DSP BlackRock Equity Opportunities Fund Growth ₹595.659

↑ 9.62 ₹13,784 1.1 -6.1 13.8 18.9 25.9 23.9 Large & Mid Cap DSP BlackRock US Flexible Equity Fund Growth ₹50.0438

↓ -0.07 ₹786 -15.8 -10.7 -2.5 6.6 14.1 17.8 Global L&T Emerging Businesses Fund Growth ₹74.9283

↑ 1.49 ₹13,334 -11.3 -18.5 1.6 16.5 34.3 28.5 Small Cap L&T India Value Fund Growth ₹102.437

↑ 1.48 ₹12,600 -1 -8.6 9 19.9 29.9 25.9 Value Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

c. ਹਾਈਬ੍ਰਿਡ ਫੰਡ

ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਨੂੰ ਆਮ ਤੌਰ 'ਤੇ ਵੀ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈਸੰਤੁਲਿਤ ਫੰਡ. ਇਹ ਫੰਡ ਇਕੁਇਟੀ ਅਤੇ ਦੋਵਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਕਰਜ਼ਾ ਮਿਉਚੁਅਲ ਫੰਡ. ਦੂਜੇ ਸ਼ਬਦਾਂ ਵਿਚ, ਇਹ ਫੰਡ ਕਰਜ਼ੇ ਅਤੇ ਇਕੁਇਟੀ ਦੋਵਾਂ ਦੇ ਸੁਮੇਲ ਵਜੋਂ ਕੰਮ ਕਰਦਾ ਹੈ। ਇਹ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹਨ ਜੋ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਡਰਦੇ ਹਨ। ਇਹ ਫੰਡ ਜੋਖਮ ਵਾਲੇ ਹਿੱਸੇ ਨੂੰ ਘਟਾਏਗਾ ਅਤੇ ਸਮੇਂ ਦੇ ਨਾਲ ਅਨੁਕੂਲ ਰਿਟਰਨ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਵੀ ਮਦਦ ਕਰੇਗਾ। ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਕੁਝ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲੇ ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਹਨ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹65.3844

↑ 0.28 ₹1,377 2.7 2.1 10.6 8.2 12.2 10.5 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,447.41

↑ 14.17 ₹7,193 0 -4.8 8.6 9.5 18.2 15.3 Hybrid Equity SBI Debt Hybrid Fund Growth ₹70.9855

↑ 0.27 ₹9,666 2.3 0.7 9.5 9.8 12.4 11 Hybrid Debt ICICI Prudential MIP 25 Growth ₹73.8875

↑ 0.24 ₹3,127 2.2 2.4 9.9 9.6 10.8 11.4 Hybrid Debt Principal Hybrid Equity Fund Growth ₹156.353

↑ 1.47 ₹5,619 1.4 -3.9 9.3 11.8 18.6 17.1 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

4. ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ

ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ (ਐੱਫ.ਡੀ) ਨਿਵੇਸ਼ ਦਾ ਸਭ ਤੋਂ ਪੁਰਾਣਾ ਤਰੀਕਾ ਹੈ। ਇੱਕ ਨਿਸ਼ਚਿਤ ਰਕਮ ਨੂੰ ਇੱਕ ਵਿੱਤੀ ਸੰਸਥਾ ਦੇ ਨਾਲ ਨਿਸ਼ਚਿਤ ਸਮੇਂ ਲਈ ਬਚਾਇਆ ਜਾਂਦਾ ਹੈ, ਇਹ ਨਿਵੇਸ਼ਕ ਨੂੰ ਪੈਸੇ 'ਤੇ ਵਿਆਜ ਕਮਾਉਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ। FD ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਕਾਰਨ ਏ ਦੇ ਮੁਕਾਬਲੇ ਵੱਧ ਵਿਆਜ ਦੀ ਦਰ ਕਮਾਉਣਾ ਹੈਬਚਤ ਖਾਤਾ. ਕਮਰਾ ਛੱਡ ਦਿਓਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਦਰਾਂ

ਵਿਕਲਪਕ ਨਿਵੇਸ਼

1. ਰੀਅਲ ਅਸਟੇਟ

ਰੀਅਲ ਅਸਟੇਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਪਿਛਲੇ ਕੁਝ ਦਹਾਕਿਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਪ੍ਰਸਿੱਧ ਹੋ ਗਿਆ ਹੈ। ਰੀਅਲ ਅਸਟੇਟ ਨਿਵੇਸ਼ਾਂ ਦਾ ਆਮ ਤੌਰ 'ਤੇ ਮਤਲਬ ਹੈ ਮੁਨਾਫ਼ੇ ਜਾਂ ਸਥਿਰ ਆਮਦਨ ਲਈ ਜਾਇਦਾਦ ਨੂੰ ਖਰੀਦਣਾ, ਲੀਜ਼ 'ਤੇ ਦੇਣਾ ਜਾਂ ਵੇਚਣਾ। ਜ਼ਿਆਦਾਤਰ ਨਿਵੇਸ਼ਕ ਏਬੈਂਕ ਰੀਅਲ ਅਸਟੇਟ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਕਰਜ਼ਾ.

2. ਪ੍ਰਾਈਵੇਟ ਇਕੁਇਟੀ/ ਵੈਂਚਰ ਕੈਪੀਟਲ

ਇਹ ਗੈਰ-ਸੂਚੀਬੱਧ ਕੰਪਨੀਆਂ ਵਿੱਚ ਕੀਤਾ ਨਿਵੇਸ਼ ਹੈ। ਇਹ ਕੰਪਨੀਆਂ ਮੱਧ ਆਕਾਰ ਤੋਂ ਲੈ ਕੇ ਵੱਡੇ ਆਕਾਰ ਦੀਆਂ ਸਟਾਰਟ-ਅੱਪ ਹੋ ਸਕਦੀਆਂ ਹਨ। ਨਾਲ ਹੀ, ਫਰਮਾਂ ਜਾਂ ਤਾਂ ਖਾਸ ਸੈਕਟਰਾਂ ਦੀਆਂ ਜਾਂ ਵਿਆਪਕ ਸਪੈਕਟ੍ਰਮ ਦੀਆਂ ਹੋ ਸਕਦੀਆਂ ਹਨ।

3. ਡੈਰੀਵੇਟਿਵਜ਼

ਇੱਕ ਡੈਰੀਵੇਟਿਵ ਇੱਕ ਵਿੱਤੀ ਇਕਰਾਰਨਾਮਾ ਹੈ ਜੋ ਖਰੀਦਦਾਰ ਨੂੰ ਭਵਿੱਖ ਵਿੱਚ ਇੱਕ ਨਿਸ਼ਚਿਤ ਕੀਮਤ 'ਤੇ ਇੱਕ ਸੰਪਤੀ ਖਰੀਦਣ ਦੀ ਵਚਨਬੱਧਤਾ ਦੇ ਰੂਪ ਵਿੱਚ ਦਿੱਤਾ ਜਾਂਦਾ ਹੈ। ਡੈਰੀਵੇਟਿਵਜ਼ ਦੀਆਂ ਸਭ ਤੋਂ ਆਮ ਕਿਸਮਾਂ ਫਿਊਚਰਜ਼, ਵਿਕਲਪ, ਸਵੈਪ ਅਤੇ ਫਾਰਵਰਡ ਹਨ। ਫਿਊਚਰਜ਼ ਕੰਟਰੈਕਟ ਆਧਾਰਿਤ ਹਨਅੰਡਰਲਾਈੰਗ ਜਿਵੇਂ ਕਿ ਬਾਂਡ, ਸਟਾਕ, ਵਿਦੇਸ਼ੀ ਮੁਦਰਾ ਆਦਿ।

4. ਸਟ੍ਰਕਚਰਡ ਉਤਪਾਦ

ਇੱਕ ਢਾਂਚਾਗਤ ਉਤਪਾਦ ਇੱਕ ਨਿਸ਼ਚਿਤ ਮਿਆਦ ਦਾ ਨਿਵੇਸ਼ ਹੁੰਦਾ ਹੈ ਜੋ ਸਟਾਕ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਨਾਲ ਜੁੜਿਆ ਹੁੰਦਾ ਹੈਬਜ਼ਾਰ ਜਾਂ ਹੋਰ ਸੂਚਕਾਂਕ। ਢਾਂਚਾਗਤ ਉਤਪਾਦਾਂ ਵਿੱਚ ਰਿਟਰਨ ਇੱਕ ਨਾਲ ਜੁੜੇ ਹੋਏ ਹਨਅੰਡਰਲਾਈੰਗ ਸੰਪਤੀ ਪੂਰਵ-ਪ੍ਰਭਾਸ਼ਿਤ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ ਜਿਵੇਂ ਕਿ ਪਰਿਪੱਕਤਾ ਮਿਤੀ,ਪੂੰਜੀ ਸੁਰੱਖਿਆ ਪੱਧਰ, ਕੂਪਨ ਮਿਤੀ ਆਦਿ।

5. ਹੈੱਜ ਫੰਡ

ਏਹੇਜ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਦਾ ਇੱਕ ਸਮੂਹ ਹੈ ਜੋ ਉੱਚ ਰਿਟਰਨ ਪੈਦਾ ਕਰਨ ਲਈ ਗੁੰਝਲਦਾਰ ਨਿਵੇਸ਼ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਵੱਡੇ ਫੰਡ ਪੂਲ ਕਰਦੇ ਹਨ। ਹੈੱਜ ਫੰਡ ਹਮਲਾਵਰ ਰਣਨੀਤੀਆਂ ਦੀ ਵਰਤੋਂ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੇ ਹਨ ਜੋ ਕਿ ਸਵੈਪ, ਸ਼ਾਰਟ, ਲੀਵਰੇਜ, ਡੈਰੀਵੇਟਿਵਜ਼, ਆਦਿ ਵੇਚਣ ਸਮੇਤ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਲਈ ਉਪਲਬਧ ਨਹੀਂ ਹਨ।

ਹੋਰ ਵਿਕਲਪਕ ਨਿਵੇਸ਼

ਵਾਈਨ, ਕਲਾ, ਅਤੇ ਪੁਰਾਤਨ ਵਸਤੂਆਂ, ਵਸਤੂਆਂ, ਅਸਲ ਵਿੱਚ ਕੋਈ ਵੀ ਵਪਾਰਕ ਮੁੱਲ, ਨੂੰ ਇੱਕ ਵਿਕਲਪਕ ਨਿਵੇਸ਼ ਵਿਧੀ ਵਜੋਂ ਵੀ ਮੰਨਿਆ ਜਾ ਸਕਦਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਔਨਲਾਈਨ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰੀਏ?

Fincash.com 'ਤੇ ਜੀਵਨ ਭਰ ਲਈ ਮੁਫਤ ਨਿਵੇਸ਼ ਖਾਤਾ ਖੋਲ੍ਹੋ।

ਆਪਣੀ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਅਤੇ ਕੇਵਾਈਸੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਪੂਰਾ ਕਰੋ

ਦਸਤਾਵੇਜ਼ (ਪੈਨ, ਆਧਾਰ, ਆਦਿ) ਅੱਪਲੋਡ ਕਰੋ।ਅਤੇ, ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਤਿਆਰ ਹੋ!

ਨਿਵੇਸ਼ ਲਈ ਯੋਜਨਾ ਬਣਾਉਣਾ ਕੇਵਲ ਇੱਕ ਵਾਰ ਦੀ ਪ੍ਰਕਿਰਿਆ ਨਹੀਂ ਹੈ ਬਲਕਿ ਇੱਕ ਨਿਰੰਤਰ ਪ੍ਰਕਿਰਿਆ ਹੈ। ਕਿਸੇ ਵੀ ਚੀਜ਼ ਵਿੱਚ ਛਾਲ ਮਾਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਆਪਣੇ ਟੀਚਿਆਂ ਅਤੇ ਸੁਪਨਿਆਂ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰੋ ਅਤੇ ਤਰਜੀਹ ਦਿਓ।ਜਲਦੀ ਨਿਵੇਸ਼ ਕਰੋ, ਹੁਣ ਨਿਵੇਸ਼ ਕਰੋ!

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।