+91-22-48913909

+91-22-48913909

Table of Contents

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ (SWP): ਇੱਕ ਵਿਸਤ੍ਰਿਤ ਸੰਖੇਪ ਜਾਣਕਾਰੀ

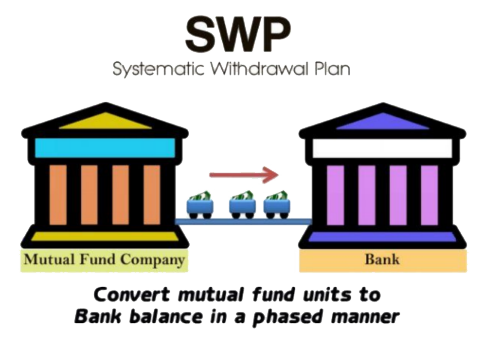

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਜਾਂ SWP ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰਨ ਦੀ ਪ੍ਰਕਿਰਿਆ ਹੈਮਿਉਚੁਅਲ ਫੰਡ. SWP ਦੇ ਉਲਟ ਹੈSIP. SIP ਵਿੱਚ, ਵਿਅਕਤੀ ਨਿਯਮਤ ਦੁਆਰਾ ਕਮਾਏ ਗਏ ਪੈਸੇ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਆਮਦਨ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਵਿੱਚ. ਇਹ ਨਿਵੇਸ਼ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਥੋੜ੍ਹੀ ਮਾਤਰਾ ਵਿੱਚ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਸ ਦੇ ਉਲਟ, SWP ਵਿੱਚ ਵਿਅਕਤੀ ਆਪਣੀ ਮਿਉਚੁਅਲ ਫੰਡ ਹੋਲਡਿੰਗਜ਼ ਨੂੰ ਰੀਡੀਮ ਕਰਦੇ ਹਨ ਅਤੇ ਉਹਨਾਂ ਨੂੰ ਜਮ੍ਹਾ ਪੈਸਾ ਵਾਪਸ ਪ੍ਰਾਪਤ ਕਰਦੇ ਹਨਬੈਂਕ ਖਾਤਾ। ਵਿਅਕਤੀ ਆਪਣੀ ਆਮਦਨ ਨੂੰ ਵਧਾਉਣ ਲਈ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਦੇ ਵਿਕਲਪ ਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦੇ ਹਨ। ਇਹ ਸਕੀਮ ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਲਈ ਵਧੇਰੇ ਢੁਕਵੀਂ ਹੈ। ਇਸ ਲਈ, ਆਓ ਅਸੀਂ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਦੀ ਧਾਰਨਾ ਨੂੰ ਸਮਝੀਏ, ਵਿਅਕਤੀ ਕਿਵੇਂ ਕਰ ਸਕਦੇ ਹਨਰਿਟਾਇਰਮੈਂਟ ਦੀ ਯੋਜਨਾਬੰਦੀ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ, SWP ਦੇ ਲਾਭ, ਅਤੇ ਹੋਰ ਸੰਬੰਧਿਤ ਮਾਪਦੰਡਾਂ ਰਾਹੀਂ।

Talk to our investment specialist

ਇੱਕ ਯੋਜਨਾਬੱਧ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਕੀ ਹੈ?

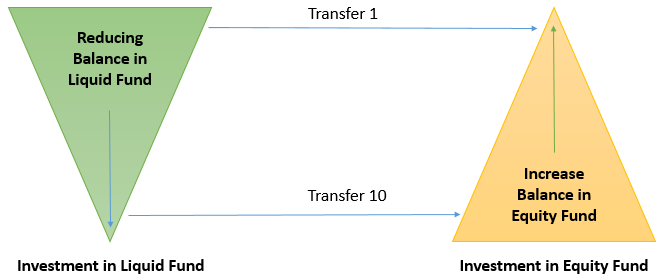

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਮਿਉਚੁਅਲ ਫੰਡ ਯੂਨਿਟਾਂ ਨੂੰ ਰੀਡੀਮ ਕਰਨ ਦੀ ਇੱਕ ਯੋਜਨਾਬੱਧ ਅਤੇ ਰਣਨੀਤਕ ਤਕਨੀਕ ਹੈ। SWP ਨੂੰ ਇੱਕ ਸਵੈਚਾਲਿਤ ਵੀ ਮੰਨਿਆ ਜਾ ਸਕਦਾ ਹੈਛੁਟਕਾਰਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਪ੍ਰਕਿਰਿਆ। ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮਾਂ ਤੋਂ ਛੁਟਕਾਰਾ ਪਾਉਣ ਦੀ ਬਾਰੰਬਾਰਤਾ ਨੂੰ ਨਿਵੇਸ਼ਕਾਂ ਦੁਆਰਾ ਉਹਨਾਂ ਦੀਆਂ ਲੋੜਾਂ ਅਨੁਸਾਰ ਅਨੁਕੂਲਿਤ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ ਜੋ ਹਫ਼ਤਾਵਾਰੀ, ਮਾਸਿਕ ਜਾਂ ਤਿਮਾਹੀ ਹੋ ਸਕਦਾ ਹੈ।ਆਧਾਰ. ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਦੀ ਚੋਣ ਕਰਦੇ ਸਮੇਂ, ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਕਾਫ਼ੀ ਰਕਮ ਜਮ੍ਹਾਂ ਕਰਦੇ ਹਨ। ਇਹ ਸਕੀਮ ਜਾਂ ਤਾਂ ਤਰਲ ਫੰਡ, ਅਲਟਰਾ ਸ਼ਾਰਟ-ਟਰਮ ਫੰਡ, ਜਾਂ ਕੋਈ ਹੋਰ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਹੋ ਸਕਦੀ ਹੈ। ਪੈਸੇ ਜਮ੍ਹਾ ਕਰਨ ਤੋਂ ਬਾਅਦ, ਵਿਅਕਤੀ ਆਪਣੀਆਂ ਜ਼ਰੂਰਤਾਂ ਅਨੁਸਾਰ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਆਪਣੇ ਨਿਵੇਸ਼ ਵਾਪਸ ਲੈ ਲੈਂਦੇ ਹਨ।

SWP ਦੇ ਸੰਕਲਪ ਦੀ ਇੱਕ ਉਦਾਹਰਣ ਨਾਲ ਮਦਦ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ। ਮੰਨ ਲਓ, ਸ਼੍ਰੀ ਸ਼ਰਮਾ ਨੇ ਆਪਣੇ ਸ਼ੌਕ ਨੂੰ ਅੱਗੇ ਵਧਾਉਣ ਲਈ ਇੱਕ ਸਾਲ ਦੀ ਛੁੱਟੀ ਲੈ ਲਈ ਹੈ। ਉਸਨੇ INR 5,00 ਦੀ ਹੱਦਬੰਦੀ ਕੀਤੀ ਹੈ,000 ਆਪਣੇ ਪੂਰੇ ਸਾਲ ਦੇ ਖਰਚਿਆਂ ਨੂੰ ਪੂਰਾ ਕਰਨ ਲਈ। ਹਾਲਾਂਕਿ, ਸ਼੍ਰੀ ਸ਼ਰਮਾ ਨੂੰ ਚਿੰਤਾ ਹੈ ਕਿ ਉਹ ਜਲਦੀ ਹੀ ਪੈਸਾ ਖਰਚ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਉਨ੍ਹਾਂ ਕੋਲ ਕੋਈ ਪੈਸਾ ਨਹੀਂ ਰਹਿ ਜਾਵੇਗਾ। ਇਸ ਮੁੱਦੇ 'ਤੇ ਕਾਬੂ ਪਾਉਣ ਲਈ, ਸ਼੍ਰੀ ਸ਼ਰਮਾ ਨੇ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਫੈਸਲਾ ਕੀਤਾਤਰਲ ਫੰਡ ਕਿਉਂਕਿ ਇਹ ਸਭ ਤੋਂ ਹੇਠਲੇ ਪੱਧਰ ਦਾ ਜੋਖਮ ਰੱਖਦਾ ਹੈ ਅਤੇ INR 40,000 ਲਈ SWP ਵਿਕਲਪ ਦੀ ਚੋਣ ਕਰਦਾ ਹੈ। ਇਸ ਰਾਹੀਂ ਸ੍ਰੀ ਸ਼ਰਮਾ ਨੂੰ ਭਰੋਸਾ ਦਿੱਤਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਉਹ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਪ੍ਰਾਪਤ ਕਰਨਗੇ ਅਤੇ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ 'ਤੇ ਹੋਰ ਕਮਾਈ ਕਰਨਗੇ।

SWP ਦੇ ਲਾਭ

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਦੇ ਆਪਣੇ ਫਾਇਦੇ ਹਨ। ਕੁਝ ਪ੍ਰਮੁੱਖ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ।

ਨਿਯਮਤ ਆਮਦਨ ਵਹਾਅ

SWP ਦੀ ਵਰਤੋਂ ਵਿਅਕਤੀਆਂ, ਖਾਸ ਤੌਰ 'ਤੇ ਸੇਵਾਮੁਕਤ ਲੋਕਾਂ ਲਈ ਆਮਦਨੀ ਦੇ ਪ੍ਰਵਾਹ ਦਾ ਨਿਯਮਤ ਸਰੋਤ ਬਣਾਉਣ ਲਈ ਕੀਤੀ ਜਾ ਸਕਦੀ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਵਿਅਕਤੀ ਆਪਣੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ 'ਤੇ ਇਸਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਅਤੇ ਉਸ ਯੋਜਨਾ ਦੀ ਕਿਸਮ ਦੇ ਅਧਾਰ 'ਤੇ ਰਿਟਰਨ ਵੀ ਕਮਾਉਂਦੇ ਹਨ ਜਿਸ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

ਲੋੜੀਂਦੇ ਪੈਸੇ ਰੀਡੀਮ ਕਰੋ

SWP ਰਾਹੀਂ, ਵਿਅਕਤੀ ਸਿਰਫ਼ ਲੋੜੀਂਦੇ ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਨਿਵੇਸ਼ ਕੀਤੀ ਵਾਧੂ ਰਕਮ ਰੱਖ ਸਕਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ, ਇਹ ਵਿਅਕਤੀਆਂ ਵਿੱਚ ਇੱਕ ਅਨੁਸ਼ਾਸਿਤ ਕਢਵਾਉਣ ਦੀ ਆਦਤ ਪੈਦਾ ਕਰਦਾ ਹੈ। ਇਹ ਵਿਅਕਤੀਆਂ ਨੂੰ ਲੋੜ ਅਨੁਸਾਰ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ, ਜਿਸ ਨਾਲ ਰੋਕਥਾਮ ਹੋਵੇਗੀਪੂੰਜੀ ਕਟੌਤੀ

ਜਦੋਂ ਵੀ ਲੋੜ ਹੋਵੇ ਬੰਦ ਕਰੋ

ਵਿਅਕਤੀ ਲੋੜ ਪੈਣ 'ਤੇ SWP ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਬੰਦ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਜ਼ਰੂਰੀ ਹੋਣ ਦੀ ਸਥਿਤੀ ਵਿੱਚ ਪੂਰੇ ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰ ਸਕਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਪੈਸਾ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਜਾਂ ਲਾਕ-ਇਨ ਪੀਰੀਅਡ ਵਾਲੇ ਹੋਰ ਨਿਵੇਸ਼ ਤਰੀਕਿਆਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਅਜਿਹੇ ਮਾਮਲਿਆਂ ਵਿੱਚ ਪੈਸੇ ਨੂੰ ਰੀਡੀਮ ਕਰਨਾ ਮੁਸ਼ਕਲ ਹੁੰਦਾ ਹੈ।

ਪੈਨਸ਼ਨ ਦਾ ਬਦਲ

SWP ਵਿਅਕਤੀਆਂ ਲਈ ਪੈਨਸ਼ਨ ਦੇ ਬਦਲ ਵਜੋਂ ਕੰਮ ਕਰਦਾ ਹੈ ਜਿਸ ਵਿੱਚ; ਇੱਕ ਵਾਰ ਜਦੋਂ ਉਹ ਕੰਮ ਕਰਨਾ ਬੰਦ ਕਰ ਦਿੰਦੇ ਹਨ ਤਾਂ ਉਹ ਇਸਨੂੰ ਪੈਨਸ਼ਨ ਦੀ ਰਕਮ ਵਜੋਂ ਵਰਤ ਸਕਦੇ ਹਨ। ਨਤੀਜੇ ਵਜੋਂ, ਪੈਨਸ਼ਨਰ ਰਾਹਤ ਦਾ ਸਾਹ ਲੈ ਸਕਦੇ ਹਨ ਕਿਉਂਕਿ ਉਨ੍ਹਾਂ ਦੇ ਨਿਵੇਸ਼ ਨਾਲ ਰਿਟਰਨ ਪੈਦਾ ਹੁੰਦਾ ਹੈ ਅਤੇ ਉਹ ਆਮਦਨ ਦਾ ਨਿਯਮਤ ਸਰੋਤ ਕਮਾਉਣ ਦੇ ਯੋਗ ਹੁੰਦੇ ਹਨ।

ਇੱਕ ਪ੍ਰਣਾਲੀਗਤ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਕਿਵੇਂ ਕੰਮ ਕਰਦੀ ਹੈ?

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਦੀ ਕਾਰਜਪ੍ਰਣਾਲੀ ਨੂੰ ਇੱਕ ਉਦਾਹਰਣ ਦੇ ਨਾਲ ਸਮਝਾਇਆ ਗਿਆ ਹੈ। ਮੰਨ ਲਓ ਕਿ ਰਾਕੇਸ਼ ਹਾਲ ਹੀ ਵਿੱਚ ਸੇਵਾਮੁਕਤ ਹੋਇਆ ਹੈ ਅਤੇ ਉਸਨੂੰ ਰਿਟਾਇਰਮੈਂਟ ਲਾਭਾਂ ਦੇ ਰੂਪ ਵਿੱਚ INR 40 ਲੱਖ ਪ੍ਰਾਪਤ ਹੋਏ ਹਨ। ਉਸਨੇ ਇੱਕ ਜਾਇਦਾਦ ਵਿੱਚ INR 30 ਲੱਖ ਅਤੇ ਬਾਕੀ INR 10 ਲੱਖ ਇੱਕ ਤਰਲ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਵਿੱਚ ਮਹੀਨਾਵਾਰ SWP ਵਿਕਲਪ ਦੇ ਨਾਲ ਨਿਵੇਸ਼ ਕੀਤਾ ਹੈ।

ਜਿਵੇਂ ਕਿ ਨਿਵੇਸ਼ ਦੀ ਮਿਤੀ 'ਤੇ,ਨਹੀ ਹਨ ਸਕੀਮ ਦਾ INR 10 ਸੀ। ਇਸਲਈ, ਉਸ ਕੋਲ 1,00,000 ਯੂਨਿਟਸ (10,00,000 ਯੂਨਿਟ/INR 10) ਸੀ। ਉਸਦੀ ਮਾਸਿਕ ਲੋੜ INR 10,000 ਹੈ ਜੋ ਹਰ ਮਹੀਨੇ ਦੀ 5 ਤਰੀਕ ਨੂੰ ਉਸਦੇ ਬੈਂਕ ਖਾਤੇ ਵਿੱਚ ਕ੍ਰੈਡਿਟ ਕੀਤੀ ਜਾਣੀ ਚਾਹੀਦੀ ਹੈ।

ਇਸ ਲਈ, ਪਹਿਲੇ ਮਹੀਨੇ ਦੇ ਅੰਤ ਵਿੱਚ ਇਹ ਮੰਨਦੇ ਹੋਏ ਕਿ NAV ਦੁਬਾਰਾ INR 10 ਹੈ, ਰੀਡੀਮ ਕੀਤੇ ਯੂਨਿਟਾਂ ਦੀ ਸੰਖਿਆ 1,000 (1,00,000 ਯੂਨਿਟ/INR 10 NAV) ਹੋਵੇਗੀ। ਇਸ ਲਈ, ਰੀਡੈਂਪਸ਼ਨ ਤੋਂ ਬਾਅਦ ਰੱਖੀਆਂ ਗਈਆਂ ਬਕਾਇਆ ਇਕਾਈਆਂ 99,000 (1,00,000-1,000) ਹਨ।

ਦੂਜੇ ਮਹੀਨੇ ਮੰਨ ਲਓ ਕਿ NAV ਵਧ ਕੇ INR 20 ਹੋ ਗਿਆ ਹੈ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਕਢਵਾਈਆਂ ਗਈਆਂ ਯੂਨਿਟਾਂ ਦੀ ਗਿਣਤੀ ਸਿਰਫ਼ 500 ਹੋਵੇਗੀ ਨਾ ਕਿ 1,000। ਨਤੀਜੇ ਵਜੋਂ, ਰੱਖੇ ਗਏ ਯੂਨਿਟਾਂ ਦੀ ਗਿਣਤੀ 98,500 (99,000-500) ਹੋਵੇਗੀ।

ਇਸ ਤੋਂ ਇਲਾਵਾ, ਤੀਜੇ ਮਹੀਨੇ, ਕੁਝ ਆਰਥਿਕ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਦੇ ਕਾਰਨ, NAV INR 8 ਤੱਕ ਡਿੱਗ ਗਿਆ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਰੀਡੀਮ ਕੀਤੇ ਯੂਨਿਟਾਂ ਦੀ ਗਿਣਤੀ 1,250 (INR 10,000 / NAV INR 8) ਹੋਵੇਗੀ। ਇਸ ਲਈ, ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਬਕਾਇਆ ਯੂਨਿਟ 97,250 (98,500 - 1,250) ਹੋਣਗੇ।

ਨਤੀਜੇ ਵਜੋਂ, ਇਹ ਸਿੱਟਾ ਕੱਢਿਆ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਜੇਕਰ NAV ਵਿੱਚ ਵਾਧਾ ਹੁੰਦਾ ਹੈ, ਤਾਂ SWP ਇੱਕ ਲੰਬੇ ਕਾਰਜਕਾਲ ਲਈ ਜਾਰੀ ਰਹੇਗਾ, ਅਤੇ NAV ਵਿੱਚ ਗਿਰਾਵਟ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, SWP ਇੱਕ ਤੇਜ਼ ਰਫ਼ਤਾਰ ਨਾਲ ਖਤਮ ਹੋ ਜਾਵੇਗਾ।

SWP 'ਤੇ ਟੈਕਸ ਕਿਵੇਂ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ?

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਮਿਉਚੁਅਲ ਫੰਡ ਸ਼੍ਰੇਣੀ ਦੇ ਆਧਾਰ 'ਤੇ ਰਿਡੈਂਪਸ਼ਨ ਨਿਯਮਾਂ ਦੇ ਅਨੁਸਾਰ ਟੈਕਸ ਦੇ ਅਧੀਨ ਹੈ। ਉਦਾਹਰਨ ਲਈ, ਦੇ ਮਾਮਲੇ ਵਿੱਚਕਰਜ਼ਾ ਫੰਡ, ਜੇਕਰ ਕਢਵਾਉਣ ਦੀ ਮਿਆਦ 36 ਮਹੀਨਿਆਂ ਤੋਂ ਘੱਟ ਹੈ, ਤਾਂ ਛੋਟੀ ਮਿਆਦਪੂੰਜੀ ਲਾਭ (STCG) ਲਾਗੂ ਹੈ। ਜੇਕਰ ਨਿਵੇਸ਼ 36 ਮਹੀਨਿਆਂ ਤੋਂ ਵੱਧ ਦੇ ਕਾਰਜਕਾਲ ਲਈ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਲੰਬੇ ਸਮੇਂ ਲਈ ਪੂੰਜੀ ਲਾਭ ਲਾਗੂ ਹੁੰਦਾ ਹੈ। ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ STCG ਵਿਅਕਤੀ ਦੀ ਆਮਦਨ ਵਿੱਚ ਜੋੜਿਆ ਜਾਂਦਾ ਹੈ ਅਤੇ ਸਲੈਬ ਦਰਾਂ ਅਨੁਸਾਰ ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ ਜਦੋਂ ਕਿ LTCG 'ਤੇ ਇੰਡੈਕਸੇਸ਼ਨ ਲਾਭਾਂ ਦੇ ਨਾਲ 20% ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ।

ਹਾਲਾਂਕਿ, ਦੇ ਮਾਮਲੇ ਵਿੱਚਇਕੁਇਟੀ ਫੰਡ, ਟੈਕਸ ਦੇ ਨਿਯਮ ਵੱਖਰੇ ਸਨ। ਤੱਕ F.Y. 2017-18, ਇਕੁਇਟੀ ਫੰਡਾਂ 'ਤੇ ਕੋਈ LTCG ਲਾਗੂ ਨਹੀਂ ਹੈ ਪਰ ਇਸ ਤੋਂ ਬਾਅਦ, F.Y. 2018-19, ਇਹ ਲਾਗੂ ਹੈ। ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ, INR 1 ਲੱਖ ਤੱਕ ਦੇ LTCG ਨੂੰ ਛੋਟ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ ਅਤੇ INR 1 ਲੱਖ ਤੋਂ ਵੱਧ ਨੂੰ ਬਿਨਾਂ ਸੂਚਕਾਂਕ ਲਾਭਾਂ ਦੇ 10% (ਪਲੱਸ ਸੈੱਸ) 'ਤੇ ਟੈਕਸ ਲਗਾਇਆ ਜਾਂਦਾ ਹੈ। STCG ਇਕੁਇਟੀ ਫੰਡਾਂ ਦਾ ਮਾਮਲਾ ਹੈ 15% 'ਤੇ ਚਾਰਜ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

SWP ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਹੋਏ ਰਿਟਾਇਰਮੈਂਟ ਪਲੈਨਿੰਗ

ਵਿਅਕਤੀ ਆਪਣੀ ਰਿਟਾਇਰਮੈਂਟ ਲਈ ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਰਾਹੀਂ ਯੋਜਨਾ ਬਣਾ ਸਕਦੇ ਹਨ। ਇੱਥੇ, ਵਿਅਕਤੀ ਆਪਣੇ ਰਿਟਾਇਰਮੈਂਟ ਲਾਭ (ਜਿਵੇਂ ਕਿ ਗ੍ਰੈਚੁਟੀ ਜਾਂ ਪ੍ਰਾਵੀਡੈਂਟ ਫੰਡ) ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਜਮ੍ਹਾ ਕਰ ਸਕਦੇ ਹਨ ਜਿਸ ਵਿੱਚ ਘੱਟ ਜੋਖਮ ਹੁੰਦਾ ਹੈ ਜਿਵੇਂ ਕਿਮਨੀ ਮਾਰਕੀਟ ਫੰਡ. ਪੋਸਟਨਿਵੇਸ਼, ਉਹਨਾਂ ਨੂੰ SWP ਵਿਕਲਪ ਦੀ ਚੋਣ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਜਿਸ ਰਾਹੀਂ ਵਿਅਕਤੀ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਪ੍ਰਾਪਤ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਸਕਦੇ ਹਨ।

SWP ਦੇ ਫਾਇਦਿਆਂ ਵਿੱਚੋਂ ਇੱਕ ਇਹ ਹੈ ਕਿ ਪੈਸਾ ਹੋਰ ਮੌਕਿਆਂ ਦੀ ਤੁਲਨਾ ਵਿੱਚ ਬਲੌਕ ਨਹੀਂ ਹੁੰਦਾ ਹੈ ਜਿਵੇਂ ਕਿਸੀਨੀਅਰ ਸਿਟੀਜ਼ਨ ਸੇਵਿੰਗ ਸਕੀਮ (SCSS) ਜਾਂਡਾਕਖਾਨਾ ਮਹੀਨਾਵਾਰ ਆਮਦਨ ਯੋਜਨਾ (POIMS)। ਵਿਅਕਤੀ ਜਦੋਂ ਵੀ ਚਾਹੁਣ SWP ਵਿਕਲਪ ਨੂੰ ਰੋਕ ਸਕਦੇ ਹਨ ਅਤੇ ਪੂਰੇ ਫੰਡਾਂ ਨੂੰ ਆਪਣੇ ਬੈਂਕ ਖਾਤੇ ਵਿੱਚ ਵਾਪਸ ਰੀਡੀਮ ਕਰ ਸਕਦੇ ਹਨ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਉਹਨਾਂ ਦਾ ਨਿਵੇਸ਼ ਵੀ ਰਿਟਰਨ ਕਮਾਉਂਦਾ ਹੈ ਜੋ ਵਿਅਕਤੀਆਂ ਦੁਆਰਾ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ. ਹਾਲਾਂਕਿ, SWP ਦਾ ਇੱਕ ਨੁਕਸਾਨ ਇਹ ਹੈ ਕਿ ਇਹ ਪੂੰਜੀ ਦੇ ਖਾਤਮੇ ਵੱਲ ਲੈ ਜਾਂਦਾ ਹੈ ਕਿਉਂਕਿ ਮੌਜੂਦਾ ਪੈਸੇ ਤੋਂ ਕਢਵਾਉਣਾ ਹੁੰਦਾ ਹੈ ਜੋ SCSS ਜਾਂ POIMS ਵਿੱਚ ਨਹੀਂ ਹੈ।

ਸਿਸਟਮੈਟਿਕ ਕਢਵਾਉਣ ਦੀ ਯੋਜਨਾ ਲਈ ਵਧੀਆ ਮਨੀ ਮਾਰਕੀਟ ਫੰਡ

SWP ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਵਿਅਕਤੀ ਪੈਸੇ ਦੀ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨਬਜ਼ਾਰ ਫੰਡ ਜਿਨ੍ਹਾਂ ਵਿੱਚ ਜੋਖਮ ਦਾ ਸਭ ਤੋਂ ਘੱਟ ਪੱਧਰ ਹੁੰਦਾ ਹੈ, ਇਸਲਈ, ਮਨੀ ਮਾਰਕੀਟ ਸ਼੍ਰੇਣੀ ਦੇ ਅਧੀਨ ਕੁਝ ਚੋਟੀ ਦੇ ਫੰਡ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਸੂਚੀਬੱਧ ਕੀਤੇ ਗਏ ਹਨ।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹365.687

↑ 0.07 ₹25,581 1.1 2.3 4.1 8 7.8 7.35% 9M 9M 4D UTI Money Market Fund Growth ₹3,047.8

↑ 0.69 ₹16,265 1.2 2.4 4.2 8 7.7 7.24% 9M 16D 9M 17D ICICI Prudential Money Market Fund Growth ₹375.096

↑ 0.08 ₹24,184 1.2 2.4 4.2 8 7.7 7.23% 10M 2D 10M 25D Kotak Money Market Scheme Growth ₹4,439.08

↑ 0.93 ₹25,008 1.2 2.4 4.1 8 7.7 7.17% 10M 10D 10M 10D L&T Money Market Fund Growth ₹26.0922

↑ 0.01 ₹2,536 1.1 2.3 4.1 7.8 7.5 7% 8M 26D 9M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ਇਸ ਤਰ੍ਹਾਂ, ਉਪਰੋਕਤ ਮਾਪਦੰਡਾਂ ਤੋਂ, ਇਹ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਪ੍ਰਣਾਲੀਗਤ ਨਿਕਾਸੀ ਯੋਜਨਾ ਦੇ ਆਪਣੇ ਫਾਇਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਉਸ ਸਕੀਮ ਦੀ ਪੂਰੀ ਸਮਝ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ ਜਿਸ ਵਿੱਚ ਉਹ ਇੱਕ SWP ਸ਼ੁਰੂ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਨ। ਉਨ੍ਹਾਂ ਨੂੰ ਇਹ ਦੇਖਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਅਜਿਹੇ ਵਿਕਲਪ ਦੀ ਲੋੜ ਹੈ ਜਾਂ ਨਹੀਂ। ਇਹ ਉਹਨਾਂ ਨੂੰ ਸਮੇਂ ਸਿਰ ਆਪਣੇ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.