Table of Contents

ஃபாமா மற்றும் பிரஞ்சு மூன்று காரணி மாதிரி

ஃபாமா மற்றும் பிரஞ்சு மூன்றுகாரணி மாடல் சுருக்கமாக ஃபாமா பிரஞ்சு மாடல் என்றும் அழைக்கப்படுகிறது. இது 1992 ஆம் ஆண்டு உருவாக்கப்பட்ட ஒரு பிரபலமான சொத்து விலை மாடல் ஆகும். இந்த மாடல் CAPM (மூலதனம் சொத்து விலையிடல் மாதிரி) மதிப்பு ஆபத்து மற்றும் அளவு ஆபத்து காரணிகளை உள்ளடக்கியதன் மூலம்சந்தை ஒரு பொதுவான CAPM இல் ஆபத்து காரணி.

ஃபாமா மற்றும் பிரெஞ்ச் த்ரீ ஃபேக்டர் மாடல் PDF படி, அது உண்மையைக் கருத்தில் கொள்ளத் தெரியும்சிறிய தொப்பி பங்குகள் மற்றும் மதிப்புகள் தினசரி சந்தையில் இருக்கும் சந்தையை விட சிறப்பாக செயல்படுவதாக அறியப்படுகிறதுஅடிப்படை. இந்த இரண்டு முக்கிய காரணிகளைச் சேர்ப்பதன் மூலம், அந்த மாதிரியானது, அந்தந்தச் சிறப்பாகச் செயல்படும் போக்கிற்குச் சரிசெய்வதாக அறியப்படுகிறது. இது அந்தந்த நிர்வாக செயல்திறனை மதிப்பிடுவதற்கு மாதிரியை சிறந்த கருவியாக மாற்ற உதவுகிறது.

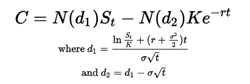

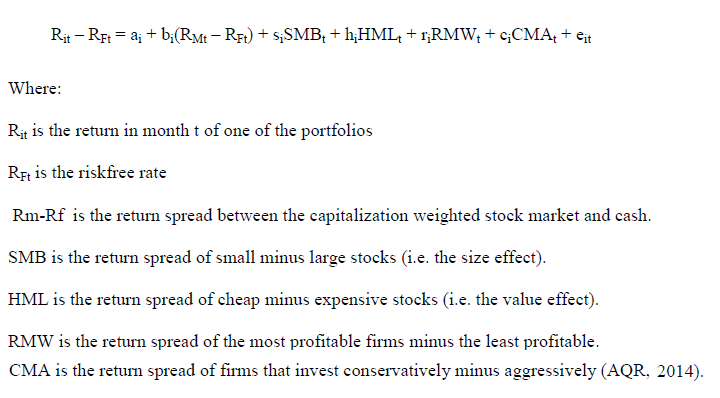

சூத்திரம்

ஃபாமா மற்றும் பிரஞ்சு மூன்று காரணி மாதிரியின் வேலை

கென்னத் பிரெஞ்ச் - ஒரு முன்னணி ஆராய்ச்சியாளர் மற்றும் யூஜின் ஃபாமா - நோபல் பரிசு பெற்றவர், சந்தை வருவாயை அளவிட முயற்சித்தார். ஆழமான ஆராய்ச்சியின் மூலம், மதிப்புப் பங்குகள் வளர்ச்சிப் பங்குகளை விட சிறப்பாக செயல்படுவதாக அறியப்படுகிறது. அதே சமயம், பெரிய அளவிலான பங்குகளை விட ஸ்மால் கேப் பங்குகள் சிறப்பாக செயல்படுவதாக அறியப்படுகிறது. மதிப்பீட்டுக் கருவியின் நோக்கத்திற்காக, அதிக எண்ணிக்கையிலான மதிப்புப் பங்குகள் அல்லது ஸ்மால்-கேப் பங்குகளைக் கொண்ட போர்ட்ஃபோலியோக்களின் செயல்திறன் CAPM மதிப்பைக் காட்டிலும் குறைவாக இருக்கும். ஏனெனில் மூன்று காரணி மாதிரியானது கீழே சரிசெய்கிறதுமதிப்பு பங்கு மற்றும் சிறிய தொப்பி அவுட் செயல்திறன்.

Talk to our investment specialist

ஃபாமா மற்றும் பிரஞ்சு மாதிரியானது மூன்று முக்கிய காரணிகளைக் கொண்டுள்ளது - சந்தையில் அதிகப்படியான வருவாய், புத்தகம்-சந்தை மதிப்புகள் மற்றும் நிறுவனத்தின் ஒட்டுமொத்த அளவு. எச்எம்எல் (உயர் மைனஸ் லோ), எஸ்எம்பி (சிறிய கழித்தல் பெரியது) மற்றும் போர்ட்ஃபோலியோ திரும்பப் பெறுதல் ஆகியவை பயன்படுத்தப்படும் அடுத்தடுத்த காரணிகள் என்றும் கூறலாம். அதிக வருமானத்தை ஈட்டுவதற்காக சிறிய சந்தை வரம்புகளுடன் பொதுவில் வர்த்தகம் செய்யப்படும் நிறுவனங்களுக்கு SMB கணக்கு அறியப்படுகிறது. மறுபுறம், சந்தையுடன் ஒப்பிடும்போது அதிக வருமானத்தை ஈட்டுவதற்காக அதிக புத்தக-சந்தை விகிதங்களைக் கொண்ட அந்தந்த மதிப்புப் பங்குகளுக்கு HML கணக்குக் காட்டுவதாக அறியப்படுகிறது.

கொடுக்கப்பட்ட சிறந்த செயல்திறன் போக்கு சந்தையின் திறமையின்மை அல்லது சந்தை காரணமாக ஏற்படுமா என்பது பற்றி ஒரு ஊகம் உள்ளது.திறன். சந்தை செயல்திறனைப் பொறுத்தமட்டில், ஸ்மால்-கேப் பங்குகள் மற்றும் மதிப்புப் பங்குகள் இரண்டும் கூடுதலான மூலதனச் செலவுகள் மற்றும் அதிக வணிக அபாயங்கள் காரணமாக எதிர்கொள்ளும் அதிகப்படியான அபாயத்தின் முன்னிலையில் வெளிச்செயல்திறன் பொதுவாக விளக்கப்படலாம்.

சந்தை திறமையின்மையைப் பொறுத்தவரை, கொடுக்கப்பட்ட செயல்திறன் சந்தை பங்கேற்பாளர்களால் பகுப்பாய்வு செய்யப்படுகிறது, அந்தந்த நிறுவனங்களின் மதிப்பை துல்லியமாக மதிப்பிடுகிறது. இது மதிப்பின் சரிசெய்தல் காரணமாக நீண்ட கால அடிப்படையில் அதிகப்படியான வருவாயை வழங்குகிறது. ஈஎம்ஹெச் (திறமையான சந்தை கருதுகோள்) வழங்கிய ஆதாரங்களின் உள்ளடக்கத்திற்கு குழுசேர முனையும் முதலீட்டாளர்கள் சந்தையின் செயல்திறன் அம்சத்துடன் எளிதில் உடன்படுகிறார்கள்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.