Table of Contents

- மத்திய KYC பதிவு

- உங்கள் மத்திய KYC (cKYC) எப்படி செய்வது?

- மத்திய KYC அல்லது cKYC நிலையை ஆன்லைனில் சரிபார்க்கவும்

- cKYC அல்லது Central KYC இணங்குவது எப்படி?

- cKYC படிவத்துடன் தேவையான ஆவணங்கள்

- cKYc படிவத்தை எவ்வாறு நிரப்புவது

- மின்னஞ்சல் ஐடியை எவ்வாறு புதுப்பிப்பது?

- மொபைல் எண்ணை எப்படி அப்டேட் செய்வது?

- KYC இல் முகவரியை மாற்றுவது எப்படி?

- cKYC கணக்குகளின் வகைகள்

- மத்திய KYC(cKYC) ஏன் செயல்படுத்தப்பட்டது?

- மத்திய KYC (cKYC) இல் புதிய விதிமுறைகள்

- cKYC க்கு பின்னால்: CERSAI

- சாதாரண KYC, eKYC மற்றும் CKYC க்கு என்ன வித்தியாசம்?

- ஒரு சிறந்த எதிர்காலத்திற்கான மாற்றம்

cKYC என்றால் என்ன மற்றும் மத்திய KYC ஐ எவ்வாறு செய்வது?

cKYC என்பது மத்திய KYC ஐக் குறிக்கிறது, இது ஒரு மையப்படுத்தப்பட்ட களஞ்சியமாகும், இது வாடிக்கையாளரின் தனிப்பட்ட தகவல்களை மையமாக சேமிக்க அனுமதிக்கிறது. முன்னதாக, ஒரு வாடிக்கையாளர் எந்தவொரு பொருளையும் வாங்க நிதி நிறுவனத்திற்குச் சென்றபோது, ஒவ்வொரு தயாரிப்புக்கும் ஒவ்வொரு நிறுவனத்திற்கும் (நிறுவனம்) தனித்தனியாக KYC (உங்கள் வாடிக்கையாளரை அறிந்து கொள்ளுங்கள்) செய்ய வேண்டியிருந்தது.

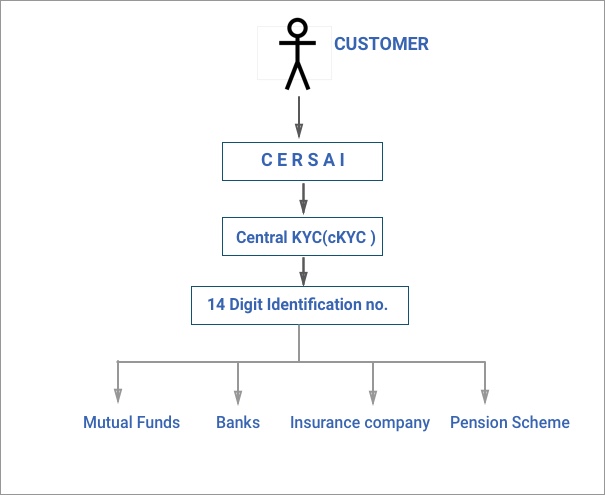

KYC என்பது சில தகவல்கள், ஆவணங்கள் மற்றும் அடுத்தடுத்த சரிபார்ப்பு தேவைப்படும் ஒரு ஒழுங்குபடுத்தப்பட்ட செயல்முறையாகும். ஒருமுறை சரியாகச் செய்தால், இந்தியாவில் உள்ள அனைத்து நிதி நிறுவனங்களிலும் இந்த KYC போதுமானதாக இருக்கும். வங்கிகள் போன்ற நிதி நிறுவனங்களில் CKYC அல்லது மத்திய KYC ஐப் பயன்படுத்தலாம்,பரஸ்பர நிதி,காப்பீட்டு நிறுவனங்கள், NBFCகள் போன்றவை. cKYC திட்டம் இந்திய அரசாங்கத்தால் 2012-13 யூனியன் பட்ஜெட்டில் அறிவிக்கப்பட்டது மற்றும் ஜூலை 2016 இல் நேரலைக்கு வந்தது. மத்திய KYC (cKYC) இந்தியாவில் செக்யூரிட்டேஷன் மற்றும் சொத்து மறுசீரமைப்பு மற்றும் பாதுகாப்பு ஆர்வத்தின் மத்திய பதிவேட்டால் நிர்வகிக்கப்படுகிறது. (CERSAI). எனவே, cKYC உடன், உங்கள் KYC முடிந்ததும், அதை மீண்டும் செய்ய வேண்டியதில்லை

மத்திய KYC பதிவு

CKYC பதிவகம் என்பது நிதிச் சேவைகளில் வாடிக்கையாளர்களுக்கான பதிவுகளின் மையப்படுத்தப்பட்ட களஞ்சியமாகும். மத்திய KYC அல்லது cKYC க்கான பதிவேடு CERSAI ஆகும். நடத்தப்படும் ஒவ்வொரு KYCக்கான தரவுப் பதிவுகளை வைத்திருப்பதற்கு இந்த நிறுவனம் பொறுப்பாகும். இந்த மையப்படுத்தப்பட்ட பதிவேடு KYCக்கான விதிமுறைகள் முழுவதும் தரப்படுத்தப்படுவதை உறுதி செய்கிறதுநிதித் துறை இந்தியாவில். ஒரு நிறுவனத்துடன் நிதி உறவைத் திறக்கும்போது, ஒவ்வொரு முறையும் நுகர்வோர் KYC செய்ய வேண்டியதில்லை என்பதை உறுதிப்படுத்தும் KYC பதிவுகள் மற்றும் தரவுகளின் இடை-பயன்பாட்டினை இது உறுதி செய்கிறது.

உங்கள் மத்திய KYC (cKYC) எப்படி செய்வது?

மத்திய KYC அல்லது cKYC இந்தியாவில் வேகமாக ஏற்றுக்கொள்ளப்பட்டு வரும் நிலையில், RBI ஆல் கட்டுப்படுத்தப்படும் நிதி நிறுவனங்களை ஒருவர் அணுகலாம்.செபி,ஐஆர்டிஏ அல்லது பி.எஃப்.ஆர்.டி.ஏ. ஒரு மூலம் cKYC செய்யலாம்வங்கி,காப்பீடு நிறுவனம், மியூச்சுவல் ஃபண்ட் நிறுவனம், ஒரு பங்கு தரகர், ஒரு NBFC போன்றவை. உங்கள் மத்திய KYC செயல்முறையைச் செய்ய, நீங்கள் எந்த மியூச்சுவல் ஃபண்டையும் அணுகலாம்.விநியோகஸ்தர் (செபியால் ஒழுங்குபடுத்தப்பட்டிருந்தால்), மியூச்சுவல் ஃபண்ட் நிறுவனத்தின் அலுவலகத்திற்குச் செல்லுங்கள் அல்லது பதிவாளரை அணுகலாம். சரியாக நிரப்பப்பட்ட cKYC படிவத்துடன், தேவையான ஆவணங்களின் நகல்களை இணைக்க வேண்டும். படிவம் மற்றும் ஆவணங்கள் உடல் ரீதியாக சரிபார்க்கப்பட்டு சான்றளிக்கப்பட வேண்டும். இதற்கு, ஒரு நபர் சரிபார்ப்பு (IPV) மேற்கொள்ளப்பட வேண்டும். NRI (குடியிருப்பு இல்லாத இந்தியர்கள்) முதலீட்டாளர்களுக்கு, KYC ஆவணங்களைச் சான்றளிப்பதற்கும், அவர்கள் இந்தியாவில் இருக்கும்போது நேரில் சரிபார்ப்பை (IPV) மேற்கொள்ளவும் அவர்களுக்கு அதிகாரம் உள்ளது. சமர்ப்பிக்கும் போது அவர்கள் தங்கள் NRI நிலையை உறுதிப்படுத்த வேண்டும்KYC படிவம்.

மத்திய KYC அல்லது cKYC நிலையை ஆன்லைனில் சரிபார்க்கவும்

தற்போது, ஆன்லைனில் KYC நிலையை சரிபார்க்க எந்த ஆதாரமும் இல்லை. கார்வி போன்ற சில KRAக்கள்KRA KYC நிலைப் பிரிவில் ஒரு நெடுவரிசையை அறிமுகப்படுத்தியுள்ளனர், இருப்பினும், இது தற்போது காலியாக உள்ளது, இது சரியான நேரத்தில் cKYC நிலையைக் காட்டத் தொடங்கும் என்று எதிர்பார்க்கிறோம். உங்கள் ஆவணங்களைச் சமர்ப்பித்த பிறகு உங்களுக்கு 14 இலக்க KYC அடையாள எண் (KIN) வழங்கப்பட்டால், உங்கள் cKYC விண்ணப்பம் வெற்றிகரமாக இருந்தது மற்றும் நீங்கள் cKYC இணங்கியுள்ளீர்கள் என்று அர்த்தம். CERSAI ஆல் 4-5 வேலை நாட்களுக்குள் தகுதியான விண்ணப்பத்திற்கு KIN ஒதுக்கப்படுகிறது. உங்கள் KYC கணக்கிற்கு KYC அடையாள எண் அல்லது KIN உருவாக்கப்பட்டவுடன், உங்கள் பதிவு செய்யப்பட்ட மொபைல் எண்ணுக்கு மின்னஞ்சலுடன் SMS அனுப்பப்படும். CERSAI ஆனது வெற்றிகரமான பதிவுக்கான எந்தவொரு உறுதியான உறுதிப்படுத்தலையும் அனுப்பாததால் உங்கள் மின்னஞ்சல் ஐடி மற்றும் உங்கள் மொபைல் எண்ணை cKYC படிவத்தில் வழங்க வேண்டும்.

உங்கள் விண்ணப்பத்தில் ஏதேனும் முரண்பாடுகள் காணப்பட்டால், அது நிராகரிக்கப்படலாம். இதுபோன்ற சந்தர்ப்பங்களில் CERSAI உங்களுக்கு எந்த அறிவிப்பையும் அனுப்பாது. உங்கள் மத்திய KYC விண்ணப்பத்தைச் செயலாக்கும் நிதி நிறுவனம் நிலைமையைப் பற்றி அறிந்துகொள்ளும், மேலும் ஏதேனும் கேள்விகள் மற்றும் தீர்வுகளுக்கு, நீங்கள் அந்த நிறுவனத்தை அணுக வேண்டும்.

CKYC எண்

உங்கள் ஆவணங்களைச் சமர்ப்பித்த பிறகு 14 இலக்க தனிப்பட்ட KYC அடையாள எண் (KIN) பெறப்பட்டது. CERSAI ஆல் 4-5 வேலை நாட்களுக்குள் தகுதியான விண்ணப்பத்திற்கு KIN ஒதுக்கப்படுகிறது. உங்கள் KYC கணக்கிற்கு KYC அடையாள எண் அல்லது KIN உருவாக்கப்பட்டவுடன், உங்கள் பதிவு செய்யப்பட்ட மொபைல் எண்ணுக்கு மின்னஞ்சலுடன் SMS அனுப்பப்படும்.

உங்கள் KYC நிலையைச் சரிபார்க்கவும்

cKYC அல்லது Central KYC இணங்குவது எப்படி?

வாடிக்கையாளர்களின் வாழ்க்கையை எளிதாக்குவதற்காக மத்திய KYC (cKYC) கொண்டு வரப்பட்டது. எந்தவொரு வங்கி, மியூச்சுவல் ஃபண்ட் அல்லது ஏதேனும் காப்பீட்டு நிறுவனத்துடனும் cKYC செயல்முறையை முடிப்பதன் மூலம், ஒருவர் KYC இணக்கமாக இருப்பார், அதன்பின், இந்த செயல்முறையை மீண்டும் எங்கும் செய்ய வேண்டியதில்லை. மத்திய KYC (cKYC) அனைத்து வாடிக்கையாளர் தகவல்களையும் அனைத்து நிதி நிறுவனங்களுக்கும் அணுகக்கூடிய ஒரு மத்திய சேவையகத்தில் சேமிக்கும். மத்திய KYC (cKYC) செயல்முறை நடைமுறைக்கு வருவதற்கு முன்பு, மியூச்சுவல் ஃபண்ட்கள், வங்கிகள் போன்ற பல்வேறு நிதி நிறுவனங்களுக்கு தனித்தனியான KYC செயல்முறைகள் இருந்தன. மத்திய KYC (cKYC) அறிமுகம் பல்வேறு தளங்களில் உள்ள இந்த வேறுபாடுகளை அகற்றுவதை நோக்கமாகக் கொண்டுள்ளது.

cKYC இணக்கமாக இருக்க, நீங்கள் மத்திய KYC(cKYC) படிவத்தை நிரப்ப வேண்டும். சரியாக நிரப்பப்பட்ட படிவத்துடன், வாடிக்கையாளர் அடையாளச் சான்றின் சுய சான்றளிக்கப்பட்ட நகலைச் சமர்ப்பிக்க வேண்டும் (பான் கார்டு, போன்றவை) மற்றும் முகவரிக்கான சான்று, இதனுடன் ஸ்கேன் செய்யப்பட்ட புகைப்படம் மற்றும் கையொப்பமும் சமர்ப்பிக்கப்பட வேண்டும். KYC படிவத்தில் முந்தைய KYC படிவங்களில் இல்லாத விண்ணப்பதாரரின் தாயின் பெயர் போன்ற சில புதிய புலங்கள் உள்ளன. சரியாக நிரப்பப்பட்ட cKYC படிவத்துடன், ஒருவர் KYC கணக்கைத் திறப்பார். KYC கணக்கைத் திறந்த பிறகு அல்லது cKYC ஐ முடித்த பிறகு, ஒவ்வொரு தனிநபருக்கும் தனித்துவமான 14 இலக்க KYC அடையாள எண்ணைப் (KIN) பெறுவீர்கள். எனவே, ஒவ்வொரு முறையும் புதிய முதலீடு அல்லது எந்த நிதி நிறுவனத்தில் புதிய கணக்கைத் திறக்கவும் இந்த எண்ணைக் காட்ட வேண்டும். இந்த எண்ணானது உங்களின் அனைத்து விவரங்களையும் மையமாகச் சேமிக்கும், மேலும் KYC இன் கடினமான செயல்முறையை மீண்டும் முடிப்பதிலிருந்து உங்களையும் நிறுவனம் அல்லது வங்கியையும் காப்பாற்றும்.

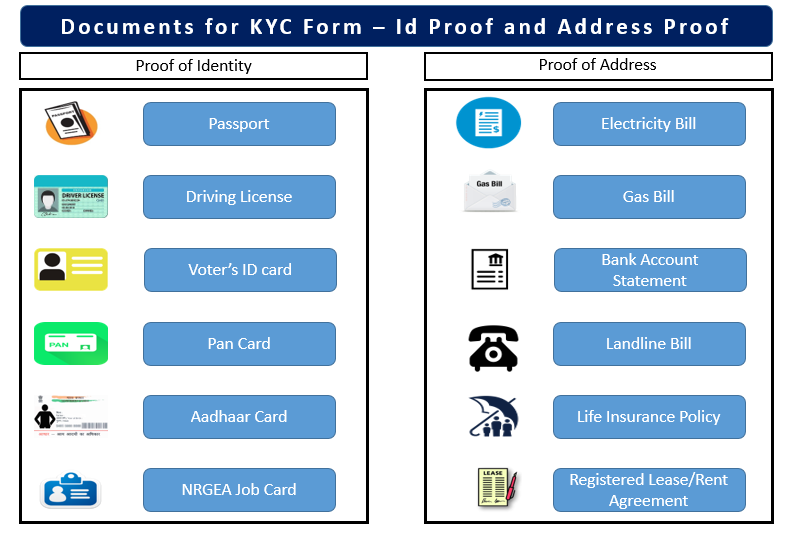

cKYC படிவத்துடன் தேவையான ஆவணங்கள்

மத்திய KYC படிவத்தை சமர்ப்பிக்கும் போது ஒருவர் பின்வரும் ஆவணங்களின் தொகுப்பை சமர்ப்பிக்க வேண்டும்:

- cKYC படிவம் சரியாக பூர்த்தி செய்யப்பட்டு கையொப்பமிடப்பட்டது

- அடையாளச் சான்றிதழின் சுய-சான்றளிக்கப்பட்ட நகல்

- வசிப்பிடச் சான்றிதழின் சுய-சான்றளிக்கப்பட்ட நகல்

- ஒரு புகைப்படம்

cKYc படிவத்தை எவ்வாறு நிரப்புவது

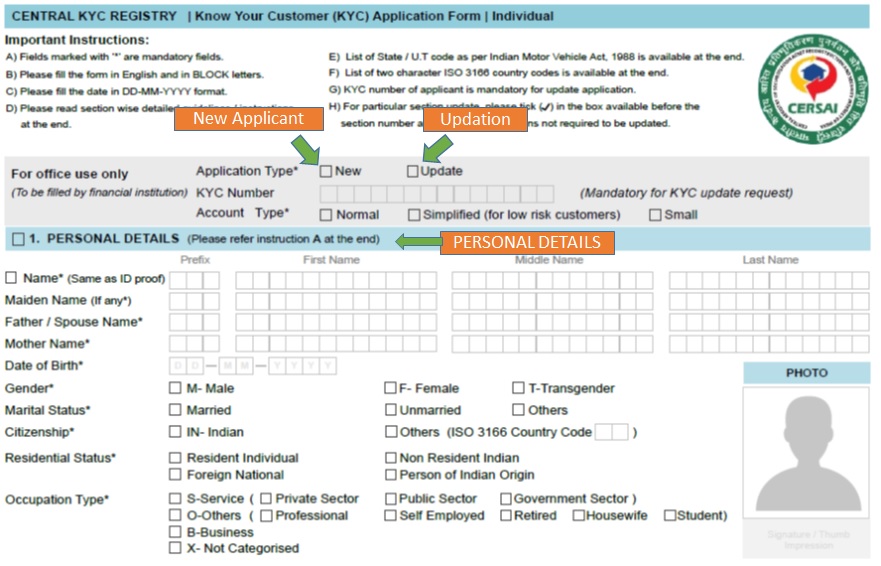

cKYC அல்லது மத்திய KYC படிவத்தில் நிரப்பப்பட வேண்டிய பல பிரிவுகள் உள்ளன. தனிப்பட்ட விவரங்கள், வரி அதிகார வரம்பு, அடையாளச் சான்றுக்காக சமர்ப்பிக்கப்பட்ட ஆவணங்கள் மற்றும் முகவரிச் சான்று, தொடர்பு விவரங்கள், தொடர்புடைய நபர்கள், அறிவிப்புகள் மற்றும் படிவத்தில் பல்வேறு பிரிவுகள் உள்ளன. கையெழுத்து.

அதே படிவத்தை புதிய விண்ணப்பத்தை நிரப்பவும் அல்லது ஏற்கனவே உள்ள பதிவின் விவரங்களை புதுப்பிக்கவும் பயன்படுத்தலாம்.

படிவம் கீழே உள்ளது போல் தெரிகிறது:

அனைத்து பிரிவுகளையும் நிரப்புவதற்கு படிவத்தின் பின்புறத்தில் பல்வேறு வழிமுறைகள் கொடுக்கப்பட்டுள்ளன.

அனைத்து பிரிவுகளையும் நிரப்புவதற்கு படிவத்தின் பின்புறத்தில் பல்வேறு வழிமுறைகள் கொடுக்கப்பட்டுள்ளன.

மின்னஞ்சல் ஐடியை எவ்வாறு புதுப்பிப்பது?

உங்கள் தொடர்பு விவரங்களை ஆன்லைனில் புதுப்பிப்பதை மத்திய KYC எளிதாக்கியுள்ளது. ஆன்லைனில் மின்னஞ்சல் ஐடியைப் புதுப்பிக்க, நீங்கள் முதலில் உங்கள் KYC விவரங்களைப் புதுப்பிக்க விரும்பும் இணையதளத்தில் உள்நுழைய வேண்டும். பின்னர், கிளிக் செய்யவும்'கேஒய்சியைப் புதுப்பிக்கவும்'. தேவையான பகுதியில் உங்கள் மின்னஞ்சல் ஐடியைத் தட்டச்சு செய்யவும். இருப்பினும், தரவுத்தளத்தை புதுப்பிக்கும் முன், உங்கள் பதிவு செய்யப்பட்ட மொபைல் எண்ணுக்கு ஒரு முறை கடவுச்சொல் அல்லது OTP அனுப்பப்படும். OTP ஐச் சமர்ப்பிக்கவும், இதன் மூலம் உங்கள் மின்னஞ்சல் ஐடியைப் புதுப்பித்தவுடன் சரிபார்ப்பு செயல்முறை முடிவடையும்.

மொபைல் எண்ணை எப்படி அப்டேட் செய்வது?

CAMS, Karvy, CSDL, NSDL போன்ற அதிகாரப்பூர்வ இணையதளங்கள் மூலம் உங்கள் KYC விவரங்களைப் புதுப்பிக்கலாம். ஆனால் அவ்வாறு செய்ய, நீங்கள் செய்திருக்க வேண்டும்eKYC முன்பு. அத்தகைய ஒரு தளத்தில் உள்நுழைந்து கிளிக் செய்யவும்KYC ஐ புதுப்பிக்கவும். உங்கள் மொபைல் எண்ணைப் புதுப்பிக்க வேண்டும் மற்றும் OTP அனுப்பப்படும், அதன் பிறகு கிளிக் செய்யவும்சமர்ப்பிக்க. சரிபார்ப்பு முடிந்து, உங்கள் மொபைல் எண் புதுப்பிக்கப்படும்.

KYC இல் முகவரியை மாற்றுவது எப்படி?

உங்கள் வங்கி அல்லது நிதி நிறுவனத்தின் இணையதளத்தில் உள்நுழையவும். மேலும், உங்கள் KYC விவரங்களை மையப்படுத்தப்பட்ட eKYC தளங்களில் புதுப்பிக்கலாம். அத்தகைய ஒரு தளத்தில் நீங்கள் உள்நுழைந்தவுடன், நீங்கள் தேர்ந்தெடுக்க வேண்டும்KYC விவரங்களை புதுப்பிக்கவும் மற்றும் முகவரி மாற்ற விருப்பத்தை தேர்வு செய்யவும். வழக்கமாக, உங்கள் பதிவு செய்யப்பட்ட மொபைல் எண்ணுக்கு அனுப்பப்பட்ட OTPயைச் சமர்ப்பிப்பதன் மூலம் புதுப்பித்தல் செயல்முறை முடிந்தது. எவ்வாறாயினும், செயல்முறை எளிதாக முடிக்கப்படுவதை உறுதிசெய்ய, தனிப்பட்ட விவரங்களில் எந்த முரண்பாட்டையும் வழங்காமல், தளங்களில் உள்ள எந்த KYC படிவத்திலும் நீங்கள் தாக்கல் செய்யலாம்.

cKYC கணக்குகளின் வகைகள்

cKYC படிவத்தில் மூன்று வகையான கணக்குகள் உள்ளன:

1. சாதாரண KYC கணக்கு

சாதாரண KYC கணக்கிற்கு, அடையாளச் சான்றாக ஆறு அதிகாரப்பூர்வ ஆவணங்களில் ஏதேனும் ஒன்றைச் சமர்ப்பிக்கலாம். அந்த ஆவணங்கள் பான் கார்டு, ஆதார் அட்டை, ஓட்டுநர் உரிமம், வாக்காளர் ஐடி, பாஸ்போர்ட் மற்றும் NREGA வேலை அட்டை.

2. எளிமைப்படுத்தப்பட்ட அல்லது குறைந்த ஆபத்துள்ள KYC கணக்கு

இந்த வகை கணக்கு வைத்திருப்பவர்கள் மேலே குறிப்பிட்டுள்ள ஆறு அதிகாரப்பூர்வமாக செல்லுபடியாகும் ஆவணங்களில் (OVD) எதையும் சமர்ப்பிக்க முடியாதவர்கள் மற்றும் வங்கிகளால் "குறைந்த ஆபத்து" என வகைப்படுத்தப்படுகிறார்கள். KYC செயல்முறையைச் செய்யும்போது அடையாளச் சான்று அல்லது வசிப்பிடச் சான்று சமர்ப்பிப்பதில் இத்தகைய வாடிக்கையாளர்கள் அடிக்கடி சிக்கல்களை எதிர்கொள்கின்றனர். அத்தகைய வாடிக்கையாளர்கள் பின்வருவனவற்றில் ஏதேனும் ஒன்றைச் சமர்ப்பிப்பதன் மூலம் cKYC செய்யலாம்:

மாநில/மத்திய அரசுத் துறைகள், பொதுத்துறை நிறுவனங்கள் (PSU), சட்டப்பூர்வ/ஒழுங்குமுறை ஆணையம், பொது நிதி நிறுவனங்கள் மற்றும் திட்டமிடப்பட்ட வணிக வங்கிகளால் வழங்கப்பட்ட புகைப்படத்துடன் கூடிய அடையாளச் சான்று.

வர்த்தமானி அதிகாரியால் வழங்கப்பட்ட நபரின் முறையாக சான்றளிக்கப்பட்ட புகைப்படத்துடன் கூடிய கடிதம். இதுபோன்ற கணக்குகளில் 'L' என்ற முன்னொட்டு இருக்கும்.

3. சிறிய கணக்கு

அதிகாரப்பூர்வமாக செல்லுபடியாகும் ஆவணங்கள் எதுவும் இல்லாத நபர்கள் வங்கிகளில் ஒரு சிறிய கணக்கைத் திறக்கலாம். கையொப்பமிடப்பட்ட விண்ணப்பத்துடன் சுய சான்றளிக்கப்பட்ட புகைப்படத்தை சமர்ப்பிப்பதன் மூலம் இந்தக் கணக்குகளைத் திறக்கலாம். இந்தக் கணக்குகள் ஆரம்பத்தில் 12 மாதங்களுக்கு செல்லுபடியாகும் மற்றும் அதிகாரப்பூர்வமாக செல்லுபடியாகும் ஆவணங்களில் ஏதேனும் ஒன்றிற்கு விண்ணப்பித்ததாகக் காட்டும் ஆவணத்தை வாடிக்கையாளர் சமர்ப்பித்தால் மேலும் 12 மாதங்களுக்கு நீட்டிக்கப்படலாம். இந்த வகையான KYC கணக்குகள் ‘S’ இன் முன்னொட்டுடன் வருகின்றன. இந்த வகையான கணக்குகளில் சில கட்டுப்பாடுகள் உள்ளன:

- மொத்த வரவுகள் 1,00 ரூபாய்க்கு மிகாமல் இருக்க வேண்டும்,000 ஒரு வருடத்தில்.

- ஒரு மாதத்தில் மொத்தப் பணம் 10,000 ரூபாய்க்கு மிகாமல் இருக்க வேண்டும்.

- கணக்கு இருப்பு எந்த நேரத்திலும் 50,000 ரூபாய்க்கு மிகாமல் இருக்க வேண்டும்.

மத்திய KYC(cKYC) ஏன் செயல்படுத்தப்பட்டது?

மத்திய KYC அல்லது cKYC செயல்முறையானது, நிதி தயாரிப்புகளின் அனைத்து வாடிக்கையாளர்களையும் ஒரே மற்றும் ஒரே மாதிரியான KYC தளத்தில் பெறுவதற்காக செயல்படுத்தப்பட்டுள்ளது. முன்னதாக, வாடிக்கையாளர்கள் வங்கி, மியூச்சுவல் ஃபண்ட் நிறுவனம், காப்பீட்டு நிறுவனம் போன்ற ஒவ்வொரு நிதி நிறுவனத்திற்கும் தனித்தனியாக KYC சம்பிரதாயத்தை பூர்த்தி செய்ய வேண்டும். மத்திய KYC அல்லது cKYC மூலம் "உங்கள் வாடிக்கையாளரை அறிந்து கொள்ளுங்கள்" (KYC) விதிமுறைகளை மையமாக முடித்தவுடன், அனைத்து நிதி நிறுவனங்களும் அணுகலாம். அவற்றைப் பயன்படுத்தவும்.

மத்திய KYC (cKYC) செயல்முறை வாடிக்கையாளர்களின் அனைத்து பதிவுகளையும் டிஜிட்டல் முறையில் சேமிக்க அனுமதிக்கிறது, இது ஒவ்வொரு வாடிக்கையாளருக்கும் KYC ஐ மீண்டும் செய்வதைத் தவிர்க்க நிதி நிறுவனங்களுக்கு உதவும். CERSAI உடன் கிடைக்கும் தரவை அணுகுவதன் மூலம் ஒவ்வொரு நிதி நிறுவனமும் வாடிக்கையாளர் KYC இணங்குகிறாரா இல்லையா என்பதைக் கண்டறியலாம், அவர்களின் KYC தரவை மீட்டெடுக்கலாம், மேலும் இந்த KYC தரவை எடுத்து, வாடிக்கையாளரிடம் அதைக் கேட்காமல் இருப்பதன் மூலம் அவர்களின் உள் செயல்முறையை தடையின்றி செய்யலாம். ஒவ்வொரு முறையும் ஒரே மாதிரியான தகவல் அல்லது ஆவணங்களைத் திரும்பத் திரும்பக் கேட்பதன் மூலம் வாடிக்கையாளர் தொந்தரவு செய்யாமல் இருப்பதை இது உறுதி செய்கிறது. RBI, SEBI, IRDA & PFRDA ஆகியவற்றால் கட்டுப்படுத்தப்படும் நிதி நிறுவனங்கள் cKYC செய்ய CERSAI உடன் இணைந்திருக்கலாம்.

மத்திய KYC (cKYC) இல் புதிய விதிமுறைகள்

இந்த புதிய KYC தளமானது அரசு, பொதுத்துறை வங்கிகள் மற்றும் பிற நிதி நிறுவனங்களால் ஊக்குவிக்கப்படுகிறது. உண்மையில், RBI, SEBI, IRDA & PFRDA ஆகியவற்றால் கட்டுப்படுத்தப்படும் அனைத்து நிறுவனங்களாலும் cKYC தாய் KYC செயல்முறையாக ஏற்றுக்கொள்ளப்படுகிறது. செபி சுற்றறிக்கையின்படி, அனைத்துசந்தை SEBI பதிவு செய்யப்பட்ட KRA கள் மூலம் பதிவு செய்யும் முந்தைய நடைமுறையுடன் ஒப்பிடுகையில், அதன் மூலம் கட்டுப்படுத்தப்படும் இடைத்தரகர்கள் இப்போது புதிய வாடிக்கையாளரின் KYC விவரங்களை CERSAI இன் ஆன்லைன் தளத்தில் பதிவு செய்ய வேண்டும். எனவே, சந்தையில் உள்ள அனைத்து இடைத்தரகர்களும் முதலில் CERSAI இல் பதிவு செய்ய வேண்டும் - இது ஒரு தொடர்ச்சியான செயல்முறையாகும். வங்கிகள், காப்பீட்டு நிறுவனங்கள்,சொத்து மேலாண்மை நிறுவனங்கள் (AMCகள்) இப்போது தங்கள் KYC பதிவுகளை CERSAIயிடம் ஒப்படைக்க வேண்டும். CERSAI ஆனது DotEx International ஐ அதன் ஒரே நிர்வகிக்கப்பட்ட சேவை வழங்குநராக நியமித்துள்ளது.

ஆதார் அட்டை மற்றும் பான் கார்டு அடிப்படையிலான KYC இப்போது போதுமானதாக இருக்காது என்பதால் முதலீட்டாளர்களின் மனதில் ஒரு குறிப்பிட்ட அச்சம் உள்ளது.மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்தல் மற்றும் பங்குச் சந்தை. மத்திய KYC (cKYC) வாடிக்கையாளரின் இயற்பெயர், தாயின் பெயர், சிறார்களின் விஷயத்தில் தொடர்புடைய நபர்களின் விவரங்கள், உள்ளூர் அல்லது தொடர்புடைய முகவரி ஒரே மாதிரியாக இல்லாத நிரந்தர முகவரிக்கான சான்று போன்ற பிற விவரங்களைப் பற்றி கேட்கிறது.

cKYC க்கு பின்னால்: CERSAI

பத்திரமயமாக்கல் சொத்து மறுசீரமைப்பு மற்றும் பாதுகாப்பு வட்டிக்கான மத்திய பதிவு (CERSAI) என்பது நாட்டின் ஆன்லைன் பாதுகாப்பு ஆர்வப் பதிவேடு ஆகும். பிஎம்எல்ஏ (பணமோசடி தடுப்பு) விதிகள், 2005 இன் கீழ், மத்திய KYC பதிவுகள் பதிவேட்டின் ஆளும் அமைப்பாக செயல்படுவதற்கும், இந்திய மத்திய அரசால் அங்கீகரிக்கப்பட்டுள்ளது. இதில் பெறுதல், சேமித்தல், பாதுகாத்தல் மற்றும் மீட்டெடுப்பது ஆகியவை அடங்கும். ஒரு இன் KYC பதிவுகள்முதலீட்டாளர் டிஜிட்டல் வடிவத்தில்.

சாதாரண KYC, eKYC மற்றும் CKYC க்கு என்ன வித்தியாசம்?

முக்கிய

KYC என்றால் உங்கள் வாடிக்கையாளரை அறிந்து கொள்ளுங்கள். இது ஒரு முதலீட்டாளர்/வாடிக்கையாளரின் அடையாளத்தை அங்கீகரிக்க எந்தவொரு நிதி நிறுவனத்துடனும் மியூச்சுவல் ஃபண்ட் துறையில் அல்லது நடைமுறையில் மேற்கொள்ளப்படும் இயல்பான மற்றும் வழக்கமான செயல்முறையாகும். சரிபார்ப்பு அன்று செய்யப்படுகிறதுஅடிப்படை தேவையான ஆவணங்களுடன் சரியாக பூர்த்தி செய்யப்பட்ட KYC படிவத்தை சமர்ப்பித்தல். அதைத் தொடர்ந்து ஒரு நபர் சரிபார்ப்பு (IPV), இது KYC செய்யப்படும் நபரின் ஆவணங்கள் மற்றும் அடையாளத்தை சரிபார்க்கும் செயல்முறையாகும். செயல்முறை வெற்றிகரமாக முடிந்ததும், தரவு KYC பதிவு முகமையில் (KRA) உள்ளிடப்படும்.

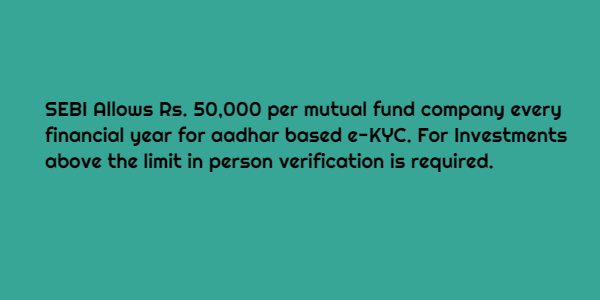

EKYC அல்லது எலக்ட்ரானிக் KYC

eKYC என்பது வாடிக்கையாளரின் ஆதார் அட்டையின் உதவியுடன் செய்யப்படும் KYC செயல்முறையாகும். eKYC செயல்பாட்டின் போது, வாடிக்கையாளரின் அடையாளச் சரிபார்ப்பு பின்வரும் இரண்டு முறைகளில் ஒன்றைச் செய்யலாம் -

1. ஒரு முறை கடவுச்சொல் (OTP)

முதலீட்டாளர் அவர்களின் பதிவு செய்யப்பட்ட மொபைல் எண்ணில் OTP பெறுவார். வெற்றிகரமான சரிபார்ப்பில், முதலீட்டாளர் ஒரு மியூச்சுவல் ஃபண்ட் ஹவுஸில் ஆண்டுக்கு 50,000 ரூபாய் வரை முதலீடு செய்ய உரிமை உண்டு.

2. பயோமெட்ரிக் சரிபார்ப்பு

பயோமெட்ரிக் சரிபார்ப்பின் (கட்டைவிரல் அல்லது விழித்திரை ஸ்கேன்) உதவியுடன் முதலீட்டாளர் எந்த வரம்பும் இல்லாமல் முதலீடு செய்யலாம்.

CKYC அல்லது மத்திய KYC

cKYC என்பது அனைத்து நிதி தயாரிப்புகளுக்கான புதிய ஒற்றை தளமான KYC ஆகும். ஒருவர் மேற்கொள்ள வேண்டிய ஒரு முறை செயல்முறை இது.

ஒரு சிறந்த எதிர்காலத்திற்கான மாற்றம்

மத்திய KYC (cKYC) அறிமுகத்தில் சில சிக்கல்கள் உள்ளன, பதிவு செய்வதில் தொழில்நுட்பக் கோளாறுகள், CERSAI க்கு தரவு மெதுவாக ஒப்படைத்தல் போன்றவை. மேலும், இந்த செயல்முறை ஆதார் மற்றும் பான் அடையாளத்தை மாற்றுவது போல் தெரிகிறது. மேலும், தாயின் பெயர், இயற்பெயர் போன்ற தகவல்களை வெளியிட வேண்டிய தேவையுடன் முதலீட்டாளர்கள் முழு KYC செயல்முறையையும் மீண்டும் மேற்கொள்ள வேண்டும். ஆனால் பிரகாசமாக பார்க்க, மத்திய KYC (cKYC) பதிவகம் சேமிப்பு மற்றும் வெளிப்படையான முதலீடுகளின் கலாச்சாரத்தை பரப்புவதற்காக அமைக்கப்பட்டுள்ளது. ஒவ்வொரு தயாரிப்புக்கும் அல்லது ஒவ்வொரு நிறுவனத்திற்கும் KYC ஐ முடிக்க வேண்டிய முந்தைய செயல்முறை இப்போது ஒரு முறை மட்டுமே செய்யப்பட வேண்டும். இது நேரம், வளங்கள், பணம் மற்றும் மனித சக்தி ஆகியவற்றின் விரயங்களை நீக்குகிறது, மேலும் கணினியை மேலும் திறமையாக்குகிறது. சில ஆரம்ப பல் துலக்குதல் சிக்கல்கள் இருக்கலாம், காலப்போக்கில் இவை அனைத்தும் cKYC அல்லது மத்திய KYC ஐ தொழில்துறைக்கு ஒரு விதிமுறையாக மாற்றும். நீண்ட காலத்திற்கு, இது தொழில்துறைக்கு பயனளிக்கும், ஆம், மிக முக்கியமாக நுகர்வோர்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Good and correct information. At the moment CKYC is nothing but a big propaganda by Govt. My SBI branch manager is not aware of CKYC! I could not find any correct way to register cKYC online. Even the www.ckycindia.in website is totally blank.

Very good kyc

Exellent service

* * * * * EXCELLENT * * * * *