+91-22-48913909

+91-22-48913909

Table of Contents

- சேமிப்புக் கணக்கு வட்டி விகிதங்கள் 2022

- சேமிப்புக் கணக்கில் வட்டியைக் கணக்கிடுவதற்கான சூத்திரம்

- திரவ நிதிகள் - பணம் சம்பாதிப்பதற்கான சிறந்த வழி?

- அடிக்கடி கேட்கப்படும் கேள்விகள்

- 1. சேமிப்புக் கணக்கு (SA) நிலையான வைப்புத்தொகையிலிருந்து (FD) வேறுபட்டதா?

- 2. எல்லா வங்கிகளிலும் ஒரே ஃபார்முலா பின்பற்றப்படுகிறதா?

- 3. சேமிப்புக் கணக்குகளும் திரவக் கணக்குகளும் ஒன்றா?

- 4. சேமிப்புக் கணக்கில் இருந்து பணத்தை எடுக்கலாமா?

- 5. SA இல் ஏதேனும் வரிச் சலுகைகள் உள்ளதா?

- 6. நான் வைத்திருக்கக்கூடிய உச்ச வரம்பு ஏதேனும் உள்ளதா?

- 7. சேமிப்புக் கணக்கைத் தொடங்க குறைந்தபட்சத் தொகை என்ன?

- 8. நான் SA ஐ மூடினால் நான் தாங்க வேண்டிய வெளியேறும் சுமை ஏதேனும் உள்ளதா?

- 9. சில சமயங்களில் SA ஐ விட FD இல் முதலீடு செய்வது ஏன் நன்மை பயக்கும்?

- 10. பணவீக்கம் சேமிப்பு கணக்குகளை பாதிக்குமா?

- 11. நான் பல சேமிப்புக் கணக்குகளை வைத்திருக்கலாமா?

- 12. சேமிப்புக் கணக்கைத் தொடங்க என்னென்ன ஆவணங்கள் தேவை?

- 13. சேமிப்புக் கணக்கைத் திறக்க எனக்கு KYC தேவையா?

சேமிப்புக் கணக்கிலிருந்து மேலும் பெறுவது எப்படி?

ஏசேமிப்பு கணக்கு என்பது ஒரு வகைவங்கி பணத்தை டெபாசிட் செய்ய பயன்படுத்தப்படும் கணக்கு. ஒரு குறிப்பிட்ட காலப்பகுதியில் கணக்கில் வட்டி பெறப்படுகிறது. இது சேமிப்புக் கணக்கு என்று பெயர், சேமிப்புக் கணக்கு. இது எளிமையான வகை வங்கிக் கணக்குகளில் ஒன்றாகும், இது உங்கள் கூடுதல் பணத்தைச் சேமித்து, வட்டியையும் பெற அனுமதிக்கிறது. இந்த நாட்களில் ஒருவர் வங்கியில் ஆன்லைன் சேமிப்புக் கணக்கைத் தொடங்கலாம்.சேமிக்க தொடங்கும் மற்றும் வட்டி சம்பாதிப்பது.

வாடிக்கையாளர்கள் பொதுவாக அதிக வட்டி சேமிப்பு கணக்குகளை விரும்புகிறார்கள். வெவ்வேறு வங்கிகள் வெவ்வேறு சேமிப்புக் கணக்கு வட்டி விகிதங்களை வழங்குகின்றன. உங்கள் சேமிப்புக் கணக்கு மூலம், நீங்கள் எப்போது வேண்டுமானாலும் பணத்தை மாற்றலாம் மற்றும் பணத்தை எடுக்கலாம்.

சேமிப்புக் கணக்கு வட்டி விகிதங்கள் 2022

மேலே குறிப்பிட்டுள்ளபடி, வெவ்வேறு வங்கிகளுக்கு சேமிப்புக் கணக்கு வட்டி விகிதங்கள் வேறுபட்டவை. வழக்கமானசரகம் சேமிப்புக் கணக்கின் வட்டி விகிதங்கள் மாறுபடும்2.07% - 7% ஆண்டுதோறும்

| வங்கி | வட்டி விகிதம் |

|---|---|

| ஆந்திரா வங்கி | 3.00% |

| ஆக்சிஸ் வங்கி | 3.00% - 4.00% |

| பேங்க் ஆஃப் பரோடா | 2.75% |

| பேங்க் ஆஃப் இந்தியா | 2.90% |

| பந்தன் வங்கி | 3.00% - 7.15% |

| மகாராஷ்டிரா வங்கி | 2.75% |

| கனரா வங்கி | 2.90% - 3.20% |

| இந்திய மத்திய வங்கி | 2.75% - 3.00% |

| சிட்டி பேங்க் | 2.75% |

| கார்ப்பரேஷன் வங்கி | 3.00% |

| தேனா வங்கி | 2.75% |

| தனலட்சுமி வங்கி | 3.00% - 4.00% |

| DBS வங்கி (Digibank) | 3.50% - 5.00% |

| பெடரல் வங்கி | 2.50% - 3.80% |

| HDFC வங்கி | 3.00% - 3.50% |

| எச்எஸ்பிசி வங்கி | 2.50% |

| ஐசிஐசிஐ வங்கி | 3.00% - 3.50% |

| ஐடிபிஐ வங்கி | 3.00% - 3.50% |

| ஐடிஎஃப்சி வங்கி | 3.50% - 7.00% |

| இந்தியன் வங்கி | 3.00% - 3.15% |

| இந்தியன் ஓவர்சீஸ் வங்கி | 3.05% |

| IndusInd வங்கி | 4.00% - 6.00% |

| கர்நாடக வங்கி | 2.75% - 4.50% |

| வங்கி பெட்டி | 3.50% - 4.00% |

| பஞ்சாப்தேசிய வங்கி (PNB) | 3.00% |

| ஆர்பிஎல் வங்கி | 4.75% - 6.75% |

| சவுத் இந்தியன் வங்கி | 2.35% - 4.50% |

| பாரத ஸ்டேட் வங்கி (SBI) | 2.75% |

| UCO வங்கி | 2.50% |

| YES வங்கி | 4.00% - 6.00% |

சமீபத்திய RBI ஆணைப்படி, உங்கள் சேமிப்புக் கணக்கின் வட்டி தினசரி கணக்கிடப்படுகிறதுஅடிப்படை. கணக்கீடு உங்கள் இறுதித் தொகையை அடிப்படையாகக் கொண்டது. சம்பாதித்த வட்டி கணக்கு வகை மற்றும் வங்கியின் கொள்கையைப் பொறுத்து அரையாண்டு அல்லது காலாண்டுக்கு ஒருமுறை வரவு வைக்கப்படும்.

சேமிப்புக் கணக்கில் வட்டியைக் கணக்கிடுவதற்கான சூத்திரம்

மாதாந்திர வட்டி = தினசரி இருப்பு x (நாட்களின் எண்ணிக்கை) x வட்டி விகிதம்/ வருடத்தில் நாட்கள்

எடுத்துக்காட்டாக, தினசரி இறுதி இருப்பு ஒரு மாதத்திற்கு தினசரி 1 லட்சம் என்றும், சேமிப்புக் கணக்கின் வட்டி விகிதம் 4% p.a. என்றும் வைத்துக் கொண்டால், சூத்திரத்தின்படி

மாதத்திற்கான வட்டி = 1 லட்சம் x (30) x (4/100)/365 = INR 329

எனவே, அதிக அளவு பணம் இல்லாத நிலையில், குறைந்த சேமிப்புக் கணக்கு வட்டி விகிதங்கள் இருப்பதால், உங்கள் வங்கிக் கணக்கிலிருந்து எப்படி அதிகமாகப் பெறுவது? இயற்கையாகவே, பதில் உங்கள் பணத்தை முதலீடு செய்ய வேண்டும். ஆனால் நீங்கள் அதிக ரிஸ்க் எடுக்க விரும்பவில்லை மற்றும் பாதுகாப்பாக விளையாட விரும்பினால், உங்கள் சேமிப்புக் கணக்கிலிருந்து எப்படி அதிகமாகப் பெறலாம் என்பதைப் பார்ப்போம்.

Talk to our investment specialist

திரவ நிதிகள் - பணம் சம்பாதிப்பதற்கான சிறந்த வழி?

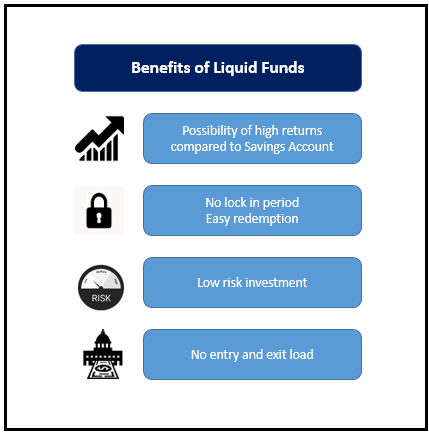

நம்மில் பெரும்பாலோர் எங்களுடைய உதிரிப் பணத்தின் கணிசமான பகுதியை வங்கியில் குறைந்த சேமிப்புக் கணக்கு வட்டி விகிதங்களுடன் நிறுத்தி வைப்பதால், செயலற்ற பணத்திலிருந்து குறைவாகவே சம்பாதிக்கிறோம். மறுபுறம்,திரவ நிதிகள் சேமிப்புக் கணக்கு வட்டி விகிதங்களைக் காட்டிலும் மிகச் சிறந்த வட்டி விகிதங்களை கிட்டத்தட்ட ஒரே மாதிரியான ஆபத்து நிலை மற்றும் பணம் சம்பாதிப்பதற்கான சிறந்த விருப்பத்தை வழங்குகிறது.

திரவ நிதி என்றால் என்ன?

திரவ நிதி அல்லது திரவம்பரஸ்பர நிதி முதன்மையாக முதலீடு செய்யும் மியூச்சுவல் ஃபண்ட் வகைபண சந்தை கருவிகள். இதில் அடங்கும்முதலீடு கருவூல பில்கள், டெர்ம் டெபாசிட்கள், வைப்புச் சான்றிதழ்கள் போன்ற நிதிக் கருவிகளில், இந்தக் கருவிகள் குறைந்த முதிர்வு காலத்தைக் கொண்டிருக்கின்றன (91 நாட்களுக்கும் குறைவாக) இவைகளில் ஆபத்து நிலை இருப்பதை உறுதி செய்கிறதுமியூச்சுவல் ஃபண்டுகளின் வகைகள் குறைவாக உள்ளது.

திரவ மியூச்சுவல் ஃபண்டுகளின் நன்மைகள்

இந்த மியூச்சுவல் ஃபண்டுகளுக்கு லாக்-இன் காலம் இல்லை மற்றும் திரும்பப் பெறுதல்கள் பொதுவாக வேலை நாளில் 24 மணி நேரத்திற்குள் செயலாக்கப்படும் (அல்லது சில சந்தர்ப்பங்களில் குறைவாக). இந்த ஃபண்டுகளுடன் எந்த நுழைவு சுமை அல்லது வெளியேறும் சுமை இணைக்கப்படவில்லை மற்றும் ஃபண்டில் உள்ள கருவிகளின் வகை காரணமாக வட்டி விகித ஆபத்து மிகக் குறைவு.

திரவ நிதி வருமானம்

லிக்விட் ஃபண்டுகள் உயர்வான காலத்தில் குறுகிய கால முதலீட்டிற்கு சிறந்த வருவாயை வழங்குகின்றனவீக்கம் சந்தை சூழல். அத்தகைய காலகட்டங்களில், வட்டி விகிதங்கள் அதிகமாக இருக்கும் மற்றும் இது, திரவ நிதிகளுக்கு சிறந்த வருமானத்தை உறுதி செய்கிறது. தினசரி/வாராந்திர/மாதாந்திர ஈவுத்தொகை (பணம் செலுத்துதல் அல்லது மறு முதலீடு) மற்றும் வளர்ச்சி விருப்பம் போன்ற பல்வேறு விருப்பங்களின் வடிவத்தில் திரவ நிதிகள் சந்தையில் கிடைக்கின்றன.

திரவ நிதிகள், சராசரியாக ஆண்டுக்கு 7% முதல் 8% வரை வட்டி விகிதத்தை வழங்குகிறது. இது சேமிப்புக் கணக்கு வட்டி விகிதங்களை விட கணிசமாக அதிகம். நிலையானதை விரும்பும் முதலீட்டாளர்களுக்குபணப்புழக்கங்கள், அவர்கள் தங்கள் விருப்பப்படி அவர்களது கணக்கில் வரவு வைக்கப்படும் ஈவுத்தொகையைத் தேர்வு செய்யலாம். நிலையான வருமானத்தை வழங்கிய சில சிறந்த செயல்திறன் கொண்ட திரவ நிதிகள் பின்வருமாறு:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,496.2

↑ 0.51 ₹130 0.8 1.9 3.7 7.3 7.4 7.07% 2M 1D 2M 2D PGIM India Insta Cash Fund Growth ₹336.025

↑ 0.06 ₹366 0.8 1.9 3.7 7.3 7.3 6.93% 2M 15D 2M 19D Principal Cash Management Fund Growth ₹2,277.08

↑ 0.39 ₹5,477 0.7 1.8 3.6 7.2 7.3 7.06% 2M 1D 2M 2D JM Liquid Fund Growth ₹70.4258

↑ 0.01 ₹2,806 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,873.69

↑ 0.49 ₹32,609 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

வரிவிதிப்பு

சேமிப்புக் கணக்கை விட திரவ நிதிகள் குறிப்பிடத்தக்க வரிச் சலுகையை வழங்குகின்றன. திரவ நிதிகளின் வரிவிதிப்புமூலதனம் தற்போதைய வரிச் சட்டங்களின்படி 3 ஆண்டுகளுக்கும் குறைவான அல்லது அதற்கு சமமான 3 ஆண்டுகளுக்கு 20% ஆதாயங்கள் 30% ஆகும். இந்த குறைந்த வரி நிகழ்வு காரணமாக, சேமிப்புக் கணக்கை விட திரவ நிதிகளின் நிகர விளைச்சல் பெரும்பாலான சந்தர்ப்பங்களில் அதிகமாக உள்ளது. குறுகிய காலத்திற்கு, ஒருவர் 25% லிக்விட் ஃபண்டுகளில் டிவிடெண்டிற்கு வரி விதிக்கலாம். இது பெரும்பாலான சந்தர்ப்பங்களில் சேமிப்புக் கணக்கை விட திரவ நிதிகளின் விளைச்சல் அதிகமாக இருக்கும் என்ற முடிவுக்கு நம்மை இட்டுச் செல்கிறது. மேலும், இது தயாரிப்புகளில் உள்ள ஆபத்தை எடுக்கும் வாடிக்கையாளரின் திறனையும் சார்ந்துள்ளது.

இயற்கையாகவே, உங்கள் சேமிப்புக் கணக்கிலிருந்து அதிகமானவற்றைப் பெற, நீங்கள் பணத்தை முதலீடு செய்ய வேண்டும். சேமிப்புக் கணக்கு வட்டி விகிதங்கள் திரவ நிதிகள் வழங்குவதைக் காட்டிலும் குறைந்த வருமானத்தை வழங்குகின்றன. எனவே, திரவ நிதிகள் இதேபோன்ற அபாயத்துடன் செயலற்ற பணத்தைப் பயன்படுத்துவதற்கு கணிசமாக சிறந்த விருப்பத்தை வழங்குகின்றன, ஆனால் கிட்டத்தட்ட இரட்டிப்பு வருமானம். உங்கள் சாதாரண சேமிப்பு வங்கிக் கணக்கிலிருந்து கணிசமாக அதிகமாகப் பெறக்கூடிய புதிய மற்றும் சிறந்த ஒன்றை நீங்கள் முயற்சித்த நேரம் இது.

அடிக்கடி கேட்கப்படும் கேள்விகள்

1. சேமிப்புக் கணக்கு (SA) நிலையான வைப்புத்தொகையிலிருந்து (FD) வேறுபட்டதா?

A: ஆம், அது வேறு. நிலையான வைப்புத்தொகையுடன், நீங்கள் முதலீடு செய்த பணம் குறிப்பிட்ட காலத்திற்குப் பூட்டப்பட்டிருக்கும், மேலும் முதிர்வுக்கு முன் அதை உங்களால் திரும்பப் பெற முடியாது. சேமிப்புக் கணக்கின் மூலம், உங்கள் விருப்பப்படி டெபாசிட் செய்யவும், திரும்பப் பெறவும் உங்களுக்கு சுதந்திரம் உள்ளது. மேலும், சேமிப்புக் கணக்குகளுடன் ஒப்பிடுகையில், நிலையான வைப்புத்தொகைக்கு டெபாசிட் செய்யப்படும் பணத்தின் மீதான வங்கிகளின் வட்டி அதிகமாக உள்ளது.

2. எல்லா வங்கிகளிலும் ஒரே ஃபார்முலா பின்பற்றப்படுகிறதா?

A: பெரும்பாலான வங்கிகள் சேமிப்புக் கணக்கிற்கான வட்டி விகிதத்தைக் கணக்கிடும் போது இதே சூத்திரத்தைப் பின்பற்றுகின்றன. தினசரி இருப்பு பணம் டெபாசிட் செய்யப்பட்ட நாட்களின் எண்ணிக்கையால் பெருக்கப்படுகிறது, நிலையான வட்டி விகிதத்தால் பெருக்கப்படுகிறது. முழு விஷயமும் 365 ஆல் வகுக்கப்படுகிறது. இது உங்கள் சேமிப்புக் கணக்கில் நீங்கள் வைத்திருக்கும் பணத்திற்கு நீங்கள் சம்பாதிக்கும் வட்டியை வழங்குகிறது.

3. சேமிப்புக் கணக்குகளும் திரவக் கணக்குகளும் ஒன்றா?

A: உங்கள் சேமிப்புக் கணக்கில் உள்ள நிதிகள் திரவ நிதிகள், சேமிப்புக் கணக்கு மற்றும்திரவ சொத்துக்கள் ஒரே மாதிரி இல்லை. திரவக் கணக்குகள் பொதுவாக மியூச்சுவல் ஃபண்டுகள் அல்லது குறுகிய காலத்திற்கு செய்யப்படும் முதலீடுகள், சேமிப்புக் கணக்கை விட இவை அதிக வருமானத்தைத் தரும் என்ற எதிர்பார்ப்புடன் இருக்கும்.

4. சேமிப்புக் கணக்கில் இருந்து பணத்தை எடுக்கலாமா?

A: ஆம், சேமிப்புக் கணக்கிலிருந்து எப்போது வேண்டுமானாலும் பணத்தை எடுக்கலாம். இருப்பினும், பெரும்பாலான வங்கிகளில், உங்கள் சேமிப்புக் கணக்கில் நீங்கள் வைத்திருக்க வேண்டிய குறைந்தபட்சத் தொகை உள்ளது, நீங்கள் கணக்கை மூடும்போது அதை நீங்கள் எடுக்கலாம்.

5. SA இல் ஏதேனும் வரிச் சலுகைகள் உள்ளதா?

A: ஆம், நீங்கள் வரியைப் பெறலாம்கழித்தல் கீழ்பிரிவு 80C உங்கள் சேமிப்புக் கணக்கில் இருந்து கிடைக்கும் வட்டியில்.

6. நான் வைத்திருக்கக்கூடிய உச்ச வரம்பு ஏதேனும் உள்ளதா?

A: இல்லை, உங்கள் சேமிப்புக் கணக்கில் நீங்கள் வைத்திருக்கக்கூடிய பணத்தின் மேல் வரம்பு எதுவும் இல்லை.

7. சேமிப்புக் கணக்கைத் தொடங்க குறைந்தபட்சத் தொகை என்ன?

A: குறைந்தபட்ச தொகை வங்கிக்கு வங்கி வேறுபடும். சில வங்கிகள் வாடிக்கையாளர்களுக்கு பூஜ்ஜிய இருப்புடன் கணக்குகளைத் திறக்க அனுமதிக்கின்றன, சில வாடிக்கையாளர்கள் குறைந்தபட்ச தொகையான ரூ. 2500. கணக்கைத் திறக்க குறைந்தபட்ச இருப்புத் தொகையை அறிய உங்கள் வங்கியைத் தொடர்பு கொள்ள வேண்டும்.

8. நான் SA ஐ மூடினால் நான் தாங்க வேண்டிய வெளியேறும் சுமை ஏதேனும் உள்ளதா?

A: பொதுவாக, நீங்கள் சேமிப்புக் கணக்கை மூடினால் வெளியேறும் சுமை இருக்காது. ஆனால், உங்கள் வங்கியில் நீங்கள் திறந்த சேமிப்புக் கணக்கை மூடுவதற்கு முன், அதன் தன்மையைப் பற்றி நீங்கள் கேட்க வேண்டும், நீங்கள் ஏதேனும் ஜப்தி செய்ய வேண்டுமா என்பதைப் புரிந்து கொள்ள வேண்டும்.

9. சில சமயங்களில் SA ஐ விட FD இல் முதலீடு செய்வது ஏன் நன்மை பயக்கும்?

A: சேமிப்புக் கணக்குடன் ஒப்பிடும்போது நிலையான வைப்புகளுக்கு அதிக வட்டி விகிதம் உள்ளது. எனவே, சேமிப்புக் கணக்கில் பணத்தை வைப்பதற்குப் பதிலாக, இந்த பணத்தை நிலையான வைப்புகளில் வைப்பது நல்லது, ஏனெனில் நீங்கள் வட்டி வருமானத்தைப் பெறலாம். இது செயலற்ற ஒரு வடிவம்வருமானம் அது ஒரு முதலீடாகவும் இருக்கலாம்.

10. பணவீக்கம் சேமிப்பு கணக்குகளை பாதிக்குமா?

A: பணவீக்கம் உங்கள் ஒட்டுமொத்த சேமிப்பை பாதிக்கிறது, எனவே, இது உங்கள் சேமிப்புக் கணக்குகளையும் பாதிக்கும். பணவீக்கம் காரணமாக உங்கள் SA மீதான வட்டி விகிதம் குறையலாம். இதனால், பணவீக்கம் உங்கள் சேமிப்புக் கணக்கை மோசமாக பாதிக்கும்.

11. நான் பல சேமிப்புக் கணக்குகளை வைத்திருக்கலாமா?

A: ஆம், நீங்கள் பல சேமிப்புக் கணக்குகளைத் திறக்கலாம். நீங்கள் ஒரே வங்கிகளில் அல்லது வெவ்வேறு வங்கிகளில் கணக்குகளைத் திறக்கலாம்.

12. சேமிப்புக் கணக்கைத் தொடங்க என்னென்ன ஆவணங்கள் தேவை?

A: சேமிப்புக் கணக்கைத் தொடங்க உங்களுக்குத் தேவைப்படும் சில ஆவணங்கள் பின்வருமாறு:

- ஆதார் அட்டை

- வாக்காளர் அட்டை

- முகவரி சான்று (மின் கட்டணம், தொலைபேசி கட்டணம் போன்றவை)

- கடவுச்சீட்டு

- ரேஷன் கார்டு

13. சேமிப்புக் கணக்கைத் திறக்க எனக்கு KYC தேவையா?

A: KYC என்பது உங்கள் வாடிக்கையாளரை அறிந்து கொள்ளுங்கள், இது ஒரு சேமிப்புக் கணக்கைத் திறக்க வாடிக்கையாளர்கள் வங்கிக்கு வழங்க வேண்டிய அவசியமான ஆவணமாகும். தற்போது, சேமிப்புக் கணக்கைத் தொடங்க தேவையான KYC ஆவணங்களை வைத்திருப்பது கட்டாயமாக்கப்பட்டுள்ளது.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.