Table of Contents

E-Gold Vs Gold ETFs- எது சிறந்த விருப்பம்?

மின்-தங்கம் Vs தங்க ப.ப.வ.நிதிகள்? எது சிறந்ததுதங்க முதலீடு விருப்பம்? எந்த அவென்யூவில் அதிக மகசூல் கிடைக்கும்? ஒருவரால் அடிக்கடி கேட்கப்படும் சில பொதுவான கேள்விகள் இவைமுதலீட்டாளர் இந்த உடல் அல்லாத தங்கத்தில் முதலீடு செய்ய விரும்புகிறேன். சரி, இரண்டு படிவங்களும் வர்த்தகத்தில் தனித்துவமானது, ஒவ்வொன்றும் வருமானம், வரிவிதிப்பு, வைத்திருக்கும் காலம் போன்ற அத்தியாவசிய அளவுருக்களில் அதன் சொந்த பலன்களைக் கொண்டுள்ளன. எனவே, தங்கம் இடிஎஃப்கள் மற்றும் ஈ-தங்கம் இரண்டும் எவ்வாறு வேறுபடுகின்றன மற்றும் எந்த வடிவத்தை உருவாக்குகின்றன என்பதைப் பார்ப்போம். ஒரு சிறந்த தங்க முதலீட்டு விருப்பம்!

மின்- தங்கம்

இ-கோல்டு என்பது நேஷனல் ஸ்பாட் எக்ஸ்சேஞ்ச் லிமிடெட் (என்எஸ்இஎல்) மூலம் தொடங்கப்பட்ட ஒரு தனித்துவமான தங்க முதலீட்டுத் தயாரிப்பு ஆகும். இந்த தயாரிப்பு முதலீட்டாளர்களுக்கு உதவுகிறதுதங்கம் வாங்க என்எஸ்இயின் வர்த்தக தளத்தில் மின்னணு வடிவத்தில் நீங்கள் வாங்கிய தங்கம் உங்களில் பிரதிபலிக்கும்டிமேட் கணக்கு.

E-கோல்டு என்பது முதலீட்டாளர்கள் 1gm, 2gm, 3gm போன்ற சிறிய மதிப்பில் தங்கத்தை வாங்க அனுமதிக்கும் அத்தகைய முதலீடு ஆகும். நீங்கள் இங்கு வாங்கும் தங்க அலகுகள் T+2 நாட்களில் உங்கள் டிமேட் கணக்கில் வரவு வைக்கப்படும். உதாரணமாக, நீங்கள் இன்று விற்றிருந்தால், அது உங்கள் டிமேட் கணக்கிலிருந்து 2 நாட்களில் (விற்பனை தேதியிலிருந்து) டெபிட் செய்யப்படும்.

தங்க ப.ப.வ.நிதிகளுடன் ஒப்பிடும்போது மின்-தங்கத்தின் விலை குறைவாக உள்ளது.இல்லை அந்த நிதியின் ஆனால் மின்-தங்கத்தின் விஷயத்தில், தற்போதைய தங்கத்தின் மதிப்பு.

தங்க ஈடிஎஃப்கள்

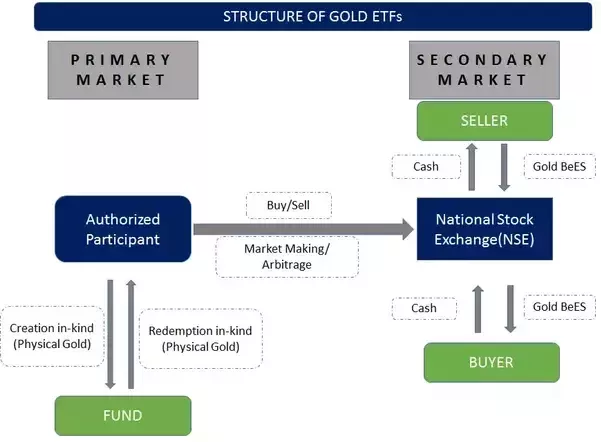

தங்க ப.ப.வ.நிதிகள் தங்க முதலீடுகளின் மிகவும் பிரபலமான முறைகளில் ஒன்றாக மாறியுள்ளது. தங்க ஈடிஎஃப்களும் கூடஅடிப்படை திறந்த தங்கம்பரஸ்பர நிதி உங்கள் பணத்தை தங்கத்தில் முதலீடு செய்ய உதவுகிறது. அடிப்படை தங்கத்தின் தூய்மை 99.5% ஆகும். தங்க ப.ப.வ.நிதிகள் காகித தங்கம் என்றும் அழைக்கப்படுகின்றன. இவை முக்கிய பங்குச் சந்தைகளில் பட்டியலிடப்பட்டு வர்த்தகம் செய்யப்படுகின்றன, மேலும் முதலீட்டாளர்களுக்கு அலகுகள் ஒதுக்கப்படுகின்றன, அங்கு ஒவ்வொரு யூனிட்டும் பொதுவாக ஒரு கிராம் தங்கத்தைக் குறிக்கும்.

தங்க ப.ப.வ.நிதிகளில், முதலீட்டாளர்கள் தங்களுக்கு இருக்கும் டிமேட் கணக்கில் வர்த்தகம் செய்யலாம். தங்க ஈடிஎஃப்கள் முதலீட்டாளர்களுக்கு தங்கத்தை அணுக பாதுகாப்பான வழியை வழங்குகிறதுசந்தை. என்ற பலனையும் வழங்குகிறார்கள்நீர்மை நிறை வர்த்தக காலத்தில் எந்த நேரத்திலும் வர்த்தகம் செய்யலாம்.

Talk to our investment specialist

E-Gold Vs Gold ETFகள்: முக்கிய வேறுபாடுகளை அறிந்து கொள்ளுங்கள்

வர்த்தக நேரம்

வார நாட்களில் காலை 9:00 மணி முதல் மாலை 3:30 மணி வரை மட்டுமே தங்க ப.ப.வ.நிதிகள் வர்த்தகம் செய்ய முடியும். அதேசமயம், வார நாட்களில் காலை 10:00 மணி முதல் இரவு 11:30 மணி வரை மின்-தங்கத்தை வர்த்தகம் செய்யலாம்.

உடல் வடிவத்திற்கு மாற்றம்

இரண்டு வடிவங்களையும் தங்கமாக மாற்றலாம், ஆனால் ஒவ்வொன்றின் குறைந்தபட்ச அளவு மாறுபடும். மின்-தங்கத்திற்கான குறைந்தபட்ச அளவு 8 கிராம், அதே சமயம் தங்கத்தில்-ETFஒரு குறிப்பிட்ட அளவு 500 கிராம் முதல் 1 கிலோ வரை அதிகமாக இருந்தால் மட்டுமே மாற்ற முடியும்.

மின்-தங்கம் மிகவும் விலை உயர்ந்தது

திறமையான வடிவம் மற்றும் தங்க ப.ப.வ.நிதிகளை விட தங்கத்தின் விலைகளை மிக நெருக்கமாக கண்டறிய முடியும். இருப்பினும், வரிவிதிப்புக்கு வரும்போது ஈ-தங்கம் தங்க ப.ப.வ.நிதிகளை இழக்கிறது.

ஆனால், இப்போது, இந்த இரண்டு படிவங்களுக்கிடையேயான முக்கிய வேறுபாடு உங்களுக்குத் தெரிந்தால், சிறந்த வருமானத்துடன் பாதுகாப்பான முதலீட்டை வழங்கும் அவென்யூவில் முதலீடு செய்யுங்கள்!

| அளவுருக்கள் | தங்க ஈடிஎஃப்கள் | மின்-தங்கம் |

|---|---|---|

| தனி டிமேட் கணக்கு | இல்லை | ஆம் |

| ஹோல்டிங்ஸ் | சொந்தமானAMCகள் | ஆம் |

| உடல் தங்கமாக மாற்றுதல் | குறைந்தபட்சம் 0.5-1 கிலோ | முதலீட்டாளர்கள் தங்க அலகுகளை நேரடியாக டிமேட் கணக்கில் வைத்திருக்கிறார்கள் |

| குறுகிய காலம்மூலதனம் ஆதாயங்கள் | 1 வருடத்திற்கும் குறைவானது - வருமானத்திற்கு 20% வரி | 3 வருடங்களுக்கும் குறைவானது - வருமானத்திற்கு 20% வரி |

| நீண்ட காலமுதலீட்டு வரவுகள் | 1 வருடம் கழித்து - 10% வரி வருமானம் | 3 ஆண்டுகளுக்குப் பிறகு - வருமானத்திற்கு 10% வரி |

| தொடர் செலவுகள் | 0.40% | 1% |

| திரும்புகிறது | மிக உயர்ந்தது, மிகவும் செலவு குறைந்ததாகும் | விட சற்று குறைவுதங்க ஈடிஎஃப் |

| விலை நிர்ணயம் | சர்வதேச தங்க விலையுடன் இணைக்கப்பட்டுள்ளது | இந்திய தங்கத்தின் விலையுடன் இணைக்கப்பட்டுள்ளது |

| நகைகளாக மாற்றவும் | கிடைக்கவில்லை | தேர்ந்தெடுக்கப்பட்ட நகைக்கடைகளில் கிடைக்கும் |

2022 முதலீடு செய்ய சிறந்த தங்க ப.ப.வ.நிதிகள்

முதலீடு செய்வதற்கான சில சிறந்த தங்க ப.ப.வ.நிதிகள் பின்வருமாறு:

An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Aditya Birla Sun Life Gold Fund is a Gold - Gold fund was launched on 20 Mar 12. It is a fund with Moderately High risk and has given a Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Kotak Gold Fund is a Gold - Gold fund was launched on 25 Mar 11. It is a fund with Moderately High risk and has given a Below is the key information for Kotak Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Nippon India Gold Savings Fund is a Gold - Gold fund was launched on 7 Mar 11. It is a fund with Moderately High risk and has given a Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. ICICI Prudential Regular Gold Savings Fund is a Gold - Gold fund was launched on 11 Oct 11. It is a fund with Moderately High risk and has given a Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). SBI Gold Fund is a Gold - Gold fund was launched on 12 Sep 11. It is a fund with Moderately High risk and has given a Below is the key information for SBI Gold Fund Returns up to 1 year are on 1. Aditya Birla Sun Life Gold Fund

CAGR/Annualized return of 8.3% since its launch. Return for 2024 was 18.7% , 2023 was 14.5% and 2022 was 12.3% . Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (23 Apr 25) ₹28.2432 ↓ -0.79 (-2.73 %) Net Assets (Cr) ₹555 on 31 Mar 25 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 1.65 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,940 31 Mar 22 ₹11,371 31 Mar 23 ₹13,025 31 Mar 24 ₹14,416 31 Mar 25 ₹18,985 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 8.9% 3 Month 19.2% 6 Month 21.5% 1 Year 33.7% 3 Year 20.8% 5 Year 13.3% 10 Year 15 Year Since launch 8.3% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% 2014 -7.2% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 0.16 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 1.87% Other 98.13% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -100% ₹511 Cr 67,773,270

↑ 3,265,683 Clearing Corporation Of India Limited

CBLO/Reverse Repo | -1% ₹3 Cr Net Receivables / (Payables)

Net Current Assets | -0% -₹2 Cr 2. Kotak Gold Fund

CAGR/Annualized return of 9.8% since its launch. Return for 2024 was 18.9% , 2023 was 13.9% and 2022 was 11.7% . Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (23 Apr 25) ₹37.3792 ↓ -1.02 (-2.66 %) Net Assets (Cr) ₹2,835 on 31 Mar 25 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 1.57 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,059 31 Mar 22 ₹11,509 31 Mar 23 ₹13,122 31 Mar 24 ₹14,508 31 Mar 25 ₹18,984 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 8.9% 3 Month 19% 6 Month 21.5% 1 Year 33% 3 Year 20.4% 5 Year 13.3% 10 Year 15 Year Since launch 9.8% Historical performance (Yearly) on absolute basis

Year Returns 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% 2014 -8.4% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.03 Yr. Jeetu Sonar 1 Oct 22 2.5 Yr. Data below for Kotak Gold Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 2.27% Equity 0.23% Other 97.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹2,647 Cr 370,486,639

↑ 9,910,421 Triparty Repo

CBLO/Reverse Repo | -1% ₹16 Cr Net Current Assets/(Liabilities)

Net Current Assets | -0% -₹9 Cr 3. Nippon India Gold Savings Fund

CAGR/Annualized return of 9.7% since its launch. Return for 2024 was 19% , 2023 was 14.3% and 2022 was 12.3% . Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (23 Apr 25) ₹37.1503 ↓ -1.16 (-3.02 %) Net Assets (Cr) ₹2,744 on 31 Mar 25 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.34 Sharpe Ratio 1.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,956 31 Mar 22 ₹11,456 31 Mar 23 ₹13,213 31 Mar 24 ₹14,599 31 Mar 25 ₹19,055 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 8.7% 3 Month 19.1% 6 Month 21.3% 1 Year 33% 3 Year 20.6% 5 Year 13.1% 10 Year 15 Year Since launch 9.7% Historical performance (Yearly) on absolute basis

Year Returns 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% 2014 -8.1% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 1.19 Yr. Data below for Nippon India Gold Savings Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 3.07% Other 96.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -98% ₹2,580 Cr 362,884,792

↑ 9,655,000 Net Current Assets

Net Current Assets | -1% ₹31 Cr Triparty Repo

CBLO/Reverse Repo | -0% ₹12 Cr Cash Margin - Ccil

CBLO | -0% ₹0 Cr 4. ICICI Prudential Regular Gold Savings Fund

CAGR/Annualized return of 8.5% since its launch. Return for 2024 was 19.5% , 2023 was 13.5% and 2022 was 12.7% . ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (23 Apr 25) ₹30.0344 ↓ -0.85 (-2.76 %) Net Assets (Cr) ₹1,909 on 31 Mar 25 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.4 Sharpe Ratio 1.56 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,050 31 Mar 22 ₹11,473 31 Mar 23 ₹13,247 31 Mar 24 ₹14,669 31 Mar 25 ₹19,133 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 8.6% 3 Month 19.2% 6 Month 21.3% 1 Year 32.9% 3 Year 20.7% 5 Year 12.7% 10 Year 15 Year Since launch 8.5% Historical performance (Yearly) on absolute basis

Year Returns 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% 2014 -5.1% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 12.43 Yr. Nishit Patel 29 Dec 20 4.17 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 1.73% Other 98.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -100% ₹1,740 Cr 236,566,280

↑ 16,326,224 Treps

CBLO/Reverse Repo | -1% ₹16 Cr Net Current Assets

Net Current Assets | -1% -₹15 Cr 5. SBI Gold Fund

CAGR/Annualized return of 8% since its launch. Return for 2024 was 19.6% , 2023 was 14.1% and 2022 was 12.6% . SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (23 Apr 25) ₹28.3686 ↓ -0.81 (-2.79 %) Net Assets (Cr) ₹3,582 on 31 Mar 25 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.29 Sharpe Ratio 1.59 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹9,722 31 Mar 22 ₹11,159 31 Mar 23 ₹12,913 31 Mar 24 ₹14,265 31 Mar 25 ₹18,680 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 23 Apr 25 Duration Returns 1 Month 8.6% 3 Month 19.2% 6 Month 21.4% 1 Year 32.6% 3 Year 20.8% 5 Year 13.1% 10 Year 15 Year Since launch 8% Historical performance (Yearly) on absolute basis

Year Returns 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% 2014 -8.1% Fund Manager information for SBI Gold Fund

Name Since Tenure Raj gandhi 1 Jan 13 12.17 Yr. Data below for SBI Gold Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 1.34% Other 98.66% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹3,232 Cr 439,902,410

↑ 29,358,199 Net Receivable / Payable

CBLO | -1% -₹27 Cr Treps

CBLO/Reverse Repo | -1% ₹20 Cr

ஆன்லைனில் தங்க மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.