Table of Contents

- ஜிஎஸ்டிஆர்-9 என்றால் என்ன?

- GSTR-9 ஐ யார் தாக்கல் செய்ய வேண்டும்?

- GSTR-9 ஐ தாக்கல் செய்வதற்கான காலக்கெடு தேதிகள்

- GSTR-9 படிவத்தின் வகைகள்

- GSTR-9 படிவத்தின் விவரங்கள்

- பகுதி 1: அடிப்படை விவரங்கள்

- பகுதி 2: நிதியாண்டின் போது அறிவிக்கப்பட்ட வெளிப்புற மற்றும் உள்நோக்கிய விநியோகங்களின் விவரங்கள்

- பகுதி 3: நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்ட ITCயின் விவரங்கள்

- பகுதி 4: நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்டுள்ளபடி செலுத்தப்பட்ட வரி விவரங்கள்

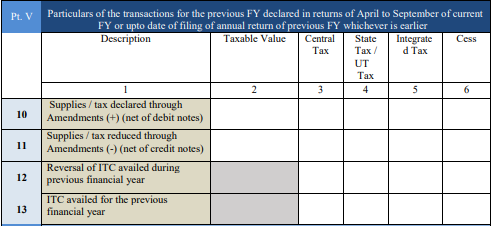

- பகுதி 5: நடப்பு நிதியாண்டின் ஏப்ரல் முதல் செப்டம்பர் வரையிலான வருமானத்தில் அறிவிக்கப்பட்ட முந்தைய நிதியாண்டிற்கான பரிவர்த்தனைகளின் விவரங்கள் அல்லது முந்தைய நிதியாண்டின் வருடாந்திர வருமானத்தை தாக்கல் செய்யும் தேதி வரை, எது முந்தையதோ அது.

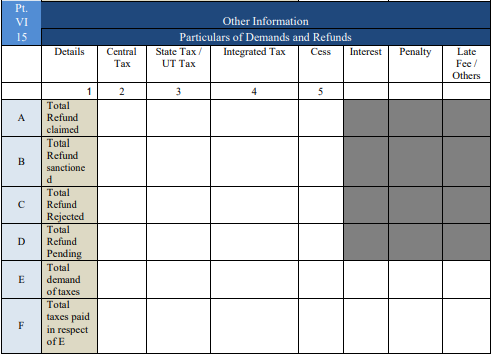

- பகுதி 6: பிற தகவல்கள்

- தாமதமாக தாக்கல் செய்வதற்கு அபராதம்

- முடிவுரை

GSTR-9: வரி செலுத்துவோருக்கு ஆண்டு வருமானம்

கீழ்ஜிஎஸ்டி வரி விதிப்பு, ஜிஎஸ்டிஆர்-9 என்பது இந்தியாவில் பதிவுசெய்யப்பட்ட அனைத்து வரி செலுத்துவோராலும் தாக்கல் செய்யப்பட வேண்டிய கட்டாய ‘ஆண்டு வருமானம்’ ஆகும்.

ஜிஎஸ்டிஆர்-9 என்றால் என்ன?

GSTR-9 என்பது வரி செலுத்துவோர் ஆண்டுக்கு ஒருமுறை தாக்கல் செய்ய வேண்டிய ஆவணமாகும்அடிப்படை. மத்திய சரக்கு மற்றும் சேவை வரி (சிஜிஎஸ்டி), மாநில சரக்கு மற்றும் சேவை வரி (எஸ்ஜிஎஸ்டி), ஒருங்கிணைந்த சரக்கு மற்றும் சேவை வரி (ஐஜிஎஸ்டி) மற்றும் எச்எஸ்என் குறியீடுகள் போன்ற பல்வேறு வரி வகைகளின் கீழ் ஆண்டு முழுவதும் செய்யப்பட்ட பொருட்கள் மற்றும் கொள்முதல் தொடர்பான அனைத்து தரவுகளும் இந்த ஆவணத்தில் உள்ளன. ஆண்டு வருவாய் மற்றும் தணிக்கை விவரங்களும் தாக்கல் செய்யப்பட வேண்டும்.

இது ஒரு ஒருங்கிணைப்புஜிஎஸ்டிஆர்-1, GSTR-2A மற்றும்GSTR-3B தாக்கல். இது வெளிப்படைத்தன்மையை பராமரிக்க உதவுகிறது மற்றும்பொறுப்புக்கூறல்.

GSTR-9 ஐ யார் தாக்கல் செய்ய வேண்டும்?

அனைத்து ஜிஎஸ்டி-பதிவு செய்யப்பட்ட வரி செலுத்துவோர் ஆண்டுக்கு ஒரு முறை ஜிஎஸ்டிஆர்-9 ஐ தாக்கல் செய்ய வேண்டும்.

இருப்பினும், GSTR-9 ஐப் பதிவு செய்யத் தேவையில்லாதவர்களின் பட்டியல் இங்கே.

- சாதாரண வரி நபர்கள்

- உள்ளீட்டு சேவை விநியோகஸ்தர்கள்

- குடியுரிமை பெறாத வரி விதிக்கப்படும் நபர்கள்

- TDS செலுத்தும் நபர்கள்

GSTR-9 ஐ தாக்கல் செய்வதற்கான காலக்கெடு தேதிகள்

வழக்கமாக, நீங்கள் ஜிஎஸ்டிஆர்-9ஐ வரவிருக்கும் நிதியாண்டின் டிசம்பர் 31 அல்லது அதற்கு முன் தாக்கல் செய்ய வேண்டும். எனினும், அரசு தேவை என கருதினால் தேதியை நீட்டிக்க முடியும்.

GSTR-9 படிவத்தின் வகைகள்

ஜிஎஸ்டிஆர்-9

ஜிஎஸ்டிஆர்-1 மற்றும் ஜிஎஸ்டிஆர்-3பியை தாக்கல் செய்தவர்கள் இதை தாக்கல் செய்ய வேண்டும்.

GSTR-9A

இதை ஜிஎஸ்டி கலவை திட்டத்தை மேற்கொண்டவர்கள் தாக்கல் செய்ய வேண்டும்.

GSTR-9B

நிதியாண்டில் ஜிஎஸ்டிஆர்-8ஐப் பதிவுசெய்த இ-காமர்ஸ் ஆபரேட்டர்களால் இது தாக்கல் செய்யப்பட வேண்டும்.

GSTR-9C

ரூ. மொத்த விற்றுமுதல் கொண்ட வரி செலுத்துவோர் இதை தாக்கல் செய்ய வேண்டும். நிதியாண்டில் 2.5 கோடி.

Talk to our investment specialist

GSTR-9 படிவத்தின் விவரங்கள்

GSTR-9 வரி செலுத்துவோருக்கு மிக முக்கியமான வருமானமாகும். இது வரி செலுத்துபவரின் உள் மற்றும் வெளிப்புற விநியோகங்கள், ஐடிசி செலுத்திய மற்றும் பிற காரணிகளின் முழு விவரங்களையும் பதிவு செய்கிறது.வரி பொறுப்பு ஒரு நிதி ஆண்டிற்கு.

இந்த வடிவத்தில் மொத்தம் 6 பகுதிகள் உள்ளன.

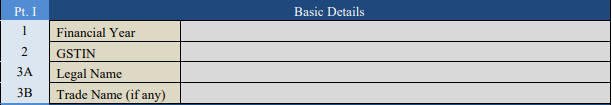

பகுதி 1: அடிப்படை விவரங்கள்

இந்தப் பிரிவு GSTIN, பெயர், வர்த்தகப் பெயர் மற்றும் நிதியாண்டு போன்ற உங்களின் விவரங்களைக் கேட்கிறது.

பகுதி 2: நிதியாண்டின் போது அறிவிக்கப்பட்ட வெளிப்புற மற்றும் உள்நோக்கிய விநியோகங்களின் விவரங்கள்

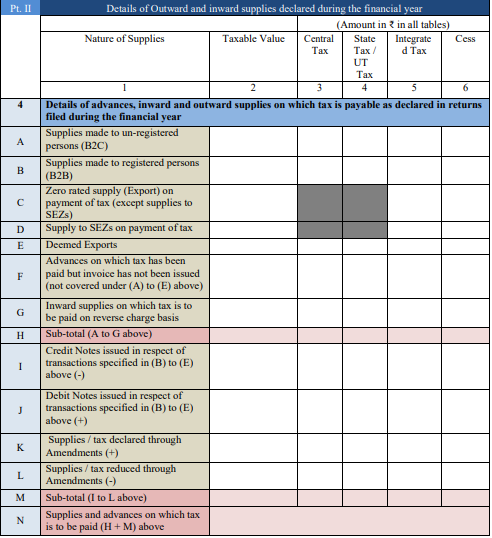

பல்வேறு விவரங்களை சேகரிப்பதற்காக இந்த பகுதி இரண்டு பிரிவுகளாக பிரிக்கப்பட்டுள்ளது.

பிரிவு 4

வரி செலுத்த வேண்டிய கொள்முதல், விற்பனை, முன்பணம் போன்ற விவரங்களை உள்ளிடுவது இதில் அடங்கும். வரி விதிக்கக்கூடிய மதிப்பு, IGST, SGST, CGST மற்றும் Cess மதிப்பை உள்ளிடவும்.

A. பதிவு செய்யப்படாத நபர்களுக்கு வழங்கப்படும் பொருட்கள் (B2C).

B. பதிவு செய்யப்பட்ட நபர்களுக்கு வழங்கப்படும் பொருட்கள் (B2B).

C. ஏற்கனவே வரி செலுத்தப்பட்ட பூஜ்ஜிய-மதிப்பீடு செய்யப்பட்ட பொருட்கள் ஏற்றுமதி செய்யப்பட்டன (SEZ களுக்கு செய்யப்பட்ட பொருட்கள் தவிர).

D. வரி செலுத்தும் போது SEZகளுக்கு வழங்கல்.

E. Deemed exports.

எஃப். வரி செலுத்தப்பட்ட ஆனால் விலைப்பட்டியல் வழங்கப்படாத முன்பணங்கள் (மேலே உள்ள (A) முதல் (E) க்கு உட்பட்டது அல்ல)

G. தலைகீழ் கட்டண வரிக்கு பொறுப்பான பொருட்களை வாங்குதல்.

H. வரிகளில் குறிப்பிடப்பட்டுள்ள பரிவர்த்தனைகளின் கூட்டுத்தொகை (மேலே A முதல் G வரை).

I. மேலே குறிப்பிட்டுள்ள பரிவர்த்தனைகளுக்காக வழங்கப்பட்ட கடன் குறிப்புகள்.

ஜே. மேலே குறிப்பிட்டுள்ள பரிவர்த்தனைகளுக்காக வழங்கப்பட்ட ஏதேனும் பற்று குறிப்புகள்.

கே. ஏதேனும் திருத்தங்கள் மூலம் அறிவிக்கப்பட்ட பொருட்கள் அல்லது வரி.

L. சப்ளை அல்லது வரி ஏதேனும் திருத்தங்கள் மூலம் குறைக்கப்பட்டது.

M. வரியில் குறிப்பிடப்பட்டுள்ள பரிவர்த்தனைகளின் கூட்டுத்தொகை (மேலே I முதல் L வரை).

N. வரிகளில் இருந்து வரி செலுத்த வேண்டிய பொருட்கள் மற்றும் முன்பணங்கள் (மேலே H மற்றும் M)

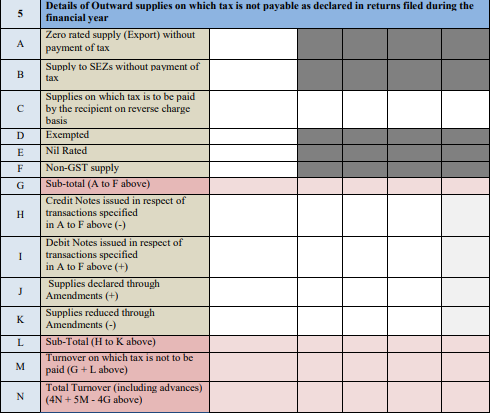

பிரிவு 5

வரி செலுத்தப்படாத விற்பனையின் விவரங்கள் இதில் அடங்கும். இது நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்டுள்ளது.

A. வரி செலுத்தாமல் ஏற்றுமதி செய்யப்பட்ட பூஜ்ஜிய-மதிப்பீடு வழங்கல்.

B. வரி செலுத்தாமல் SEZகளுக்கு வழங்கப்படும் பொருட்கள்.

C. பெறுநரால் திருப்பிச் செலுத்தப்படும் வரி செலுத்த வேண்டிய பொருட்கள்.

D. விலக்கு அளிக்கப்பட்ட விற்பனைப் பொருட்கள்.

E. Nil மதிப்பிடப்பட்ட விற்பனைப் பொருட்கள்.

F. GST அல்லாத விநியோகம்.

G. மேலே A முதல் F வரையிலான வரிகளில் குறிப்பிடப்பட்டுள்ள பரிவர்த்தனைகளின் கூட்டுத்தொகை.

எச். மேலே குறிப்பிட்டுள்ள பரிவர்த்தனைகளுக்காக வழங்கப்பட்ட கடன் குறிப்புகள்.

I. மேலே குறிப்பிட்டுள்ள பரிவர்த்தனைகளுக்காக வழங்கப்பட்ட ஏதேனும் பற்று குறிப்புகள்.

ஜே. சப்ளைகள் ஏதேனும் திருத்தங்கள் மூலம் அறிவிக்கப்பட்டது.

கே. ஏதேனும் திருத்தங்கள் மூலம் விநியோகம் குறைக்கப்பட்டது.

L. மேலே H முதல் K வரையிலான வரிகளில் குறிப்பிடப்பட்டுள்ள பரிவர்த்தனைகளின் கூட்டுத்தொகை.

M. மேலே உள்ள வரி G மற்றும் L இலிருந்து வரி விலக்கு அளிக்கப்பட்ட விற்றுமுதல் தொகை.

N. அனைத்து முன்னேற்றங்களையும் உள்ளடக்கிய மொத்த விற்றுமுதல் தொகை (4N + 5M - 4G மேலே)

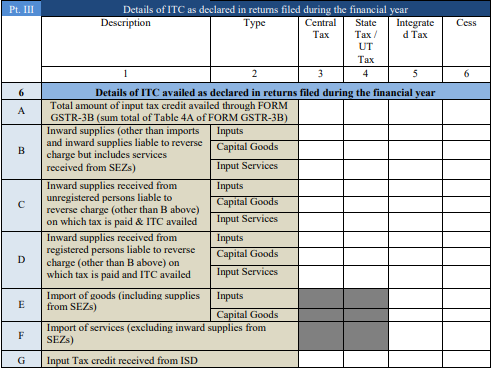

பகுதி 3: நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்ட ITCயின் விவரங்கள்

மூன்றாவது பகுதி மூன்று கேள்விகளாக பிரிக்கப்பட்டுள்ளது. இந்தக் கேள்விகள் உங்களின் ஐடிசி பேலன்ஸைப் பற்றி கேட்கின்றன.

பிரிவு 6

இதற்குப் பயன்படுத்தப்பட்ட ஐடிசியின் விவரங்களை உள்ளிட வேண்டும். இது நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்டுள்ளது.

A. GSTR-3B மூலம் பெறப்பட்ட ITC இன் மொத்தத் தொகை.

B. உள்ளீடுகளுக்காக செய்யப்பட்ட கொள்முதல் பொருட்கள்,மூலதனம் பொருட்கள், மற்றும் உள்ளீட்டு சேவைகள் (இறக்குமதிகள் மற்றும் SEZ களில் இருந்து பெறப்படும் சேவைகள் உட்பட)

C. மேலே உள்ள வரி B இல் குறிப்பிடப்பட்டுள்ளவை தவிர, வரி செலுத்தப்பட்டு ITC பெறப்பட்ட உள்ளீடுகள், மூலதனப் பொருட்கள் மற்றும் உள்ளீட்டு சேவைகளுக்காக பதிவு செய்யப்படாத நபர்களிடமிருந்து பெறப்பட்ட கொள்முதல் பொருட்கள்.

D. மேலே குறிப்பிட்டுள்ள புள்ளி B இல் குறிப்பிடப்பட்டுள்ளவை தவிர, வரி செலுத்தப்பட்டு ITC பெறப்பட்ட உள்ளீடுகள், மூலதனப் பொருட்கள் மற்றும் உள்ளீட்டு சேவைகளுக்காக பதிவு செய்யப்பட்ட நபர்களிடமிருந்து பெறப்பட்ட கொள்முதல் பொருட்கள், ரிவர்ஸ் சார்ஜ் செய்ய வேண்டியவை.

E. உள்ளீடுகள் மற்றும் மூலதனப் பொருட்களுக்கான SEZ களில் இருந்து பொருட்கள் உட்பட இறக்குமதி செய்யப்பட்ட பொருட்கள்.

F. இறக்குமதி செய்யப்பட்ட சேவைகள், SEZகளில் இருந்து கொள்முதல் பொருட்களைத் தவிர்த்து.

G. ISD இலிருந்து பெறப்பட்ட ITC.

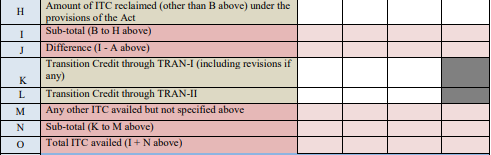

H. CGST சட்டத்தின் விதிகளின் கீழ் ITC திரும்பப் பெறப்பட்ட தொகை (மேலே உள்ள வரி B இல் குறிப்பிடப்பட்டுள்ளதைத் தவிர).

I. வரிகளுக்கான துணைத்தொகை (மேலே B முதல் H வரை).

J. வரிகள் I மற்றும் A (I - A) இடையே உள்ள வேறுபாடு.

கே. TRAN-I இல் குறிப்பிடப்பட்டுள்ள மாற்றக் கடன், ஏதேனும் திருத்தங்களுடன்.

L. TRAN-II இல் குறிப்பிடப்பட்டுள்ள மாற்றக் கடன்.

M. மேலே உள்ள எந்த வரியிலும் குறிப்பிடப்படாத வேறு ஏதேனும் ITC.

N. வரிகளுக்கான துணைத்தொகை (மேலே K முதல் M வரை).

O. வரிகளுக்கு (I மற்றும் N) கிடைத்த மொத்த ITC.

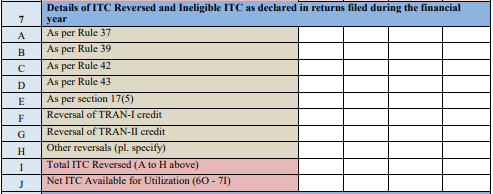

பிரிவு 7

CGST, IGST, SGST மற்றும் Cess மதிப்பில் தலைகீழான ITC மற்றும் தகுதியற்ற ITC பற்றிய தகவலை நிரப்பவும். A. பரிசீலனைக்கு பணம் செலுத்தாத சந்தர்ப்பங்களில் ITC இன் தலைகீழ் மாற்றத்தின் படி (விதி 37).

B. ISD மூலம் ITC விநியோகிப்பதற்கான நடைமுறையின்படி (விதி 39).

C. உள்ளீடுகள் அல்லது உள்ளீடு சேவைகள் மற்றும் தலைகீழ் மாற்றத்தைப் பொறுத்து ITC இன் படி (விதி 42).

D. மூலதனப் பொருட்கள் மற்றும் தலைகீழ் மாற்றம் (விதி 43) தொடர்பாக ITC இன் படி.

ஈ. ஜிஎஸ்டி (பிரிவு 17(5)) இன் கீழ் தடுக்கப்பட்ட வரவுகளைப் பொறுத்த வரையில்.

F. TRAN-I இல் குறிப்பிடப்பட்டுள்ள கடன் திரும்புதல்.

ஜி. TRAN-II இல் குறிப்பிடப்பட்டுள்ள கடன் திரும்பப் பெறுதல்.

எச். வேறு ஏதேனும் மாற்றங்களின் விவரக்குறிப்புகள்.

I. மேலே உள்ள A முதல் H வரையிலான வரிகளில் குறிப்பிடப்பட்டுள்ள மொத்த தலைகீழ் ITC.

ஜே. பயன்பாட்டிற்கு கிடைக்கும் நிகர ITC (பிரிவு 6 வரி O கழித்தல் பிரிவு 7 வரி I)

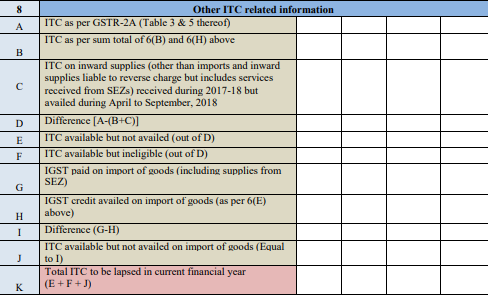

பிரிவு 8

இதற்கு நீங்கள் மற்ற ITC தொடர்பான தகவல்களை வழங்க வேண்டும். A. GSTR-2A இல் கொடுக்கப்பட்டுள்ள ITC.

B. வரி 6B மற்றும் 6H இல் குறிப்பிடப்பட்டுள்ள ITC இன் மொத்தத் தொகை.

C. இறக்குமதிகள் மற்றும் உள்நோக்கிய பொருட்கள் தவிர விற்பனைப் பொருட்கள் மீதான ஐடிசி தலைகீழ் கட்டணத்திற்கு பொறுப்பாகும். 2017-2018 காலப்பகுதியில் SEZ களில் இருந்து பெறப்பட்ட ஆனால் ஏப்ரல் மற்றும் செப்டம்பர், 2018 க்கு இடைப்பட்ட காலத்தில் பெற்ற சேவைகளைச் சேர்க்கவும்.

D. A மற்றும் B பிளஸ் C வரிகளுக்கு இடையே உள்ள வேறுபாடு. [A - (B + C)]

E. மேலே உள்ள வரி D இல் இருந்து கிடைக்கும், ஆனால் கிடைக்காத ITC.

F. மேலே உள்ள வரி D இலிருந்து கிடைக்கும், ஆனால் தகுதியற்ற ITC.

G. IGST செலுத்தப்பட்டதுஇறக்குமதி SEZ களில் இருந்து பொருட்கள் உட்பட பொருட்கள்.

H. வரி 6E இல் முன்னர் குறிப்பிட்டபடி, பொருட்களின் இறக்குமதியின் மீது IGST கிரெடிட் கிடைக்கும்.

I. G மற்றும் H கோடுகளுக்கு இடையே உள்ள வேறுபாடு (G - H)

ஜே. ஐடிசி கிடைக்கும் ஆனால் பொருட்களின் இறக்குமதியில் பயன்படுத்தப்படவில்லை (வரி I க்கு சமமாக இருக்க வேண்டும்).

K. நடப்பு நிதியாண்டில் காலாவதியான அல்லது செல்லுபடியாகாத மொத்த ITC மதிப்பு. (E + F + J)

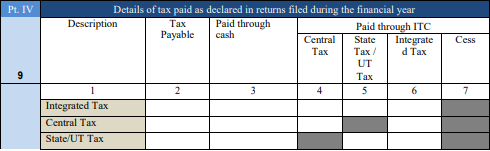

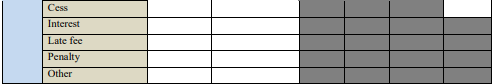

பகுதி 4: நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் அறிவிக்கப்பட்டுள்ளபடி செலுத்தப்பட்ட வரி விவரங்கள்

நிதியாண்டில் தாக்கல் செய்யப்பட்ட ரிட்டன்களில் செலுத்தப்பட்ட மற்றும் அறிவிக்கப்பட்ட வரி தொடர்பான விவரங்களைக் குறிப்பிடவும்.

பகுதி 5: நடப்பு நிதியாண்டின் ஏப்ரல் முதல் செப்டம்பர் வரையிலான வருமானத்தில் அறிவிக்கப்பட்ட முந்தைய நிதியாண்டிற்கான பரிவர்த்தனைகளின் விவரங்கள் அல்லது முந்தைய நிதியாண்டின் வருடாந்திர வருமானத்தை தாக்கல் செய்யும் தேதி வரை, எது முந்தையதோ அது.

பிரிவு 10 முதல் 14 வரை

முந்தைய நிதியாண்டில் நடந்த பரிவர்த்தனைகள் தொடர்பான அனைத்து விவரங்களும் இதில் உள்ளன.

A. திருத்தங்கள் மூலம் அறிவிக்கப்பட்ட பொருட்கள் அல்லது வரி.

B. திருத்தங்கள் மூலம் குறைக்கப்பட்ட பொருட்கள் அல்லது வரி.

C. முந்தைய நிதியாண்டில் ஐடிசியின் தலைகீழ் மாற்றம்.

D. முந்தைய நிதியாண்டில் ITC பயன்பெற்றது.

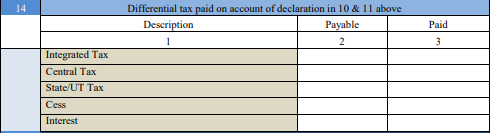

மேலே உள்ள வரிகளை பூர்த்தி செய்த பிறகு, செலுத்த வேண்டிய வேறுபட்ட வரியை உள்ளிடவும் மற்றும் பின்வருவனவற்றிற்கு செலுத்தப்பட்டது: செலுத்த வேண்டிய வேறுபட்ட வரியை உள்ளிடவும் மற்றும் இங்கே செலுத்தவும்:

A. ஒருங்கிணைந்த வரி மதிப்பு (IGST).

B. மத்திய வரி மதிப்பு (CGST).

C. மாநிலம் (SGST) அல்லது UT வரி மதிப்பு.

D. செஸ் தொகை.

ஈ. வட்டி மதிப்பு.

பகுதி 6: பிற தகவல்கள்

இந்தப் பகுதி கோரிக்கைகள், பணத்தைத் திரும்பப்பெறுதல், சிறப்புப் பொருட்கள், HSNகள் மற்றும் தாமதக் கட்டணங்கள் ஆகியவற்றை உள்ளடக்கியது.

பிரிவு 15

இதற்கு கோரிக்கைகள் மற்றும் பணத்தைத் திரும்பப்பெறுதல் பற்றிய விவரங்களை உள்ளிட வேண்டும்.

ஏ. கோரப்பட்ட மொத்தத் தொகை.

B. மொத்த ரீபண்ட் அனுமதிக்கப்பட்டது.

C. மொத்தத் திரும்பப்பெறுதல் நிராகரிக்கப்பட்டது.

D. மொத்த ரீஃபண்ட் நிலுவையில் உள்ளது.

E. மொத்த தேவைவரிகள்.

F. மேலே உள்ள வரி E க்கு செலுத்தப்பட்ட மொத்த வரிகள்.

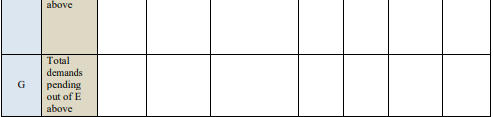

G. மேலே உள்ள வரி E இலிருந்து நிலுவையில் உள்ள மொத்த கோரிக்கைகள்.

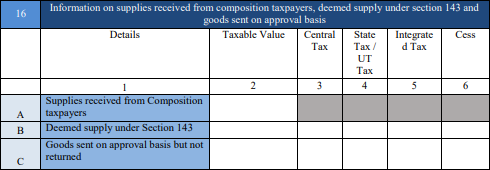

பிரிவு 16

கலவை வரி செலுத்துவோர், கருதப்படும் பொருட்கள் மற்றும் ஒப்புதல் அடிப்படையில் அனுப்பப்பட்ட பொருட்கள் ஆகியவற்றிலிருந்து பெறப்பட்ட பொருட்கள் பற்றிய தகவல்களை இது உள்ளடக்கியது.

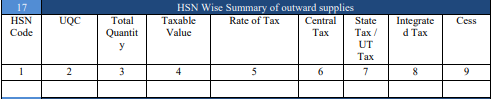

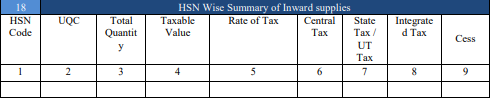

பிரிவுகள் 17 மற்றும் 18

இது விற்பனை மற்றும் கொள்முதல் பொருட்களுக்கான HSN-வாரியான விவரங்களைப் பட்டியலிடுகிறது. அதனுடன் தொடர்புடைய வரி விவரங்கள் மற்றும் HSN குறியீடுகளின் உள்ளீடு சமமாக முக்கியமானது.

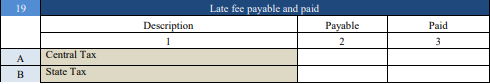

பிரிவு 19

இது மத்திய மற்றும் மாநில வரிகள் தொடர்பான செலுத்த வேண்டிய மற்றும் செலுத்தப்பட்ட தாமதக் கட்டணங்களின் விவரங்களுக்கானது.

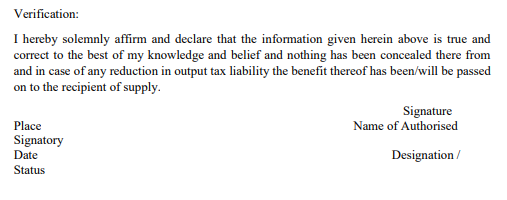

சரிபார்ப்பு ரிட்டன் சமர்ப்பிக்கும் முன் முக்கியமானது. வரி செலுத்துவோர் டிஜிட்டல் கையொப்பச் சான்றிதழ் (DSC) மூலமாகவோ அல்லது ஆதார் அடிப்படையிலான கையொப்பச் சரிபார்ப்பு மூலமாகவோ வருமானத்தை அங்கீகரிக்க வேண்டும்.

தாமதமாக தாக்கல் செய்வதற்கு அபராதம்

ஜிஎஸ்டிஆர்-9ஐ தாமதமாக தாக்கல் செய்தால், சிஜிஎஸ்டியின் கீழ் ஒரு நாளைக்கு ரூ.100 மற்றும் ரூ. 100 எஸ்ஜிஎஸ்டி. அதாவது வரி செலுத்துபவர் ரூ. நிலுவைத் தேதியின் அடுத்த நாளிலிருந்து உண்மையான தாக்கல் செய்யும் நாள் வரை ஒரு நாளைக்கு 200 ரூபாய்.

முடிவுரை

GSTR-9 என்பது ஒரு முக்கியமான வருமானமாகும், மேலும் இது மிகவும் எச்சரிக்கையுடன் மற்றும் விவரங்களை ஆய்வு செய்ய வேண்டும். நல்லெண்ணம் அல்லது நிதிக்கு சேதம் ஏற்படாமல் இருக்க, சரியான நேரத்தில் தாக்கல் செய்வதில் கவனம் செலுத்த வேண்டும்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

You Might Also Like