Table of Contents

சராசரி ஆண்டு வருமானம் (AAR)

மூன்று, ஐந்து அல்லது பத்து வருட சராசரி வருமானம் போன்ற ஒரு நிதியின் வரலாற்று வருமானத்தை வழங்கும்போது, சராசரி ஆண்டு விகிதம் (AAR) சதவீத வடிவத்தில் பயன்படுத்தப்படுகிறது. சராசரி ஆண்டு வருமானம் இதற்கு முன் தெரிவிக்கப்படுகிறதுஇயக்க செலவு நிதிக்கான விகிதம். கூடுதலாக, இது விற்பனை கட்டணங்கள் (ஏதேனும் இருந்தால்) மற்றும் தரகு கமிஷன்களை விலக்குகிறதுபோர்ட்ஃபோலியோ பரிவர்த்தனைகள். AAR, அதன் மிக அடிப்படையான வடிவத்தில், எவ்வளவு பணம் என்பதை அளவிடுகிறது aபரஸ்பர நிதி ஒரு குறிப்பிட்ட காலக்கட்டத்தில் செய்யப்பட்டது அல்லது இழந்தது. அவர்களின் ஒரு பகுதியாகமுதலீட்டுத் திட்டம், மியூச்சுவல் ஃபண்ட் முதலீடு செய்வதைப் பற்றி சிந்திக்கும் முதலீட்டாளர்கள் அடிக்கடி AAR ஐ ஆராய்ந்து மற்ற நெருங்கிய தொடர்புடைய நிதிகளுடன் ஒப்பிடுகிறார்கள்.

பங்குகளின் சராசரி ஆண்டு வருமானத்தின் கூறுகள்

பங்கு விலை வளர்ச்சி,மூலதனம் ஈக்விட்டி மியூச்சுவல் ஃபண்டின் ஏஏஆர்-ஐ உருவாக்கும் மூன்று காரணிகள் ஆதாயங்கள் மற்றும் ஈவுத்தொகைகள்:

பங்கு விலை உயர்வு

இல் உணரப்படாத இலாபங்கள் அல்லது இழப்புகள்அடிப்படை பங்குகள் ஒரு போர்ட்ஃபோலியோவில் வைத்திருப்பது பங்கு விலைகள் அதிகரிக்க காரணமாகிறது. ஒரு வருடத்தில் பங்குகளின் விலை மாறும் போது, ஒரு சிக்கலில் ஒரு நிலையை வைத்திருக்கும் நிதியின் AAR விகிதாசாரமாக மாறுகிறது. நிதியின் செயல்திறன் இலக்குகளை அடைய, நிதி மேலாளர்கள் நிதியிலிருந்து சொத்துகளைச் சேர்க்கலாம் அல்லது அகற்றலாம் அல்லது ஒவ்வொரு ஹோல்டிங்கின் விகிதாச்சாரத்தையும் மாற்றலாம்.

மூலதன ஆதாயப் பகிர்வுகள்

மியூச்சுவல் ஃபண்ட் செலுத்துகிறதுமுதலீட்டு வரவுகள் ஒரு வளர்ச்சி போர்ட்ஃபோலியோ மேலாளர் லாபம் ஈட்டும் வருவாயை உருவாக்கும்போது அல்லது சொத்துக்களை விற்கும்போது விநியோகம். பணமாக பணம் பெறுதல் அல்லது நிதியில் மறு முதலீடு செய்யும் விருப்பம் பங்குதாரர்களுக்கு வழங்கப்படுகிறது. AAR இன் உணரப்பட்ட பகுதி மூலதன ஆதாயங்களைக் கொண்டுள்ளது. விநியோகம் வரிக்கு உட்பட்டதுவருமானம் பங்குதாரர்களுக்கு, ஏனெனில் அது பங்கு விலையை செலுத்திய தொகையால் குறைக்கிறது. ஒரு ஃபண்டின் AAR எதிர்மறையாக இருந்தாலும், அது வரிக்குரிய பணத்தை விநியோகிக்கக்கூடும்.

ஈவுத்தொகை

கார்ப்பரேட் லாபத்திலிருந்து காலாண்டு டிவிடெண்ட் கொடுப்பனவுகள் மியூச்சுவல் ஃபண்டின் AAR ஐப் பாதிக்கிறது மற்றும் போர்ட்ஃபோலியோவின் நிகர சொத்து மதிப்பைக் குறைக்கிறது (இல்லை) போர்ட்ஃபோலியோவின் ஈவுத்தொகை வருமானத்தை மீண்டும் முதலீடு செய்யலாம் அல்லது பணமாக எடுத்துக்கொள்ளலாம், மூலதன ஆதாயங்கள். தனிநபர் மற்றும் கார்ப்பரேட் பங்குதாரர்கள் பெரும்பாலும் பெரிய தொப்பி பங்கு நிதிகளில் இருந்து டிவிடெண்ட் கொடுப்பனவுகளைப் பெறுவார்கள்வருவாய். மியூச்சுவல் ஃபண்டிற்கான ஏஏஆர்ஈவுத்தொகை மகசூல் இந்த காலாண்டு விநியோகங்களால் ஆனது.

Talk to our investment specialist

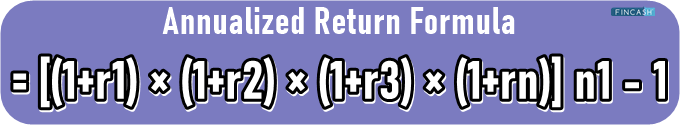

வருடாந்திர சராசரி வருவாய் ஃபார்முலா

AAR க்கான சூத்திரம் இங்கே:

AAR = (A காலத்தின் போது திரும்பவும் + B காலத்தின் போது திரும்பவும் + C காலத்தின் போது திரும்பவும் + ... X காலத்தின் போது திரும்பவும்) / காலங்களின் எண்ணிக்கை சராசரி வருடாந்திர வருவாய் எடுத்துக்காட்டு

சராசரி வருடாந்திர வருவாயைப் புரிந்து கொள்ள, ஒரு உதாரணத்தை எடுத்துக் கொள்வோம். ஒரு ஃபண்ட் பின்வரும் வருடாந்திர வருமானத்தைப் பதிவு செய்திருப்பதாக வைத்துக் கொள்வோம்:

| ஆண்டு | வருவாய் சதவீதம் |

|---|---|

| 2000 | 20% |

| 2001 | 25% |

| 2002 | 22% |

| 2002 | 1% |

இந்தத் தரவு மற்றும் மேலே உள்ள சூத்திரத்தைப் பயன்படுத்தி 2000 முதல் 2003 வரையிலான ஆண்டுகளுக்கான AAR ஐ இப்போது நீங்கள் தீர்மானிக்கலாம்:

- AAR = (1% + 22% + 25% + 20%) / 4

- = 17%

வருடாந்திர வருவாய்

ஒரு குறிப்பிட்ட காலப்பகுதியில் முதலீட்டின் வடிவியல் சராசரி ஆண்டு வருமானம் வருடாந்திரம் ஆகும்மொத்த வருவாய். அதன் சூத்திரம் எவ்வளவு a என்பதை கணக்கிடுகிறதுபங்குதாரர் ஆண்டு வருமானம் கூட்டப்பட்டால் காலப்போக்கில் செய்யும்.

சராசரி ஆண்டு வருமானம் எதிராக CAGR

வருடாந்திர வருமானம், இது முழு ஆண்டுக்கான கூடுதல் வருவாயாகும், ஒவ்வொரு ஆண்டும் ஒரு சதவீதமாக கணக்கிடப்படும் நிலையான வருமானமாக கருதலாம்.சிஏஜிஆர் சராசரியாக உங்கள் முதலீடுகளின் வருடாந்திர வளர்ச்சி விகிதத்தைக் காட்டுகிறது. முதலீட்டின் ஆரம்ப மதிப்பு, முடிவு மதிப்பு மற்றும் கால அளவு ஆகியவை சிஏஜிஆரைக் கணக்கிடுவதற்குத் தேவைப்படும் மூன்று முக்கிய உள்ளீடுகள் ஆகும். காலப்போக்கில் முதலீடு பெருகும் என்ற கருத்தை CAGR கருதுவதால், சராசரி வருமானத்தை விட இது விரும்பத்தக்கது.

முடிவுரை

ஏஏஆர் போக்குகளைக் கண்டறிய உங்களுக்கு ஓரளவிற்கு உதவும். கூடுதலாக, ஒரு ஒற்றை அல்லது சிறிய எண்ணிக்கையிலான வழக்கத்திற்கு மாறாக அதிக அல்லது குறைந்த தரவு புள்ளிகள் அல்லது "அவுட்லையர்கள்" சராசரியை வளைத்து தவறான முடிவுகளை உருவாக்கலாம். இதன் விளைவாக, மாறிவரும் வருவாயை மதிப்பிடும் போது, பெரும்பாலான ஆய்வாளர்கள் CAGR ஐப் பயன்படுத்தத் தேர்வு செய்கிறார்கள்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.