Table of Contents

- GSTR-2 అంటే ఏమిటి?

- కొనుగోలుదారు-విక్రేత సయోధ్య అంటే ఏమిటి?

- GSTR-2 ప్రయోజనం ఏమిటి?

- GSTR-2A అంటే ఏమిటి?

- GSTR-2ని ఎవరు ఫైల్ చేయాలి?

- GSTR-2 ఫారమ్ ఫార్మాట్

- 1. GSTIN

- 2. పన్ను చెల్లింపుదారు పేరు

- 3. నమోదిత పన్ను విధించదగిన వ్యక్తి నుండి అంతర్గత సరఫరాలు

- 4. రివర్స్ ఛార్జ్పై పన్ను చెల్లించాల్సిన అంతర్గత సరఫరాలు

- 5. ప్రవేశ బిల్లుపై విదేశాల నుండి లేదా SEZ యూనిట్ల నుండి స్వీకరించబడిన ఇన్పుట్లు/క్యాపిటల్ గూడ్స్

- 6. పట్టికలు 3, 4 మరియు 5లో మునుపటి పన్ను కాలాల కోసం రిటర్న్లలో అందించబడిన అంతర్గత సరఫరాల వివరాలకు సవరణలు

- 7. కంపోజిషన్ పన్ను పరిధిలోకి వచ్చే వ్యక్తి నుండి స్వీకరించబడిన సరఫరాలు మరియు ఇతర మినహాయింపు/నిల్ రేట్/GST కాని సరఫరాలు స్వీకరించబడ్డాయి

- 8. ISD క్రెడిట్ పొందింది

- 9. TDS మరియు TCS క్రెడిట్ పొందింది

- 10. చెల్లించిన అడ్వాన్స్ల యొక్క ఏకీకృత ప్రకటన/సప్లై రసీదు ఖాతాలో సర్దుబాటు చేయబడిన అడ్వాన్స్

- 11. ఇన్పుట్ ట్యాక్స్ క్రెడిట్ రివర్సల్/రీక్లెయిమ్

- 12. అసమతుల్యత మరియు ఇతర కారణాల వల్ల అవుట్పుట్ పన్ను మొత్తాన్ని జోడించడం మరియు తగ్గించడం

- 13. అంతర్గత సరఫరాల HSN సారాంశం

- GSTR-2 ఆలస్యంగా ఫైల్ చేసినందుకు జరిమానా?

GSTR-2 అంటే ఏమిటి? GSTR 2 ఫారమ్ను ఎలా ఫైల్ చేయాలి?

GSTR-2 ముఖ్యమైనదిపన్ను రిటర్న్ పన్ను చెల్లింపుదారుడు నెలవారీ లేదా త్రైమాసికంలో ఫైల్ చేయాలిఆధారంగా. ఇది వస్తు మరియు సేవల పన్ను రావడంతో ప్రవేశపెట్టబడింది (GST)

గమనిక: GSTR-2 తాత్కాలికంగా నిలిపివేయబడింది.

GSTR-2 అంటే ఏమిటి?

GSTR-2 భిన్నంగా ఉంటుందిGSTR-1 ఏ పన్ను విధించదగిన వ్యక్తి వారు ఒక సంవత్సరంలో చేసిన కొనుగోళ్ల కోసం దానిని ఫైల్ చేయాలి. ప్రతి నమోదిత పన్ను విధించదగిన వ్యక్తి GSTR-2లో పన్ను వ్యవధి కోసం వారి కొనుగోళ్ల వివరాలను పూరించాలి.

GSTR-2 ఫైల్ చేయడం చాలా కీలకం ఎందుకంటే ఇది ఒక నిర్దిష్ట నెలలో నమోదిత డీలర్ యొక్క అన్ని కొనుగోలు లావాదేవీల వివరాలను కలిగి ఉంటుంది. ఇందులో రివర్స్ ఛార్జీలు ఉన్న కొనుగోళ్లు కూడా ఉన్నాయి.

ప్రభుత్వం రిజిస్టర్డ్ డీలర్ యొక్క GSTR-2ని కొనుగోలుదారు-విక్రేత కోసం విక్రేత యొక్క GSTR-1తో తనిఖీ చేస్తుందిసయోధ్య.

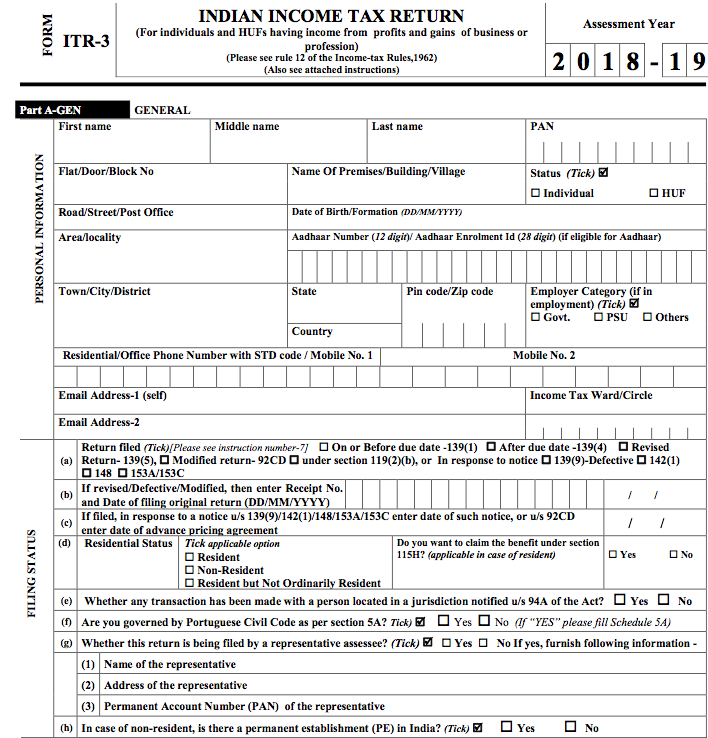

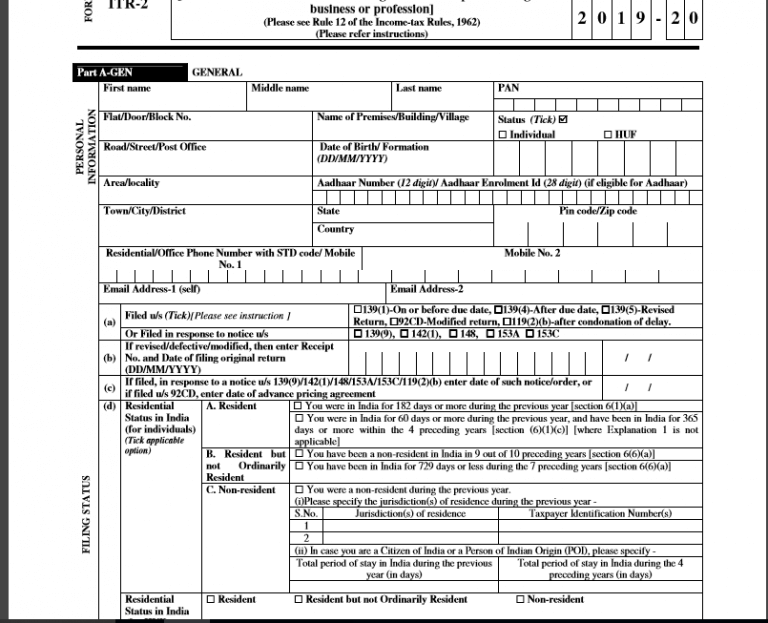

GSTR 2 ఫారమ్ని డౌన్లోడ్ చేయండి

కొనుగోలుదారు-విక్రేత సయోధ్య అంటే ఏమిటి?

కొనుగోలుదారు-విక్రేత సయోధ్యను ఇన్వాయిస్ మ్యాచింగ్ అని కూడా అంటారు. ఈ ప్రక్రియలో, విక్రేత యొక్క పన్ను విధించదగిన అమ్మకాలు కొనుగోలుదారు యొక్క పన్ను విధించదగిన కొనుగోళ్లతో సరిపోలుతాయి.

GSTR-2 ప్రయోజనం ఏమిటి?

GSTR-2 అవసరం ఎందుకంటే ఇది GSTR-1 ఎంట్రీని ధృవీకరిస్తుంది. GSTR-2 వివరాలు విక్రేత యొక్క GSTR-1 వివరాలతో సరిపోలాలి, ఆపై విక్రేత ఇన్పుట్ టాక్స్ క్రెడిట్ (ITC) క్లెయిమ్ చేయవచ్చు.

నమోదిత విక్రేత GSTR-1ని ఫైల్ చేసిన తర్వాత, వివరాలు స్వయంచాలకంగా మరియు GSTR-2A గ్రహీతకు తెలియజేయబడతాయి. గ్రహీత వివరాలను ధృవీకరిస్తారు. వివరాలు నిర్ధారించబడితే, అది నమోదు చేయబడుతుంది మరియు GSTR-2 సిద్ధం చేయబడుతుంది.

రూ. కంటే తక్కువ టర్నోవర్ ఉన్న వ్యాపారాలు. త్రైమాసిక ప్రాతిపదికన 1.5 కోట్లు ఈ రిటర్నులను దాఖలు చేయాలి.

GSTR-2 ఫైల్ చేయడంలో తక్కువ సమయం ఉంటుంది, ఎందుకంటే ఇక్కడ ఉన్న చాలా వర్గాలు కౌంటర్-పార్టీ GST రిటర్న్ నుండి ఆటో-పాపులేట్ చేయబడ్డాయి. GSTR-2ని ఫైల్ చేయడం చాలా ముఖ్యం ఎందుకంటే మీరు GSTR-3ని ఫైల్ చేయలేరు, ఇది తదుపరి రిటర్న్. ఇది GST రిటర్న్ను ఆలస్యంగా దాఖలు చేయడానికి దారి తీస్తుంది, దీని వలన పెనాల్టీతో పాటు ప్రతికూల ఫలితం ఉంటుంది.

Talk to our investment specialist

GSTR-2A అంటే ఏమిటి?

GSTR-2A అంటే విక్రేత GSTR-1ని ఫైల్ చేసినప్పుడు సమాచారం సంగ్రహించబడుతుంది. ఇది GST పోర్టల్లో ప్రతి వ్యాపారం కోసం స్వయంచాలకంగా ఉత్పత్తి చేయబడిన కొనుగోలు-సంబంధిత పన్ను రిటర్న్.

GSTR-2A వివరాలతో స్వీకర్త ఏకీభవించనట్లయితే, అది విక్రేతకు తెలియజేయబడుతుంది మరియు విక్రేత GSTR-1Aలో ప్రతిబింబిస్తుంది. ఇది GSTR-1A నుండి ఆటో-పాపులేటెడ్ GSTR-1లోని వివరాలను సవరించడానికి సరఫరాదారుకి ఒక ఎంపికను ఇస్తుంది.

GSTR-2ని ఎవరు ఫైల్ చేయాలి?

- నాన్-రెసిడెంట్ పన్ను విధించదగిన వ్యక్తి

- కంపోజిషన్ డీలర్స్

- TCSని సేకరించడానికి బాధ్యత వహించే వ్యక్తులు

- TDS మినహాయించబడే బాధ్యత కలిగిన వ్యక్తులు

- ఇన్పుట్ సర్వీస్ డిస్ట్రిబ్యూటర్లు

- ఆన్లైన్ సమాచారం మరియు డేటాబేస్ యాక్సెస్ లేదా రిట్రీవల్ సేవల సరఫరాదారులు

GSTR-2 ఫారమ్ ఫార్మాట్

GSTR-2 ఫార్మాట్ కోసం ప్రభుత్వం 13 శీర్షికలను నిర్దేశించింది.

1. GSTIN

ప్రతి నమోదిత పన్ను చెల్లింపుదారునికి 15-అంకెల GST గుర్తింపు సంఖ్య కేటాయించబడుతుంది. ఇది GST రిటర్న్ ఫైలింగ్ సమయంలో ఆటో-పాపులేషన్ చేయబడుతుంది.

2. పన్ను చెల్లింపుదారు పేరు

మీ చట్టపరమైన పేరు మరియు వ్యాపార పేరును నమోదు చేయండి. అలాగే, దాఖలు చేసిన సంబంధిత నెల మరియు సంవత్సరాన్ని నమోదు చేయండి.

3. నమోదిత పన్ను విధించదగిన వ్యక్తి నుండి అంతర్గత సరఫరాలు

నమోదిత విక్రేత నుండి కొనుగోళ్లు అతని GSTR-1 రిటర్న్ నుండి ఆటో-పాపులేషన్ చేయబడతాయి. ఇది GST రకం, రేటు మరియు మొత్తం మొదలైన వివరాలను కలిగి ఉంటుంది. రివర్స్ ఛార్జ్ కింద కొనుగోళ్లు చేర్చబడవు.

4. రివర్స్ ఛార్జ్పై పన్ను చెల్లించాల్సిన అంతర్గత సరఫరాలు

కొన్ని వస్తువులు మరియు సేవలు రివర్స్ ఛార్జీని ఆకర్షిస్తాయి. అంటే కొనుగోలుదారు వస్తువులు లేదా సేవలకు GST చెల్లించాలి. మీరు రిజిస్టర్డ్ డీలర్ అయితే మరియు రిజిస్టర్ చేయని డీలర్ నుండి రోజుకు రూ.5000 కంటే ఎక్కువ ఏదైనా కొనుగోలు చేస్తుంటే, మీరు రివర్స్ ఛార్జీలు చెల్లించవలసి ఉంటుంది.

5. ప్రవేశ బిల్లుపై విదేశాల నుండి లేదా SEZ యూనిట్ల నుండి స్వీకరించబడిన ఇన్పుట్లు/క్యాపిటల్ గూడ్స్

ఈ శీర్షిక తప్పనిసరిగా ఏదైనా దిగుమతుల వివరాలను కలిగి ఉండాలిరాజధాని ప్రవేశ బిల్లుకు వ్యతిరేకంగా స్వీకరించబడిన వస్తువులు. సెజ్ నుంచి అందిన వస్తువుల వివరాలను కూడా ఇక్కడ నమోదు చేయాలి.

దిగుమతులు: ప్రవేశ బిల్లుకు వ్యతిరేకంగా స్వీకరించబడిన మూలధన వస్తువుల యొక్క ఏవైనా దిగుమతులు నమోదు చేయబడతాయి. ఎంట్రీ బిల్లు, 6-అంకెల పోర్ట్ కోడ్లు మరియు 7-అంకెల బిల్లు నంబర్ల వివరాలను కూడా తప్పనిసరిగా నివేదించాలి.

SEZ నుండి స్వీకరించబడింది: SEZలో విక్రేతల నుండి స్వీకరించబడిన ఇన్పుట్లు లేదా మూలధన వస్తువులు ఇక్కడ నమోదు చేయబడతాయి.

6. పట్టికలు 3, 4 మరియు 5లో మునుపటి పన్ను కాలాల కోసం రిటర్న్లలో అందించబడిన అంతర్గత సరఫరాల వివరాలకు సవరణలు

పన్ను చెల్లింపుదారు ఒకసారి సమర్పించిన GST రిటర్న్ను సవరించలేరు. అదే శీర్షిక కింద వచ్చే నెలలో దీనిని సవరించవచ్చు. మీరు ముందు నెలల్లో వస్తువులు మరియు సేవల కొనుగోలుకు సంబంధించిన ఏవైనా వివరాలను సవరించవచ్చు. మార్పుల గురించి విక్రేతకు కూడా తెలియజేయబడుతుంది. విక్రేత అప్పుడు GSTR-1A రిటర్న్లో మార్పులను ఆమోదించవలసి ఉంటుంది.

6A. ఇది ఇన్పుట్ వస్తువులు/సేవల యొక్క అన్ని పునర్విమర్శలను కలిగి ఉంటుంది (దిగుమతులు మినహా)

6B. ఇది SEZ నుండి దిగుమతి చేసుకున్న వస్తువులు మరియు వస్తువులపై లెక్కించిన మొత్తం/పన్నులో ఏదైనా మార్పును కలిగి ఉంటుంది. ఎంట్రీ బిల్లులో చేసిన మార్పులను పన్ను చెల్లింపుదారు పేర్కొనవలసి ఉంటుంది/దిగుమతి నివేదించండి.

6C. పన్ను చెల్లింపుదారు కొనుగోళ్లకు సంబంధించి జారీ చేసిన అన్ని డెబిట్ మరియు క్రెడిట్ నోట్లను నివేదించాలి. రివర్స్ ఛార్జ్ మెకానిజం కింద జారీ చేయబడిన డెబిట్/క్రెడిట్ నోట్ కూడా ఇక్కడ GSTR-1 మరియు ఇతర వర్తించే రిటర్న్ల నుండి ఆటో-పాపులేట్ చేయబడుతుంది.

6D. మునుపటి నెలల డెబిట్/క్రెడిట్ నోట్లో మార్పులు ఇక్కడ నివేదించబడతాయి.

7. కంపోజిషన్ పన్ను పరిధిలోకి వచ్చే వ్యక్తి నుండి స్వీకరించబడిన సరఫరాలు మరియు ఇతర మినహాయింపు/నిల్ రేట్/GST కాని సరఫరాలు స్వీకరించబడ్డాయి

ఇందులో కాంపోజిషన్ డీలర్ నుండి కొనుగోళ్లు మరియు ఇతర మినహాయింపు/నిల్/జీఎస్టీయేతర సరఫరాలు ఉంటాయి.పెట్రోలు, జీఎస్టీ పరిధిలోకి రాని డీజిల్, జీఎస్టీయేతర అంశాలు ఇక్కడ చేర్చబడ్డాయి. అలాగే, ఇంటర్స్టేట్ మరియు ఇంట్రాస్టేట్ సరఫరాలు రెండింటినీ ఇక్కడ నమోదు చేయాలి.

8. ISD క్రెడిట్ పొందింది

ఇందులో రిజిస్టర్డ్ ఇన్పుట్ సర్వీస్ నుండి స్వీకరించబడిన ఇన్పుట్ ట్యాక్స్ క్రెడిట్ వివరాలు ఉంటాయిపంపిణీదారు (ISD). నుండి ఈ డేటా స్వయంచాలకంగా ఉంటుందిGSTR-6 ISD ద్వారా దాఖలు చేయబడింది.

9. TDS మరియు TCS క్రెడిట్ పొందింది

TDS క్రెడిట్ స్వీకరించబడింది– మీరు ప్రభుత్వ సంస్థలతో నిర్దిష్ట ఒప్పందాలలో నిమగ్నమై ఉంటే ఇది వర్తిస్తుంది. ప్రభుత్వం లావాదేవీ విలువలో కొంత శాతాన్ని మినహాయిస్తుందిమూలం వద్ద పన్ను మినహాయింపు. ఇక్కడ నుండి మొత్తం సమాచారం స్వయంచాలకంగా ఉంటుందిGSTR-7 ప్రభుత్వం దాఖలు చేసింది.

TCS క్రెడిట్ అందుకుంది– ఇ-కామర్స్ ఆపరేటర్తో రిజిస్టర్ చేసుకున్న ఆన్లైన్ విక్రేతలకు ఇది వర్తిస్తుంది. ఇ-కామర్స్ ఆపరేటర్ విక్రేతలకు చెల్లింపు చేసే సమయంలో మూలం వద్ద పన్ను వసూలు చేస్తారు. ఈ సమాచారం ఇ-కామర్స్ ఆపరేటర్ యొక్క GSTR-8 నుండి ఆటో-పాపులేషన్ చేయబడుతుంది.

10. చెల్లించిన అడ్వాన్స్ల యొక్క ఏకీకృత ప్రకటన/సప్లై రసీదు ఖాతాలో సర్దుబాటు చేయబడిన అడ్వాన్స్

మీరు నెలలో ముందస్తు చెల్లింపు చేసి ఉంటే, అది ఇక్కడ కనిపిస్తుంది. రివర్స్ ఛార్జీల కింద అడ్వాన్స్ రసీదులు కూడా చేర్చబడ్డాయి.

సాధారణంగా, విక్రేత అడ్వాన్స్డ్ను జారీ చేస్తాడురసీదు అతను ముందస్తు చెల్లింపు పొందినప్పుడు. ఒకవేళ రివర్స్ ఛార్జీలు ఉన్నట్లయితే, కొనుగోలుదారు అతను/ఆమె ముందుగానే చెల్లింపు చేస్తే ముందస్తు రశీదును జారీ చేయాల్సి ఉంటుంది.

11. ఇన్పుట్ ట్యాక్స్ క్రెడిట్ రివర్సల్/రీక్లెయిమ్

వ్యాపార ప్రయోజనాల కోసం కొనుగోలు చేసిన వస్తువులు మరియు సేవలపై మాత్రమే ITC క్లెయిమ్ చేయబడుతుంది. లేకుంటే, అది క్లెయిమ్ చేయబడదు. ఈ శీర్షిక కింద, పన్ను చెల్లింపుదారు వివిధ ITC నియమాల సమయంలో నెలలో క్లెయిమ్ చేయలేని ITC వివరాలను పూరించాలి.

12. అసమతుల్యత మరియు ఇతర కారణాల వల్ల అవుట్పుట్ పన్ను మొత్తాన్ని జోడించడం మరియు తగ్గించడం

ఈ శీర్షిక ఏదైనా అదనంగా క్యాప్చర్ చేస్తుందిపన్ను బాధ్యత అది మునుపటి నెల GSTR-3కి చేసిన దిద్దుబాట్ల నుండి ఉత్పన్నమవుతుంది.

13. అంతర్గత సరఫరాల HSN సారాంశం

ఒక నమోదిత డీలర్ ఈ శీర్షిక కింద పన్నుచెల్లింపుదారుడు నమోదు చేసిన కొనుగోలు చేసిన వస్తువుల HSN వారీగా సారాంశాన్ని అందించాలి.

GSTR-2 ఆలస్యంగా ఫైల్ చేసినందుకు జరిమానా?

GSTR-2ని ఆలస్యంగా ఫైల్ చేయడం వలన కింది పెనాల్టీ మాత్రమే ఉంటుంది:

ఆసక్తి

ఒకవేళ నువ్వువిఫలం గడువు తేదీలో GSTR-2 ఫైల్ చేయడానికి, మీరు సంవత్సరానికి 18% వడ్డీని చెల్లించవలసి ఉంటుంది. పన్ను చెల్లింపుదారు చెల్లించాల్సిన పన్ను మొత్తం ఆధారంగా ఈ మొత్తాన్ని లెక్కిస్తారు. దాఖలు చేసిన రోజు నుండి చెల్లింపు తేదీ వరకు కాల వ్యవధి ప్రారంభమవుతుంది.

ఆలస్యపు రుసుము

చట్టం ప్రకారం, GSTR-2ని సకాలంలో ఫైల్ చేయడంలో విఫలమైతే aఆలస్యపు రుసుము రూ.100. మీరు CGST కోసం రూ.100 మరియు రూ. SGST కోసం 100. అంటే మీరు రోజుకు రూ.200 ఖర్చు చేస్తారు. గరిష్టంగా రూ.5000 ఉంటుంది.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

You Might Also Like

very very goog