Table of Contents

- యూనియన్ బడ్జెట్ 2024

- ఆదాయపు పన్ను స్లాబ్ 2024-25

- ఆదాయపు పన్ను స్లాబ్ FY 2023-24

- 2019-20 ఆదాయపు పన్ను స్లాబ్ & రేటు (AY 2020-21)

- ఆదాయపు పన్ను స్లాబ్ల నుండి ఆదాయపు పన్నును ఎలా లెక్కించాలి?

- FY 2017-18 (AY 2018-19) కోసం ఆదాయపు పన్ను స్లాబ్ & రేటు

- FY 2016-17 (AY 2017-18)కి ఆదాయపు పన్ను స్లాబ్ & రేటు

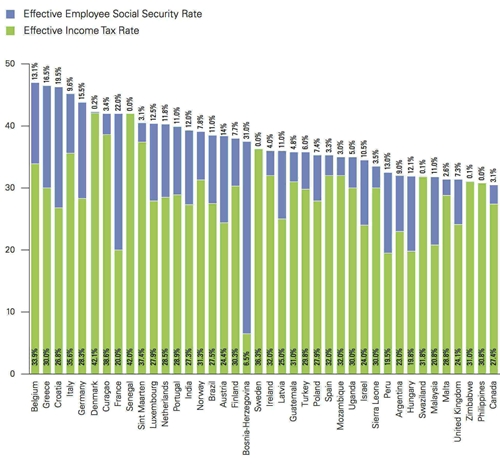

- భారతీయ పన్ను రేట్లను ఇతర దేశాలతో పోల్చడం

2024-25 ఆర్థిక సంవత్సరానికి ఆదాయపు పన్ను స్లాబ్ & రేటు

భారతదేశం లో, ఆదాయ పన్ను ఒక వ్యక్తి ఆధారంగా వసూలు చేయబడుతుంది ఆదాయం. ఈ పన్ను రేట్లు ఆధారంగా ఉంటాయి పరిధి ఆదాయ స్లాబ్లుగా పిలువబడే ఆదాయం. ఆదాయం ఎక్కువ, పన్ను ఎక్కువ. ప్రతి బడ్జెట్ సమయంలో పన్ను స్లాబ్లు మారుతూ ఉంటాయి. ఈ ఆర్టికల్లో, స్లాబ్లు, పన్ను చెల్లింపుదారుల వర్గాలు మొదలైన వాటి ఆధారంగా పన్నును మనం అర్థం చేసుకుంటాము.

యూనియన్ బడ్జెట్ 2024

కొత్త పన్ను విధానంలో, ఆర్థిక మంత్రి శ్రీమతి నిర్మలా సీతారామన్ ఆదాయపు పన్ను శ్లాబ్ను సవరించారు.

ఈ మార్పులు మరియు మార్పుల గురించి మరింత తెలుసుకుందాం.

ఆదాయపు పన్ను స్లాబ్ 2024-25

కేంద్ర బడ్జెట్ 2024 ప్రకారం కొత్త పన్ను స్లాబ్ రేటు ఇక్కడ ఉంది:

| సంవత్సరానికి ఆదాయ పరిధి | కొత్త పన్ను పరిధి |

|---|---|

| వరకు రూ. 3,00,000 | శూన్యం |

| రూ. 3,00,000 నుండి రూ. 7,00,000 | 5% |

| రూ. 7,00,000 నుండి రూ. 10,00,000 | 10% |

| రూ. 10,00,000 నుండి రూ. 12,00,000 | 15% |

| రూ. 12,00,000 నుండి రూ. 15,00,000 | 20% |

| పైన రూ. 15,00,000 | 30% |

ఆదాయపు పన్ను స్లాబ్ FY 2023-24

కేంద్ర ఆర్థిక మంత్రి నిర్మలా సీతారామన్ సమర్పించారు బడ్జెట్ 2023-24 ఆదాయాన్ని పెంచడం మరియు కొనుగోలు శక్తిని పెంచడం. ప్రసంగం ప్రకారం, ప్రాథమిక మినహాయింపు పరిమితి తగ్గింది రూ. 2.5 లక్షల నుండి రూ. 3 లక్షలు. అంతే కాదు సెక్షన్ 87ఎ కింద రిబేటును రూ. 7 లక్షల నుండి రూ. 5 లక్షలు.

కేంద్ర బడ్జెట్ 2023-24 ప్రకారం పన్ను స్లాబ్ రేటు ఇక్కడ ఉంది:

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను పరిధి (2023-24) |

|---|---|

| వరకు రూ. 3,00,000 | శూన్యం |

| రూ. 3,00,000 నుండి రూ. 6,00,000 | 5% |

| రూ. 6,00,000 నుండి రూ. 9,00,000 | 10% |

| రూ. 9,00,000 నుండి రూ. 12,00,000 | 15% |

| రూ. 12,00,000 నుండి రూ. 15,00,000 | 20% |

| పైన రూ. 15,00,000 | 30% |

ఆదాయం ఉన్న వ్యక్తులు రూ. 15.5 లక్షలు ఆపైన ప్రమాణాలకు అర్హత ఉంటుంది తగ్గింపు యొక్క రూ. 52,000. అంతేకాకుండా, కొత్త పన్ను విధానం మారింది డిఫాల్ట్ ఒకటి. అయినప్పటికీ, ప్రజలు పాత పన్ను విధానాన్ని కొనసాగించే అవకాశం ఉంది, ఇది క్రింది విధంగా ఉంది:

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను పరిధి (2021-22) |

|---|---|

| వరకు రూ. 2,50,000 | శూన్యం |

| రూ. 2,50,001 నుండి రూ. 5,00,000 | 5% |

| రూ. 5,00,001 నుండి రూ. 10,00,000 | 20% |

| పైన రూ. 10,00,000 | 30% |

Talk to our investment specialist

2019-20 ఆదాయపు పన్ను స్లాబ్ & రేటు (AY 2020-21)

2019-2020 FY ఆదాయపు పన్ను స్లాబ్ రేట్లు ఇక్కడ ఉన్నాయి-

- వ్యక్తులు & HUF (వయస్సు <60 సంవత్సరాలు)

- సీనియర్ సిటిజన్లు (వయస్సు: 60-80 సంవత్సరాలు)

- సీనియర్ సిటిజన్లు (వయస్సు > 80 సంవత్సరాలు)

- దేశీయ కంపెనీలు

1. వ్యక్తిగత పన్ను చెల్లింపుదారులు & HUF (60 సంవత్సరాల కంటే తక్కువ వయస్సు గలవారు)– I

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను శాతమ్ | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| INR 2,50,000 వరకు | పన్ను లేదు | శూన్యం |

| INR 2,50,000 నుండి 5,00,000 పైన | 5% | 4% సెస్ |

| INR 5,00,000 నుండి 10,00,000 పైన | 20% | 4% సెస్ |

| INR 10,00,000 నుండి 50,00,000 పైన | 30% | 4% సెస్ |

| INR 10,00,000 పైన 1 కోటి | 30% + 10% సర్ఛార్జ్ | 4% సెస్ |

| INR 1 కోటి పైన | 30% +15% సర్ఛార్జ్ | 4% సెస్ |

సెక్షన్ 87(A)కి సవరణల ప్రకారం, మీ వార్షికంగా ఉంటే పన్ను పరిధిలోకి వచ్చే ఆదాయం INR 5,00,000 కంటే తక్కువగా ఉంది, మీరు దీనిని పొందవచ్చు పన్ను రాయితీ. ప్రస్తుత చట్టాలు 2,500 ఆదాయపు పన్ను రాయితీకి దారితీశాయి. అయితే, నవీకరించబడిన చట్టం పరిమితిని 12,500 ఆదాయపు పన్ను రాయితీకి పెంచినట్లు నిర్ధారిస్తుంది.

2. సీనియర్ సిటిజన్లు (60 ఏళ్లు లేదా అంతకంటే ఎక్కువ కానీ 80 ఏళ్ల కంటే తక్కువ వయస్సు ఉన్నవారు)

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను రేటు FY 23 - 24 | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| INR 3,00,000 వరకు | పన్ను లేదు | శూన్యం |

| INR 3,00,000 నుండి 5,00,000 పైన | 5% | 4% సెస్ |

| INR 5,00,000 నుండి 10,00,000 పైన | 20% | 4% సెస్ |

| INR 10,00,000 నుండి 50,00,000 పైన | 30% | 4% సెస్సు |

| INR 50,00,000 నుండి 1 కోటి పైన | 30% + 10% సర్ఛార్జ్ | 4% సెస్సు |

| INR 1 కోటి పైన | 30% +15% సర్ఛార్జ్ | 4% సెస్ |

సెక్షన్ 87(A)కి చేసిన సవరణల ప్రకారం, మీ వార్షిక పన్ను విధించదగిన ఆదాయం INR 5,00,000 కంటే తక్కువగా ఉంటే, మీరు పన్ను రాయితీని పొందవచ్చు. 2,500 ఆదాయపు పన్ను రాయితీకి ప్రస్తుత చట్టాలు దారితీశాయి. అయితే, నవీకరించబడిన చట్టం పరిమితిని 12,500 ఆదాయపు పన్ను రాయితీకి పెంచినట్లు నిర్ధారిస్తుంది.

3. సీనియర్ సిటిజన్లు (80 సంవత్సరాలు లేదా అంతకంటే ఎక్కువ)

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను రేటు FY 23 - 24 | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| INR 2,50,000 వరకు | పన్ను లేదు | శూన్యం |

| INR 5,00,000 వరకు | పన్ను లేదు | శూన్యం |

| INR 5,00,000 నుండి 10,00,000 పైన | 20% | 4% సెస్ |

| INR 10,00,000 నుండి 50,00,000 పైన | 30% | 4% సెస్ |

| INR 50,00,000 నుండి 1 కోటి పైన | 30% + 10% సర్ఛార్జ్ | 4% సెస్ |

| INR 1 కోటి పైన | 30% +15% సర్ఛార్జ్ | 4% సెస్ |

4. దేశీయ కంపెనీలు

| టర్నోవర్ వివరాలు | దేశీయ కంపెనీలు | సంస్థలు |

|---|---|---|

| 400 కోట్ల రూపాయల వరకు టర్నోవర్ కోసం ఆదాయపు పన్ను | 25% | 30% |

| INR 400 కోట్ల కంటే ఎక్కువ టర్నోవర్ కోసం ఆదాయపు పన్ను | 30% | 30% |

| సెస్ | 3% + సర్ఛార్జ్ | 3% + సర్ఛార్జ్ |

| సర్ఛార్జ్ | ఆదాయం INR 1 కోటి మధ్య ఉంటే 7% 10 కోట్లు. మరియు, INR 10 కోట్ల కంటే ఎక్కువ ఆదాయం 10% పన్ను విధించబడుతుంది | మొత్తం ఆదాయం INR 1 కోటి దాటితే 12% పన్ను |

ఆదాయపు పన్ను స్లాబ్ల నుండి ఆదాయపు పన్నును ఎలా లెక్కించాలి?

దృష్టాంత ప్రయోజనం కోసం, INR 8,00,000 యొక్క మొత్తం పన్ను విధించదగిన ఆదాయాన్ని అనుకుందాం మరియు ఈ ఆదాయం జీతం, వడ్డీ ఆదాయం మరియు అద్దె ఆదాయం వంటి అన్ని మూలాల నుండి వచ్చే ఆదాయాన్ని చేర్చడం ద్వారా లెక్కించబడుతుంది. సెక్షన్ 80 కింద మినహాయింపులు కూడా తగ్గించబడ్డాయి.

ఇప్పుడు, FY 2017-18 (AY 2018-19) కోసం ఆదాయపు పన్నును లెక్కిద్దాం-

| సంవత్సరానికి ఆదాయ పరిధి | పన్ను శాతమ్ | పన్ను గణన |

|---|---|---|

| 2,50,000 వరకు ఆదాయం | పన్ను లేదు | |

| INR 2,50,000 – INR 5,00,000 నుండి ఆదాయం | 5% (INR 5,00,000 – INR 2,50,000) | INR 12,500 |

| INR 5,00,000 – 10,00,000 నుండి ఆదాయం | 20% (INR 8,00,000 – INR 5,00,000) | INR 60,000 |

| 10,00,000 కంటే ఎక్కువ ఆదాయం | 30% | శూన్యం |

| పన్ను | INR 72,500 | |

| సెస్ | INR 72,500లో 4% | INR 2,900 |

| FY 2017-18 (AY 2018-19)లో మొత్తం పన్ను | INR 75,400 |

FY 2017-18 (AY 2018-19) కోసం ఆదాయపు పన్ను స్లాబ్ & రేటు

FY 2018-19 ఆదాయపు పన్ను స్లాబ్ రేట్లు ఇక్కడ ఉన్నాయి -

1. వ్యక్తిగత పన్ను చెల్లింపుదారులు & HUF (60 సంవత్సరాల కంటే తక్కువ వయస్సు గలవారు)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| INR 2,50,000* వరకు ఆదాయం | పన్ను లేదు | |

| INR 2,50,000 – INR 5,00,000 నుండి ఆదాయం | 5% | ఆదాయపు పన్నులో 3% |

| INR 5,00,000 – INR 10,00,000 నుండి ఆదాయం | 20% | ఆదాయపు పన్నులో 3% |

| 10,00,000 కంటే ఎక్కువ ఆదాయం | 30% | ఆదాయపు పన్నులో 3% |

* 2017-18 ఆర్థిక సంవత్సరానికి ఆదాయపు పన్ను మినహాయింపు పరిమితి 2 లేదా 3లో కవర్ చేయబడినవి కాకుండా వ్యక్తిగత & HUF కోసం INR 2,50,000 వరకు ఉంటుంది.

2. సీనియర్ సిటిజన్లు (60 ఏళ్లు లేదా అంతకంటే ఎక్కువ కానీ 80 ఏళ్ల కంటే తక్కువ వయస్సు ఉన్నవారు)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| INR 3,00,000* వరకు ఆదాయం | పన్ను లేదు | |

| INR 3,00,000 – INR 5,00,000 నుండి ఆదాయం | 5% | ఆదాయపు పన్నులో 3% |

| INR 5,00,000 – INR 10,00,000 నుండి ఆదాయం | 20% | ఆదాయపు పన్నులో 3% |

| 10,00,000 కంటే ఎక్కువ ఆదాయం | 30% | ఆదాయపు పన్నులో 3% |

* FY 2017-18 కోసం ఆదాయపు పన్ను మినహాయింపు పరిమితి 1 లేదా 3లో కవర్ చేయబడినవి కాకుండా INR 3,00,000 వరకు ఉంటుంది.

3. సీనియర్ సిటిజన్లు (80 ఏళ్లు లేదా అంతకంటే ఎక్కువ)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ | ఆరోగ్యం మరియు విద్య సెస్ |

|---|---|---|

| 5,00,000 వరకు ఆదాయం* | పన్ను లేదు | |

| INR 5,00,000 – INR 10,00,000 నుండి ఆదాయం | 20% | ఆదాయపు పన్నులో 3% |

| కంటే ఎక్కువ ఆదాయం | INR 10,00,000 | 30% |

* FY 2017-18 కోసం ఆదాయపు పన్ను మినహాయింపు పరిమితి 1 లేదా 2లో కవర్ చేయబడినవి కాకుండా INR 5,00,000 వరకు ఉంటుంది.

4. దేశీయ కంపెనీలు

| టర్నోవర్ వివరాలు | పన్ను శాతమ్ |

|---|---|

| 50 కోట్ల వరకు స్థూల టర్నోవర్. అంతకు ముందు సంవత్సరం 2015-16లో | 25% |

| స్థూల టర్నోవర్ 50 కోట్ల కంటే ఎక్కువ. అంతకు ముందు సంవత్సరం 2015-16లో | 30% |

*అదనంగా, సెస్ మరియు సర్ఛార్జ్లు క్రింది విధంగా విధించబడతాయి: సెస్సు: కార్పొరేట్ పన్ను సర్ఛార్జ్లో 3%. పన్ను విధించదగిన ఆదాయం 1 Cr కంటే ఎక్కువ కానీ 10 Cr- 7% కంటే తక్కువ, పన్ను విధించదగిన ఆదాయం 10 Cr- 12% కంటే ఎక్కువ

FY 2016-17 (AY 2017-18)కి ఆదాయపు పన్ను స్లాబ్ & రేటు

FY 2018-19 ఆదాయపు పన్ను స్లాబ్ రేట్లు ఇక్కడ ఉన్నాయి

1. వ్యక్తిగత పన్ను చెల్లింపుదారులు & HUF (60 సంవత్సరాల కంటే తక్కువ వయస్సు గలవారు)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ |

|---|---|

| INR 2,50,000* వరకు ఆదాయం | పన్ను లేదు |

| INR 2,50,000 – INR 5,00,000 నుండి ఆదాయం | 10% |

| INR 5,00,000 – INR 10,00,000 నుండి ఆదాయం | 20% |

| 10,00,000 కంటే ఎక్కువ ఆదాయం | 30% |

* FY 2016-17 కోసం ఆదాయపు పన్ను మినహాయింపు పరిమితి 1 లేదా 2లో కవర్ చేయబడినవి కాకుండా INR 2,50,000 వరకు ఉంటుంది.

2. సీనియర్ సిటిజన్లు (60 ఏళ్లు లేదా అంతకంటే ఎక్కువ కానీ 80 ఏళ్ల కంటే తక్కువ వయస్సు ఉన్నవారు)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ |

|---|---|

| INR 3,00,000* వరకు ఆదాయం | పన్ను లేదు |

| INR 3,00,000 – INR 5,00,000 నుండి ఆదాయం | 10% |

| INR 5,00,000 – 10,00,000 నుండి ఆదాయం | 20% |

| 10,00,000 కంటే ఎక్కువ ఆదాయం | 30% |

* FY 2016-17 కోసం ఆదాయపు పన్ను మినహాయింపు పరిమితి 1 లేదా 3లో కవర్ చేయబడినవి కాకుండా INR 3,00,000 వరకు ఉంటుంది.

3. సీనియర్ సిటిజన్లు (80 ఏళ్లు లేదా అంతకంటే ఎక్కువ)

| ఆదాయపు పన్ను స్లాబ్లు | పన్ను శాతమ్ |

|---|---|

| 5,00,000 వరకు ఆదాయం* పన్ను లేదు | |

| ఆదాయం రూ. 5,00,000 – 10,00,000 20% | |

| రూ. 10,00,000 కంటే ఎక్కువ ఆదాయం 30% |

FY 2016-17 కోసం ఆదాయపు పన్ను మినహాయింపు పరిమితి 1 లేదా 2లో కవర్ చేయబడినవి కాకుండా INR 5,00,000 వరకు ఉంటుంది.

4. దేశీయ కంపెనీలు

| టర్నోవర్ వివరాలు | పన్ను శాతమ్ |

|---|---|

| 5 కోట్ల వరకు స్థూల టర్నోవర్. మునుపటి సంవత్సరంలో 2014-15 | 29% |

| 5 కోట్ల కంటే ఎక్కువ స్థూల టర్నోవర్. మునుపటి సంవత్సరంలో 2014-15 | 30% |

అదనంగా, సెస్ మరియు సర్చార్జి క్రింది విధంగా విధించబడతాయి: సెస్సు: కార్పొరేట్ పన్ను సర్ఛార్జ్లో 3%. పన్ను విధించదగిన ఆదాయం 1Cr కంటే ఎక్కువ కానీ 10 Cr- 7% కంటే తక్కువ. పన్ను విధించదగిన ఆదాయం 10Cr- 12% కంటే ఎక్కువ.

భారతీయ పన్ను రేట్లను ఇతర దేశాలతో పోల్చడం

KPMG నివేదిక ప్రకారం-

'ఒక దేశం యొక్క వ్యక్తిగత ఆదాయపు పన్ను రేటు అనేది ఒక వ్యక్తి వారి ఆదాయంపై ఎంత పన్ను చెల్లించడం ముగుస్తుంది అనేదానికి ఒక సూచిక మాత్రమే.'

USD100,000 స్థూల ఆదాయంపై ప్రభావవంతమైన ఆదాయపు పన్ను మరియు సామాజిక భద్రత రేట్లు

| ర్యాంక్ | దేశం | ప్రభావవంతమైన ఆదాయపు పన్ను రేటు | ప్రభావవంతమైన ఉద్యోగి సామాజిక భద్రతా రేటు |

|---|---|---|---|

| 1 | బెలిజియం | 33.9% | 13.1 |

| 2 | గ్రీస్ | 30.0% | 16.5 |

| 3 | క్రొయేషియా | 26.8% | 19.5% |

| 4 | ఇటలీ | 35.6% | 9.6% |

| 5 | జర్మనీ | 28.3% | 15.5% |

| 6 | డెన్మార్క్ | 42.1% | 0.2% |

| 7 | కురాకో | 38.6% | 3.4% |

| 8 | ఫ్రాన్స్ | 20.0% | 22.0% |

| 9 | సెనెగల్ | 42.0% | 0.0% |

| 10 | సెయింట్ మార్టిన్ | 37.4% | 3.1% |

| 11 | లక్సెంబర్గ్ | 27.9% | 12.5% |

| 12 | నెదర్లాండ్స్ | 28.5% | 11.8% |

| 13 | పోర్చుగల్ | 28.9% | 11.0% |

| 14 | భారతదేశం | 27.3% | 12.0% |

మూలం- KPMG యొక్క వ్యక్తిగత ఆదాయపు పన్ను మరియు సామాజిక భద్రత రేటు సర్వే 2012, KPMG ఇంటర్నేషనల్

మూలం- KPMG యొక్క వ్యక్తిగత ఆదాయపు పన్ను మరియు సామాజిక భద్రత రేటు సర్వే 2012, KPMG ఇంటర్నేషనల్

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.

GOOD KNOWLEDGE