Table of Contents

گولڈ ای ٹی ایف بمقابلہ جسمانی گولڈ: آپ کو کیا خریدنا چاہئے؟

کیا آپ جسمانی سونا خریدنے کے درمیان الجھن میں ہیں یا؟گولڈ ای ٹی ایف میں سرمایہ کاری کرنا? ٹھیک ہے، گولڈ ETFs کی بڑھتی ہوئی مقبولیت نے بہت سے سرمایہ کاروں کی توجہ مبذول کر لی ہے اور اس طرح یہ سوال پیدا ہوا ہے کہ "میں کہاں سرمایہ کاری کروں؟" پیدا ہوتا ہے اگرچہ دونوں شکلیں (گولڈ ETFs بمقابلہ فزیکل گولڈ) سونا رکھنے کا ایک طریقہ ہیں، سرمایہ کاری کی شکل اور دیگر معمولی اختلافات کو چھوڑ کر جو موجود ہیں۔ لہذا، اس مضمون میں - گولڈ ETFs بمقابلہ فزیکل گولڈ، ہم دیکھیں گے کہ کون سا فارم بہتر سرمایہ کاری کے فوائد پیش کرتا ہے۔

گولڈ ای ٹی ایف کیا ہیں؟

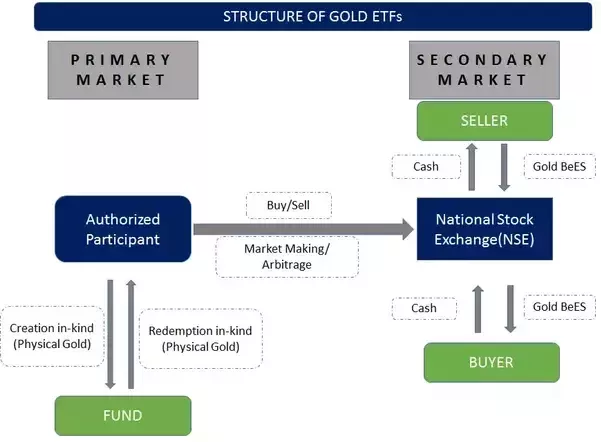

جب بات غیر طبعی شکل کی ہو ۔سونے کی سرمایہ کاریگولڈ ETFs ہندوستان میں ایک مقبول انتخاب ہیں۔ گولڈ ای ٹی ایف (ایکسچینج ٹریڈڈ فنڈ) درج اسکیمیں ہیں جن میں سرمایہ کاری کی جاتی ہے۔زیرِ نظر سونابلین. یہ بڑے اسٹاک ایکسچینج میں درج اور تجارت کی جاتی ہیں۔ گولڈ ای ٹی ایف الیکٹرانک شکل میں رکھے جاتے ہیں، جہاں ایک یونٹ سونے کے ایک گرام کے برابر ہوتا ہے۔ مزید برآں، بنیادی سونا 99.5% خالص ہے۔

گولڈ ای ٹی ایف میں سرمایہ کاری کے فوائد

- پاکیزگی: سب سے بڑی میں سے ایکسرمایہ کاری کے فوائد گولڈ ETFs میں یہ ہے کہ پاکیزگی مستقل ہے۔ چونکہ ہر یونٹ کو خالص سونے کی قیمت کی حمایت حاصل ہے، اس لیے پاکیزگی کو کوئی خطرہ نہیں ہے۔

- کارکردگی: کا ایک اور فائدہسونے میں سرمایہ کاری کرنا ETFs یہ ہے کہ یہ لاگت سے موثر ہے۔ وہاں نہیں ہےپریمیم جیسے اس کے ساتھ چارجز لگانا۔ کوئی بھی بغیر کسی مارک اپ کے بین الاقوامی شرح پر خرید سکتا ہے۔

- حفاظت کو کوئی خطرہ نہیں: چونکہ گولڈ ای ٹی ایف کے یونٹس میں ہیں۔ڈیمیٹ اکاؤنٹ ہولڈر کے، چوری کا کوئی خطرہ نہیں ہے.

- کم سرمایہ کاری کی رقم: ایک گرام سونے کے برابر ایک شیئر کے ساتھ، کوئی بھی کم مقدار میں خرید سکتا ہے۔ سرمایہ کار وقت کی ایک مدت میں چھوٹی سرمایہ کاری کر کے سونا خرید اور جمع کر سکتے ہیں۔

جسمانی سونے میں سرمایہ کاری کرنا

یہ ہندوستان میں سونا خریدنے/ جمع کرنے کا روایتی طریقہ رہا ہے۔ جسمانی سونا زیورات، زیورات، سلاخوں، سکے وغیرہ کی شکل میں خریدا جا سکتا ہے۔

جسمانی سونے میں سرمایہ کاری کے فوائد

- یہ ایک ٹھوس اثاثہ ہے۔ سکے یا زیورات جیسے دھاتی شکلوں میں سونے کا مالک ہونا یہ فائدہ پیش کرتا ہے۔ مزید برآں، اس سونے کو ذاتی استعمال کے لیے بھی استعمال کیا جا سکتا ہے۔

- یہ فطرت میں مائع ہے۔ کوئی بھی کھلے عام سونے کو آسانی سے بیچ سکتا ہے۔مارکیٹتاہم، یہ گولڈ ای ٹی ایف کے مقابلے نسبتاً کم مائع ہے۔

- طویل مدت میں، سونا سرمایہ کاری کے بہترین اختیارات میں سے ایک ثابت ہوا ہے۔ پچھلے پانچ سالوں میں، سونے نے 24 فیصد سالانہ منافع دیا ہے۔ بہت طویل مدتی ادوار میں، سونا تقریباً ہمیشہ دھڑکتا ہے۔مہنگائی.

Talk to our investment specialist

گولڈ ای ٹی ایف بمقابلہ فزیکل گولڈ: کون سا بہتر ہے؟

سرمایہ کاری

سونے کی ایک جسمانی شکل جیسے سکے، سلاخیں یا بسکٹ 10 گرام کی معیاری قیمت میں دستیاب ہیں جس کے لیے بہت زیادہ سرمایہ کاری کی ضرورت ہے۔ گولڈ ای ٹی ایف کم مقدار میں دستیاب ہیں، یعنی 1 گرام میں بھی۔

چارجز بنانا

جسمانی سونے میں میکنگ چارجز کا 10-20% ہوتا ہے، جبکہ گولڈ ای ٹی ایف میں کوئی میکنگ چارجز نہیں ہوتے ہیں۔

سونے کی پاکیزگی

زیورات یا زیورات میں، سونے کی پاکیزگی ہمیشہ سوال میں رہتی ہے، لیکن سونے کے ETFs سونے کی 99.5 فیصد خالصیت سے متعلق ہیں۔

قیمتوں کا تعین

جسمانی سونے میں قیمتیں کبھی بھی یکساں نہیں ہوتی ہیں، قیمتیں بھی زیور سے لے کر جوہری تک تھوڑی مختلف ہو سکتی ہیں۔ گولڈ ای ٹی ایف کی قیمت بین الاقوامی معیار کے مطابق ہوتی ہے اور ہمیشہ شفاف ہوتی ہے۔

ویلتھ ٹیکس

ایک فیصد ویلتھ ٹیکس لاگو ہوتا ہے اگر کسی فرد کے پاس موجود جسمانی سونے کی قیمت INR 30 لاکھ سے زیادہ ہو۔ جبکہ گولڈ ای ٹی ایف میں ویلتھ ٹیکس لاگو نہیں ہوتا ہے۔

واپسی

جسمانی سونے میں واپسی کے چارجز کا حساب اس طرح لگایا جاتا ہے: - واپسی = سونے کی موجودہ قیمت مائنس خرید قیمت اور زیور کے چارجز۔ اور گولڈ ETFs میں، واپسی کا حساب اسٹاک ایکسچینج پر سونے کے یونٹ کی ٹریڈنگ کی موجودہ قیمت کو بروکریج چارجز اور قیمت خرید کو لے کر کیا جاتا ہے۔

سٹوریج لاگت

چونکہ، بہت سے لوگ اپنا سونا اندر رکھتے ہیں۔بینک لاکرز، یہ اسٹوریج کے اخراجات کو اپنی طرف متوجہ کرتا ہے. دوسری طرف، گولڈ ETFs کسی بھی اسٹوریج کے اخراجات کو اپنی طرف متوجہ نہیں کرتے ہیں کیونکہ وہ الیکٹرانک شکل میں رکھے جاتے ہیں.

لیکویڈیٹی

جسمانی سونا جیولرز یا بینکوں سے خریدا جا سکتا ہے، لیکن اس کا تبادلہ صرف جیولرز کے ذریعے کیا جا سکتا ہے۔ کی خرید و فروختگولڈ ETF یہ بہت آسان ہے کیونکہ اسٹاک ایکسچینجز - NSE اور BSE پر تجارت کی جاتی ہے۔

| پیرامیٹرز | جسمانی سونا | گولڈ ای ٹی ایف |

|---|---|---|

| ڈیمیٹ اکاؤنٹ | نہیں | نہیں |

| قلیل مدتسرمایہ فوائد | اگر 3 سال سے کم کے لیے رکھا جائے تو مختصر مدت کے لیےسرمایہ حاصل ٹیکس کے مطابق ہےانکم ٹیکس سلیب | جسمانی سونے کی طرح |

| طویل مدتی کیپٹل گینز | اگر 3 سال کے بعد منافع پر فروخت کیا جائے تو انڈیکسیشن کے ساتھ 20% کیپٹل گین ٹیکس لاگو ہوتا ہے | جسمانی سونے کی طرح |

| سہولت | جسمانی طور پر رکھا | الیکٹرانک طور پر منعقد کیا جاتا ہے |

2022 - 2023 میں سرمایہ کاری کے لیے بہترین گولڈ ای ٹی ایف

سرمایہ کاری کے لیے کچھ بہترین بنیادی گولڈ ای ٹی ایف یہ ہیں:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹28.0678

↓ -0.11 ₹555 17.9 22.2 31.7 21.1 13.1 18.7 Invesco India Gold Fund Growth ₹27.3305

↓ -0.21 ₹142 17.3 21.9 31 20.6 13.7 18.8 SBI Gold Fund Growth ₹28.2586

↓ -0.15 ₹3,582 18.2 22.2 31.1 21 13.1 19.6 Nippon India Gold Savings Fund Growth ₹36.9836

↓ -0.22 ₹2,744 18 22.1 31 20.8 13 19 Kotak Gold Fund Growth ₹37.1718

↓ -0.20 ₹2,835 18.1 22.2 31.3 20.5 13 18.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Apr 25

گولڈ میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ

اگرچہ فزیکل گولڈ فارم گولڈ ETFs کے ساتھ اضافی فوائد سے محروم ہو جاتا ہے جیسے کوئی میکنگ چارجز اور ویلتھ ٹیکس نہیں، دونوں اب بھی ایک دوسرے سے مخصوص قسم کے فوائد اور نقصانات رکھتے ہیں۔ لہٰذا، سرمایہ کاروں کے لیے یہ مشورہ دیا جاتا ہے کہ وہ اپنی سونے کی سرمایہ کاری کی ضروریات کو احتیاط سے تولیں اور ایسی شکل میں سرمایہ کاری کریں جو ان کے مقاصد کو پورا کرتی ہو!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔