Table of Contents

আপনার ক্রেডিট স্কোর কিভাবে গণনা করা হয়?

অস্ত্রোপচারক্রেডিট স্কোর আপনাকে অ্যাক্সেস দেয়সেরা ক্রেডিট কার্ড মধ্যেবাজার. এটি আপনাকে কম সুদের হারের জন্য যোগ্য করে তোলে। অন্য কথায়, আপনি আত্মবিশ্বাসের সাথে ক্রেডিটগুলির জন্য আবেদন করতে পারেন। কিন্তু, আপনি কি জানেন আপনার স্কোর কোথা থেকে আসে? আপনার কেমন আছে চেক করা যাকক্রেডিট স্কোর গণনা করা হয় যার উপর ভিত্তি করে আপনি এমনকি আপনার এটিকে সেরাতে উন্নত করতে পারেন।

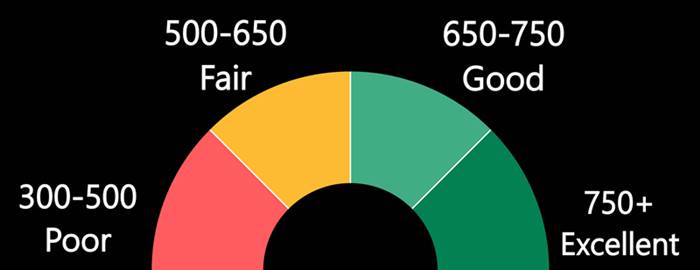

ক্রেডিট স্কোর পরিসীমা

চারটি আরবিআই-নিবন্ধিত আছেক্রেডিট ব্যুরো ভারতে-সিবিআইএল স্কোর,CRIF হাই মার্ক,এক্সপেরিয়ান এবংইকুইফ্যাক্স, যারা আপনাকে আপনার স্কোর প্রদান করে। কিন্তু, ব্যুরো অনুযায়ী স্কোর পরিবর্তিত হতে পারে। সাধারণত, এটি 300 থেকে 900 পর্যন্ত হয়ে থাকে। আপনার স্কোর 900 এর যত কাছাকাছি হবে, তত বেশি ক্রেডিট সুবিধা পাবেন।

এখানে স্কোর রেঞ্জ কিভাবে দাঁড়ায়-

| দরিদ্র | 300-500 |

|---|---|

| মেলা | 500-650 |

| ভাল | 650-750 |

| চমৎকার | 750+ |

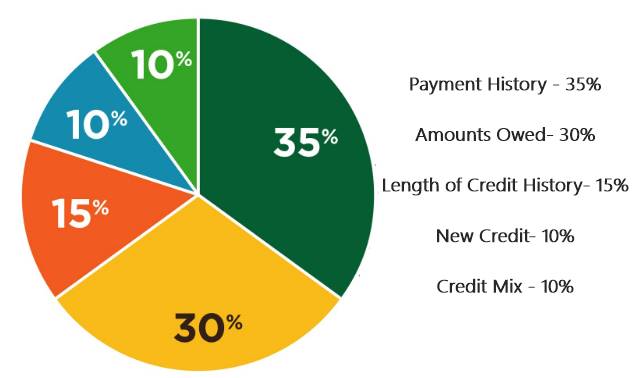

কিভাবে ক্রেডিট স্কোর নির্ধারণ করা হয়?

ক্রেডিট স্কোর নির্ধারণে পাঁচটি প্রধান বিষয় বিবেচনা করা হয়। ক্রেডিট স্কোর গণনা করতে বেশিরভাগ ব্যুরো ব্যবহার করে এই সাধারণ কারণগুলি।

| শ্রেণী | আপনার স্কোরের % |

|---|---|

| অর্থ প্রদান ইতিহাস | ৩৫% |

| বকেয়া পরিমাণ | 30% |

| ক্রেডিট ইতিহাসের দৈর্ঘ্য | 15% |

| নতুন ক্রেডিট | 10% |

| ক্রেডিট লাইন | 10% |

Check credit score

অর্থ প্রদান ইতিহাস

আপনার অর্থপ্রদানের ইতিহাস হল বৃহত্তম বিভাগ এবং আপনার স্কোর তৈরির সবচেয়ে গুরুত্বপূর্ণ উপাদান। এটি দেখায় যে সময়মতো ঋণের EMI এবং ক্রেডিট কার্ডের বকেয়া পরিশোধ করার ক্ষেত্রে আপনি কতটা দায়িত্বশীল। আপনি কোনো বিল মিস করেছেন কিনা এবং আপনি কোনো ঋণ বহন করছেন কিনা তাও এটি দেখায়।

আপনি যদি সময়মতো আপনার বাধ্যবাধকতা পরিশোধ করেন, তাহলে এই বিভাগটি আপনার স্কোর বাড়িয়ে দেবে। বিপরীতভাবে, যদি আপনি অর্থপ্রদান মিস করেন বা আপনার উপর আইনি রায় বা দেউলিয়া হয়ে থাকেনক্রেডিট রিপোর্ট, তাহলে আপনার স্কোর কমে যাবে।

আপনার পাওনা পরিমাণ

আপনার কাছে কত পাওনাক্রেডিট কার্ড এবং ঋণ আপনার ক্রেডিট স্কোরের 30% তৈরি করে। এটি আপনার অ্যাকাউন্টের ধরন এবং কতটা ক্রেডিট উপলব্ধ তার তুলনায় আপনার পাওনা অর্থ বিবেচনা করে। যদি আপনার ঋণের অংশ বেশি হয়, তাহলে ঋণদাতারা ধরে নেবে আপনি একজন ঝুঁকিপূর্ণ ঋণগ্রহীতা এবং আপনাকে টাকা ধার নাও দিতে পারে। উচ্চ ঋণ মানে কম স্কোর।

একটি ভাল নিয়ম হল আপনার লোনের ইএমআই মিস করবেন না এবং আপনার ক্রেডিট কার্ডের ব্যালেন্স যতটা সম্ভব কম রাখুন।

ক্রেডিট ইতিহাসের দৈর্ঘ্য

এটি সামগ্রিকভাবে আপনার সমস্ত অ্যাকাউন্টের সময় দৈর্ঘ্য অন্তর্ভুক্ত করে। একদম পুরাতন থেকে নতুন পর্যন্ত। আদর্শভাবে, সময়মত অর্থপ্রদান করার জন্য আপনার ক্রেডিট ইতিহাস যত দীর্ঘ হবে, স্কোর তত বেশি হবে।

এই বিভাগটি আপনার স্কোরের 15% ধারণ করে, তাই আপনি নিশ্চিত করুনভাল ক্রেডিট আপনার আর্থিক প্রয়োজনের জন্য ইতিহাস।

নতুন ক্রেডিট

এর মধ্যে দুটি জিনিস রয়েছে- আপনি কতগুলি নতুন ক্রেডিট অ্যাকাউন্ট খুলেছেন এবং গত 12 মাসে আপনি কতগুলি ক্রেডিট অনুসন্ধান করেছেন। একাধিক ক্রেডিট লাইন এবং অনেক বেশি অনুসন্ধান আপনার স্কোর কমিয়ে দিতে পারে। এটাও পাওনাদারদের কাছে একটা বড় ‘না’। তারা কল্পনা করে যে আপনি 'ক্রেডিট হাংরি'। সুতরাং, এলোমেলো অনুসন্ধানগুলি এড়িয়ে চলুন এবং ক্রেডিটের জন্য আবেদন করুন যখন আপনি এটি চান।

ক্রেডিট মিশ্রণ

একটি ক্রেডিট মিশ্রণ হল আপনার যে ধরনের ক্রেডিট অ্যাকাউন্ট আছে। সঠিক ক্রেডিট শৃঙ্খলার সাথে একটি ভাল মিশ্রণ আপনার ক্রেডিট স্কোরকে বাড়িয়ে তুলতে পারে।এর কারণ এই বিভাগটি হল ঋণদাতারা জানতে চায় যে আপনি বিভিন্ন ধরণের ক্রেডিট লাইন পরিচালনার ক্ষেত্রে কতটা দায়িত্বশীল। ঋণের মিশ্রণ, সময়মত অর্থপ্রদান সহ ক্রেডিট কার্ড একটি স্বাস্থ্যকর ক্রেডিট স্কোরের জন্য একটি ভাল বিকল্প হতে পারে।

উপসংহার

এখন যখন আপনি জানেন যে আপনার ক্রেডিট স্কোর কীভাবে গণনা করা হয়, তখন এটির উন্নতি করা শুরু করুন। ভালো ক্রেডিট ইতিহাস আপনার আর্থিক জীবনকে সহজ ও মসৃণ করে তোলে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।