ফিনক্যাশ »ক্রেডিট স্কোর রেঞ্জ »ক্রেডিট স্কোর বনাম ক্রেডিট মন্তব্য

Table of Contents

- ভারতে ক্রেডিট স্কোর কি?

- ভারতে একটি ভাল ক্রেডিট স্কোর কি?

- ভারতে আপনার ক্রেডিট স্কোর কিভাবে চেক করবেন?

- একটি ক্রেডিট মন্তব্য কি?

- কিভাবে ক্রেডিট মন্তব্য আপনার ক্রেডিট রিপোর্ট যোগ করা হয়?

- একটি ক্রেডিট রিপোর্টে "অ্যাকাউন্ট থেকে সরানো মন্তব্য" বলতে কী বোঝায়?

- ভারতে আপনার ক্রেডিট স্কোর কিভাবে উন্নত করবেন?

- উপসংহার

- প্রায়শই জিজ্ঞাসিত প্রশ্ন (FAQs)

ক্রেডিট স্কোর এবং ক্রেডিট রিমার্কের মধ্যে পার্থক্য

তোমারক্রেডিট স্কোর এবং ক্রেডিট মন্তব্য দুটি গুরুত্বপূর্ণ কারণ যা আপনার আর্থিক স্বাস্থ্যকে প্রভাবিত করে। যদিও একটি ক্রেডিট স্কোর আপনার ক্রেডিটযোগ্যতার একটি সংখ্যাসূচক উপস্থাপনা, ক্রেডিট মন্তব্য আপনার ক্রেডিট ইতিহাস সম্পর্কে অতিরিক্ত তথ্য প্রদান করে।

এই নিবন্ধে, আমরা ক্রেডিট স্কোর এবং ক্রেডিট মন্তব্যের অর্থ, কীভাবে সেগুলি গণনা করা হয় এবং ভারতে আপনার আর্থিক স্বাস্থ্যের উপর তাদের প্রভাব অন্বেষণ করব। আপনি কীভাবে ক্রেডিট মন্তব্যের বিরোধ করতে পারেন তাও জানতে পারবেন এবংআপনার ক্রেডিট স্কোর উন্নত করুন ভারতে.

ভারতে ক্রেডিট স্কোর কি?

ভারতে, একটি ক্রেডিট স্কোর হল একটি তিন-সংখ্যার সংখ্যা যা আপনার ক্রেডিটযোগ্যতার প্রতিনিধিত্ব করে। এটি আপনার ক্রেডিট ইতিহাসের উপর ভিত্তি করে গণনা করা হয়, যার মধ্যে রয়েছে আপনার:

- অর্থ প্রদান ইতিহাস

- ক্রেডিট ব্যবহার

- ক্রেডিট ইতিহাসের দৈর্ঘ্য

- ক্রেডিট প্রকার

- সাম্প্রতিক ক্রেডিট অনুসন্ধান

দ্যCIBIL স্কোর, যা 300 থেকে 900 পর্যন্ত পরিবর্তিত হতে পারে, এটি সর্বাধিক ব্যবহৃত ক্রেডিট স্কোরিং মডেল। ভারতে, একটি উচ্চতর ক্রেডিট স্কোর একটি কম ক্রেডিট ঝুঁকিকে বোঝায়, যা ক্রেডিটের জন্য অনুমোদিত হওয়ার এবং পছন্দের শর্তাবলী এবং সুদের হার পাওয়ার সম্ভাবনা বাড়িয়ে দেয়।

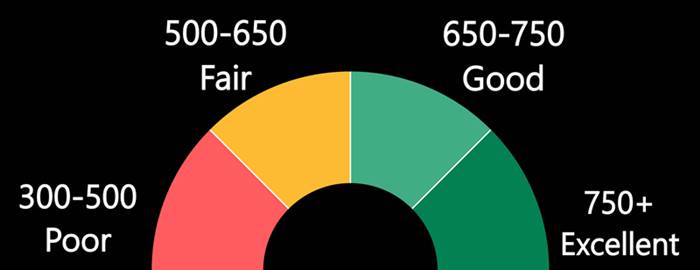

ভারতে একটি ভাল ক্রেডিট স্কোর কি?

ভারতে 750 বা তার বেশি ক্রেডিট স্কোর সাধারণত চমৎকার হিসাবে বিবেচিত হয়। যাদের ক্রেডিট স্কোর 750-এর নিচে রয়েছে তাদের ক্রেডিট পাওয়া কঠিন হতে পারে বা উচ্চ সুদের হার নেওয়া হতে পারে। ভারতে ক্রেডিট স্কোরের প্রয়োজনীয়তা এক ঋণদাতা থেকে অন্য ঋণদাতার উপর নির্ভর করে পরিবর্তিত হতে পারেঝুঁকি সহনশীলতা এবং কৌশলগত লক্ষ্য।

ভারতে আপনার ক্রেডিট স্কোর কিভাবে চেক করবেন?

আপনি বিভিন্ন অনলাইন প্ল্যাটফর্মের মাধ্যমে বিনামূল্যে আপনার ক্রেডিট স্কোর পরীক্ষা করতে পারেন যেমন CIBIL,এক্সপেরিয়ান, বাইকুইফ্যাক্স. এই প্ল্যাটফর্মগুলি আপনার ক্রেডিট স্কোর প্রদান করে এবংক্রেডিট রিপোর্ট, যা আপনার ক্রেডিট ইতিহাস, বকেয়া ঋণ, এবং ক্রেডিট অনুসন্ধানগুলি দেখায়। আপনার ক্রেডিট রিপোর্টের যথার্থতা নিশ্চিত করতে নিয়মিত পর্যালোচনা করা এবং কোনো ত্রুটি বা প্রতারণামূলক কার্যকলাপ চিহ্নিত করা গুরুত্বপূর্ণ। এছাড়াও আপনি ভারতে বছরে একবার প্রতিটি ক্রেডিট ব্যুরো থেকে বিনামূল্যে ক্রেডিট রিপোর্টের জন্য অনুরোধ করতে পারেন।

Talk to our investment specialist

একটি ক্রেডিট মন্তব্য কি?

ভারতে একটি ক্রেডিট মন্তব্য হল আপনার ক্রেডিট রিপোর্টে একটি নোটেশন যা আপনার ক্রেডিট ইতিহাস সম্পর্কে অতিরিক্ত তথ্য প্রদান করে। প্রেক্ষাপটের উপর নির্ভর করে, এটি ইতিবাচক, নেতিবাচক বা নিরপেক্ষ হতে পারে। উদাহরণস্বরূপ, একটি ইতিবাচক ক্রেডিট মন্তব্য নির্দেশ করতে পারে যে আপনি একটি ঋণ পরিশোধ করেছেন বা একটি দীর্ঘ ক্রেডিট ইতিহাস আছে। একটি নেতিবাচক ক্রেডিট মন্তব্য ইঙ্গিত দিতে পারে যে আপনি একটি অর্থপ্রদান মিস করেছেন, ঋণে খেলাপি হয়েছেন, বা আপনার কাছে উচ্চ ঋণ রয়েছে-আয় অনুপাত. একটি নিরপেক্ষ ক্রেডিট মন্তব্য ইঙ্গিত দিতে পারে যে আপনি ক্রেডিট জন্য আবেদন করেছেন, কিন্তু ভারতে আপনার ঋণযোগ্যতার উপর কোন উল্লেখযোগ্য প্রভাব নেই।

কিভাবে ক্রেডিট মন্তব্য আপনার ক্রেডিট রিপোর্ট যোগ করা হয়?

ভারতে ঋণদাতা, পাওনাদার বা সংগ্রহকারী সংস্থাগুলি আপনার ক্রেডিট রিপোর্টে ক্রেডিট মন্তব্য যোগ করতে পারে। তারা আপনার অর্থপ্রদানের ইতিহাস, অপরাধ, চার্জ-অফ, সংগ্রহ বা অন্যান্য ক্রিয়াকলাপ যা আপনার ঋণযোগ্যতাকে প্রভাবিত করে প্রতিবেদন করতে পারে। ক্রেডিট মন্তব্য তারপর দ্বারা সংকলিত হয়ক্রেডিট ব্যুরো এবং আপনার ক্রেডিট রিপোর্ট অন্তর্ভুক্ত. এটা মনে রাখা গুরুত্বপূর্ণ যে ক্রেডিট মন্তব্য আপনার ক্রেডিট রিপোর্টে সাত বছর পর্যন্ত থাকতে পারে, মন্তব্যের ধরনের উপর নির্ভর করে।

একটি ক্রেডিট রিপোর্টে "অ্যাকাউন্ট থেকে সরানো মন্তব্য" বলতে কী বোঝায়?

একটি ক্রেডিট রিপোর্টে "অ্যাকাউন্ট থেকে মন্তব্য সরানো" মানে ব্যবহারকারীর ক্রেডিট অ্যাকাউন্ট সম্পর্কিত পূর্বে রিপোর্ট করা মন্তব্য বা মন্তব্য মুছে ফেলা হয়েছে। যদি একটি মন্তব্য একটি অ্যাকাউন্ট থেকে মুছে ফেলা হয়, এটি নির্দেশ করতে পারে যে তথ্যটি ভুল বা পুরানো এবং সংশোধন বা আপডেট করা হয়েছে। এর অর্থ হতে পারে ব্যবহারকারী ক্রেডিট ব্যুরো বা পাওনাদারের সাথে মন্তব্যটি সফলভাবে বিতর্ক করেছেন যিনি এটি রিপোর্ট করেছেন।

একটি ক্রেডিট রিপোর্ট থেকে একটি নেতিবাচক মন্তব্য অপসারণ ব্যবহারকারীর ক্রেডিট স্কোর এবং ক্রেডিটযোগ্যতার উপর একটি ইতিবাচক প্রভাব ফেলতে পারে, কারণ এটি তাদের ক্রেডিটকে প্রভাবিত করতে পারে এমন কোনো নেতিবাচক তথ্য বাদ দেয়। ক্রেডিট রিপোর্ট নিয়মিতভাবে চেক করা অত্যাবশ্যকীয় যেকোন ভুল বা ভুল তথ্যের জন্য এবং তা বজায় রাখার জন্য সেগুলি সংশোধন করার পদক্ষেপ নেওয়া।ভাল ক্রেডিট ইতিহাস

ভারতে আপনার ক্রেডিট স্কোর কিভাবে উন্নত করবেন?

এখানে কিছু পদক্ষেপ রয়েছে যা আপনি ভারতে আপনার ক্রেডিট স্কোর উন্নত করতে নিতে পারেন:

সময়মত বিল পরিশোধ করুন: আপনার পেমেন্ট ইতিহাস সবচেয়ে গুরুত্বপূর্ণফ্যাক্টর আপনার ক্রেডিট স্কোরে। আপনার ক্রেডিট স্কোর উন্নত করতে, আপনার ক্রেডিট কার্ড বিল, ঋণ পরিশোধ এবং ইউটিলিটি বিল সহ আপনার সমস্ত বিল সময়মতো পরিশোধ করা উচিত

আপনার ঋণ থেকে আয় অনুপাত হ্রাস করুন: আপনার ঋণ থেকে আয়ের অনুপাত হল আপনার আয়ের তুলনায় আপনার ঋণের পরিমাণ। আপনার ক্রেডিট স্কোর উন্নত করতে, আপনার ঋণ পরিশোধ করে বা আপনার আয় বাড়িয়ে আপনার ঋণ থেকে আয়ের অনুপাত কমানোর চেষ্টা করা উচিত

বুদ্ধিমানের সাথে ক্রেডিট ব্যবহার করুন: আপনি দায়িত্বের সাথে ক্রেডিট ব্যবহার করা উচিত এবং আপনার সর্বোচ্চ আউট এড়ানো উচিতক্রেডিট কার্ড বা অত্যধিক ঋণ গ্রহণ. ক্রেডিট কার্ড, ব্যক্তিগত ঋণ এবং সুরক্ষিত ঋণের মতো ক্রেডিট প্রকারের মিশ্রণ থাকা একটি ভাল ধারণা

আপনার ক্রেডিট রিপোর্ট নিরীক্ষণ: আপনার ক্রেডিট রিপোর্টের যথার্থতা নিশ্চিত করতে এবং কোনো ত্রুটি বা প্রতারণামূলক কার্যকলাপ সনাক্ত করতে আপনার নিয়মিত পর্যবেক্ষণ করা উচিত। আপনি আপনার ক্রেডিট রিপোর্টে কোনো পরিবর্তনের বিজ্ঞপ্তি পেতে সতর্কতা সেট আপ করতে পারেন

সীমিত ক্রেডিট অনুসন্ধান: অনেক বেশি ক্রেডিট অনুসন্ধান আপনার ক্রেডিট স্কোর কমিয়ে দিতে পারে। আপনার ক্রেডিট স্কোর উন্নত করার জন্য, আপনার ক্রেডিট অনুসন্ধানের সংখ্যা সীমিত করা উচিত এবং প্রয়োজনে শুধুমাত্র ক্রেডিটের জন্য আবেদন করা উচিত

উপসংহার

শেষ পর্যন্ত, একটি ভাল ক্রেডিট স্কোর আপনাকে ক্রেডিট পেতে এবং আরও ভাল শর্তাবলী এবং সুদের হার পেতে সাহায্য করতে পারে। ক্রেডিট মন্তব্যগুলি আপনার ক্রেডিট ইতিহাসে যোগ করে এবং আপনি কতটা ক্রেডিটযোগ্য তার উপর প্রভাব ফেলতে পারে। সময়মতো আপনার বিল পরিশোধ করুন, আপনার ঋণ থেকে আয়ের অনুপাত হ্রাস করুন, বুদ্ধিমানের সাথে ক্রেডিট ব্যবহার করুন, আপনার ক্রেডিট রিপোর্টের উপর নজর রাখুন এবং আপনার ক্রেডিট অনুসন্ধানের সংখ্যা সীমিত করুন। আপনি যদি আপনার ক্রেডিট রিপোর্টে ভুল বা ভুল তথ্য খুঁজে পান, আপনি ভারতের ক্রেডিট ব্যুরোগুলিকে এটি পরিবর্তন করতে বা অপসারণ করতে বলতে পারেন। এই জিনিসগুলি করার মাধ্যমে, আপনি আরও ভাল ক্রেডিট পেতে পারেন এবং আপনার কাছে পৌঁছাতে পারেনআর্থিক লক্ষ্য.

প্রায়শই জিজ্ঞাসিত প্রশ্ন (FAQs)

1. ভারতে ক্রেডিট স্কোর কীভাবে গণনা করা হয়?

ক: ভারতে ক্রেডিট স্কোর গণনা করতে যে কারণগুলি ব্যবহার করা হয় তার মধ্যে রয়েছে:

অর্থপ্রদানের ইতিহাস: এতে সময়মতো বিল এবং ঋণ পরিশোধের ব্যবহারকারীর ট্র্যাক রেকর্ড অন্তর্ভুক্ত থাকে। বিলম্বিত অর্থপ্রদান বা খেলাপি ঋণ ক্রেডিট স্কোরকে নেতিবাচকভাবে প্রভাবিত করতে পারে।

ক্রেডিট ব্যবহার: এটি মোট ক্রেডিট উপলব্ধের তুলনায় ব্যবহারকারী যে পরিমাণ ক্রেডিট ব্যবহার করেছে। উচ্চ ক্রেডিট ব্যবহার একটি উচ্চ ঝুঁকি নির্দেশ করতে পারেডিফল্ট, যা ক্রেডিট স্কোর কমিয়ে দিতে পারে

ক্রেডিট ইতিহাসের দৈর্ঘ্য: এতে ব্যবহারকারীর ক্রেডিট অ্যাকাউন্ট এবং তাদের সময়কাল অন্তর্ভুক্ত থাকে। দীর্ঘ ক্রেডিট ইতিহাস বৃহত্তর ঋণযোগ্যতা এবং স্থিতিশীলতা নির্দেশ করতে পারে

ক্রেডিট মিক্স: এতে ব্যবহারকারীর ক্রেডিট অ্যাকাউন্টের ধরন অন্তর্ভুক্ত থাকে, যেমন ক্রেডিট কার্ড, ঋণ এবং বন্ধকী। ক্রেডিট প্রকারের মিশ্রণ দায়িত্বশীল ক্রেডিট আচরণ প্রদর্শন করতে পারে এবং ক্রেডিট স্কোরকে ইতিবাচকভাবে প্রভাবিত করতে পারে

সাম্প্রতিক ক্রেডিট অনুসন্ধান: এতে ব্যবহারকারী সম্প্রতি ক্রেডিটের জন্য কতবার আবেদন করেছেন তা অন্তর্ভুক্ত করে। একাধিক অনুসন্ধান ডিফল্টের উচ্চ ঝুঁকি নির্দেশ করতে পারে, যা ক্রেডিট স্কোর কমিয়ে দিতে পারে

ক্রেডিট ব্যুরোগুলি এই কারণগুলি বিশ্লেষণ করতে এবং প্রতিটি ব্যবহারকারীর জন্য একটি ক্রেডিট স্কোর তৈরি করতে জটিল অ্যালগরিদম ব্যবহার করে। ক্রেডিট স্কোর ব্যবহারকারীর ক্রেডিট আচরণ এবং ইতিহাসের উপর ভিত্তি করে পর্যায়ক্রমে আপডেট করা হয়।

2. কত ঘন ঘন আমার ক্রেডিট স্কোর পরীক্ষা করা উচিত?

ক: বছরে অন্তত একবার বা বড় ঋণ বা ক্রেডিট কার্ডের জন্য আবেদন করার আগে আপনার ক্রেডিট স্কোর চেক করার পরামর্শ দেওয়া হয়। যাইহোক, আপনি আরও ঘন ঘন আপনার ক্রেডিট স্কোর পরীক্ষা করতে পারেন, কারণ কিছু ক্রেডিট পর্যবেক্ষণ পরিষেবা নিয়মিত ক্রেডিট স্কোর এবং রিপোর্টগুলিতে বিনামূল্যে অ্যাক্সেস প্রদান করেভিত্তি.

3. ক্রেডিট স্কোর এবং CIBIL স্কোরের মধ্যে পার্থক্য কী?

ক: CIBIL স্কোর হল এক ধরনের ক্রেডিট স্কোর যা বিশেষভাবে ক্রেডিট ব্যুরো CIBIL দ্বারা প্রদত্ত। একটি ক্রেডিট স্কোর একটি আরও সাধারণ শব্দ যা একজন ব্যক্তির ক্রেডিটযোগ্যতার যেকোনো সংখ্যাসূচক উপস্থাপনা বোঝাতে ব্যবহৃত হয়।

4. কিভাবে ঋণের জন্য ক্রেডিট স্কোর গণনা করবেন?

ক: ঋণের জন্য ক্রেডিট স্কোর স্পষ্টভাবে গণনা করা হয় না। পরিবর্তে, ক্রেডিট স্কোরগুলি ব্যবহারকারীর ক্রেডিট ইতিহাস এবং আর্থিক আচরণের উপর ভিত্তি করে ক্রেডিট ব্যুরো দ্বারা গণনা করা হয়, যা ঋণদাতাদের দ্বারা বিভিন্ন ধরনের ঋণের জন্য ক্রেডিটযোগ্যতা মূল্যায়ন করার জন্য ব্যবহার করা হয়। যে কারণগুলি একটি ব্যবহারকারীর ক্রেডিট স্কোরকে প্রভাবিত করেহোম ঋণ অন্য যেকোনো ধরনের ঋণের মতোই, যেমন অর্থপ্রদানের ইতিহাস, ক্রেডিট ব্যবহার, ক্রেডিট ইতিহাসের দৈর্ঘ্য, ক্রেডিট মিশ্রণ এবং সাম্প্রতিক ক্রেডিট অনুসন্ধান।

5. ক্রেডিট মন্তব্য কি আমার ঋণকে প্রভাবিত করবে?

ক: হ্যাঁ, ক্রেডিট মন্তব্যগুলি ঋণের জন্য অনুমোদন পাওয়ার আপনার ক্ষমতাকে সম্ভাব্যভাবে প্রভাবিত করতে পারে, কারণ তারা ঋণদাতার প্রতি নেতিবাচক আর্থিক আচরণ বা ঝুঁকি নির্দেশ করে। ঋণদাতারা ক্রেডিট রিমার্ককে লাল পতাকা হিসাবে দেখতে পারে এবং ঋণ অনুমোদন করতে আরও দ্বিধাগ্রস্ত হতে পারে বা কম অনুকূল শর্তাবলী এবং উচ্চ সুদের হার অফার করতে পারে। একটি ভাল ক্রেডিট ইতিহাস বজায় রাখতে এবং আপনার ঋণ অনুমোদনের সম্ভাবনা বাড়ানোর জন্য নিয়মিতভাবে আপনার ক্রেডিট রিপোর্ট পর্যবেক্ষণ করা এবং কোনো ক্রেডিট মন্তব্য বা ভুলত্রুটির সমাধান করা অপরিহার্য।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে অনুগ্রহ করে স্কিম তথ্য নথির সাথে যাচাই করুন।