Table of Contents

ફામા અને ફ્રેન્ચ થ્રી ફેક્ટર મોડલ

ફામા અને ફ્રેન્ચ થ્રીપરિબળ મોડલને ટૂંકમાં ફામા ફ્રેન્ચ મોડલ નામથી પણ ઓળખવામાં આવે છે. તે એક પ્રખ્યાત એસેટ પ્રાઇસિંગ મોડલ છે જે વર્ષ 1992માં બનાવવામાં આવ્યું હતું. આ મોડલ CAPM (પાટનગર એસેટ પ્રાઇસીંગ મોડલ) સંબંધિતમાં મૂલ્ય જોખમ અને કદના જોખમ પરિબળોનો સમાવેશ કરીનેબજાર લાક્ષણિક CAPM માં જોખમ પરિબળ.

ફામા અને ફ્રેન્ચ થ્રી ફેક્ટર મોડલ પીડીએફ મુજબ, તે હકીકતને ધ્યાનમાં લેવા માટે જાણીતું છેનાની ટોપી સ્ટોક્સ અને મૂલ્યો વર્તમાન બજારને દૈનિક ધોરણે આઉટપરફોર્મ કરવા માટે જાણીતા છેઆધાર. આ બે મુખ્ય પરિબળોના સમાવેશ દ્વારા, મોડેલ સંબંધિત આઉટપરફોર્મિંગ વલણને સમાયોજિત કરવા માટે જાણીતું છે. આનાથી સંબંધિત સંચાલકીય કામગીરીના મૂલ્યાંકન માટે મોડેલને વધુ સારું સાધન બનાવવામાં મદદ મળે છે.

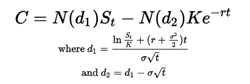

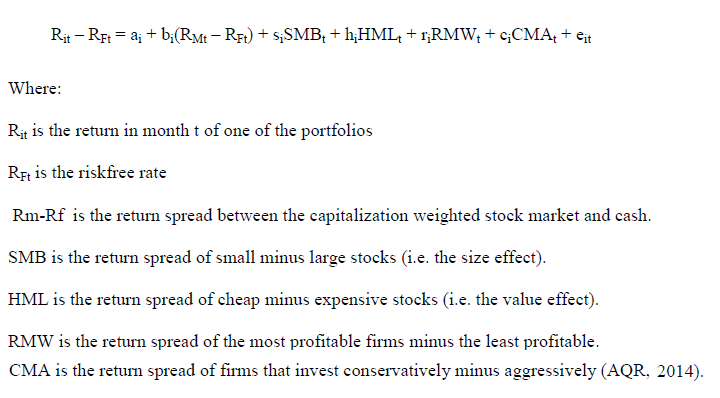

ફોર્મ્યુલા

ફામા અને ફ્રેન્ચ થ્રી ફેક્ટર મોડલનું કામ

કેનેથ ફ્રેન્ચ - એક અગ્રણી સંશોધક અને યુજેન ફામા - એક નોબેલ પુરસ્કાર વિજેતા, બજાર વળતરના માપનનો પ્રયાસ કર્યો. ઊંડાણપૂર્વકના સંશોધન દ્વારા, તેઓને જાણવા મળ્યું કે મૂલ્યના શેરો વૃદ્ધિના શેરોને પાછળ રાખી દેવા માટે જાણીતા છે. તે જ સમયે, સ્મોલ-કેપ શેરો લાર્જ-કેપ શેરો કરતાં વધુ સારું પ્રદર્શન કરવા માટે જાણીતા છે. મૂલ્યાંકન સાધનના હેતુ માટે, મોટી સંખ્યામાં મૂલ્યના શેરો અથવા નાના-કેપ શેરો ધરાવતા પોર્ટફોલિયોનું પ્રદર્શન CAPM મૂલ્ય કરતાં ઓછું હોય છે. આ એટલા માટે છે કારણ કે ત્રણ પરિબળ મોડેલ માટે નીચેની તરફ ગોઠવાય છેમૂલ્ય સ્ટોક અને સ્મોલ-કેપ આઉટ-પરફોર્મન્સ.

Talk to our investment specialist

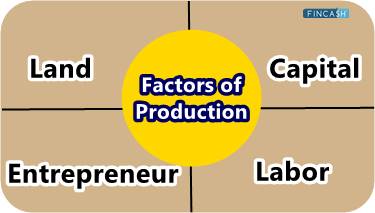

ફામા અને ફ્રેન્ચ મૉડલમાં ત્રણ મહત્ત્વપૂર્ણ પરિબળો જોવા મળે છે - બજાર પર વધુ વળતર, બુક-ટુ-માર્કેટ મૂલ્યો અને સંસ્થાનું એકંદર કદ. એવું પણ કહી શકાય કે અનુગામી પરિબળો જેનો ઉપયોગ કરવામાં આવે છે તેમાં HML (ઉચ્ચ માઇનસ લો), SMB (સ્મોલ માઇનસ બિગ) અને પોર્ટફોલિયોનું વળતર છે. SMB એ કંપનીઓ માટે એકાઉન્ટ તરીકે જાણીતી છે કે જેઓ વધુ વળતર જનરેટ કરવા માટે નાના માર્કેટ કેપ સાથે જાહેરમાં વેપાર કરે છે. બીજી બાજુ, HML બજારની સરખામણીમાં ઊંચું વળતર જનરેટ કરવા માટે ઊંચા બુક-ટુ-માર્કેટ રેશિયો દર્શાવતા સંબંધિત મૂલ્યના સ્ટોક માટે જાણીતું છે.

બજારની બિનકાર્યક્ષમતા અથવા બજારને કારણે આપેલ આઉટપરફોર્મન્સ વલણ જોવા મળે છે કે કેમ તે અંગે તદ્દન અટકળો છે.કાર્યક્ષમતા. બજારની કાર્યક્ષમતાના સંદર્ભમાં, આઉટપરફોર્મન્સને સામાન્ય રીતે વધારાના જોખમની હાજરી દ્વારા સમજાવી શકાય છે કે જે સ્મોલ-કેપ શેરો અને મૂલ્યના શેરો બંને વધતા મૂડી ખર્ચ તેમજ વેપારના ઊંચા જોખમોને કારણે સામનો કરે છે.

બજારની બિનકાર્યક્ષમતાના સંદર્ભમાં, આપેલ આઉટપરફોર્મન્સનું વિશ્લેષણ બજારના સહભાગીઓ દ્વારા સંબંધિત કંપનીઓના મૂલ્યને અચોક્કસ રીતે નિર્ધારિત કરીને કરવામાં આવે છે. આ મૂલ્યના સમાયોજનને કારણે લાંબા ગાળાના ધોરણે વધારાનું વળતર આપે છે. રોકાણકારો કે જેઓ EMH (કાર્યક્ષમ બજાર પૂર્વધારણા) દ્વારા ઓફર કરાયેલ પુરાવાના મુખ્ય ભાગમાં સબ્સ્ક્રાઇબ કરવાનું વલણ ધરાવે છે તેઓ બજારના કાર્યક્ષમતાના પાસા સાથે સહેલાઈથી સંમત થાય છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.