Table of Contents

प्रोद्भवन निधि बनाम अवधि निधि

प्रोद्भवन निधि और अवधि निधि ऋण श्रेणी के अंतर्गत आती हैं। ये मूल रूप से उन दो रणनीतियों में से एक हैं जोडेट फंड अनुसरण करना। आइए इन रणनीतियों के बारे में जानें कि वे एक दूसरे से कैसे भिन्न हैं औरसर्वश्रेष्ठ प्रोद्भवन निधि और 2022 में निवेश करने के लिए अवधि निधि।

प्रोद्भवन आधारित रणनीति

प्रोद्भवन फंड आदर्श रूप से ब्याज अर्जित करने पर ध्यान केंद्रित करते हैंआय द्वारा ऑफ़र किए गए कूपन के संदर्भ मेंबांड. ये एक प्रकार के डेट फंड हैं जो आमतौर पर शॉर्ट से मीडियम मैच्योरिटी पेपर्स में निवेश करते हैं। परिपक्वता तक प्रतिभूतियों को रखने पर ध्यान केंद्रित करते हुए ये पेपर मध्य से उच्च गुणवत्ता वाले होते हैं। प्रोद्भवन फंड्स बाय एंड होल्ड की रणनीति अपनाते हैं और की तुलना में बेहतर रिटर्न देने पर ध्यान केंद्रित करते हैंबैंक सावधि जमा।

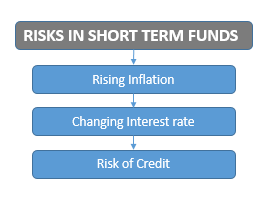

ये फंड एक क्रेडिट-जोखिम लेते हैं और उच्च प्रतिफल उत्पन्न करने के लिए थोड़ी कम-रेटेड प्रतिभूतियों में निवेश करते हैं। प्रोद्भवन निधि से भी रिटर्न मिल सकता हैराजधानी लाभ, लेकिन यह उनके कुल रिटर्न का एक छोटा सा हिस्सा होता है। आमतौर पर, जो फंड प्रोद्भवन रणनीति का पालन करते हैं, वे आम तौर पर अल्पकालिक साधन खरीदते हैं और परिपक्वता तक धारण करना पसंद करते हैं। ऐसा इसलिए है क्योंकि यह ब्याज दर के जोखिम को कम करता है। कॉरपोरेट बॉन्ड फंड उच्च उपज वाले कॉरपोरेट बॉन्ड में निवेश करते हैं जिनकी परिपक्वता अवधि कम होती है।

प्रोद्भवन निधि उन निवेशकों के लिए एक आदर्श निवेश विकल्प है जो ब्याज दर में उतार-चढ़ाव के बारे में दृष्टिकोण रखते हैं।

अत्यंतअल्पकालिक बांड फंड, एफएमपी और शॉर्ट टर्म बॉन्ड फंड इस रणनीति का पालन करते हैं। यदि एकइन्वेस्टर अपने डेट पोर्टफोलियो से एक स्थिर रिटर्न की जरूरत है और उच्च जोखिम लेने के लिए तैयार नहीं है, आदर्श रूप से प्रोद्भवन आधारित फंड में निवेश करना चाहिए।

ये फंड उन निवेशकों के लिए उपयुक्त हैं जो स्थिर रिटर्न की इच्छा रखते हैं। लेकिन, एक निवेशक को ब्याज दरों में उतार-चढ़ाव पर नजर रखनी चाहिए।

कम से कम 1-3 साल की अवधि के लिए प्रोद्भवन फंड में निवेश करने की सलाह दी जाती है।

Talk to our investment specialist

अवधि आधारित रणनीति

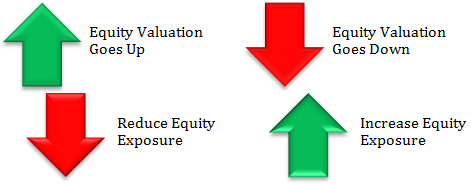

आदर्श रूप से, अवधि आधारित रणनीति का पालन करने वाले फंड लंबी अवधि के बॉन्ड में निवेश करते हैं और ब्याज दरों से लाभ कम होता है। वे बांड के कूपन के साथ पूंजी प्रशंसा से कमाते हैं। लेकिन, ये फंड ब्याज दर के जोखिम के संपर्क में हैं और अगर ब्याज दरें बढ़ती हैं तो ये फंड पूंजीगत नुकसान उठा सकते हैं।

इस रणनीति में, फंड मैनेजर ब्याज दर के उतार-चढ़ाव की भविष्यवाणी करता है। ड्यूरेशन फंड मैनेजर अपने दृष्टिकोण के अनुसार फंड की अवधि और औसत मैच्योरिटी को बार-बार बढ़ाता या घटाता है। फंड मैनेजर की गलत भविष्यवाणियां अवधि आधारित डेट फंडों को नुकसान पहुंचा सकती हैं।

एक फंड मैनेजर का फोकस अवधि को मैनेज करने पर होता है ताकि रिटर्न को अधिकतम किया जा सके। आम तौर पर, जब ब्याज दरें नीचे जा रही होती हैं, तो अवधि निधि प्रबंधक अपेक्षाकृत अधिक अवधि चुनता है, ताकि अधिकतमपूंजीगत लाभ बॉन्ड की बढ़ती कीमतों से और इसके विपरीत स्थिति में, यानी, जब ब्याज दरें बढ़ रही हों, तो फंड की अवधि कम से कम हो जाएगी, ताकि पोर्टफोलियो पर पूंजीगत नुकसान से बचाव हो सके।

लंबी अवधि की आय निधि औरगिल्ट फंड अवधि आधारित रणनीति का पालन करें। इसलिए, ये फंड उन निवेशकों के लिए उपयुक्त हैं जो फंड से जुड़ी अस्थिरता के साथ सवारी कर सकते हैं।

ये फंड ऐसे समय में बेहतर रिटर्न दे सकते हैं जब ब्याज दरें नीचे की ओर बढ़ने वाली हों।

कैसे तय करें?

चूंकि उनमें से प्रत्येक का अपना जोखिम होता है, एक निवेशक अपने ऋण पोर्टफोलियो में दोनों प्रकार के फंडों के संयोजन को अपने अनुसार अपना सकता है।जोखिम प्रोफाइल.

एक प्रोद्भवन रणनीति फंड, यदि बहुत आक्रामक तरीके से अपनाया जाता है, तो पोर्टफोलियो में क्रेडिट-जोखिम में वृद्धि हो सकती है। दूसरी ओर, एक अवधि की रणनीति ब्याज दर जोखिम या अस्थिरता के जोखिम का सामना कर सकती है यदिबुलाना फंड मैनेजर की ब्याज दर में उतार-चढ़ाव गलत हो जाता है, आदि।

इसलिए, दोनों रणनीतियों की अपनी खूबियां हैं और निवेशक के लिए एक अलग जोखिम-इनाम प्रस्ताव है।

शीर्ष 5 उपचय म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity IDFC Corporate Bond Fund Growth ₹19.0109

↑ 0.02 ₹14,053 3.1 4.6 9.4 6.7 7.7 7.33% 3Y 3Y 10M 28D ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,290 3 4.7 9.2 7.7 8 7.63% 2Y 7M 28D 4Y 8M 8D BNP Paribas Corporate Bond Fund Growth ₹27.127

↑ 0.04 ₹210 3.3 4.8 9.8 7.1 8.3 7.4% 3Y 5M 12D 4Y 8M 26D Franklin India Corporate Debt Fund Growth ₹97.0728

↓ -0.09 ₹754 2.8 4.3 8.7 6.6 7.6 7.62% 2Y 5M 16D 3Y 9M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

शीर्ष 5 अवधि म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Corporate Debt Fund Growth ₹97.0728

↓ -0.09 ₹754 2.8 4.3 8.7 6.6 7.6 7.62% 2Y 5M 16D 3Y 9M 14D Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.3 4.8 9.9 7.6 8.5 7.48% 3Y 9M 14D 5Y 8M 19D ICICI Prudential Corporate Bond Fund Growth ₹29.4756

↑ 0.03 ₹29,290 3 4.7 9.2 7.7 8 7.63% 2Y 7M 28D 4Y 8M 8D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹47.0202

↑ 0.04 ₹8,689 3 4.6 9.2 7.2 7.9 7.72% 2Y 10M 13D 3Y 11M 5D ICICI Prudential Short Term Fund Growth ₹59.4226

↑ 0.05 ₹20,205 3 4.6 9.1 7.6 7.8 7.82% 2Y 6M 18D 4Y 7M 6D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

निष्कर्ष

दोनों, प्रोद्भवन और अवधि की रणनीतियाँ विभिन्न लक्ष्यों और रणनीतियों के लिए अपने उद्देश्य की पूर्ति करती हैं। अगर हम पिछले एक साल के रिटर्न को देखें, तो हम पाते हैं कि दोनों श्रेणियों ने समान रिटर्न अर्जित किया है। लेकिन जैसा कि हम सबसे अधिक अस्थिर अवधि में जाते हैं, यह देखा गया है कि अवधि की तुलना में प्रोद्भवन फंड अच्छी तरह से भड़क गए हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।