Table of Contents

- भारत में लोकप्रिय एएमसी का अवलोकन

- शीर्ष परिसंपत्ति प्रबंधन कंपनियां

- 1. आईसीआईसीआई प्रूडेंशियल एसेट Mgmt.कंपनी लिमिटेड

- 2. एचडीएफसी एसेट मैनेजमेंट कंपनी लिमिटेड

- शीर्ष एचडीएफसी म्यूचुअल फंड फंड 2022

- 3. रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड

- 4. आदित्य बिड़ला सन लाइफ एसेट मैनेजमेंट कंपनी लिमिटेड

- 5. एसबीआई फंड्स मैनेजमेंट प्राइवेट लिमिटेड

- 6. यूटीआई एसेट मैनेजमेंट कंपनी लिमिटेड

- 7. कोटक महिंद्रा एसेट मैनेजमेंट कंपनी लिमिटेड

- 8. फ्रैंकलिन टेम्पलटन म्यूचुअल फंड

- 9. डीएसपी ब्लैकरॉक म्यूचुअल फंड

- 10. एक्सिस म्यूचुअल फंड

- भारत में परिसंपत्ति प्रबंधन कंपनियों की सूची

- एएमसी द्वारा प्रस्तावित इक्विटी म्युचुअल फंड के प्रकार

भारत में संपत्ति प्रबंधन कंपनियां

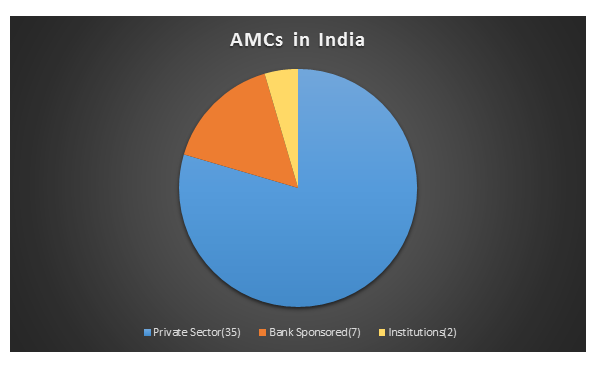

भारत में परिसंपत्ति प्रबंधन कंपनियों को मोटे तौर पर तीन प्रकारों में वर्गीकृत किया जाता है; बैंक प्रायोजित म्यूचुअल फंड, म्यूचुअल फंड संस्थान और निजी क्षेत्र के म्यूचुअल फंड। आज (फरवरी 2017) तक भारत में कुल 44 परिसंपत्ति प्रबंधन कंपनियां हैं। इनमें से 35 एएमसी निजी क्षेत्र का हिस्सा हैं।

सभी परिसंपत्ति प्रबंधन कंपनियां एसोसिएशन ऑफ म्यूचुअल फंड्स इन इंडिया का हिस्सा हैं (एम्फी) AMFI को 1995 में भारत में सभी पंजीकृत AMCs के एक गैर-लाभकारी संगठन के रूप में शामिल किया गया था।

भारत में लोकप्रिय एएमसी का अवलोकन

1963 में संसद के यूटीआई अधिनियम द्वारा म्यूचुअल फंड की स्थापना के बाद से, उद्योग ने अपनी वर्तमान स्थिति तक पहुंचने के लिए एक महत्वपूर्ण विकास की देखरेख की है। सार्वजनिक क्षेत्र की शुरूआत के बाद निजी क्षेत्र के प्रवेश ने म्यूचुअल फंड उद्योग के इतिहास के महत्वपूर्ण चरणों को चिह्नित किया है।

1987 ने म्युचुअल फंड बाजार में सार्वजनिक क्षेत्र के प्रवेश को चिह्नित किया। जून 1987 में स्थापित एसबीआई म्यूचुअल फंड, सार्वजनिक क्षेत्र का सबसे पुराना प्रबंधित एएमसी है।एसबीआई म्यूचुअल फंड 25 से अधिक वर्षों का एक समृद्ध इतिहास है और एक बहुत ही प्रभावशाली ट्रैक रिकॉर्ड है। सितंबर 2016 में एसबीआई म्यूचुअल फंड की कुल संपत्ति प्रबंधन (एयूएम) के तहत 1,31,647 करोड़ रुपये से अधिक होने की सूचना है।

कोठारी पायनियर (अब फ्रैंकलिन टेम्पलटन के साथ विलय) 1993 में म्यूचुअल फंड बाजार में प्रवेश करने वाला पहला निजी क्षेत्र द्वारा प्रबंधित एएमसी था। फ्रैंकलिन टेम्पलटन अब दो दशकों से अधिक समय से उद्योग में है। फ्रैंकलिन टेम्पलटन का कुल एयूएम 74,576 करोड़ रुपये से अधिक है, जैसा कि सितंबर 2016 में दर्ज किया गया था।

इन वर्षों में, कई निजी क्षेत्र की एएमसी ने म्यूचुअल फंड बाजार में प्रवेश किया है।एचडीएफसी म्यूचुअल फंड 2000 में स्थापित सबसे सफल में से एक हैम्यूचुअल फंड हाउस भारत में। जून 2016 तक, एचडीएफसी म्यूचुअल फंड के प्रबंधन के तहत संपत्ति INR 2,13,322 करोड़ से अधिक है।

आईसीआईसीआई प्रूडेंशियल म्यूचुअल फंड जून 2015 से जून 2016 तक औसत एयूएम के मामले में शीर्ष प्रदर्शन करने वाला एएमसी था। आईसीआईसीआई प्रूडेंशियल के तहत प्रबंधन के तहत कुल संपत्ति लगभग INR 193,296 करोड़ अनुमानित है। यह राशि पिछले वर्ष की तुलना में 24% की वृद्धि दर दर्शाती है।

रिलायंस म्यूचुअल फंड देश में सबसे लोकप्रिय परिसंपत्ति प्रबंधन कंपनियों में से एक है। रिलायंस एएमसी पूरे भारत में लगभग 179 शहरों को कवर करती है, जो इसे देश में सबसे तेजी से बढ़ते म्यूचुअल फंड में से एक बनाती है। सितंबर 2016 तक, रिलायंस म्यूचुअल फंड के प्रबंधन के तहत कुल संपत्ति INR 18,000 करोड़ से अधिक दर्ज की गई है।

Talk to our investment specialist

बिड़ला सन लाइफ एसेट मैनेजमेंट कंपनी (बीएसएलएएमसी) भी भारत में अग्रणी और व्यापक रूप से ज्ञात परिसंपत्ति प्रबंधन कंपनियों में से एक है। यह आदित्य बिड़ला समूह और सन लाइफ फाइनेंशियल का संयुक्त उद्यम है। सितंबर 2016 में BSLAMC के प्रबंधन के तहत कुल संपत्ति 1,68,802 करोड़ रुपये बताई गई है।

2002 में स्थापित यूटीआई एसेट मैनेजमेंट कंपनी, चार सार्वजनिक क्षेत्र की कंपनियों, एलआईसी इंडिया, स्टेट बैंक ऑफ इंडिया, बैंक ऑफ बड़ौदा और पंजाब नेशनल बैंक द्वारा प्रायोजित है। सितंबर 2016 में यूटीआई एसेट मैनेजमेंट कंपनी का एयूएम 1,27,111 करोड़ रुपये था।

शीर्ष परिसंपत्ति प्रबंधन कंपनियां

1. आईसीआईसीआई प्रूडेंशियल एसेट Mgmt.कंपनी लिमिटेड

लगभग ₹3 लाख करोड़ के एयूएम आकार के साथ, आईसीआईसीआई प्रूडेंशियल एसेट मैनेजमेंट कंपनी लिमिटेड देश की सबसे बड़ी परिसंपत्ति प्रबंधन कंपनी (एएमसी) है। यह भारत में आईसीआईसीआई बैंक और यूके में प्रूडेंशियल पीएलसी के बीच एक संयुक्त उद्यम है। इसकी शुरुआत 1993 में हुई थी।

म्यूचुअल फंड के अलावा, एएमसी निवेशकों के लिए पोर्टफोलियो मैनेजमेंट सर्विसेज (पीएमएस) और रियल एस्टेट को भी पूरा करता है।

शीर्ष आईसीआईसीआई प्रूडेंशियल म्यूचुअल फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹29.0579

↑ 1.12 ₹1,741 18 22.1 28.1 19.6 13.3 19.5 ICICI Prudential Constant Maturity Gilt Fund Growth ₹24.4365

↑ 0.02 ₹2,534 4.1 5.6 11.3 8.2 7.2 9.3 ICICI Prudential Long Term Bond Fund Growth ₹89.6313

↑ 0.07 ₹1,216 4 5.4 11.1 8.2 6.4 10.1 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

2. एचडीएफसी एसेट मैनेजमेंट कंपनी लिमिटेड

एचडीएफसी म्यूचुअल फंड एयूएम के आकार के हिसाब से दूसरे नंबर पर है। लगभग ₹3 लाख करोड़ के फंड आकार के साथ, यह देश की सबसे बड़ी म्यूचुअल फंड कंपनियों या एएमसी में से एक है।

शीर्ष एचडीएफसी म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Gold Fund Growth ₹28.0189

↑ 1.00 ₹3,303 18.1 22.1 27.6 19.4 13.4 18.9 HDFC Gilt Fund Growth ₹55.1782

↑ 0.06 ₹2,939 3.7 4.8 10.5 7.5 6.4 8.7 HDFC Income Fund Growth ₹57.8142

↑ 0.07 ₹870 3.5 4.6 9.8 7 5.9 9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

3. रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड

लगभग ₹ 2.5 लाख करोड़ के प्रबंधन के तहत संपत्ति के साथ, रिलायंस म्यूचुअल फंड भारत की अग्रणी म्यूचुअल फंड कंपनियों में से एक है।

रिलायंस अनिल धीरूभाई अंबानी (एडीए) समूह का एक हिस्सा, रिलायंस म्यूचुअल फंड भारत में सबसे तेजी से बढ़ते एएमसी में से एक है।

शीर्ष रिलायंस म्यूचुअल फंड फंड 2022

No Funds available.

4. आदित्य बिड़ला सन लाइफ एसेट मैनेजमेंट कंपनी लिमिटेड

पूर्व में बिड़ला सन लाइफ एसेट मैनेजमेंट कंपनी के रूप में जाना जाता था, यह फंड हाउस एयूएम आकार के मामले में तीसरा सबसे बड़ा है। वर्तमान में इसे आदित्य बिड़ला सन लाइफ (एबीएसएल) एसेट मैनेजमेंट कंपनी लिमिटेड के रूप में जाना जाता है। यह भारत में आदित्य बिड़ला समूह और कनाडा के सन लाइफ फाइनेंशियल इंक के बीच एक संयुक्त उद्यम है। इसे 1994 में एक संयुक्त उद्यम के रूप में स्थापित किया गया था।

शीर्ष आदित्य बिड़ला म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹27.5202

↑ 1.33 ₹512 19.9 23.1 29.1 19.9 14 18.7 Aditya Birla Sun Life International Equity Fund - Plan B Growth ₹28.8036

↑ 0.07 ₹93 10.3 10 13.8 18.9 9 Aditya Birla Sun Life Credit Risk Fund Growth ₹21.8577

↑ 0.02 ₹964 6.1 10.6 16.7 10.5 9.6 11.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

5. एसबीआई फंड्स मैनेजमेंट प्राइवेट लिमिटेड

एसबीआई फंड्स मैनेजमेंट प्राइवेट लिमिटेड भारतीय स्टेट बैंक (एसबीआई) और फ्रांस में एक यूरोपीय एसेट मैनेजमेंट कंपनी वित्तीय सेवा कंपनी अमुंडी के बीच एक संयुक्त उद्यम है। इसे 1987 में लॉन्च किया गया था।

शीर्ष एसबीआई म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹27.4577

↑ 1.09 ₹3,225 18.4 22.4 28 19.7 12.4 19.6 SBI Dynamic Asset Allocation Fund Growth ₹15.9463

↑ 0.03 ₹655 3.9 6.2 25.1 6.9 8.3 SBI Magnum Gilt Fund Growth ₹66.0278

↑ 0.07 ₹11,257 3.9 4.7 10.5 8.3 7.4 8.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

6. यूटीआई एसेट मैनेजमेंट कंपनी लिमिटेड

यूटीआई म्यूचुअल फंड यूनिट ट्रस्ट ऑफ इंडिया (यूटीआई) का एक हिस्सा है। के साथ पंजीकृत किया गया थासेबी 2003 में। इसे एसबीआई, एलआईसी, बैंक ऑफ बड़ौदा और पीएनबी द्वारा बढ़ावा दिया गया।

यूटीआई भारत के सबसे पुराने और सबसे बड़े म्युचुअल फंडों में से एक है।

शीर्ष यूटीआई म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Banking and Financial Services Fund Growth ₹173.277

↑ 2.81 ₹1,107 5.6 -1 8.8 14.2 22.5 11.1 UTI Gilt Fund Growth ₹62.6806

↑ 0.05 ₹644 3.7 4.7 10.1 7.6 6.5 8.9 UTI Bond Fund Growth ₹72.8175

↑ 0.04 ₹312 3.4 4.6 9.7 9.9 9.3 8.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

7. कोटक महिंद्रा एसेट मैनेजमेंट कंपनी लिमिटेड

कोटक महिंद्रा म्यूचुअल फंड 1985 में श्री उदय कोटक द्वारा स्थापित कोटक समूह का एक हिस्सा है। कोटक महिंद्रा एसेट मैनेजमेंट कंपनी (KMAMC) कोटक महिंद्रा म्यूचुअल फंड (KMMF) की एसेट मैनेजर है। केएमएएमसी ने 1998 में अपना परिचालन शुरू किया था।

शीर्ष कोटक म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Gold Fund Growth ₹36.1298

↑ 1.41 ₹2,655 18.2 22.1 28 19 13.4 18.9 Kotak Gilt Investment Fund - Provident Fund & Trust Plan Growth ₹98.7089

↑ 0.11 ₹4,055 3.5 4.1 9.9 7.4 6.6 8.3 Kotak Gilt Investment Fund - Regular Investment Plan Growth ₹96.4829

↑ 0.11 ₹4,055 3.5 4.1 9.9 7.4 6.6 8.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

8. फ्रैंकलिन टेम्पलटन म्यूचुअल फंड

फ्रेंकलिन टेम्पलटन इंडिया कार्यालय की स्थापना 1996 में टेम्पलटन एसेट मैनेजमेंट इंडिया प्राइवेट लिमिटेड के रूप में की गई थी। सीमित। यह म्यूचुअल फंड अब फ्रैंकलिन टेम्पलटन एसेट मैनेजमेंट (इंडिया) पीटी लिमिटेड के नाम से स्थापित किया गया है।

शीर्ष फ्रैंकलिन म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin India Feeder - Franklin European Growth Fund Growth ₹10.1656

↑ 0.84 ₹16 4.1 -5.7 1.5 3.7 6.4 -0.6 Franklin India Life Stage Fund Of Funds - 20s Plan Growth ₹123.507

↑ 0.02 ₹11 3.6 16.7 4.8 14.4 8.6 Franklin India Government Securities Fund Growth ₹58.4606

↑ 0.01 ₹151 3.4 4.8 9.5 6.3 5.5 7.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Apr 25

9. डीएसपी ब्लैकरॉक म्यूचुअल फंड

डीएसपी ब्लैकरॉक दुनिया की सबसे बड़ी निवेश प्रबंधन फर्म, डीएसपी ग्रुप और ब्लैकरॉक के बीच एक संयुक्त उद्यम है। डीएसपी ब्लैकरॉकट्रस्टी कंपनी प्राइवेट लिमिटेड के लिए ट्रस्टी हैडीएसपी ब्लैकरॉक म्यूचुअल फंड.

शीर्ष डीएसपी म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP BlackRock World Gold Fund Growth ₹25.7005

↑ 0.79 ₹1,058 23.3 17.9 38.5 10.2 11.3 15.9 DSP BlackRock Credit Risk Fund Growth ₹48.543

↑ 0.03 ₹192 15.5 17.4 22.1 13.8 10.8 7.8 DSP BlackRock World Agriculture Fund Growth ₹19.0139

↓ -0.13 ₹12 7.8 3.8 6.4 -5.3 3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Apr 25

10. एक्सिस म्यूचुअल फंड

एक्सिस म्यूचुअल फंड ने 2009 में अपनी पहली योजना शुरू की थी। श्री चंद्रेश कुमार निगम एमडी और सीईओ हैं। एक्सिस म्यूचुअल फंड में एक्सिस बैंक लिमिटेड की 74.99% हिस्सेदारी है। शेष 25% श्रोडर सिंगापुर होल्डिंग्स प्राइवेट लिमिटेड के पास है।

टॉप एक्सिस म्यूचुअल फंड फंड 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Axis Gold Fund Growth ₹27.4239

↑ 1.03 ₹869 17.9 21.9 27.7 19.8 13.9 19.2 Axis Gilt Fund Growth ₹25.5026

↑ 0.02 ₹912 3.8 4.8 11.1 7.9 7.1 10 Axis Dynamic Bond Fund Growth ₹29.341

↑ 0.04 ₹1,360 3.6 4.7 9.7 7.4 7.2 8.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Apr 25

भारत में परिसंपत्ति प्रबंधन कंपनियों की सूची

भारत में परिसंपत्ति प्रबंधन कंपनियों की पूरी सूची इस प्रकार है:

| एएमसी | एएमसी का प्रकार | स्थापना तिथि | एयूएम करोड़ में (#मार्च 2018 की स्थिति के अनुसार) |

|---|---|---|---|

| बोई एक्सा निवेश प्रबंधक प्राइवेट लिमिटेड | बैंक प्रायोजित - संयुक्त उद्यम (मुख्य रूप से भारतीय) | मार्च 31, 2008 | 5727.84 |

| केनरा रोबेको एसेट मैनेजमेंट कंपनी लिमिटेड | बैंक प्रायोजित - संयुक्त उद्यम (मुख्य रूप से भारतीय) | 19 दिसंबर 1987 | 12205.33 |

| एसबीआई फंड्स मैनेजमेंट प्राइवेट लिमिटेड | बैंक प्रायोजित - संयुक्त उद्यम (मुख्य रूप से भारतीय) | 29 जून 1987 | 12205.33 |

| बड़ौदा पायनियर एसेट मैनेजमेंट कंपनी लिमिटेड | बैंक प्रायोजित - संयुक्त उद्यम (मुख्य रूप से विदेशी) | 24 नवंबर 1994 | 12895.91 |

| आईडीबीआई एसेट मैनेजमेंट लिमिटेड | बैंक प्रायोजित - अन्य | 29 मार्च 2010 | 10401.10 |

| यूनियन एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड | बैंक प्रायोजित - अन्य | 23 मार्च 2011 | 3743.63 |

| यूटीआई एसेट मैनेजमेंट कंपनी लिमिटेड | बैंक प्रायोजित - अन्य | फरवरी 01, 2003 | 145286.52 |

| एलआईसी म्यूचुअल फंड एसेट मैनेजमेंट लिमिटेड | भारतीय संस्थान | 20 अप्रैल, 1994 | 18092.87 |

| एडलवाइज एसेट मैनेजमेंट लिमिटेड | निजी क्षेत्र - भारतीय | 30 अप्रैल, 2008 | 11353.74 |

| एस्कॉर्ट्स एसेट मैनेजमेंट लिमिटेड | निजी क्षेत्र - भारतीय | 15 अप्रैल, 1996 | 13.23 |

| आईआईएफएल एसेट मैनेजमेंट लिमिटेड. | निजी क्षेत्र - भारतीय | 23 मार्च 2011 | 596.85 |

| इंडियाबुल्स एसेट मैनेजमेंट कंपनी लिमिटेड. | निजी क्षेत्र - भारतीय | 24 मार्च, 2011 | 8498.97 |

| जेएम फाइनेंशियल एसेट मैनेजमेंट लिमिटेड | निजी क्षेत्र - भारतीय | 15 सितंबर, 1994 | 12157.02 |

| कोटक महिंद्रा एसेट मैनेजमेंट कंपनी लिमिटेड (KMAMCL) | निजी क्षेत्र - भारतीय | 23 जून 1998 | 122426.61 |

| एलएंडटी इन्वेस्टमेंट मैनेजमेंट लिमिटेड | निजी क्षेत्र - भारतीय | जनवरी 03, 1997 | 65828.9 |

| महिंद्रा एसेट मैनेजमेंट कंपनी प्रा। लिमिटेड. | निजी क्षेत्र - भारतीय | फरवरी 04, 2016 | 3357.51 |

| मोतीलाल ओसवाल एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - भारतीय | 29 दिसंबर 2009 | 17705.33 |

| एस्सेल फंड मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - भारतीय | दिसंबर 04, 2009 | 924.72 |

| पीपीएफएएस एसेट मैनेजमेंट प्रा। लिमिटेड. | निजी क्षेत्र - भारतीय | 10 अक्टूबर 2012 | 1010.38 |

| क्वांटम एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड | निजी क्षेत्र - भारतीय | 02 दिसंबर, 2005 | 1249.50 |

| सहारा एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड | निजी क्षेत्र - भारतीय | 18 जुलाई 1996 | 58.35 |

| श्रीराम एसेट मैनेजमेंट कंपनी लिमिटेड. | निजी क्षेत्र - भारतीय | दिसंबर 05, 1994 | 42.55 |

| सुंदरम एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - भारतीय | 24 अगस्त 1996 | 31955.35 |

| टाटा एसेट मैनेजमेंट लिमिटेड | निजी क्षेत्र - भारतीय | 30 जून 1995 | 46723.25 |

| टॉरस एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - भारतीय | 20 अगस्त 1993 | 475.67 |

| बीएनपी परिबास एसेट मैनेजमेंट इंडिया प्राइवेट लिमिटेड | निजी क्षेत्र - विदेशी | 15 अप्रैल, 2004 | 7709.32 |

| फ्रैंकलिन टेम्पलटन एसेट मैनेजमेंट (इंडिया) प्राइवेट लिमिटेड | निजी क्षेत्र - विदेशी | फरवरी 19, 1996 | 102961.13 |

| इंवेस्को एसेट मैनेजमेंट (इंडिया) प्राइवेट लिमिटेड | निजी क्षेत्र - विदेशी | 24 जुलाई 2006 | 25592.75 |

| मिरे एसेट ग्लोबल इनवेस्टमेंट्स (इंडिया) प्रा। लिमिटेड | निजी क्षेत्र - विदेशी | 30 नवंबर, 2007 | 15034.99 |

| एक्सिस एसेट मैनेजमेंट कंपनी लिमिटेड. | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | सितंबर 04, 2009 | 73858.71 |

| बिरला सन लाइफ एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 23 दिसंबर 1994 | 244730.86 |

| डीएसपी ब्लैकरॉक इन्वेस्टमेंट मैनेजर्स प्राइवेट लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 16 दिसंबर 1996 | 85172.78 |

| एचडीएफसी एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 30 जून 2000 | 294968.74 |

| आईसीआईसीआई प्रूडेंशियल एसेट Mgmt.कंपनी लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 13 अक्टूबर 1993 | 310166.25 |

| आईडीएफसी एसेट मैनेजमेंट कंपनी लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 13 मार्च 2000 | 69075.26 |

| रिलायंस निप्पॉन लाइफ एसेट मैनेजमेंट लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से भारतीय | 30 जून 1995 | 233132.40 |

| HSBC एसेट मैनेजमेंट (इंडिया) प्राइवेट लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से विदेशी | 27 मई 2002 | 10543.30 |

| प्रिंसिपल पीएनबी एसेट मैनेजमेंट कंपनी प्रा। लिमिटेड. | निजी क्षेत्र - संयुक्त उद्यम - मुख्य रूप से विदेशी | 25 नवंबर, 1994 | 7034.80 |

| डीएचएफएल प्रामेरिका एसेट मैनेजर्स प्राइवेट लिमिटेड | निजी क्षेत्र - संयुक्त उद्यम - अन्य | मई 13, 2010 | 24,80,727 |

*एयूएम स्रोत- मॉर्निंगस्टार

एएमसी द्वारा प्रस्तावित इक्विटी म्युचुअल फंड के प्रकार

म्यूचुअल फंड कंपनियां विभिन्न योजनाओं में निवेश की गई बड़ी रकम का प्रबंधन करती हैं। निवेशक अपनी योजनाओं में निवेश करते समय फंड मैनेजर के साथ-साथ एएमसी पर भी भरोसा करते हैं।

एक बड़ा एयूएम सकारात्मक और नकारात्मक दोनों हो सकता है। यदि कुशलता से निवेश किया जाए, तो यह अपने निवेशकों के लिए कई गुना रिटर्न दे सकता है।

म्यूचुअल फंड की विभिन्न श्रेणियां इस प्रकार हैं:

लार्ज कैप फंड

इस प्रकार के म्यूच्यूअल फण्ड में लार्ज-कैप कंपनियों में निवेश किया जाता है। ये कंपनियां स्थिर हैं, एक सिद्ध ट्रैक रिकॉर्ड और अच्छी रेटिंग है। इन कंपनियों ने ऐतिहासिक रूप से 12% से 18% के बीच रिटर्न दिया है। मध्यम जोखिम शामिल है और इन फंडों में 4 साल से अधिक समय तक निवेश करने का सुझाव दिया गया है।

मिड कैप फंड

इस प्रकार के म्यूच्यूअल फण्ड में निवेश किया जाता हैमध्यम दर्जे की कंपनियों के शेयर कंपनियां। ये कंपनियां आती हैं पीछेलार्ज कैप फंड पदानुक्रम में। इन कंपनियों ने ऐतिहासिक रूप से 15% और 20% के बीच रिटर्न दिया है। जोखिम लार्ज-कैप फंडों की तुलना में थोड़ा अधिक है। इन फंडों में 5 साल से अधिक समय तक निवेश करने का सुझाव दिया गया है।

स्मॉल कैप फंड

इस प्रकार के म्यूच्यूअल फण्ड में निवेश किया जाता हैछोटी टोपी कंपनियां। ये कंपनियां 16-22% रिटर्न देती हैं। यह श्रेणी एक उच्च जोखिम-उच्च रिटर्न वाली है।

बैलेंस्ड फंड

इस फंड के पोर्टफोलियो में इक्विटी और डेट का कॉम्बिनेशन है। इक्विटी और डेट में किए गए निवेश के अनुपात के आधार पर, जोखिम और रिटर्न तदनुसार निर्धारित किए जाते हैं। निवेश एकमुश्त निवेश के माध्यम से या के माध्यम से किया जा सकता हैसिप (व्यवस्थित निवेश योजना) इनमें से किसी भी फंड श्रेणी में मोड।

एक निवेशक अपने निवेश के उद्देश्य, निवेश की अवधि और जोखिम-वापसी क्षमता को ध्यान में रखते हुए कोई भी निवेश निर्णय ले सकता है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।