Table of Contents

- एक अवलोकन

- म्यूचुअल फंड की संरचना

- म्युचुअल फंड की संरचना में अन्य घटक

- त्रि-स्तरीय फंड हाउस संरचना का उदाहरण

- निष्कर्ष

- म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

- अक्सर पूछे जाने वाले प्रश्नों

- 1. नेट एसेट वैल्यू (एनएवी) क्या है?

- 2. क्या मुझे उस वितरक को भुगतान करना चाहिए जो मुझे म्यूचुअल फंड स्कीम बेच रहा है?

- 3. मैं म्यूचुअल फंड का आवेदन फॉर्म कैसे भर सकता हूं?

- 4. एक व्यवस्थित निवेश योजना (एसआईपी) क्या है?

- 5. क्या मैं म्यूचुअल फंड में नकद निवेश कर सकता हूं?

- 6. क्या अनिवासी भारतीयों (एनआरआई) को म्यूचुअल फंड में निवेश करने की अनुमति है?

- 7. मुझे म्युचुअल फंड से संबंधित जानकारी कहां मिल सकती है?

भारत में म्यूचुअल फंड की संरचना

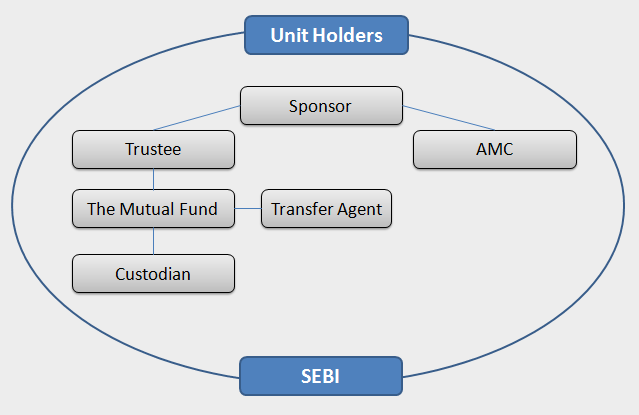

की संरचनाम्यूचुअल फंड्स भारत में एक त्रि-स्तरीय है जो अन्य महत्वपूर्ण घटकों के साथ आता है। यह केवल अलग-अलग एएमसी या बैंक विभिन्न प्रकार की म्यूचुअल फंड योजनाएं बनाने या चलाने के बारे में नहीं है। हालांकि, कुछ अन्य खिलाड़ी हैं जो म्यूचुअल फंड संरचना में एक प्रमुख भूमिका निभाते हैं। इस प्रक्रिया में तीन अलग-अलग संस्थाएं शामिल हैं - प्रायोजक (जो एक म्यूचुअल फंड बनाता है), ट्रस्टी और परिसंपत्ति प्रबंधन कंपनी (जो फंड प्रबंधन की देखरेख करती है)। म्यूचुअल फंड की संरचना किसके कारण अस्तित्व में आई हैसेबी (भारतीय प्रतिभूति और विनिमय बोर्ड) म्युचुअल फंड विनियम, 1996 जो सभी लेन-देन में प्राथमिक प्रहरी की भूमिका निभाता है। इन विनियमों के तहत, एक म्यूचुअल फंड एक पब्लिक ट्रस्ट के रूप में बनाया जाता है। हम म्युचुअल फंड की संरचना को विस्तृत तरीके से देखेंगे।

एक अवलोकन

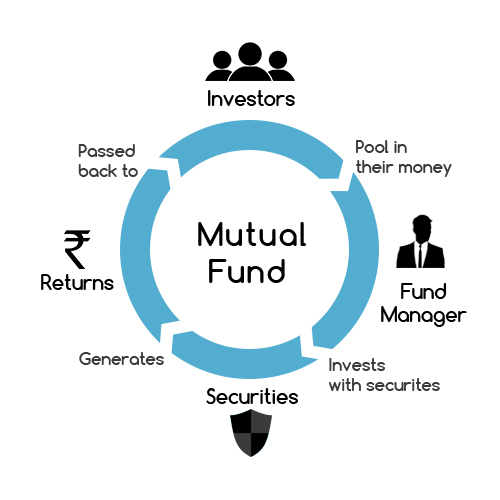

जिसे म्युचुअल फंड के रूप में जाना जाता है, वह वास्तव में एक व्यावसायिक प्रकार है। म्यूचुअल फंड व्यवसाय में लगभग 30-40 कंपनियां और फर्म हैं जिन्हें फंड हाउस कहा जाता है।

ये पंजीकृत हैं और इन्हें एक सरकारी नियामक संस्था, जिसे भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) के रूप में जाना जाता है, के माध्यम से म्यूचुअल फंड योजनाओं को संचालित करने का भत्ता मिला है।

यह ऐसी योजनाएं हैं जो निवेशकों द्वारा प्रतिदिन खरीदी और बेची जाती हैं, जो कि आम लोग हैं। मूल रूप से, यह के रूप में काम करता है

म्यूचुअल फंड व्यवसाय > फंड हाउस > व्यक्तिगत योजना > निवेशक

म्यूचुअल फंड की संरचना

फंड प्रायोजक

फंड प्रायोजक भारत में म्युचुअल फंड की त्रि-स्तरीय संरचना में पहली परत है। सेबी के नियम कहते हैं कि एक फंड प्रायोजक कोई भी व्यक्ति या कोई संस्था है जो फंड प्रबंधन द्वारा पैसा कमाने के लिए एक म्यूचुअल फंड स्थापित कर सकता है। यह फंड प्रबंधन एक सहयोगी कंपनी के माध्यम से किया जाता है जो फंड के निवेश का प्रबंधन करती है। एक प्रायोजक को सहयोगी कंपनी के प्रमोटर के रूप में देखा जा सकता है। एक प्रायोजक को म्यूचुअल फंड की स्थापना के लिए अनुमति लेने के लिए सेबी से संपर्क करना पड़ता है। हालांकि, एक प्रायोजक को अकेले काम करने की अनुमति नहीं है। सेबी की स्थापना के लिए सहमत होने के बाद, भारतीय ट्रस्ट अधिनियम, 1882 के तहत एक सार्वजनिक ट्रस्ट का गठन किया जाता है और सेबी के साथ पंजीकृत होता है। ट्रस्ट के सफल निर्माण के बाद, ट्रस्टियों को सेबी के साथ पंजीकृत किया जाता है और ट्रस्ट को प्रबंधित करने, यूनिट धारक के हितों की रक्षा करने और सेबी के म्यूचुअल फंड नियमों का पालन करने के लिए नियुक्त किया जाता है। इसके बाद, प्रायोजक द्वारा एक परिसंपत्ति प्रबंधन कंपनी बनाई जाती है जिसे फंड के प्रबंधन को विनियमित करने के लिए कंपनी अधिनियम, 1956 का पालन करना चाहिए।

यह मानते हुए कि प्रायोजक प्राथमिक संस्था है जो म्यूचुअल फंड कंपनी को बढ़ावा देती है और म्यूचुअल फंड सार्वजनिक धन को विनियमित करने जा रहे हैं, फंड प्रायोजक के लिए सेबी द्वारा पात्रता मानदंड दिए गए हैं:

- प्रायोजक के पास वित्तीय सेवाओं में कम से कम पांच साल का अनुभव होना चाहिए जिसमें सकारात्मक अनुभव होनिवल मूल्य पिछले सभी पांच वर्षों के लिए।

- तत्काल पिछले वर्ष में प्रायोजक का निवल मूल्य से अधिक होना चाहिएराजधानी एएमसी का योगदान

- प्रायोजक को पाँच वर्षों में से कम से कम तीन वर्षों में लाभ दिखाना चाहिए जिसमें पिछला वर्ष भी शामिल है।

- प्रायोजक के पास परिसंपत्ति प्रबंधन कंपनी के निवल मूल्य में कम से कम 40% हिस्सा होना चाहिए।

जितना स्पष्ट हो सकता है, एक प्रायोजक की भूमिका काफी महत्वपूर्ण है और इसमें उच्चतम मात्रा में विश्वसनीयता होनी चाहिए। सख्त और कठोर मानदंड परिभाषित करते हैं कि प्रायोजक के पास पर्याप्त होना चाहिएलिक्विडिटी साथ ही किसी वित्तीय संकट या मंदी की स्थिति में निवेशकों के पैसे वापस करने की ईमानदारी।

इस प्रकार, उपरोक्त मानदंडों को पूरा करने वाली किसी भी संस्था को म्यूचुअल फंड का प्रायोजक कहा जा सकता है।

ट्रस्ट और ट्रस्टी

ट्रस्ट और ट्रस्टी भारत में म्यूचुअल फंड की संरचना की दूसरी परत बनाते हैं। फंड के संरक्षक के रूप में भी जाना जाता है, ट्रस्टी आमतौर पर फंड प्रायोजक द्वारा नियोजित होते हैं। जैसा कि नाम से समझा जा सकता है, निवेशकों के विश्वास को बनाए रखने और फंड के विकास पर नज़र रखने के लिए उनकी महत्वपूर्ण भूमिका है।

ट्रस्ट नामक दस्तावेज़ के माध्यम से ट्रस्टियों के पक्ष में फंड प्रायोजक द्वारा ट्रस्ट बनाया जाता हैविलेख. ट्रस्ट का प्रबंधन ट्रस्टियों द्वारा किया जाता है और वे निवेशकों के प्रति जवाबदेह होते हैं। उन्हें फंड और संपत्ति के प्राथमिक संरक्षक के रूप में देखा जा सकता है। न्यासी दो तरह से बनते हैं - एक न्यासी कंपनी या एक न्यासी बोर्ड। ट्रस्टी म्यूचुअल फंड की गतिविधियों की निगरानी करने और सेबी (म्यूचुअल फंड) के नियमों के अनुपालन की जांच करने के लिए काम करते हैं। वे परिसंपत्ति प्रबंधन कंपनी की प्रणालियों, प्रक्रियाओं और समग्र कामकाज की निगरानी भी करते हैं। न्यासियों की मंजूरी के बिना, एएमसी नहीं कर सकतापानी पर तैरना किसी भी योजना मेंमंडी. ट्रस्टियों को एएमसी की गतिविधियों के बारे में हर छह महीने में सेबी को रिपोर्ट करना होता है। साथ ही, सेबी ने एएमसी और प्रायोजक के बीच किसी भी प्रकार के हितों के टकराव को रोकने के लिए कड़े पारदर्शिता नियम स्थापित किए हैं। इसलिए, ट्रस्टियों के लिए स्वतंत्र रूप से व्यवहार करना और निवेशकों की गाढ़ी कमाई को सुरक्षित रखने के लिए संतोषजनक उपाय करना महत्वपूर्ण है। यहां तक कि ट्रस्टियों को भी सेबी के तहत पंजीकरण कराना होता है। और इसके अलावा, सेबी किसी भी शर्त का उल्लंघन पाए जाने पर रजिस्ट्री को रद्द या निलंबित करके उनके पंजीकरण को नियंत्रित करता है।

Talk to our investment specialist

संपत्ति प्रबंधन कंपनियां

संपत्ति प्रबंधन कंपनियां म्यूचुअल फंड की संरचना में तीसरी परत हैं। सेबी के तहत पंजीकृत, यह एक प्रकार की कंपनी है जो कंपनी अधिनियम के तहत बनाई गई है। एक एएमसी विभिन्न प्रकार की म्यूचुअल फंड योजनाओं को शुरू करने के लिए है जो निवेशकों की आवश्यकताओं और बाजार की प्रकृति के अनुपालन में हैं। परिसंपत्ति प्रबंधन कंपनी ट्रस्ट के लिए फंड मैनेजर या निवेश प्रबंधक के रूप में कार्य करती है। एएमसी को फंड के प्रबंधन के लिए एक छोटा सा शुल्क दिया जाता है। एएमसी फंड से संबंधित सभी गतिविधियों के लिए जिम्मेदार है। यह विभिन्न योजनाओं को शुरू करता है और उसी को लॉन्च करता है। इसके अलावा, यह प्रायोजक और ट्रस्टी के साथ म्यूचुअल फंड भी बनाता है और इसके विकास को नियंत्रित करता है। एएमसी निधियों का प्रबंधन करने और उन्हें सेवाएं प्रदान करने के लिए बाध्य हैइन्वेस्टर. यह दलालों, लेखा परीक्षकों, बैंकरों, रजिस्ट्रारों, वकीलों आदि जैसे अन्य तत्वों के साथ इन सेवाओं की मांग करता है और एक साथ एक समझौता करके उनके साथ काम करता है। यह सुनिश्चित करने के लिए कि एएमसी के बीच कोई टकराव नहीं है, कंपनियों की व्यावसायिक गतिविधियों पर कुछ प्रतिबंध लगाए गए हैं।

म्युचुअल फंड की संरचना में अन्य घटक

संरक्षक

एक संरक्षक एक ऐसी संस्था है जो म्यूचुअल फंड की प्रतिभूतियों की सुरक्षा के लिए जिम्मेदार है। सेबी के तहत पंजीकृत, वे म्यूचुअल फंड के निवेश खाते का प्रबंधन करते हैं, प्रतिभूतियों की डिलीवरी और हस्तांतरण सुनिश्चित करते हैं। इसके अलावा, कस्टोडियन निवेशकों को एक विशिष्ट समय पर अपनी होल्डिंग्स को अपग्रेड करने की अनुमति देते हैं और उनके निवेश की निगरानी में उनकी सहायता करते हैं। वे म्यूचुअल फंड निवेश पर प्राप्त बोनस इश्यू, लाभांश और ब्याज को भी एकत्रित और ट्रैक करते हैं।

रजिस्ट्रार और ट्रांसफर एजेंट (आरटीएएस)

आरटीए निवेशकों और फंड मैनेजरों के बीच एक आवश्यक कड़ी के रूप में कार्य करता है। फंड मैनेजरों के लिए, वे उन्हें निवेशकों के विवरण के साथ अद्यतन रखते हुए सेवा प्रदान करते हैं। और, निवेशकों को, वे फंड के लाभ प्रदान करके सेवा करते हैं। यहां तक कि वे सेबी के तहत पंजीकृत हैं और कई तरह के कार्यों और जिम्मेदारियों को अंजाम देते हैं। ये वे संस्थाएं हैं जो म्यूचुअल फंड को सेवाएं प्रदान करती हैं। आरटीए म्यूचुअल फंड की परिचालन शाखा की तरह हैं। चूंकि सभी म्यूचुअल फंड कंपनियों के संचालन समान हैं, इसलिए सभी 44 एएमसी के लिए आरटीए की सेवाएं लेने के लिए यह पैमाने में किफायती और लागत प्रभावी है।सीएएमएस, कार्वी, सुंदरम, प्रिंसिपल, टेम्पलटन, आदि भारत के कुछ प्रसिद्ध आरटीए हैं। उनकी सेवाओं में शामिल हैं

- प्रसंस्करण निवेशकों के आवेदन

- निवेशकों के विवरण का रिकॉर्ड रखना

- खाता भेजा जा रहा हैबयान निवेशकों के लिए

- आवधिक रिपोर्ट भेजना

- लाभांश के भुगतान का प्रसंस्करण

- निवेशक के विवरण को अपडेट करना यानी नए सदस्यों को जोड़ना और फंड से निकालने वालों को हटाना।

लेखा परीक्षक

लेखापरीक्षक लेखाओं की अभिलेख पुस्तकों और विभिन्न योजनाओं की वार्षिक रिपोर्टों की लेखा परीक्षा और संवीक्षा करते हैं। उन्हें स्वतंत्र प्रहरी के रूप में जाना जाता है, जिनके पास प्रायोजक, ट्रस्टी और एएमसी के वित्तीय ऑडिट की जिम्मेदारी होती है। प्रत्येक एएमसी पुस्तकों का विश्लेषण करने के लिए एक स्वतंत्र लेखा परीक्षक को नियुक्त करता है ताकि उनकी पारदर्शिता और अखंडता बरकरार रहे।

दलाल

मुख्य रूप से, दलाल अधिक निवेशकों को आकर्षित करने और धन का प्रसार करने की जिम्मेदारी के साथ काम करते हैं। एएमसी शेयर बाजार में प्रतिभूतियों को खरीदने और बेचने के लिए दलालों की सेवाओं का उपयोग करता है। इसके अलावा, दलालों को बाजार का अध्ययन करना होगा और बाजार के भविष्य के आंदोलन की भविष्यवाणी करनी होगी। एएमसी अपने बाजार की चाल की योजना बनाने के लिए कई दलालों की शोध रिपोर्ट और सिफारिशों का उपयोग करता है।

त्रि-स्तरीय फंड हाउस संरचना का उदाहरण

हालांकि कई कंपनियां और संगठन हैं जो इस प्रणाली के अनुसार चल रहे हैं, हालांकि, प्रमुख कंपनियों में से एक आदित्य हैबिरला सन लाइफ म्यूचुअल फंड. इसकी संरचना इस प्रकार है:

प्रायोजक सन लाइफ (इंडिया) एएमसी इन्वेस्टमेंट इंक और कनाडा में स्थित आदित्य बिड़ला कैपिटल लिमिटेड के बीच एक संयुक्त उद्यम।

ट्रस्टी आदित्य बिड़ला सन लाइफ ट्रस्टी प्रा। लिमिटेड

एएमसी आदित्य बिड़ला सन लाइफ एएमसी लिमिटेड

निष्कर्ष

अब, ये वे प्रतिभागी हैं जो म्यूचुअल फंड के प्रबंधन में आवश्यक भूमिका निभाते हैं। उनमें से प्रत्येक की एक व्यक्तिगत जिम्मेदारी और भूमिका है। हालाँकि, फिर भी, उनकी कार्यक्षमता एक दूसरे के साथ परस्पर जुड़ी रहती है। म्युचुअल फंड की त्रिस्तरीय संरचना म्युचुअल फंड की प्रत्ययी प्रकृति को ध्यान में रखते हुए बनाई गई है। यह सुनिश्चित करता है कि सिस्टम का प्रत्येक तत्व स्वतंत्र रूप से और कुशलता से काम करता है। म्यूचुअल फंड की यह संरचना अंतरराष्ट्रीय मानकों के अनुरूप है और इस प्रकार संरचना के प्रत्येक घटक की जिम्मेदारियों और कार्यप्रणाली का उचित पृथक्करण है।

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

अक्सर पूछे जाने वाले प्रश्नों

1. नेट एसेट वैल्यू (एनएवी) क्या है?

ए। एक विशिष्ट म्यूचुअल फंड योजना के प्रदर्शन को नेट एसेट वैल्यू के रूप में संदर्भित किया जाता है (नहीं हैं)

2. क्या मुझे उस वितरक को भुगतान करना चाहिए जो मुझे म्यूचुअल फंड स्कीम बेच रहा है?

ए। किसी भी म्यूचुअल फंड योजना के लिए नो एंट्री लोड शुल्क नहीं है। आप भुगतान करना चुन सकते हैं aवितरक परआधार वितरक द्वारा प्रदान की गई सेवाओं सहित विभिन्न कारकों के आपके आकलन के बारे में।

3. मैं म्यूचुअल फंड का आवेदन फॉर्म कैसे भर सकता हूं?

ए। फॉर्म भरना काफी आसान काम है। बस पूछी गई बातों का उत्तर दें, जैसे नाम, आवेदन की गई इकाइयों की संख्या, पता और अन्य।

4. एक व्यवस्थित निवेश योजना (एसआईपी) क्या है?

ए। एक व्यवस्थितनिवेश योजना (सिप) एक ऐसी प्रणाली है जो निवेशकों को नियमित आधार पर निवेश करने में सक्षम बनाती है। इसके जरिए आप म्युचुअल फंड में छोटी से छोटी रकम भी निवेश कर सकते हैं।

5. क्या मैं म्यूचुअल फंड में नकद निवेश कर सकता हूं?

ए। हाँ तुम कर सकते हो। रुपये तक का नकद निवेश। 50,000 प्रत्येक आगंतुक के लिए, प्रत्येक वित्तीय वर्ष के लिए और प्रत्येक म्यूचुअल फंड के लिए अनुमति है।

6. क्या अनिवासी भारतीयों (एनआरआई) को म्यूचुअल फंड में निवेश करने की अनुमति है?

ए। हाँ, अनिवासी भारतीय कर सकते हैंम्युचुअल फंड में निवेश. हालांकि, आवश्यक विवरण और दस्तावेज जमा करने होंगे।

7. मुझे म्युचुअल फंड से संबंधित जानकारी कहां मिल सकती है?

ए। लगभग हर म्यूचुअल फंड की अपनी-अपनी वेबसाइट होती है। फिर भी, आप एसोसिएशन ऑफ म्यूचुअल फंड्स इन इंडिया की वेबसाइट तक पहुंच सकते हैं (एम्फी) पर जाकरwww.amfindia.com. या, आप जा सकते हैंwww.sebi.gov.in अधिक जानकारी प्राप्त करने के लिए।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।