वित्त वर्ष 2024-25 के लिए आयकर स्लैब और दर

भारत में, आयकरकिसी व्यक्ति के आधार पर शुल्क लिया जाता हैआयये कर दरें निम्नलिखित पर आधारित हैंश्रेणीआय के स्लैब को आय स्लैब कहा जाता है। जितनी अधिक आय होगी, उतना अधिक कर लगेगा। हर बजट के दौरान टैक्स स्लैब में बदलाव होता है। इस लेख में, हम स्लैब, करदाताओं की श्रेणियों आदि के आधार पर कर को समझेंगे।

केंद्रीय बजट 2024

नई कर व्यवस्था के तहत, वित्त मंत्री - सुश्री निर्मला सीतारमण ने आयकर स्लैब में बदलाव किया है।

आइये इन संशोधनों और बदलावों के बारे में अधिक जानें।

आयकर स्लैब 2024-25

केंद्रीय बजट 2024 के अनुसार नई कर स्लैब दर इस प्रकार है:

| प्रति वर्ष आय सीमा | नई कर सीमा |

|---|---|

| 3,00 रुपये तक,000 | शून्य |

| रु. 3,00,000 से रु. 7,00,000 | 5% |

| रु. 7,00,000 से रु. 10,00,000 | 10% |

| रु. 10,00,000 से रु. 12,00,000 | 15% |

| रु. 12,00,000 से रु. 15,00,000 | 20% |

| 15,00,000 रुपये से अधिक | 30% |

आयकर स्लैब वित्त वर्ष 2023-24

वित्त मंत्री निर्मला सीतारमण ने केंद्रीय बजट 2019-20 पेश किया है।बजट 2023-24 आय बढ़ाने और क्रय शक्ति को बढ़ावा देने का इरादा रखता है। भाषण के अनुसार, मूल छूट सीमा घटकर 24 हो गई है3 लाख रुपये से बढ़ाकर 2.5 लाख रुपयेइतना ही नहीं, धारा 87ए के तहत छूट को 5 लाख रुपये से बढ़ाकर 7 लाख रुपये कर दिया गया है।

केंद्रीय बजट 2023-24 के अनुसार कर स्लैब दर इस प्रकार है:

| प्रति वर्ष आय सीमा | कर सीमा (2023-24) |

|---|---|

| रु. 3,00,000 तक | शून्य |

| रु. 3,00,000 से रु. 6,00,000 | 5% |

| रु. 6,00,000 से रु. 9,00,000 | 10% |

| रु. 9,00,000 से रु. 12,00,000 | 15% |

| रु. 12,00,000 से रु. 15,00,000 | 20% |

| 15,00,000 रुपये से अधिक | 30% |

वे व्यक्ति जिनकी आयरु. 15.5 लाखऔर इससे ऊपर के लोग मानक के लिए पात्र होंगेकटौती का रु. 52,000इसके अलावा, नई कर व्यवस्था बन गई हैगलती करना1. फिर भी, लोगों के पास पुरानी कर व्यवस्था को बनाए रखने का विकल्प है, जो इस प्रकार है:

| प्रति वर्ष आय सीमा | कर सीमा (2021-22) |

|---|---|

| 2,50,000 रुपये तक | शून्य |

| रु. 2,50,001 से रु. 5,00,000 | 5% |

| रु. 5,00,001 से रु. 10,00,000 | 20% |

| 10,00,000 रुपये से अधिक | 30% |

Talk to our investment specialist

2019-20 के लिए आयकर स्लैब और दर (एवाई 2020-21)

यहां वित्त वर्ष 2019-2020 के लिए आयकर स्लैब दरें दी गई हैं-

- व्यक्ति एवंएचयूएफ(आयु <60 वर्ष)

- वरिष्ठ नागरिक (आयु: 60-80 वर्ष)

- वरिष्ठ नागरिक (आयु > 80 वर्ष)

- घरेलू कंपनियाँ

1. व्यक्तिगत करदाता और एचयूएफ (60 वर्ष से कम आयु)- I

| प्रति वर्ष आय सीमा | कर की दर | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 2,50,000 रुपये तक | कोई कर नहीं | शून्य |

| 2,50,000 से 5,00,000 रुपये तक | 5% | 4% उपकर |

| 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | 4% उपकर |

| 10,00,000 रुपये से 50,00,000 रुपये तक | 30% | 4% उपकर |

| 10,00,000 रुपये से अधिक तक1 करोर | 30% + 10% अधिभार | 4% उपकर |

| 1 करोड़ रुपये से अधिक | 30% +15% अधिभार | 4% उपकर |

धारा 87(ए) में संशोधन के अनुसार, यदि आपका वार्षिककरदायी आय5,00,000 रुपये से कम है, तो आप इसका लाभ उठा सकते हैंकर में छूटमौजूदा कानून के तहत 2,500 रुपये की आयकर छूट का प्रावधान था। लेकिन, नए कानून के तहत यह सीमा बढ़ाकर 12,500 रुपये कर दी गई।

2. वरिष्ठ नागरिक (60 वर्ष या उससे अधिक किन्तु 80 वर्ष से कम)

| प्रति वर्ष आय सीमा | कर दर वित्त वर्ष 23 - 24 | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 3,00,000 रुपये तक | कोई कर नहीं | शून्य |

| 3,00,000 से 5,00,000 रुपये से अधिक | 5% | 4% उपकर |

| 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | 4% उपकर |

| 10,00,000 रुपये से 50,00,000 रुपये तक | 30% | 4% उपकर |

| 50,00,000 रुपये से अधिक से 1 करोड़ रुपये तक | 30% + 10% अधिभार | 4% उपकर |

| 1 करोड़ रुपये से अधिक | 30% +15% अधिभार | 4% उपकर |

धारा 87(ए) में संशोधन के अनुसार, यदि आपकी वार्षिक कर योग्य आय 5,00,000 रुपये से कम है, तो आप कर छूट का लाभ उठा सकते हैं। मौजूदा कानूनों ने 2,500 आयकर छूट का रास्ता बनाया। हालाँकि, अद्यतन कानून ने यह सुनिश्चित किया कि सीमा को बढ़ाकर 12,500 आयकर छूट कर दिया गया।

3. वरिष्ठ नागरिक (80 वर्ष या उससे अधिक)

| प्रति वर्ष आय सीमा | कर दर वित्त वर्ष 23 - 24 | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 2,50,000 रुपये तक | कोई कर नहीं | शून्य |

| 5,00,000 रुपये तक | कोई कर नहीं | शून्य |

| 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | 4% उपकर |

| 10,00,000 रुपये से 50,00,000 रुपये तक | 30% | 4% उपकर |

| 50,00,000 रुपये से अधिक से 1 करोड़ रुपये तक | 30% + 10% अधिभार | 4% उपकर |

| 1 करोड़ रुपये से अधिक | 30% +15% अधिभार | 4% उपकर |

4. घरेलू कंपनियां

| टर्नओवर विवरण | घरेलू कंपनियाँ | फर्मों |

|---|---|---|

| 400 करोड़ रुपये तक के कारोबार पर आयकर | 25% | 30% |

| 400 करोड़ रुपये से अधिक टर्नओवर पर आयकर | 30% | 30% |

| उपकर | 3% + अधिभार | 3% + अधिभार |

| अधिभार | यदि आय 1 करोड़ रुपये से अधिक है तो 7%10 करोड़. और, 10 करोड़ रुपये से अधिक की आय पर 10% कर लगेगा | यदि कुल आय 1 करोड़ रुपये से अधिक है तो 12% कर लगेगा |

आयकर स्लैब से आयकर की गणना कैसे करें?

उदाहरण के लिए, मान लें कि कुल कर योग्य आय 8,00,000 रुपये है, और इस आय की गणना वेतन, ब्याज आय और किराये की आय जैसे सभी स्रोतों से आय को शामिल करके की गई है। धारा 80 के तहत कटौती भी कम कर दी गई है।

अब, आइए वित्त वर्ष 2017-18 (वित्त वर्ष 2018-19) के लिए आयकर की गणना करें-

| प्रति वर्ष आय सीमा | कर की दर | कर गणना |

|---|---|---|

| 2,50,000 रुपये तक की आय | कोई कर नहीं | |

| आय 2,50,000 रुपये से 5,00,000 रुपये तक | 5% (INR 5,00,000 – INR 2,50,000) | 12,500 रुपये |

| आय 5,00,000 – 10,00,000 रुपये तक | 20% (INR 8,00,000 – INR 5,00,000) | 60,000 रुपये |

| 10,00,000 रुपये से अधिक आय | 30% | शून्य |

| कर | 72,500 रुपये | |

| उपकर | 72,500 रुपये का 4% | 2,900 रुपये |

| वित्तीय वर्ष 2017-18 में कुल कर (वित्त वर्ष 2018-19) | 75,400 रुपये |

वित्त वर्ष 2017-18 (वित्त वर्ष 2018-19) के लिए आयकर स्लैब और दर

वित्त वर्ष 2018-19 के लिए आयकर स्लैब दरें इस प्रकार हैं -

1. व्यक्तिगत करदाता और एचयूएफ (60 वर्ष से कम आयु)

| आयकर स्लैब | कर की दर | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 2,50,000 रुपये तक की आय* | कोई कर नहीं | |

| आय 2,50,000 रुपये से 5,00,000 रुपये तक | 5% | आयकर का 3% |

| आय 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | आयकर का 3% |

| 10,00,000 रुपये से अधिक आय | 30% | आयकर का 3% |

*वित्त वर्ष 2017-18 के लिए आयकर छूट सीमा 2 या 3 में शामिल व्यक्तियों को छोड़कर अन्य व्यक्तियों और एचयूएफ के लिए 2,50,000 रुपये तक है।

2. वरिष्ठ नागरिक (60 वर्ष या उससे अधिक किन्तु 80 वर्ष से कम)

| आयकर स्लैब | कर की दर | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 3,00,000 रुपये तक की आय* | कोई कर नहीं | |

| आय 3,00,000 रुपये से 5,00,000 रुपये तक | 5% | आयकर का 3% |

| आय 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | आयकर का 3% |

| 10,00,000 रुपये से अधिक आय | 30% | आयकर का 3% |

*वित्त वर्ष 2017-18 के लिए आयकर छूट सीमा 1 या 3 में शामिल लोगों को छोड़कर 3,00,000 रुपये तक है।

3. वरिष्ठ नागरिक (80 वर्ष या उससे अधिक)

| आयकर स्लैब | कर की दर | स्वास्थ्य एवं शिक्षा उपकर |

|---|---|---|

| 5,00,000 रुपये तक की आय* | कोई कर नहीं | |

| आय 5,00,000 रुपये से 10,00,000 रुपये तक | 20% | आयकर का 3% |

| इससे अधिक आय | 10,00,000 रुपये | 30% |

*वित्त वर्ष 2017-18 के लिए आयकर छूट सीमा 1 या 2 में शामिल लोगों को छोड़कर 5,00,000 रुपये तक है।

4. घरेलू कंपनियां

| टर्नओवर विवरण | कर की दर |

|---|---|

| पिछले वर्ष 2015-16 में सकल कारोबार 50 करोड़ तक | 25% |

| पिछले वर्ष 2015-16 में सकल कारोबार 50 करोड़ से अधिक | 30% |

*इसके अतिरिक्त, उपकर और अधिभार इस प्रकार लगाया जाता है: उपकर: कॉर्पोरेट कर का 3% अधिभार। कर योग्य आय 1 करोड़ से अधिक लेकिन 10 करोड़ से कम है - 7%, कर योग्य आय 10 करोड़ से अधिक है - 12%

वित्त वर्ष 2016-17 के लिए आयकर स्लैब और दर (एवाई 2017-18)

यहां वित्त वर्ष 2018-19 के लिए आयकर स्लैब दरें दी गई हैं

1. व्यक्तिगत करदाता और एचयूएफ (60 वर्ष से कम आयु)

| आयकर स्लैब | कर की दर |

|---|---|

| 2,50,000 रुपये तक की आय* | कोई कर नहीं |

| आय 2,50,000 रुपये से 5,00,000 रुपये तक | 10% |

| आय 5,00,000 रुपये से 10,00,000 रुपये तक | 20% |

| 10,00,000 रुपये से अधिक आय | 30% |

*वित्त वर्ष 2016-17 के लिए आयकर छूट सीमा 1 या 2 में शामिल लोगों को छोड़कर 2,50,000 रुपये तक है।

2. वरिष्ठ नागरिक (60 वर्ष या उससे अधिक किन्तु 80 वर्ष से कम)

| आयकर स्लैब | कर की दर |

|---|---|

| 3,00,000 रुपये तक की आय* | कोई कर नहीं |

| आय 3,00,000 रुपये से 5,00,000 रुपये तक | 10% |

| आय 5,00,000 – 10,00,000 रुपये तक | 20% |

| 10,00,000 रुपये से अधिक आय | 30% |

*वित्त वर्ष 2016-17 के लिए आयकर छूट सीमा 1 या 3 में शामिल लोगों को छोड़कर 3,00,000 रुपये तक है।

3. वरिष्ठ नागरिक (80 वर्ष या उससे अधिक)

| आयकर स्लैब | कर की दर |

|---|---|

| 5,00,000 रुपये तक की आय* कोई कर नहीं | |

| 5,00,000 – 10,00,000 रुपये तक की आय 20% | |

| 10,00,000 रुपये से अधिक आय 30% |

वित्त वर्ष 2016-17 के लिए आयकर छूट सीमा 1 या 2 में शामिल लोगों को छोड़कर 5,00,000 रुपये तक है।

4. घरेलू कंपनियां

| टर्नओवर विवरण | कर की दर |

|---|---|

| पिछले वर्ष 2014-15 में सकल कारोबार 5 करोड़ तक | 29% |

| पिछले वर्ष 2014-15 में सकल कारोबार 5 करोड़ से अधिक | 30% |

इसके अलावा, उपकर और अधिभार इस प्रकार लगाया जाता है: उपकर: कॉर्पोरेट कर का 3% अधिभार। कर योग्य आय 1 करोड़ से अधिक लेकिन 10 करोड़ से कम है - 7%। कर योग्य आय 10 करोड़ से अधिक है - 12%.

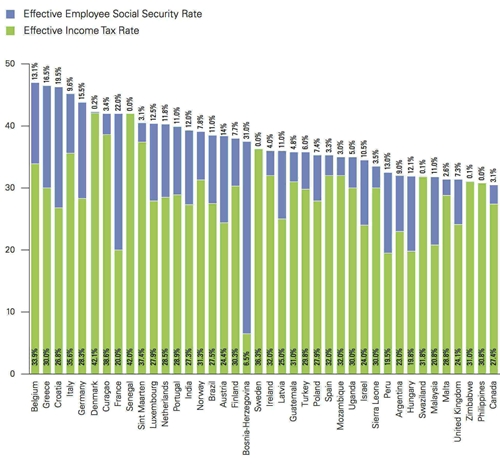

अन्य देशों के साथ भारतीय कर दरों की तुलना

केपीएमजी की रिपोर्ट के अनुसार-

'किसी देश की व्यक्तिगत आयकर दर केवल एक संकेतक है कि कोई व्यक्ति वास्तव में अपनी आय पर कितना कर चुकाता है।'

100,000 अमेरिकी डॉलर की सकल आय पर प्रभावी आयकर और सामाजिक सुरक्षा दरें

| पद | देश | प्रभावी आयकर दर | प्रभावी कर्मचारी सामाजिक सुरक्षा दर |

|---|---|---|---|

| 1 | बेल्जियम | 33.9% | 13.1 |

| 2 | यूनान | 30.0% | 16.5 |

| 3 | क्रोएशिया | 26.8% | 19.5% |

| 4 | इटली | 35.6% | 9.6% |

| 5 | जर्मनी | 28.3% | 15.5% |

| 6 | डेनमार्क | 42.1% | 0.2% |

| 7 | कुराकाओ | 38.6% | 3.4% |

| 8 | फ्रांस | 20.0% | 22.0% |

| 9 | सेनेगल | 42.0% | 0.0% |

| 10 | सेंट मार्टिन | 37.4% | 3.1% |

| 11 | लक्समबर्ग | 27.9% | 12.5% |

| 12 | नीदरलैंड | 28.5% | 11.8% |

| १३ | पुर्तगाल | 28.9% | 11.0% |

| 14 | भारत | 27.3% | 12.0% |

स्रोत- केपीएमजी का व्यक्तिगत आयकर और सामाजिक सुरक्षा दर सर्वेक्षण 2012, केपीएमजी इंटरनेशनल

स्रोत- केपीएमजी का व्यक्तिगत आयकर और सामाजिक सुरक्षा दर सर्वेक्षण 2012, केपीएमजी इंटरनेशनल

यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं कि यहाँ दी गई जानकारी सटीक है। हालाँकि, डेटा की शुद्धता के बारे में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना की जानकारी दस्तावेज़ से सत्यापित करें।

GOOD KNOWLEDGE