फिनकैश »क्रेडिट स्कोर रेंज »क्रेडिट स्कोर बनाम क्रेडिट रिमार्क्स

Table of Contents

- भारत में क्रेडिट स्कोर क्या है?

- भारत में एक अच्छा क्रेडिट स्कोर क्या है?

- भारत में अपना क्रेडिट स्कोर कैसे जांचें?

- क्रेडिट टिप्पणी क्या है?

- आपकी क्रेडिट रिपोर्ट में क्रेडिट टिप्पणियां कैसे जोड़ी जाती हैं?

- क्रेडिट रिपोर्ट पर "खाते से हटाई गई टिप्पणी'' का क्या अर्थ है?

- भारत में अपना क्रेडिट स्कोर कैसे सुधारें?

- निष्कर्ष

- अक्सर पूछे जाने वाले प्रश्न (एफएक्यू)

क्रेडिट स्कोर और क्रेडिट रिमार्क्स के बीच अंतर

आपकाविश्वस्तता की परख और क्रेडिट रिमार्क्स दो महत्वपूर्ण कारक हैं जो आपके वित्तीय स्वास्थ्य को प्रभावित करते हैं। जबकि एक क्रेडिट स्कोर आपकी साख का एक संख्यात्मक प्रतिनिधित्व है, क्रेडिट टिप्पणी आपके क्रेडिट इतिहास के बारे में अतिरिक्त जानकारी प्रदान करती है।

इस लेख में, हम क्रेडिट स्कोर और क्रेडिट टिप्पणियों के अर्थ, उनकी गणना कैसे की जाती है, और भारत में आपके वित्तीय स्वास्थ्य पर उनके प्रभाव का पता लगाएंगे। आपको यह भी पता चलेगा कि आप क्रेडिट टिप्पणियों पर कैसे विवाद कर सकते हैं औरअपने क्रेडिट स्कोर में सुधार करें भारत में।

भारत में क्रेडिट स्कोर क्या है?

भारत में, क्रेडिट स्कोर आपकी साख का प्रतिनिधित्व करने वाली तीन अंकों की संख्या है। इसकी गणना आपके क्रेडिट इतिहास के आधार पर की जाती है, जिसमें आपका शामिल है:

- भुगतान इतिहास

- क्रेडिट उपयोग

- क्रेडिट इतिहास की लंबाई

- क्रेडिट के प्रकार

- हाल की क्रेडिट पूछताछ

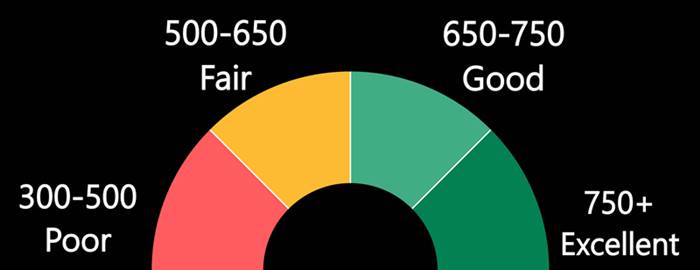

सिबिल स्कोर, जो 300 से 900 तक भिन्न हो सकता है, सबसे व्यापक रूप से उपयोग किया जाने वाला क्रेडिट स्कोरिंग मॉडल है। भारत में, एक उच्च क्रेडिट स्कोर कम क्रेडिट जोखिम को दर्शाता है, जो आपके क्रेडिट के लिए अधिकृत होने और अधिमान्य शर्तों और ब्याज दरों को प्राप्त करने की संभावना को बढ़ाता है।

भारत में एक अच्छा क्रेडिट स्कोर क्या है?

भारत में 750 या उससे अधिक का क्रेडिट स्कोर आमतौर पर उत्कृष्ट माना जाता है। 750 से कम क्रेडिट स्कोर वाले लोगों को क्रेडिट प्राप्त करना मुश्किल हो सकता है या उनसे अधिक ब्याज दर ली जा सकती है। भारत में क्रेडिट स्कोर की आवश्यकताएं एक ऋणदाता से दूसरे ऋणदाता के आधार पर भिन्न हो सकती हैंजोखिम सहिष्णुता और रणनीतिक लक्ष्य।

भारत में अपना क्रेडिट स्कोर कैसे जांचें?

आप CIBIL, जैसे विभिन्न ऑनलाइन प्लेटफॉर्म के माध्यम से अपना क्रेडिट स्कोर मुफ्त में देख सकते हैं।एक्सपीरियन, याEquifax. ये प्लेटफॉर्म आपके क्रेडिट स्कोर और प्रदान करते हैंक्रेडिट रिपोर्ट, जो आपका क्रेडिट इतिहास, बकाया ऋण और क्रेडिट पूछताछ दिखाता है। अपनी क्रेडिट रिपोर्ट की सटीकता सुनिश्चित करने और किसी भी त्रुटि या धोखाधड़ी गतिविधियों की पहचान करने के लिए नियमित रूप से अपनी क्रेडिट रिपोर्ट की समीक्षा करना महत्वपूर्ण है। आप भारत में वर्ष में एक बार प्रत्येक क्रेडिट ब्यूरो से निःशुल्क क्रेडिट रिपोर्ट का अनुरोध भी कर सकते हैं।

Talk to our investment specialist

क्रेडिट टिप्पणी क्या है?

भारत में एक क्रेडिट टिप्पणी आपकी क्रेडिट रिपोर्ट पर एक संकेतन है जो आपके क्रेडिट इतिहास के बारे में अतिरिक्त जानकारी प्रदान करता है। संदर्भ के आधार पर, यह सकारात्मक, नकारात्मक या तटस्थ हो सकता है। उदाहरण के लिए, एक सकारात्मक क्रेडिट टिप्पणी यह संकेत दे सकती है कि आपने ऋण का भुगतान कर दिया है या आपका क्रेडिट इतिहास लंबा है। एक नकारात्मक क्रेडिट टिप्पणी यह संकेत दे सकती है कि आप भुगतान चूक गए हैं, ऋण पर चूक कर चुके हैं, या आप पर उच्च ऋण है-आय अनुपात। एक तटस्थ क्रेडिट टिप्पणी यह संकेत दे सकती है कि आपने क्रेडिट के लिए आवेदन किया है, लेकिन भारत में आपकी साख पर कोई महत्वपूर्ण प्रभाव नहीं पड़ा है।

आपकी क्रेडिट रिपोर्ट में क्रेडिट टिप्पणियां कैसे जोड़ी जाती हैं?

भारत में उधारदाताओं, लेनदारों, या संग्रह एजेंसियों द्वारा क्रेडिट टिप्पणियों को आपकी क्रेडिट रिपोर्ट में जोड़ा जा सकता है। वे आपके भुगतान इतिहास, चूक, चार्ज-ऑफ, संग्रह, या अन्य गतिविधियों की रिपोर्ट कर सकते हैं जो आपकी साख को प्रभावित करते हैं। क्रेडिट टिप्पणी तब द्वारा संकलित की जाती हैक्रेडिट ब्यूरो और आपकी क्रेडिट रिपोर्ट में शामिल है। यह ध्यान रखना महत्वपूर्ण है कि क्रेडिट टिप्पणी आपकी क्रेडिट रिपोर्ट पर सात साल तक रह सकती है, जो टिप्पणी के प्रकार पर निर्भर करती है।

क्रेडिट रिपोर्ट पर "खाते से हटाई गई टिप्पणी'' का क्या अर्थ है?

क्रेडिट रिपोर्ट पर "खाते से हटाई गई टिप्पणी" का अर्थ है कि उपयोगकर्ता के क्रेडिट खाते के बारे में पहले से रिपोर्ट की गई टिप्पणी या टिप्पणी को हटा दिया गया है। यदि किसी खाते से कोई टिप्पणी हटा दी गई है, तो यह संकेत दे सकता है कि जानकारी गलत या पुरानी थी और उसे ठीक या अपडेट कर दिया गया है। इसका मतलब यह भी हो सकता है कि उपयोगकर्ता ने क्रेडिट ब्यूरो या रिपोर्ट करने वाले लेनदार के साथ टिप्पणी पर सफलतापूर्वक विवाद किया है।

क्रेडिट रिपोर्ट से नकारात्मक टिप्पणी को हटाने से उपयोगकर्ता के क्रेडिट स्कोर और साख पर सकारात्मक प्रभाव पड़ सकता है, क्योंकि यह किसी भी नकारात्मक जानकारी को समाप्त कर देता है जो उनके क्रेडिट को प्रभावित कर रहा हो। किसी भी अशुद्धि या गलत जानकारी के लिए नियमित रूप से क्रेडिट रिपोर्ट की जांच करना और उन्हें बनाए रखने के लिए उन्हें ठीक करने के लिए कदम उठाना आवश्यक हैअच्छा क्रेडिट इतिहास।

भारत में अपना क्रेडिट स्कोर कैसे सुधारें?

भारत में अपना क्रेडिट स्कोर सुधारने के लिए आप यहां कुछ कदम उठा सकते हैं:

समय पर अपने बिलों का भुगतान करें: आपका भुगतान इतिहास सबसे महत्वपूर्ण हैकारक आपके क्रेडिट स्कोर में। अपने क्रेडिट स्कोर को बेहतर बनाने के लिए, आपको अपने सभी बिलों का समय पर भुगतान करना चाहिए, जिसमें क्रेडिट कार्ड बिल, ऋण भुगतान और उपयोगिता बिल शामिल हैं

अपने ऋण-से-आय अनुपात को कम करें: आपका ऋण-से-आय अनुपात वह राशि है जो आपने अपनी आय से तुलना की है। अपने क्रेडिट स्कोर को बेहतर बनाने के लिए, आपको अपने ऋणों का भुगतान करके या अपनी आय में वृद्धि करके अपने ऋण-से-आय अनुपात को कम करने का प्रयास करना चाहिए

क्रेडिट का उपयोग बुद्धिमानी से करें: आपको क्रेडिट का उपयोग जिम्मेदारी से करना चाहिए और अपनेक्रेडिट कार्ड या बहुत अधिक कर्ज लेना। क्रेडिट कार्ड, व्यक्तिगत ऋण और सुरक्षित ऋण जैसे क्रेडिट प्रकारों का मिश्रण होना एक अच्छा विचार है

अपनी क्रेडिट रिपोर्ट की निगरानी करें: आपको अपनी क्रेडिट रिपोर्ट की सटीकता सुनिश्चित करने और किसी भी त्रुटि या धोखाधड़ी गतिविधियों की पहचान करने के लिए नियमित रूप से उसकी निगरानी करनी चाहिए। आप अपनी क्रेडिट रिपोर्ट में किसी भी बदलाव की सूचना प्राप्त करने के लिए अलर्ट भी सेट कर सकते हैं

क्रेडिट पूछताछ सीमित करें: बहुत अधिक क्रेडिट पूछताछ आपके क्रेडिट स्कोर को कम कर सकती है। अपने क्रेडिट स्कोर को बेहतर बनाने के लिए, आपको क्रेडिट पूछताछ की संख्या को सीमित करना चाहिए और क्रेडिट के लिए तभी आवेदन करना चाहिए जब आवश्यक हो

निष्कर्ष

अंत में, एक अच्छा क्रेडिट स्कोर आपको क्रेडिट प्राप्त करने और बेहतर शर्तें और ब्याज दरें प्राप्त करने में मदद कर सकता है। क्रेडिट टिप्पणियां आपके क्रेडिट इतिहास में जुड़ती हैं और इसका प्रभाव इस बात पर पड़ सकता है कि आप कितने क्रेडिट योग्य हैं। समय पर अपने बिलों का भुगतान करें, अपने ऋण-से-आय अनुपात को कम करें, क्रेडिट का बुद्धिमानी से उपयोग करें, अपनी क्रेडिट रिपोर्ट पर नज़र रखें, और आपके द्वारा की जाने वाली क्रेडिट पूछताछ की संख्या को सीमित करें। यदि आपको अपनी क्रेडिट रिपोर्ट में गलतियाँ या गलत जानकारी मिलती है, तो आप भारत में क्रेडिट ब्यूरो से इसे बदलने या हटाने के लिए कह सकते हैं। इन कामों को करने से, आप बेहतर क्रेडिट प्राप्त कर सकते हैं और अपने लक्ष्य तक पहुँच सकते हैंवित्तीय लक्ष्यों.

अक्सर पूछे जाने वाले प्रश्न (एफएक्यू)

1. भारत में क्रेडिट स्कोर की गणना कैसे की जाती है?

ए: भारत में क्रेडिट स्कोर की गणना करने के लिए उपयोग किए जाने वाले कारकों में शामिल हैं:

भुगतान इतिहास: इसमें समय पर बिलों और ऋणों का भुगतान करने का उपयोगकर्ता का ट्रैक रिकॉर्ड शामिल है। देर से भुगतान या चूक क्रेडिट स्कोर को नकारात्मक रूप से प्रभावित कर सकते हैं।

क्रेडिट उपयोग: यह क्रेडिट की वह राशि है जिसका उपयोग उपयोगकर्ता ने उपलब्ध कुल क्रेडिट की तुलना में किया है। उच्च क्रेडिट उपयोग के उच्च जोखिम का संकेत दे सकता हैगलती करना, जो क्रेडिट स्कोर को कम कर सकता है

क्रेडिट इतिहास की लंबाई: इसमें उपयोगकर्ता के क्रेडिट खाते और उनकी अवधि शामिल होती है। एक लंबा क्रेडिट इतिहास अधिक साख और स्थिरता का संकेत दे सकता है

क्रेडिट मिश्रण: इसमें उपयोगकर्ता के पास क्रेडिट कार्ड, ऋण और बंधक जैसे क्रेडिट खातों के प्रकार शामिल हैं। क्रेडिट प्रकारों का मिश्रण जिम्मेदार क्रेडिट व्यवहार प्रदर्शित कर सकता है और क्रेडिट स्कोर पर सकारात्मक प्रभाव डाल सकता है

हाल की क्रेडिट पूछताछ: इसमें उपयोगकर्ता द्वारा हाल ही में क्रेडिट के लिए आवेदन किए जाने की संख्या शामिल है। एकाधिक पूछताछ डिफ़ॉल्ट के उच्च जोखिम का संकेत दे सकती है, जो क्रेडिट स्कोर को कम कर सकती है

क्रेडिट ब्यूरो इन कारकों का विश्लेषण करने और प्रत्येक उपयोगकर्ता के लिए क्रेडिट स्कोर उत्पन्न करने के लिए जटिल एल्गोरिदम का उपयोग करते हैं। उपयोगकर्ता के क्रेडिट व्यवहार और इतिहास के आधार पर क्रेडिट स्कोर समय-समय पर अपडेट किया जाता है।

2. मुझे अपना क्रेडिट स्कोर कितनी बार जांचना चाहिए?

ए: साल में कम से कम एक बार या किसी प्रमुख ऋण या क्रेडिट कार्ड के लिए आवेदन करने से पहले अपने क्रेडिट स्कोर की जांच करने की सलाह दी जाती है। हालांकि, आप अपने क्रेडिट स्कोर की अधिक बार जांच भी कर सकते हैं, क्योंकि कुछ क्रेडिट निगरानी सेवाएं नियमित रूप से क्रेडिट स्कोर और रिपोर्ट तक निःशुल्क पहुंच प्रदान करती हैं।आधार.

3. क्रेडिट स्कोर और सिबिल स्कोर में क्या अंतर है?

ए: सिबिल स्कोर एक प्रकार का क्रेडिट स्कोर है जो विशेष रूप से क्रेडिट ब्यूरो सिबिल द्वारा प्रदान किया जाता है। क्रेडिट स्कोर एक अधिक सामान्य शब्द है जिसका उपयोग किसी व्यक्ति की साख के किसी भी संख्यात्मक प्रतिनिधित्व को संदर्भित करने के लिए किया जाता है।

4. लोन के लिए क्रेडिट स्कोर की गणना कैसे करें?

ए: ऋण के लिए क्रेडिट स्कोर की स्पष्ट रूप से गणना नहीं की जाती है। इसके बजाय, क्रेडिट स्कोर की गणना क्रेडिट ब्यूरो द्वारा उपयोगकर्ता के क्रेडिट इतिहास और वित्तीय व्यवहार के आधार पर की जाती है, जिसका उपयोग उधारदाताओं द्वारा विभिन्न प्रकार के ऋणों के लिए साख का मूल्यांकन करने के लिए किया जाता है। उपयोगकर्ता के क्रेडिट स्कोर को प्रभावित करने वाले कारक aगृह ऋण किसी भी अन्य प्रकार के ऋण के समान हैं, जैसे भुगतान इतिहास, क्रेडिट उपयोग, क्रेडिट इतिहास की अवधि, क्रेडिट मिश्रण और हाल की क्रेडिट पूछताछ।

5. क्या क्रेडिट रिमार्क्स मेरे लोन को प्रभावित करेंगे?

ए: हां, क्रेडिट टिप्पणियां संभावित रूप से ऋण के लिए स्वीकृत होने की आपकी क्षमता को प्रभावित कर सकती हैं, क्योंकि वे नकारात्मक वित्तीय व्यवहार या ऋणदाता को जोखिम का संकेत देते हैं। ऋणदाता क्रेडिट टिप्पणियों को लाल झंडे के रूप में देख सकते हैं और ऋण स्वीकृत करने में अधिक संकोच कर सकते हैं या कम अनुकूल शर्तों और उच्च ब्याज दरों की पेशकश कर सकते हैं। अपनी क्रेडिट रिपोर्ट की नियमित रूप से निगरानी करना और एक अच्छा क्रेडिट इतिहास बनाए रखने और ऋण स्वीकृति की संभावना बढ़ाने के लिए किसी भी क्रेडिट टिप्पणी या अशुद्धियों को दूर करना आवश्यक है।

यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं कि यहां दी गई जानकारी सटीक हो। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज़ से सत्यापित करें।