Table of Contents

तकनीकी विश्लेषण क्या है?

तकनीकी विश्लेषण जैसा कि यह शब्द तकनीकी प्रतीत होता है, हालांकि, इसका वास्तविक अर्थ इसके नाम से थोड़ा अलग है। इस लेख में, हम तकनीकी विश्लेषण की परिभाषा पर गहराई से विचार करेंगे, इसकी तुलनामौलिक विश्लेषण, समर्थन और प्रतिरोध स्तर, स्टॉक चार्ट और तकनीकी विश्लेषण की व्याख्या, और तकनीकी विश्लेषण के लिए उपयोग किए जाने वाले अन्य प्रसिद्ध संकेतक।

तकनीकी विश्लेषण: परिभाषा

यह अतीत का अध्ययन करके कीमतों की दिशा का अनुमान लगाने की एक विधि हैमंडी आंकड़े। यहां विचार मूल्य पैटर्न और प्रवृत्तियों की पहचान करना और उन पैटर्नों का फायदा उठाना है। तकनीकी विश्लेषक इसलिए कोशिश करते हैं और पैटर्न की खोज करते हैं और एक बार इन पैटर्न की पहचान हो जाने के बाद, विचार भविष्य के संभावित आंदोलन को निर्धारित करना है।

तकनीकी विश्लेषण का क्षेत्र तीन मान्यताओं पर आधारित है:

- बाजार सब कुछ छूट देता है

- प्रवृत्तियों में मूल्य चालें

- इतिहास खुद को दोहराता है

तकनीकी विश्लेषण बनाम मौलिक विश्लेषण

मौलिक विश्लेषण बुनियादी बातों पर आधारित सुरक्षा का अध्ययन है। किसी व्यवसाय के मौलिक विश्लेषण में उसके वित्तीय विश्लेषण का समावेश होता हैबयान और स्वास्थ्य, इसका प्रबंधन और प्रतिस्पर्धात्मक लाभ, और इसके प्रतिस्पर्धियों और बाजारों। जब विदेशी मुद्रा पर लागू किया जाता है, तो यह की समग्र स्थिति पर केंद्रित होता हैअर्थव्यवस्था, ब्याज दरें, उत्पादन,आय, और प्रबंधन। मौलिक विश्लेषण ऊपर फेंकता हैआंतरिक मूल्य कुछ मॉडलों का उपयोग कर स्टॉक का (रियायती)नकदी प्रवाह, लाभांश छूट मॉडल आदि), और यदि स्टॉक का मूल्य (मॉडल के अनुसार) वर्तमान मूल्य से अधिक है, तो स्टॉक एक अच्छी खरीद है और इसके विपरीत। तकनीकी विश्लेषण के लिए, केवल एक चीज जो मायने रखती है वह है सुरक्षा का पिछला ट्रेडिंग डेटा और यह डेटा क्या जानकारी प्रदान कर सकता है कि भविष्य में सुरक्षा कहां स्थानांतरित हो सकती है।

एक और महत्वपूर्ण अंतर दोनों के लिए उपयोग की जाने वाली समय-सीमा में है। मौलिक विश्लेषण तकनीकी विश्लेषण की तुलना में बाजार का विश्लेषण करने के लिए अपेक्षाकृत दीर्घकालिक दृष्टिकोण लेता है। जबकि तकनीकी विश्लेषण का उपयोग हफ्तों, दिनों या मिनटों की समय सीमा पर किया जा सकता है, मौलिक विश्लेषण अक्सर कई वर्षों के डेटा को देखता है।

हालाँकि, दोनों एक दूसरे के पूरक हैं क्योंकि मौलिक विश्लेषण 'क्या खरीदना है' और तकनीकी विश्लेषण 'कब खरीदना है' खोजने में मदद करता है।

तकनीकी विश्लेषण स्टॉक, वायदा और वस्तुओं के साथ किया जा सकता है, निश्चित-आय प्रतिभूतियां, विदेशी मुद्रा, आदि। इसलिए, वास्तव में, तकनीकी विश्लेषण किसी भी सुरक्षा के मूल्य रुझानों का विश्लेषण करता है!

सबसे पहले, हमें प्रवृत्तियों के अर्थ को समझना चाहिए। एक अपट्रेंड का अर्थ है उच्च ऊँचाइयों और उच्च चढ़ावों की एक श्रृंखला (एकतरफा ऊपर की ओर गति की व्याख्या के विपरीत)। बनाई गई नई ऊँचाइयाँ पहले की तुलना में ऊँची हैं, और निम्न भी ऊँची हैं! इसी तरह, एक डाउनट्रेंड निम्न चढ़ाव और निम्न उच्च की एक श्रृंखला है। यदि चोटियाँ और कुंड न तो ऊंचे हैं और न ही निचले, तो बाजार को एक बग़ल में आंदोलन का प्रदर्शन करने के लिए कहा जा सकता है।

Talk to our investment specialist

समर्थन और प्रतिरोध स्तर

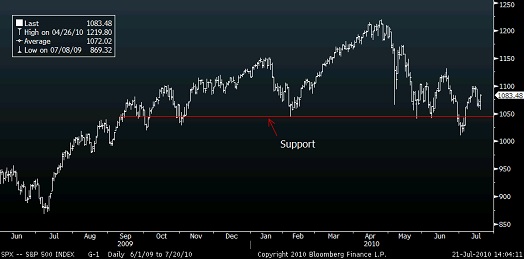

खैर, समर्थन स्तर मूल्य बिंदु हैं जिन्हें फर्श के रूप में देखा जाता है और ये स्तर सुरक्षा की कीमत को और नीचे जाने से रोकते हैं। समर्थन स्तरों पर, सुरक्षा की मांग आपूर्ति से अधिक है। नीचे एस एंड पी 500 के ग्राफ को देखें, लाल रेखा समर्थन स्तर है।

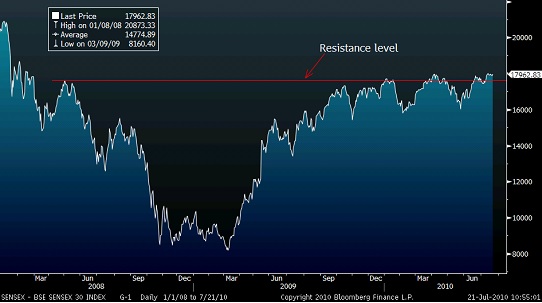

अब जहां तक प्रतिरोध की बात है, तो प्रतिरोध स्तरों को भी एक सीमा के रूप में माना जाता है क्योंकि ये मूल्य स्तर बाजार को कीमतों को ऊपर की ओर बढ़ने से रोकते हैं। इसे और समझाने के लिए नीचे बीएसई सेंसेक्स के ग्राफ पर एक नज़र डालें, स्पष्ट रूप से, लाल रेखा प्रतिरोध स्तर है।

प्रतिरोध पर या समर्थन के नीचे एक ब्रेक तब होता है जब प्रश्न में सुरक्षा की कीमत लगातार स्तर से अलग हो जाती है। इसलिए, प्रतिरोध स्तरों पर, सुरक्षा की आपूर्ति मांग से अधिक होती है।

तो अब हमने तकनीकी विश्लेषण के बारे में कुछ बुनियादी सिद्धांत सीख लिए हैं, आइए चार्ट और व्याख्याओं पर आगे बढ़ने से पहले कुछ बुनियादी शब्द सीखें।

तकनीकी विश्लेषण में प्रयुक्त स्टॉक चार्ट और व्याख्या

अब चार्टिंग की ओर बढ़ते हुए, आइए कुछ बुनियादी चार्ट देखें जिनका उपयोग तकनीकी विश्लेषक करते हैं। विभिन्न चार्ट प्रकार लाइन चार्ट हैं,मोमबत्ती चार्ट, बार आदि। मूविंग एवरेज संकेतक हैं न कि चार्ट प्रकार।

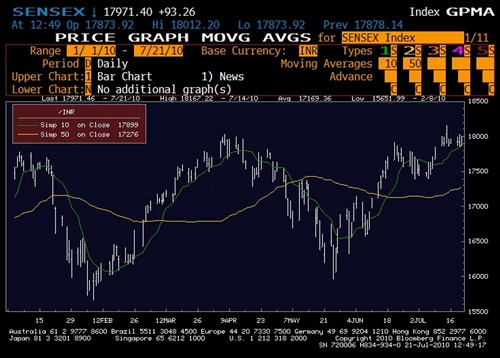

मूविंग एवरेज की कीमतों की गणना करने के लिए उपयोग की जाने वाली सबसे आम विधियों में से एक मूविंग एवरेज चार्ट है। यह केवल समय अवधि के दौरान पिछले सभी बंद कीमतों का योग लेता है और परिणाम को गणना में उपयोग की जाने वाली कीमतों की संख्या से विभाजित करता है। उदाहरण के लिए, 10-दिवसीय चलती औसत में, पिछले 10 समापन मूल्यों को एक साथ जोड़ा जाता है और फिर 10 से विभाजित किया जाता है। गणना में समय अवधि की संख्या बढ़ाना दीर्घकालिक प्रवृत्ति की ताकत को मापने के सर्वोत्तम तरीकों में से एक है। और संभावना है कि यह उलट जाएगा। नीचे दिए गए ग्राफ़ पर एक नज़र डालें; यहां हमारे पास सेंसेक्स का 10-दिवसीय और 50-दिवसीय मूविंग एवरेज है;

जैसा कि आप ऊपर से देख सकते हैं, 10-दिवसीय चलती औसत 50-दिवसीय चलती औसत से ऊपर है, और सेंसेक्स का मूल्य 10-दिवसीय चलती औसत से ऊपर है, यह स्पष्ट रूप से संकेत दे रहा है कि मूल्य की अल्पकालिक प्रवृत्ति ऊपर की ओर है। क्या आप ऊपर दिए गए ग्राफ को भी देखें और मई-जून '10 की अवधि देखें, आप देखेंगे कि उल्टा हो रहा है! इसलिए हम अनुमान लगा सकते हैं कि जब एक अल्पकालिक औसत लंबी अवधि के औसत से ऊपर होता है, तो प्रवृत्ति बढ़ जाती है। दूसरी ओर, एक छोटी अवधि के औसत से ऊपर एक दीर्घकालिक औसत प्रवृत्ति में गिरावट का संकेत देता है।

क्या सिंपल मूविंग एवरेज बेस्ट इंडिकेटर है?

ठीक है, निष्पक्ष होने के लिए, गणना करना सबसे आसान है, लेकिन अन्य चलती औसत हैं जो अधिक प्रतिक्रियाशील होंगे। इन्हीं में से एक है एक्सपोनेंशियल मूविंग एवरेज। इसकी गणना कैसे की जाती है (क्योंकि पैकेज ऐसा करते हैं) में उद्यम करने की आवश्यकता नहीं है, लेकिन यह कि घातीय चलती औसत सरल चलती औसत के सापेक्ष अधिक प्रतिक्रियाशील है। जैसा कि नीचे दिए गए ग्राफ से देखा जा सकता है, एक्सपोनेंशियल मूविंग एवरेज साधारण मूविंग एवरेज से ऊपर है, इसलिए कीमतों का रुझान ऊपर की ओर है, एक रिवर्स स्थिति का मतलब होगा कि कीमतों में गिरावट की उम्मीद है!

मूविंग एवरेज के बारे में एक और बात जो जानने की जरूरत है, वह यह है कि जब कोई मूविंग एवरेज किसी कीमत को पार करता है या किसी अन्य मूविंग एवरेज को पार करता है। उदाहरण के लिए उपरोक्त ग्राफ में, जब कीमत चलती औसत से ऊपर जाती है, तो संकेत यह है कि प्रवृत्ति कीमत में ऊपर की ओर गति है।

तकनीकी विश्लेषण में प्रयुक्त अन्य प्रसिद्ध संकेतक

एमएसीडी (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस)

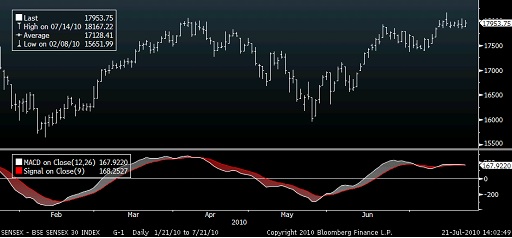

सबसे प्रसिद्ध और उपयोग किए जाने वाले संकेतकों में से एक एमएसीडी है। इसमें 2 (घातीय) चलती औसत शामिल हैं जो एक केंद्र रेखा के खिलाफ प्लॉट किए गए हैं। जब एमएसीडी सकारात्मक होता है, तो यह संकेत देता है कि छोटी अवधि की चलती औसत लंबी अवधि की चलती औसत से ऊपर है और ऊपर की गति का सुझाव देती है। जब एमएसीडी नकारात्मक होता है तो विपरीत सच होता है - यह संकेत देता है कि छोटी अवधि लंबी अवधि से नीचे है और नीचे की गति का सुझाव देती है। जब एमएसीडी लाइन केंद्र रेखा को पार करती है, तो यह चलती औसत में एक क्रॉसिंग का संकेत देती है। गणना में उपयोग किए जाने वाले सबसे आम चलती औसत मूल्य 26-दिन और 12-दिवसीय घातीय चलती औसत हैं। नीचे दिए गए ग्राफ़ पर एक नज़र डालें:

हरे तीर के ऊपर के ग्राफ में एक खरीद का संकेत है (चूंकि एक ऊपर की ओर क्रॉसओवर है) और लाल एक बेचने का संकेत देते हैं। (चूंकि नीचे की ओर क्रॉसओवर है)

सापेक्ष शक्ति सूचकांक (आरएसआई)

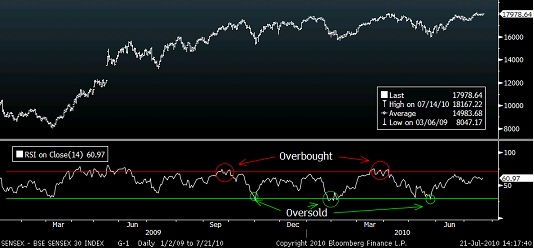

आरएसआई एक सुरक्षा में अधिक खरीद और अधिक बिक्री की स्थिति का संकेत देने में मदद करता है। संकेतक को a . में प्लॉट किया गया हैश्रेणी शून्य और 100 के बीच। 70 से ऊपर की रीडिंग का उपयोग यह सुझाव देने के लिए किया जाता है कि एक सुरक्षा अधिक खरीदी गई है, जबकि 30 से नीचे की रीडिंग का उपयोग यह सुझाव देने के लिए किया जाता है कि यह ओवरसोल्ड है।

ऊपर दिए गए ग्राफ़ में, जब RSI 30 को छूता है तो यह ओवरसोल्ड क्षेत्र में चला जाता है (ग्राफ़ में हरे रंग के सर्कल द्वारा चिह्नित), इसलिए यह एक खरीद संकेत है। यह एक बेचने का संकेत है जब आरएसआई 70 से ऊपर चला जाता है (ग्राफ में एक लाल सर्कल द्वारा चिह्नित)। यह अधिक खरीददार क्षेत्र में चला जाता है।

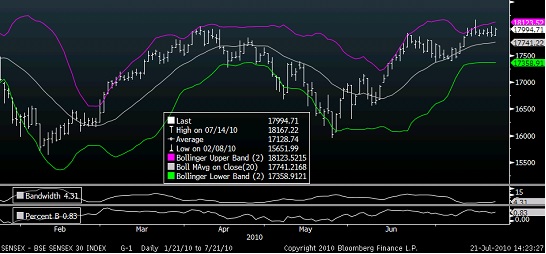

बोलिंगर बैंड

सीधे शब्दों में कहें, बोलिंगर बैंड में एक केंद्र रेखा और इसके ऊपर और नीचे दो मूल्य चैनल (बैंड) होते हैं। जब स्टॉक की कीमतें लगातार ऊपरी बोलिंजर बैंड को छूती हैं, तो कीमतों को अधिक खरीद लिया जाता है; इसके विपरीत, जब वे लगातार निचले बैंड को छूते हैं, तो कीमतों को ओवरसोल्ड माना जाता है, जो खरीद संकेत को ट्रिगर करता है।

जैसा कि ऊपर दिए गए चार्ट से देखा जा सकता है, मई '10 के दौरान, सेंसेक्स ने लगातार निचले बैंड को छुआ (हरा बिंदीदार अंडाकार), एक ओवरसोल्ड स्थिति का संकेत। हालांकि, स्टॉक में आने पर, हमें ट्रेंड रिवर्सल की प्रतीक्षा करनी चाहिए और फिर खरीदारी करनी चाहिए! इसी तरह जून '10 के दौरान स्टॉक लगातार ऊपरी बैंड (लाल बिंदीदार अंडाकार) को छू रहा था, हालांकि यहां फिर से बिक्री को अंजाम देने के लिए ट्रेंड रिवर्सल की प्रतीक्षा करनी चाहिए।

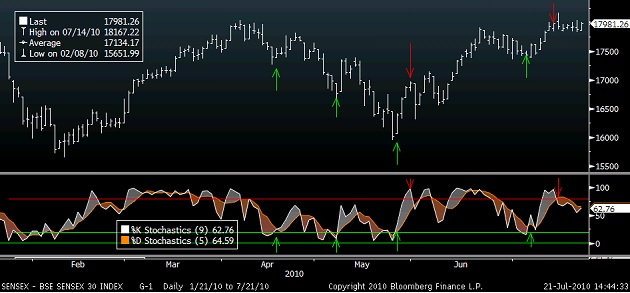

स्टोकेस्टिक

स्टोकेस्टिक थरथरानवाला तकनीकी विश्लेषण में उपयोग किए जाने वाले सबसे अधिक मान्यता प्राप्त गति संकेतकों में से एक है। इस सूचक के पीछे का विचार यह है कि एक अपट्रेंड में, कीमत को ट्रेडिंग रेंज के उच्च स्तर के पास बंद होना चाहिए, जो सुरक्षा में ऊपर की ओर गति का संकेत देता है। डाउनट्रेंड में, कीमत ट्रेडिंग रेंज के निचले स्तर के पास बंद होनी चाहिए, जो नीचे की गति का संकेत देती है। स्टोकेस्टिक थरथरानवाला शून्य और 100 की सीमा के भीतर प्लॉट किया गया है और 80 से ऊपर की ओवरबॉट स्थितियों और 20 से नीचे की ओवरसोल्ड स्थितियों का संकेत देता है। स्टोकेस्टिक थरथरानवाला में% K और% D की दो लाइनें होती हैं। जब %K %D से ऊपर होता है तो यह एक अपट्रेंड का संकेत देता है और इसके विपरीत।

जैसा कि ऊपर दिए गए ग्राफ से देखा जा सकता है, जब % K 20 (हरी क्षैतिज रेखा) से नीचे है और यह% D को पार करता है, तो यह BUY (हरे तीरों द्वारा दिखाया गया) का संकेत है। हालाँकि जब% K 80 (लाल क्षैतिज रेखा) से ऊपर है और K%% D से नीचे चला जाता है तो यह एक सेल संकेत है।

हमने ऊपर कुछ महत्वपूर्ण संकेतकों को कवर करने का प्रयास किया है। हालांकि, तकनीकी विश्लेषक कई अन्य संकेतकों का उपयोग करते हैं। इन अध्ययनों को करने के लिए ब्लूमबर्ग टर्मिनल की आवश्यकता नहीं है; ये स्टॉक के लिए बहुत आसानी से किया जा सकता हैwww.bseindia.com जहां सभी प्रकार के चार्ट तैयार किए जा सकते हैं। ध्यान देने योग्य एक और महत्वपूर्ण बात यह है कि विश्लेषक पहले चलती औसत का उपयोग करते हैं और फिर अन्य संकेतकों पर चलते हैं, अच्छे चार्टिस्ट रुझान स्थापित करने और यह पता लगाने में सक्षम होते हैं कि किन संकेतकों को संदर्भित किया जाना है।

हमेशा याद रखें, तकनीकी विश्लेषण संभावनाओं में सौदा करता है, निश्चितता कभी नहीं!

Very nice very good