Table of Contents

ನಿವ್ವಳ ಬಡ್ಡಿ ಮಾರ್ಜಿನ್ ಬ್ಯಾಂಕುಗಳು

ಹಣಕಾಸು ಸಂಸ್ಥೆಯ ನಿವ್ವಳ ಬಡ್ಡಿಯ ಮಾರ್ಜಿನ್ (NIM) ಸಾಲಗಳು ಮತ್ತು ಅಡಮಾನಗಳಂತಹ ಕ್ರೆಡಿಟ್ ಉತ್ಪನ್ನಗಳಿಂದ ನಿವ್ವಳ ಬಡ್ಡಿ ಆದಾಯವನ್ನು ಉಳಿತಾಯ ಖಾತೆಗಳು ಮತ್ತು ಠೇವಣಿ ಪ್ರಮಾಣಪತ್ರಗಳ (CD ಗಳು) ಹೊಂದಿರುವವರಿಗೆ ಖರ್ಚು ಮಾಡುವ ಬಡ್ಡಿಗೆ ಹೋಲಿಸುತ್ತದೆ. NIM, ಶೇಕಡಾವಾರು ಪ್ರಮಾಣದಲ್ಲಿ ವ್ಯಕ್ತಪಡಿಸಲಾದ ಲಾಭದಾಯಕತೆಯ ಮೆಟ್ರಿಕ್, ಸಂಭವನೀಯತೆಯ ಅಂದಾಜು ಒದಗಿಸುತ್ತದೆ.ಬ್ಯಾಂಕ್ ಅಥವಾ ಹೂಡಿಕೆ ಸಂಸ್ಥೆಯು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಏಳಿಗೆ ಹೊಂದುತ್ತದೆ. ಮೂಲಕನೀಡುತ್ತಿದೆ ಅವರ ಬಡ್ಡಿ ಆದಾಯದ ಲಾಭದ ಒಳನೋಟ ಮತ್ತು ಅವರ ಬಡ್ಡಿ ವೆಚ್ಚಗಳು, ಈ ಸೂಚಕವು ಸಂಭಾವ್ಯ ಹೂಡಿಕೆದಾರರಿಗೆ ನಿರ್ದಿಷ್ಟ ಹಣಕಾಸು ಸೇವೆಗಳ ಸಂಸ್ಥೆಯಲ್ಲಿ ಭಾಗವಹಿಸಬೇಕೆ ಅಥವಾ ಬೇಡವೇ ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಧನಾತ್ಮಕ ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚು ಲಾಭದಾಯಕ ಕಾರ್ಯಾಚರಣೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ, ಆದರೆ ನಕಾರಾತ್ಮಕ ಮೌಲ್ಯವು ಅಸಮರ್ಥ ಹೂಡಿಕೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಎರಡನೆಯ ಪ್ರಕರಣದಲ್ಲಿ, ಕಂಪನಿಯು ಇನ್ನೂ ನೀಡಬೇಕಾದ ಸಾಲವನ್ನು ಪಾವತಿಸಲು ಹಣವನ್ನು ಬಳಸಿಕೊಂಡು ಅಥವಾ ಆ ಸ್ವತ್ತುಗಳನ್ನು ಹೆಚ್ಚು ಲಾಭದಾಯಕ ಹೂಡಿಕೆಗಳಿಗೆ ವರ್ಗಾಯಿಸುವ ಮೂಲಕ ಸರಿಪಡಿಸುವ ಕ್ರಮವನ್ನು ತೆಗೆದುಕೊಳ್ಳಬಹುದು.

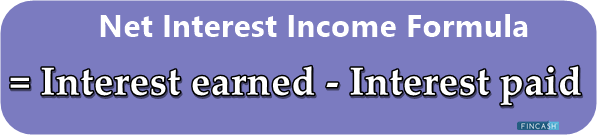

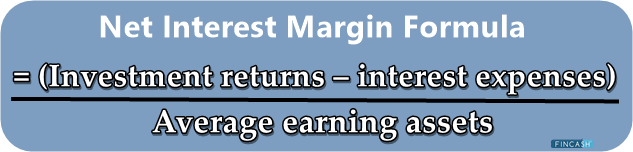

ನಿವ್ವಳ ಬಡ್ಡಿ ಮಾರ್ಜಿನ್ ಫಾರ್ಮುಲಾ

ನಿವ್ವಳ ಬಡ್ಡಿ ಅಂಚು = (ಹೂಡಿಕೆ ಆದಾಯ - ಬಡ್ಡಿ ವೆಚ್ಚಗಳು) / ಸರಾಸರಿ ಗಳಿಸುವ ಸ್ವತ್ತುಗಳು

ನಿವ್ವಳ ಬಡ್ಡಿ ಮಾರ್ಜಿನ್ ಉದಾಹರಣೆ

ಕಂಪನಿ ABC ಸರಾಸರಿ ಗಳಿಕೆಯ ಆಸ್ತಿ ರೂ. 10,000,000, ಎಹೂಡಿಕೆಯ ಮೇಲಿನ ಪ್ರತಿಫಲ ರೂ. 1,000,000, ಬಡ್ಡಿ ವೆಚ್ಚ ರೂ. 2,000,000, ಮತ್ತು ಇತರ ಪ್ರಭಾವಶಾಲಿ ಸಂಖ್ಯೆಗಳು.

ಈ ಸಂದರ್ಭದಲ್ಲಿ, ABC ನಿವ್ವಳ ಬಡ್ಡಿ ಅಂಚು = (1,000,000 – 2,000,000) / 10,000,000

ನಿವ್ವಳ ಬಡ್ಡಿ ಅಂಚು = -10%

ಇದರರ್ಥ ಹೂಡಿಕೆಗಿಂತ ಬಡ್ಡಿ ವೆಚ್ಚದಲ್ಲಿ ಹೆಚ್ಚು ಹಣವನ್ನು ಕಳೆದುಕೊಂಡಿದೆಆದಾಯ. ಈ ಹೂಡಿಕೆ ಮಾಡುವ ಬದಲು ಸಾಲವನ್ನು ಇತ್ಯರ್ಥಗೊಳಿಸಲು ತನ್ನ ಹೂಡಿಕೆಯ ಹಣವನ್ನು ಬಳಸಿದರೆ ಈ ಕಂಪನಿಯು ಬಹುಶಃ ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ.

Talk to our investment specialist

ನಿವ್ವಳ ಬಡ್ಡಿಯ ಮಾರ್ಜಿನ್ ಇಂಟರ್ಪ್ರಿಟೇಶನ್

ಉಳಿತಾಯ ಮತ್ತು ಸಾಲಗಳ ಬೇಡಿಕೆಯನ್ನು ನಿರ್ದೇಶಿಸುವಲ್ಲಿ ಕೇಂದ್ರೀಯ ಬ್ಯಾಂಕ್ ನಿರ್ದೇಶನಗಳು ನಿರ್ಣಾಯಕವಾಗಿರುವುದರಿಂದ, ಅವು ಬ್ಯಾಂಕಿನ ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚುಗಳ ಮೇಲೆ ಗಮನಾರ್ಹವಾಗಿ ಪರಿಣಾಮ ಬೀರುತ್ತವೆ. ಗ್ರಾಹಕರು ಹಣವನ್ನು ಎರವಲು ಪಡೆಯುವ ಸಾಧ್ಯತೆಯಿದೆ ಮತ್ತು ಬಡ್ಡಿದರಗಳು ಕಡಿಮೆಯಾದಾಗ ಅದನ್ನು ಉಳಿಸುವ ಸಾಧ್ಯತೆ ಕಡಿಮೆ. ಇದು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಹೆಚ್ಚಿನ ನಿವ್ವಳ ಬಡ್ಡಿ ಅಂಚುಗಳಿಗೆ ಕಾರಣವಾಗುತ್ತದೆ. ಮತ್ತೊಂದೆಡೆ, ಬಡ್ಡಿದರಗಳು ಹೆಚ್ಚಾದಂತೆ, ಸಾಲಗಳು ಹೆಚ್ಚು ದುಬಾರಿಯಾಗುತ್ತವೆ, ಉಳಿತಾಯವನ್ನು ಹೆಚ್ಚು ಆಕರ್ಷಕವಾಗಿಸುತ್ತದೆ ಮತ್ತು ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚುಗಳನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ.

ಚಿಲ್ಲರೆ ಬ್ಯಾಂಕಿಂಗ್ ಮತ್ತು ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚು

ಹೆಚ್ಚಿನ ಚಿಲ್ಲರೆ ಬ್ಯಾಂಕುಗಳು ಗ್ರಾಹಕರ ಠೇವಣಿಗಳ ಮೇಲೆ ಬಡ್ಡಿಯನ್ನು ಪಾವತಿಸುತ್ತವೆಶ್ರೇಣಿ ಸುಮಾರು 1% ವಾರ್ಷಿಕ. ಈ ಪ್ರಕಾರದ ಬ್ಯಾಂಕ್ ಐದು ಕ್ಲೈಂಟ್ಗಳ ಠೇವಣಿಗಳನ್ನು ಒಟ್ಟುಗೂಡಿಸಿ ಮತ್ತು 5% ವಾರ್ಷಿಕ ಬಡ್ಡಿ ದರದಲ್ಲಿ ಸಣ್ಣ ವ್ಯಾಪಾರಕ್ಕೆ ಸಾಲ ನೀಡಲು ಹಣವನ್ನು ಬಳಸಿದರೆ ನಿವ್ವಳ ಬಡ್ಡಿ ಹರಡುವಿಕೆಯು ಈ ಎರಡು ಮೊತ್ತಗಳ ನಡುವಿನ 4% ವ್ಯತ್ಯಾಸವಾಗಿದೆ. ಇಡೀ ಬ್ಯಾಂಕಿನ ಆಸ್ತಿಯ ಆಧಾರದ ಮೇಲೆ ಆ ಅನುಪಾತವನ್ನು ಲೆಕ್ಕಹಾಕಿದರೆ, ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚು ಒಂದು ಹೆಜ್ಜೆ ಮುಂದೆ ಹೋಗುತ್ತದೆ.

ಬ್ಯಾಂಕ್ನಲ್ಲಿ ರೂ. 1.2 ಮಿಲಿಯನ್ ಗಳಿಕೆ ಆಸ್ತಿ, ರೂ. ಠೇವಣಿದಾರರಿಗೆ ವಾರ್ಷಿಕವಾಗಿ 1% ಬಡ್ಡಿಯನ್ನು ಪಾವತಿಸುವ ಠೇವಣಿಗಳಲ್ಲಿ 1 ಮಿಲಿಯನ್, ಮತ್ತು ರೂ. 5% ಬಡ್ಡಿ ದರವನ್ನು ಹೊಂದಿರುವ ಸಾಲಗಳಲ್ಲಿ 900,000. ಇದರ ಬಡ್ಡಿ ವೆಚ್ಚಗಳು ರೂ. 10,000, ಮತ್ತು ಅದರ ಹೂಡಿಕೆಯ ಆದಾಯ ರೂ. 45,000. ವಿಧಾನದ ಪ್ರಕಾರ, ಮೇಲೆ ತಿಳಿಸಿದಂತೆ, ಬ್ಯಾಂಕಿನ ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚು 2.92% ಆಗಿದೆ. ಹೂಡಿಕೆದಾರರು ಗಂಭೀರವಾಗಿ ಪರಿಗಣಿಸಲು ಬಯಸಬಹುದುಹೂಡಿಕೆ ಈ ಕಂಪನಿಯಲ್ಲಿ, ಅದರ NIM ದೃಢವಾಗಿ ಕಪ್ಪು ಬಣ್ಣದಲ್ಲಿದೆ.

ತೀರ್ಮಾನ

ಸಾಲ ಮತ್ತು ಸಾಲದ ದರಗಳ ನಾಮಮಾತ್ರದ ಸರಾಸರಿಯು ನಿವ್ವಳ ಬಡ್ಡಿ ಹರಡುವಿಕೆಯಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಸ್ವತ್ತುಗಳನ್ನು ಗಳಿಸುವ ಮತ್ತು ಎರವಲು ಪಡೆದ ಹಣದ ಉಪಕರಣದ ಪರಿಮಾಣ ಮತ್ತು ಉಪಕರಣ ಸಂಯೋಜನೆಯು ಬದಲಾಗಬಹುದಾದ ಸಾಧ್ಯತೆಯನ್ನು ಇದು ನಿರ್ಲಕ್ಷಿಸುತ್ತದೆ. ನಿವ್ವಳ ಬಡ್ಡಿಯ ಅಂಚು ಲಾಭದಾಯಕತೆಯ ಅಳತೆಯಾಗಿದ್ದು ಅದು ಬ್ಯಾಂಕಿನ ಬಡ್ಡಿ ಆದಾಯವನ್ನು ಅದರ ಕ್ಲೈಂಟ್ ಪಾವತಿಗಳೊಂದಿಗೆ ಹೋಲಿಸುತ್ತದೆ.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.