Table of Contents

ಹೂಡಿಕೆಯ ಮೂಲಭೂತ ಅಂಶಗಳು

ಹೂಡಿಕೆ ಎಂದರೆ ನಿಮ್ಮ ಹಣವನ್ನು ಆಸ್ತಿ ಅಥವಾ ವಸ್ತುಗಳಿಗೆ ಸೇರಿಸುವ ಯೋಜನೆ ಎಂದರೆ ಅದು ಮೌಲ್ಯದಲ್ಲಿ ಹೆಚ್ಚಾಗುತ್ತದೆ ಅಥವಾ ಭವಿಷ್ಯದಲ್ಲಿ ಉತ್ತಮ ಬೆಳವಣಿಗೆಯನ್ನು ಹೊಂದಿರುತ್ತದೆ. ಹೂಡಿಕೆಯ ಹಿಂದಿನ ಮುಖ್ಯ ಉಪಾಯವೆಂದರೆ ನಿಯಮಿತವನ್ನು ಸೃಷ್ಟಿಸುವುದುಆದಾಯ ಅಥವಾ ನಿರ್ದಿಷ್ಟ ಅವಧಿಯಲ್ಲಿ ಹಿಂತಿರುಗಿಸುತ್ತದೆ. ಅನೇಕ ಜನರು ಉಳಿತಾಯವನ್ನು ಹೂಡಿಕೆಯೊಂದಿಗೆ ಗೊಂದಲಗೊಳಿಸುತ್ತಾರೆ.

ಹೂಡಿಕೆಯು ಸ್ವತ್ತುಗಳು ಅಥವಾ ಆದಾಯವನ್ನು ಭದ್ರಪಡಿಸುವ ಆಕ್ರಮಣಕಾರಿ ಮಾರ್ಗವಾಗಿದೆ, ಆದರೆ ಉಳಿತಾಯವು ಅಗತ್ಯವಿದ್ದಾಗ ಲಭ್ಯವಿರುವ ದ್ರವ ಹಣದೊಂದಿಗೆ ಸಂಬಂಧಿಸಿದೆ. ಸ್ಟಾಕ್ಗಳಂತಹ ಅನೇಕ ಹೂಡಿಕೆಯ ಮಾರ್ಗಗಳಿವೆ,ಬಾಂಡ್ಗಳು,ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಸ್ಥಿರ ಠೇವಣಿಗಳು ಇತ್ಯಾದಿ. ಆದರೆ, ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಲು ಒಬ್ಬರು ಮೊದಲು ಉಳಿಸಬೇಕು!

ಹೂಡಿಕೆ ಏಕೆ ಮುಖ್ಯ?

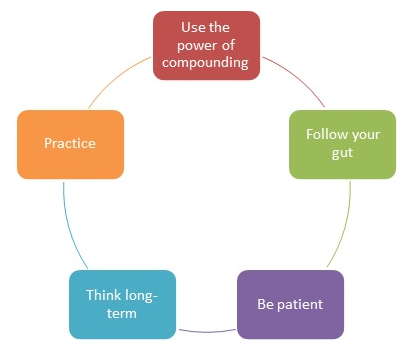

ನೀವು ಆರ್ಥಿಕವಾಗಿ ಸುರಕ್ಷಿತವಾಗಿರಲು ಬಯಸಿದರೆ, ಸಂಪತ್ತನ್ನು ನಿರ್ಮಿಸಿ, ತುರ್ತು ಪರಿಸ್ಥಿತಿಗೆ ಸಿದ್ಧರಾಗಿರಿ, ಸಮಯದಲ್ಲಿ ಸುರಕ್ಷಿತವಾಗಿರಿಹಣದುಬ್ಬರ ಅಥವಾ ನಿಮ್ಮ ಭೇಟಿಹಣಕಾಸಿನ ಗುರಿಗಳು, ನಂತರ ನೀವು ಮಾಡಬೇಕು- ಈಗ ಹೂಡಿಕೆ ಆರಂಭಿಸಲು! ಹೂಡಿಕೆ ಮಾಡಲು ಇದು ಎಂದಿಗೂ ಮುಂಚೆಯೇ ಅಥವಾ ತಡವಾಗಿಲ್ಲ. ನೀವು ಅಭ್ಯಾಸ ಮಾಡಬೇಕಾದ ಒಂದು ಪ್ರಮುಖ ವಿಷಯವೆಂದರೆ ನಿಮ್ಮ ಬಲವಾದ ಉತ್ಪಾದಕ ಬಳಕೆಗಳಿಕೆ. ಕಾಲಾನಂತರದಲ್ಲಿ ನಿಮ್ಮ ಹೂಡಿಕೆಯು ಬೆಳೆಯುತ್ತದೆ ಮತ್ತು ನಿಮ್ಮ ಹಣವೂ ಹೆಚ್ಚಾಗುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಮೌಲ್ಯINR 500 ಮುಂದಿನ 5 ವರ್ಷಗಳಲ್ಲಿ ಇದೇ ರೀತಿ ಆಗುವುದಿಲ್ಲ (ಹೂಡಿಕೆ ಮಾಡಿದರೆ!) ಮತ್ತು ಇದು ಇನ್ನಷ್ಟು ಬೆಳೆಯಬಹುದು! ಆದ್ದರಿಂದ, ಹೂಡಿಕೆ ಪ್ರತಿಯೊಬ್ಬರಿಗೂ ಬಹಳ ಮುಖ್ಯ.

ಆರಂಭಿಕ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಿ

ಹಣದ ಅಪೇಕ್ಷಿತ ಗುರಿಯನ್ನು ಹೊಂದಲು ಉತ್ತಮ ಮಾರ್ಗವೆಂದರೆ ಉಳಿತಾಯ! ನೆನಪಿಡಿ, ಶ್ರೀಮಂತರಾಗಿರುವುದು ನೀವು ಎಷ್ಟು ಹಣವನ್ನು ಗಳಿಸುತ್ತೀರಿ ಎಂಬುದರಲ್ಲ, ಆದರೆ ನೀವು ಎಷ್ಟು ಹಣವನ್ನು ಉಳಿಸುತ್ತೀರಿ. ಉಳಿತಾಯ ಮಾಡಿದಾಗ ಮಾತ್ರ ಹೂಡಿಕೆ ಆರಂಭಿಸಬಹುದು. ನಿಮ್ಮ ಅಪೇಕ್ಷಿತ ಗುರಿಗಳಿಗೆ ಹತ್ತಿರವಾಗಲು ಒಂದು ಮಾರ್ಗವೆಂದರೆ ಸಂಯುಕ್ತ ಆಸಕ್ತಿಯ ಶಕ್ತಿಯನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು. ಕಾಂಪೌಂಡ್ ಬಡ್ಡಿ ಎಂದರೆ ಬಡ್ಡಿಯನ್ನು ಆರಂಭಿಕ ಅಸಲು ಮೇಲೆ ಮಾತ್ರ ಲೆಕ್ಕ ಹಾಕುವುದಿಲ್ಲ ಆದರೆ ಮೊದಲು ಸಂಚಿತ ಬಡ್ಡಿಯ ಮೇಲೆ ಲೆಕ್ಕ ಹಾಕಲಾಗುತ್ತದೆ.

ಸಂಯುಕ್ತ ಆಸಕ್ತಿಯ ಸಮೀಕರಣವು P=C(1+r/n)nt;

*P ಭವಿಷ್ಯದ ಮೌಲ್ಯವಾಗಿದೆ *C ಎಂಬುದು ವೈಯಕ್ತಿಕ ಠೇವಣಿ *r ಎಂಬುದು ಬಡ್ಡಿದರ *n ಎಂಬುದು ವರ್ಷಕ್ಕೆ ಬಡ್ಡಿದರವನ್ನು ಎಷ್ಟು ಬಾರಿ ಸಂಯೋಜಿಸಲಾಗುತ್ತದೆ * t ಎಂಬುದು ವರ್ಷಗಳ ಸಂಖ್ಯೆ

ವಿವರಿಸಲು-

ನೀವು ಹೂಡಿಕೆ ಮಾಡಿದರೆ

INR 5000ವಾರ್ಷಿಕ ಬಡ್ಡಿ ದರದೊಂದಿಗೆ ಮಾಸಿಕ5% ಅದುಸಂಯುಕ್ತ ತ್ರೈಮಾಸಿಕ, ನಂತರ 5 ವರ್ಷಗಳ ನಂತರ ನಿಮ್ಮ ಒಟ್ಟು ಹೂಡಿಕೆ ಮೊತ್ತ INR 3,00,000 ಗೆ ಬೆಳೆಯುತ್ತದೆINR 3,56,906.ನಿಮ್ಮ ಒಟ್ಟು ಗಳಿಕೆ ಇರುತ್ತದೆINR 56,906ಸರಾಸರಿಯೊಂದಿಗೆINR 11,381 ವಾರ್ಷಿಕವಾಗಿ.

Talk to our investment specialist

ಹೂಡಿಕೆಯ ವಿಧಗಳು

ಎರಡು ವಿಭಿನ್ನ ರೀತಿಯ ಹೂಡಿಕೆಯು ಸಾಂಪ್ರದಾಯಿಕ ಮತ್ತು ಪರ್ಯಾಯವಾಗಿದೆ. ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆಗಳು ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಜನಪ್ರಿಯವಾಗಿವೆ ಮತ್ತು ಮೂಲಭೂತವಾಗಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು ಮುಂತಾದ ಸಾಧನಗಳೊಂದಿಗೆ ಮಾಡಲಾಗುತ್ತದೆ. ಆದರೆ, ಪರ್ಯಾಯ ಹೂಡಿಕೆಯು ಈಕ್ವಿಟಿ ಅಥವಾ ಸ್ಥಿರ ಆದಾಯದ ಮುಖ್ಯವಾಹಿನಿಯ ವರ್ಗಗಳಿಗೆ ಹೊಂದಿಕೆಯಾಗುವುದಿಲ್ಲ. ಪರ್ಯಾಯ ಹೂಡಿಕೆಗಳನ್ನು ಚಿನ್ನ, ಹೆಡ್ಜ್ ಫಂಡ್ಗಳು ಇತ್ಯಾದಿಗಳಲ್ಲಿ ಮಾಡಲಾಗುತ್ತದೆ, ಇದು ಆದಾಯವನ್ನು ನೀಡುತ್ತದೆ ಎಂದು ನಿರೀಕ್ಷಿಸಲಾಗಿದೆ.

ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆ

1. ಷೇರುಗಳು

ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಅಥವಾ ಸಾಮಾನ್ಯವಾಗಿ ಈಕ್ವಿಟಿ ಎಂದು ಕರೆಯುವುದು ಅತ್ಯಂತ ಸಾಮಾನ್ಯ ರೀತಿಯ ಹೂಡಿಕೆಯಾಗಿದೆ. ಷೇರುಗಳು ಕಂಪನಿಗಳಲ್ಲಿ ಮಾಲೀಕತ್ವವನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತದೆ ಮತ್ತು ಕಂಪನಿಯನ್ನು ಪ್ರಾರಂಭಿಸದೆ ಅಥವಾ ಹೂಡಿಕೆ ಮಾಡದೆಯೇ ವ್ಯಾಪಾರವನ್ನು ಹೊಂದಲು ಉತ್ತಮ ಮಾರ್ಗವೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ. ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುವ ಹೂಡಿಕೆದಾರರು ಮೊದಲು ಅದರ ಕಾರ್ಯವಿಧಾನವನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು.

3. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎನ್ನುವುದು ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು ಖರೀದಿಸುವ ಸಾಮಾನ್ಯ ಉದ್ದೇಶದೊಂದಿಗೆ ಹಣದ ಸಾಮೂಹಿಕ ಪೂಲ್ ಆಗಿದೆ.ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಈಕ್ವಿಟಿ, ಸಾಲ ಮತ್ತು ಇತರ ಮಾರುಕಟ್ಟೆಗಳ ಮೂಲಕ ಮಾಡಬಹುದು. ಇವು ವೈವಿಧ್ಯಮಯವಾಗಿವೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ವಿಧಗಳು ಎಂದು ಒಂದುಹೂಡಿಕೆದಾರ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಚಿಲ್ಲರೆ ಹೂಡಿಕೆದಾರರಿಗೆ, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸೆಕ್ಯುರಿಟೀಸ್ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಮಾನ್ಯತೆ ಪಡೆಯಲು ಸುಲಭವಾದ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ಕೆಲವು ಪ್ರಸಿದ್ಧ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಜನರು ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ:

ಎ. ಬಾಂಡ್ಗಳು

ಬಾಂಡ್ ಎನ್ನುವುದು ಸಾಲದ ಭದ್ರತೆಯಾಗಿದ್ದು, ಅಲ್ಲಿ ಬಾಂಡ್ನ ವಿತರಕರು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಬಡ್ಡಿಯನ್ನು (ಅಥವಾ ಸಾಮಾನ್ಯವಾಗಿ "ಕೂಪನ್" ಎಂದು ಕರೆಯಲಾಗುತ್ತದೆ) ಪಾವತಿಸುತ್ತಾರೆ ಮತ್ತು ಮೆಚ್ಯೂರಿಟಿ ದಿನಾಂಕದಂದು ಮೂಲ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಬಾಂಡ್ ಖರೀದಿದಾರ/ಹೋಲ್ಡರ್ ಆರಂಭದಲ್ಲಿ ಬಾಂಡ್ ಅನ್ನು ನೀಡುವವರಿಂದ ಖರೀದಿಸಲು ಮೂಲ ಮೊತ್ತವನ್ನು ಪಾವತಿಸುತ್ತಾರೆ. ಸರ್ಕಾರಿ ಬಾಂಡ್ಗಳು, ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳು ಮತ್ತು ತೆರಿಗೆ ಉಳಿತಾಯ ಬಾಂಡ್ಗಳಂತಹ ವಿವಿಧ ರೀತಿಯ ಬಾಂಡ್ಗಳಿವೆ. ಕೆಲವುಅತ್ಯುತ್ತಮ ಬಾಂಡ್ ನಿಧಿಗಳು ಹೂಡಿಕೆ ಮಾಡುವುದು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.22

↑ 0.02 ₹24,570 3.4 5.1 10.2 7.7 8.5 7.31% 3Y 5M 16D 4Y 9M 14D Corporate Bond ICICI Prudential Long Term Plan Growth ₹36.7861

↑ 0.01 ₹14,363 3.6 5.5 10.5 8.1 8.2 7.64% 4Y 11M 16D 10Y 2M 23D Dynamic Bond HDFC Corporate Bond Fund Growth ₹32.3282

↓ 0.00 ₹32,527 3.3 5 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Corporate Bond UTI Dynamic Bond Fund Growth ₹30.9395

↑ 0.01 ₹447 3.6 5.2 10.6 9.9 8.6 6.94% 5Y 5M 23D 8Y 14D Dynamic Bond ICICI Prudential Corporate Bond Fund Growth ₹29.5531

↑ 0.01 ₹29,929 3.1 4.9 9.3 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

ಬಿ. ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು

ಈಕ್ವಿಟಿ ಫಂಡ್ ಮುಖ್ಯವಾಗಿ ಷೇರುಗಳು/ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಇಕ್ವಿಟಿಯು ಸಂಸ್ಥೆಗಳಲ್ಲಿ (ಸಾರ್ವಜನಿಕವಾಗಿ ಅಥವಾ ಖಾಸಗಿಯಾಗಿ ವ್ಯಾಪಾರ ಮಾಡುವ) ಮಾಲೀಕತ್ವವನ್ನು ಪ್ರತಿನಿಧಿಸುತ್ತದೆ ಮತ್ತು ಸ್ಟಾಕ್ ಮಾಲೀಕತ್ವದ ಗುರಿಯು ಸಮಯದ ಅವಧಿಯಲ್ಲಿ ವ್ಯವಹಾರದ ಬೆಳವಣಿಗೆಯಲ್ಲಿ ಭಾಗವಹಿಸುವುದು. ಇದಲ್ಲದೆ, ಇಕ್ವಿಟಿ ಫಂಡ್ ಅನ್ನು ಖರೀದಿಸುವುದು ಕಂಪನಿಯನ್ನು ನೇರವಾಗಿ ಪ್ರಾರಂಭಿಸದೆ ಅಥವಾ ಹೂಡಿಕೆ ಮಾಡದೆಯೇ (ಸಣ್ಣ ಪ್ರಮಾಣದಲ್ಲಿ) ವ್ಯಾಪಾರವನ್ನು ಹೊಂದಲು ಉತ್ತಮ ಮಾರ್ಗಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ. ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಆದಾಯವನ್ನು ಪಡೆಯಲು ಈ ನಿಧಿಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ, ಆದರೆ ಇವು ಅಪಾಯಕಾರಿ ನಿಧಿಗಳು ಎಂದು ಒಬ್ಬರು ತಿಳಿದಿರಬೇಕು. ವಿವಿಧ ಪ್ರಕಾರಗಳಿವೆಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ಉದಾಹರಣೆಗೆದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು,ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು,ವೈವಿಧ್ಯಮಯ ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು,ಕೇಂದ್ರೀಕೃತ ನಿಧಿ, ಇತ್ಯಾದಿ ಕೆಲವನ್ನು ಹೆಸರಿಸಲು. ಕೆಲವುಅತ್ಯುತ್ತಮ ಇಕ್ವಿಟಿ ನಿಧಿಗಳು ಹೂಡಿಕೆ ಮಾಡುವುದು ಈ ಕೆಳಗಿನಂತಿರುತ್ತದೆ:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. DSP BlackRock Natural Resources and New Energy Fund Growth ₹84.944

↑ 0.53 ₹1,232 0 -7.3 -0.6 13.1 29.9 13.9 Sectoral DSP BlackRock Equity Opportunities Fund Growth ₹600.284

↓ -2.01 ₹13,784 5.6 -1.6 14.7 20.5 26.9 23.9 Large & Mid Cap DSP BlackRock US Flexible Equity Fund Growth ₹51.7627

↑ 2.84 ₹786 -15.1 -7 1.3 7.9 15.3 17.8 Global L&T Emerging Businesses Fund Growth ₹75.5889

↓ -0.36 ₹13,334 -3.6 -11.5 1.9 18.2 36 28.5 Small Cap L&T India Value Fund Growth ₹103.488

↓ -0.06 ₹12,600 3.6 -3.3 9.8 21.7 30.8 25.9 Value Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

ಸಿ. ಹೈಬ್ರಿಡ್ ನಿಧಿಗಳು

ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಕರೆಯಲಾಗುತ್ತದೆಸಮತೋಲಿತ ನಿಧಿ. ಈ ನಿಧಿಗಳು ಈಕ್ವಿಟಿ ಮತ್ತು ಎರಡರಲ್ಲೂ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆಸಾಲ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್. ಬೇರೆ ರೀತಿಯಲ್ಲಿ ಹೇಳುವುದಾದರೆ, ಈ ನಿಧಿಯು ಸಾಲ ಮತ್ತು ಇಕ್ವಿಟಿ ಎರಡರ ಸಂಯೋಜನೆಯಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ. ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಭಯಪಡುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ನಿಧಿಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿದೆ. ಈ ನಿಧಿಯು ಅಪಾಯದ ಭಾಗವನ್ನು ಕಡಿಮೆ ಮಾಡುತ್ತದೆ ಮತ್ತು ಕಾಲಾನಂತರದಲ್ಲಿ ಅತ್ಯುತ್ತಮ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಹೂಡಿಕೆ ಮಾಡಲು ಕೆಲವು ಉತ್ತಮವಾದ ಹೈಬ್ರಿಡ್ ಫಂಡ್ಗಳು:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Sub Cat. Aditya Birla Sun Life Regular Savings Fund Growth ₹65.6134

↓ -0.02 ₹1,377 3.8 3.4 10.8 8.6 12.6 10.5 Hybrid Debt Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,457.99

↓ -3.36 ₹7,193 3.1 -1.7 9.2 10.6 19.1 15.3 Hybrid Equity SBI Debt Hybrid Fund Growth ₹71.2442

↑ 0.01 ₹9,666 3.3 2.4 9.4 10 12.7 11 Hybrid Debt ICICI Prudential MIP 25 Growth ₹74.0285

↓ -0.04 ₹3,127 3 3.4 9.8 9.9 11 11.4 Hybrid Debt Principal Hybrid Equity Fund Growth ₹157.022

↓ -0.50 ₹5,619 4.1 -1.2 9.9 12.9 19.2 17.1 Hybrid Equity Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 24 Apr 25

4. ಸ್ಥಿರ ಠೇವಣಿ

ಸ್ಥಿರ ಠೇವಣಿ (FD) ಹೂಡಿಕೆಯ ಅತ್ಯಂತ ಹಳೆಯ ವಿಧಾನವಾಗಿದೆ. ನಿಗದಿತ ಮೊತ್ತವನ್ನು ಹಣಕಾಸು ಸಂಸ್ಥೆಯೊಂದಿಗೆ ನಿಗದಿತ ಸಮಯದವರೆಗೆ ಉಳಿಸಲಾಗುತ್ತದೆ, ಇದು ಹೂಡಿಕೆದಾರರಿಗೆ ಹಣದ ಮೇಲೆ ಬಡ್ಡಿಯನ್ನು ಗಳಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ. ಎಫ್ಡಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಕಾರಣವೆಂದರೆ ಎ ಗಿಂತ ಹೆಚ್ಚಿನ ಬಡ್ಡಿದರವನ್ನು ಗಳಿಸುವುದುಉಳಿತಾಯ ಖಾತೆ. ಪರಿಶೀಲಿಸಿಸ್ಥಿರ ಠೇವಣಿ ದರಗಳು

ಪರ್ಯಾಯ ಹೂಡಿಕೆ

1. ರಿಯಲ್ ಎಸ್ಟೇಟ್

ಕಳೆದ ಕೆಲವು ದಶಕಗಳಲ್ಲಿ ರಿಯಲ್ ಎಸ್ಟೇಟ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಹೂಡಿಕೆದಾರರಲ್ಲಿ ಜನಪ್ರಿಯವಾಗಿದೆ. ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಹೂಡಿಕೆಗಳು ಸಾಮಾನ್ಯವಾಗಿ ಲಾಭ ಅಥವಾ ಸ್ಥಿರ ಆದಾಯಕ್ಕಾಗಿ ಆಸ್ತಿಯನ್ನು ಖರೀದಿಸುವುದು, ಗುತ್ತಿಗೆ ನೀಡುವುದು ಅಥವಾ ಮಾರಾಟ ಮಾಡುವುದು ಎಂದರ್ಥ. ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರು ತೆಗೆದುಕೊಳ್ಳುತ್ತಾರೆ aಬ್ಯಾಂಕ್ ರಿಯಲ್ ಎಸ್ಟೇಟ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಾಲ.

2. ಖಾಸಗಿ ಇಕ್ವಿಟಿ/ ವೆಂಚರ್ ಕ್ಯಾಪಿಟಲ್

ಇದು ಪಟ್ಟಿ ಮಾಡದ ಕಂಪನಿಗಳಲ್ಲಿ ಮಾಡಿದ ಹೂಡಿಕೆಯಾಗಿದೆ. ಈ ಕಂಪನಿಗಳು ಮಧ್ಯಮ ಗಾತ್ರದಿಂದ ದೊಡ್ಡ ಗಾತ್ರದವರೆಗೆ ಸ್ಟಾರ್ಟ್ ಅಪ್ ಆಗಿರಬಹುದು. ಅಲ್ಲದೆ, ಸಂಸ್ಥೆಗಳು ನಿರ್ದಿಷ್ಟ ವಲಯಗಳಾಗಿರಬಹುದು ಅಥವಾ ವಿಶಾಲ ವ್ಯಾಪ್ತಿಯಲ್ಲಿರಬಹುದು.

3. ಉತ್ಪನ್ನಗಳು

ಉತ್ಪನ್ನವು ಭವಿಷ್ಯದಲ್ಲಿ ಸ್ಥಿರ ಬೆಲೆಗೆ ಆಸ್ತಿಯನ್ನು ಖರೀದಿಸುವ ಬದ್ಧತೆಯ ಮೂಲಕ ಖರೀದಿದಾರರಿಗೆ ನೀಡಲಾದ ಹಣಕಾಸಿನ ಒಪ್ಪಂದವಾಗಿದೆ. ಅತ್ಯಂತ ಸಾಮಾನ್ಯವಾದ ಉತ್ಪನ್ನಗಳೆಂದರೆ ಫ್ಯೂಚರ್ಗಳು, ಆಯ್ಕೆಗಳು, ಸ್ವಾಪ್ಗಳು ಮತ್ತು ಫಾರ್ವರ್ಡ್ಗಳು. ಭವಿಷ್ಯದ ಒಪ್ಪಂದಗಳು ಆಧರಿಸಿವೆಆಧಾರವಾಗಿರುವ ಬಾಂಡ್ಗಳು, ಷೇರುಗಳು, ವಿದೇಶಿ ಕರೆನ್ಸಿಗಳು ಇತ್ಯಾದಿ.

4. ರಚನಾತ್ಮಕ ಉತ್ಪನ್ನಗಳು

ರಚನಾತ್ಮಕ ಉತ್ಪನ್ನವು ಸ್ಟಾಕ್ನ ಕಾರ್ಯಕ್ಷಮತೆಗೆ ಸಂಬಂಧಿಸಿದ ಸ್ಥಿರ ಅವಧಿಯ ಹೂಡಿಕೆಯಾಗಿದೆಮಾರುಕಟ್ಟೆ ಅಥವಾ ಇತರ ಸೂಚ್ಯಂಕಗಳು. ರಚನಾತ್ಮಕ ಉತ್ಪನ್ನಗಳಲ್ಲಿನ ಆದಾಯವನ್ನು ಒಂದು ಗೆ ಲಿಂಕ್ ಮಾಡಲಾಗಿದೆಆಧಾರವಾಗಿರುವ ಆಸ್ತಿ ಮುಕ್ತಾಯ ದಿನಾಂಕದಂತಹ ಪೂರ್ವ-ನಿರ್ಧರಿತ ವೈಶಿಷ್ಟ್ಯಗಳೊಂದಿಗೆ,ಬಂಡವಾಳ ರಕ್ಷಣೆ ಮಟ್ಟ, ಕೂಪನ್ ದಿನಾಂಕ ಇತ್ಯಾದಿ.

5. ಹೆಡ್ಜ್ ನಿಧಿಗಳು

ಎಹೆಡ್ಜ್ ನಿಧಿ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಗಳಿಸಲು ಸಂಕೀರ್ಣ ಹೂಡಿಕೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಬೃಹತ್ ಹಣವನ್ನು ಸಂಗ್ರಹಿಸುವ ಹೂಡಿಕೆದಾರರ ಗುಂಪಾಗಿದೆ. ಹೆಡ್ಜ್ ಫಂಡ್ಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಅಲಭ್ಯವಾದ ಆಕ್ರಮಣಕಾರಿ ತಂತ್ರಗಳನ್ನು ಬಳಸಲು ಅನುಮತಿಸುತ್ತವೆ, ಅವುಗಳೆಂದರೆ ಸ್ವಾಪ್ಗಳು, ಶಾರ್ಟ್ಗಳು, ಹತೋಟಿಗಳು, ಉತ್ಪನ್ನಗಳು ಇತ್ಯಾದಿಗಳನ್ನು ಮಾರಾಟ ಮಾಡುವುದು.

ಇತರ ಪರ್ಯಾಯ ಹೂಡಿಕೆಗಳು

ವೈನ್, ಕಲೆ ಮತ್ತು ಪ್ರಾಚೀನ ವಸ್ತುಗಳು, ಸರಕುಗಳು, ವಾಸ್ತವವಾಗಿ ಯಾವುದೇ ವ್ಯವಹಾರ ಮೌಲ್ಯವನ್ನು ಪರ್ಯಾಯ ಹೂಡಿಕೆ ವಿಧಾನವಾಗಿ ಪರಿಗಣಿಸಬಹುದು.

ಆನ್ಲೈನ್ನಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

Fincash.com ನಲ್ಲಿ ಜೀವಮಾನಕ್ಕಾಗಿ ಉಚಿತ ಹೂಡಿಕೆ ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ.

ನಿಮ್ಮ ನೋಂದಣಿ ಮತ್ತು KYC ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪೂರ್ಣಗೊಳಿಸಿ

ದಾಖಲೆಗಳನ್ನು ಅಪ್ಲೋಡ್ ಮಾಡಿ (PAN, ಆಧಾರ್, ಇತ್ಯಾದಿ).ಮತ್ತು, ನೀವು ಹೂಡಿಕೆ ಮಾಡಲು ಸಿದ್ಧರಿದ್ದೀರಿ!

ಹೂಡಿಕೆಗಾಗಿ ಯೋಜನೆ ಮಾಡುವುದು ಒಂದು-ಬಾರಿ ಪ್ರಕ್ರಿಯೆ ಮಾತ್ರವಲ್ಲದೆ ನಿರಂತರ ಪ್ರಕ್ರಿಯೆಯಾಗಿದೆ. ಯಾವುದಕ್ಕೂ ಜಿಗಿಯುವ ಮೊದಲು, ನಿಮ್ಮ ಗುರಿಗಳು ಮತ್ತು ಕನಸುಗಳನ್ನು ಹೊಂದಿಸಿ ಮತ್ತು ಆದ್ಯತೆ ನೀಡಿ.ಆರಂಭಿಕ ಹೂಡಿಕೆ, ಈಗ ಹೂಡಿಕೆ ಮಾಡಿ!

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.