+91-22-48913909

+91-22-48913909

Table of Contents

ಕೋಟ್ಯಾಧಿಪತಿಯಾಗುವುದು ಹೇಗೆ?

ಕೋಟ್ಯಾಧಿಪತಿಯಾಗುವ ಕನಸು ಕಾಣುವವರಲ್ಲಿ ನೀವೂ ಒಬ್ಬರೇ? ಸರಿ, ಇದು ಸುಲಭವಲ್ಲ, ಆದರೆ ಇದು ಖಂಡಿತವಾಗಿಯೂ ಸಾಧ್ಯ. ಮತ್ತೆ ಹೇಗೆ? ಉತ್ತರವು ಇರುತ್ತದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಹೆಚ್ಚು ನಿರ್ದಿಷ್ಟವಾಗಿ ವ್ಯವಸ್ಥಿತವಾಗಿಹೂಡಿಕೆ ಯೋಜನೆ (SIP) ಆದ್ದರಿಂದ, SIP ನಿಖರವಾಗಿ ಏನೆಂದು ಅರ್ಥಮಾಡಿಕೊಳ್ಳೋಣ ಮತ್ತು ಅಂತಹ ದೊಡ್ಡ ಕಾರ್ಪಸ್ ಅನ್ನು ಹೇಗೆ ನಿರ್ಮಿಸಬಹುದು.

ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ ಅಥವಾ SIP

ವ್ಯವಸ್ಥಿತ ಹೂಡಿಕೆ ಯೋಜನೆ ಅಥವಾ SIP ವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆಹೂಡಿಕೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ. SIP ಸಂಪತ್ತು ಸೃಷ್ಟಿ ಪ್ರಕ್ರಿಯೆಯನ್ನು ಪ್ರಾರಂಭಿಸುತ್ತದೆ, ಅಲ್ಲಿ ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಅಲ್ಪ ಪ್ರಮಾಣದ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ನೀವು SIP ಮೂಲಕ ಈಕ್ವಿಟಿ ಹೂಡಿಕೆಯನ್ನು ಮಾಡಿದಾಗ, ಹಣವನ್ನು ಸ್ಟಾಕ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆಮಾರುಕಟ್ಟೆ ಮತ್ತು ಇದು ಕಾಲಾನಂತರದಲ್ಲಿ ನಿಯಮಿತ ಆದಾಯವನ್ನು ಉತ್ಪಾದಿಸುತ್ತದೆ. ಇದು ಹಣವು ಕಾಲಾನಂತರದಲ್ಲಿ ಚೆನ್ನಾಗಿ ಬೆಳೆಯುತ್ತದೆ ಎಂದು ಖಚಿತಪಡಿಸುತ್ತದೆ.

Talk to our investment specialist

SIP ನಲ್ಲಿ ಹೂಡಿಕೆಯ ಪ್ರಯೋಜನಗಳು

SIP ಗಳ ಕೆಲವು ಪ್ರಮುಖ ಪ್ರಯೋಜನಗಳೆಂದರೆ:

ರೂಪಾಯಿ ವೆಚ್ಚ ಸರಾಸರಿ

SIP ನೀಡುವ ದೊಡ್ಡ ಪ್ರಯೋಜನವೆಂದರೆ ರೂಪಾಯಿ ವೆಚ್ಚದ ಸರಾಸರಿ, ಇದು ಆಸ್ತಿ ಖರೀದಿಯ ವೆಚ್ಚವನ್ನು ಸರಾಸರಿ ಮಾಡಲು ವ್ಯಕ್ತಿಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಒಂದು ದೊಡ್ಡ ಮೊತ್ತದ ಹೂಡಿಕೆಯನ್ನು ಮಾಡುವಾಗ ನಿರ್ದಿಷ್ಟ ಸಂಖ್ಯೆಯ ಯೂನಿಟ್ಗಳನ್ನು ಖರೀದಿಸಲಾಗುತ್ತದೆಹೂಡಿಕೆದಾರ ಒಂದೇ ಬಾರಿಗೆ, SIP ಯ ಸಂದರ್ಭದಲ್ಲಿ ಯೂನಿಟ್ಗಳ ಖರೀದಿಯನ್ನು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಮಾಡಲಾಗುತ್ತದೆ ಮತ್ತು ಇವುಗಳು ಮಾಸಿಕ ಮಧ್ಯಂತರಗಳಲ್ಲಿ (ಸಾಮಾನ್ಯವಾಗಿ) ಸಮಾನವಾಗಿ ಹರಡುತ್ತವೆ. ಹೂಡಿಕೆಯು ಕಾಲಾನಂತರದಲ್ಲಿ ಹರಡುವುದರಿಂದ, ಹೂಡಿಕೆದಾರರಿಗೆ ಸರಾಸರಿ ವೆಚ್ಚದ ಲಾಭವನ್ನು ನೀಡುವ ವಿವಿಧ ಬೆಲೆಗಳಲ್ಲಿ ಷೇರು ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲಾಗುತ್ತದೆ, ಆದ್ದರಿಂದ ರೂಪಾಯಿ ವೆಚ್ಚದ ಸರಾಸರಿ ಎಂಬ ಪದ.

ಸಂಯೋಜನೆಯ ಶಕ್ತಿ

ಇದು ಪ್ರಯೋಜನವನ್ನು ಸಹ ನೀಡುತ್ತದೆಸಂಯೋಜನೆಯ ಶಕ್ತಿ. ನೀವು ಅಸಲು ಮಾತ್ರ ಆಸಕ್ತಿಯನ್ನು ಪಡೆದಾಗ ಸರಳ ಆಸಕ್ತಿ. ಚಕ್ರಬಡ್ಡಿಯ ಸಂದರ್ಭದಲ್ಲಿ, ಬಡ್ಡಿ ಮೊತ್ತವನ್ನು ಅಸಲಿಗೆ ಸೇರಿಸಲಾಗುತ್ತದೆ ಮತ್ತು ಹೊಸ ಅಸಲು (ಹಳೆಯ ಅಸಲು ಮತ್ತು ಲಾಭಗಳು) ಮೇಲೆ ಬಡ್ಡಿಯನ್ನು ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ. ಈ ಪ್ರಕ್ರಿಯೆಯು ಪ್ರತಿ ಬಾರಿಯೂ ಮುಂದುವರಿಯುತ್ತದೆ. SIP ಯಲ್ಲಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಕಂತುಗಳಲ್ಲಿರುವುದರಿಂದ, ಅವುಗಳು ಸಂಯೋಜಿತವಾಗಿರುತ್ತವೆ, ಇದು ಆರಂಭದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ಮೊತ್ತಕ್ಕೆ ಹೆಚ್ಚಿನದನ್ನು ಸೇರಿಸುತ್ತದೆ.

ಕೈಗೆಟುಕುವ ಸಾಮರ್ಥ್ಯ

SIP ಗಳು ಜನಸಾಮಾನ್ಯರಿಗೆ ಉಳಿತಾಯವನ್ನು ಪ್ರಾರಂಭಿಸಲು ಅತ್ಯಂತ ಒಳ್ಳೆ ಆಯ್ಕೆಯಾಗಿದೆ ಏಕೆಂದರೆ ಪ್ರತಿ ಕಂತಿಗೆ ಅಗತ್ಯವಿರುವ ಕನಿಷ್ಠ ಮೊತ್ತವು (ಅದೂ ಮಾಸಿಕ!) INR 500 ಕ್ಕಿಂತ ಕಡಿಮೆಯಿರಬಹುದು. ಕೆಲವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕಂಪನಿಗಳು ಟಿಕೆಟ್ ಗಾತ್ರದಲ್ಲಿ "MicroSIP" ಎಂದು ಕರೆಯಲ್ಪಡುವ ಯಾವುದನ್ನಾದರೂ ನೀಡುತ್ತವೆ. INR 100 ರಷ್ಟು ಕಡಿಮೆಯಾಗಿದೆ.

ಅಪಾಯ ಕಡಿತ

ಒಂದು SIP ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹರಡಿರುವುದರಿಂದ, ಒಬ್ಬರು ಷೇರು ಮಾರುಕಟ್ಟೆಯ ಎಲ್ಲಾ ಅವಧಿಗಳು, ಏರಿಳಿತಗಳು ಮತ್ತು ಹೆಚ್ಚು ಮುಖ್ಯವಾಗಿ ಕುಸಿತಗಳನ್ನು ಹಿಡಿಯುತ್ತಾರೆ. ಕುಸಿತಗಳಲ್ಲಿ, ಹೆಚ್ಚಿನ ಹೂಡಿಕೆದಾರರನ್ನು ಭಯವು ಸೆಳೆದಾಗ, SIP ಕಂತುಗಳು ಹೂಡಿಕೆದಾರರು "ಕಡಿಮೆ" ಖರೀದಿಸುವುದನ್ನು ಖಾತ್ರಿಪಡಿಸುವುದನ್ನು ಮುಂದುವರಿಸುತ್ತವೆ.

SIP ನಲ್ಲಿ, ಒಬ್ಬರು ₹ 500 ಕ್ಕಿಂತ ಕಡಿಮೆ ಮೊತ್ತದೊಂದಿಗೆ ಹೂಡಿಕೆಯನ್ನು ಪ್ರಾರಂಭಿಸಬಹುದು. ಇದು ಹೆಚ್ಚಿನ ಜನರಿಗೆ ಹೂಡಿಕೆಯ ಅತ್ಯಂತ ಕೈಗೆಟುಕುವ ಸಾಧನವಾಗಿದೆ. ಈ ರೀತಿಯಾಗಿ ಭವಿಷ್ಯದಲ್ಲಿ ದೊಡ್ಡ ಕಾರ್ಪಸ್ ಅನ್ನು ನಿರ್ಮಿಸಲು ಚಿಕ್ಕ ವಯಸ್ಸಿನಿಂದಲೇ ಸಣ್ಣ ಮೊತ್ತವನ್ನು ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಾರಂಭಿಸಬಹುದು. SIP ಗುರಿ ಯೋಜನೆಗೆ ಹೆಚ್ಚು ಪ್ರಸಿದ್ಧವಾಗಿದೆ. ಕೆಲವು ದೀರ್ಘಾವಧಿಹಣಕಾಸಿನ ಗುರಿಗಳು SIP ಮೂಲಕ ಜನರು ಯೋಜನೆ ಮಾಡುತ್ತಾರೆ:

- ಮನೆ ಖರೀದಿ

- ಕಾರು ಖರೀದಿ

- ಮದುವೆ

- ನಿವೃತ್ತಿ ಯೋಜನೆ

- ಅಂತರಾಷ್ಟ್ರೀಯ ಪ್ರವಾಸ

- ಮಗುವಿನ ಶಿಕ್ಷಣ

- ವೈದ್ಯಕೀಯ ತುರ್ತುಸ್ಥಿತಿಗಳು ಇತ್ಯಾದಿ.

SIP ಯೋಜನೆಗಳು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತವೆಹಣ ಉಳಿಸಿ ಮತ್ತು ಈ ಎಲ್ಲಾ ಪ್ರಮುಖ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ವ್ಯವಸ್ಥಿತ ರೀತಿಯಲ್ಲಿ ಸಾಧಿಸಿ. ಮತ್ತೆ ಹೇಗೆ? ಇದನ್ನು ಪರಿಶೀಲಿಸೋಣ!

ಕೋಟ್ಯಾಧಿಪತಿಯಾಗುವುದು ಹೇಗೆ?

SIP ಅನ್ನು ಪ್ರಾರಂಭಿಸಿ

ನೀವು SIP ಮಾಡಿದಾಗ, ನಿಮ್ಮ ಹಣವು ಬೆಳೆಯುತ್ತದೆ! ನಿಮ್ಮ ಅಪೇಕ್ಷಿತ ದೀರ್ಘಾವಧಿಯ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ತಲುಪುವ ಕೀಲಿಯು SIP ಅನ್ನು ಪ್ರಾರಂಭಿಸುವುದು ಮತ್ತು ದೀರ್ಘಾವಧಿಯವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡುವುದು. ನೀವು ಎಷ್ಟು ಬೇಗನೆ ಪ್ರಾರಂಭಿಸುತ್ತೀರೋ ಅಷ್ಟು ನಿಮಗೆ ಹೆಚ್ಚು ಲಾಭವಾಗುತ್ತದೆ. ಕೆಲವು ಉದಾಹರಣೆಗಳನ್ನು ನೋಡೋಣ:

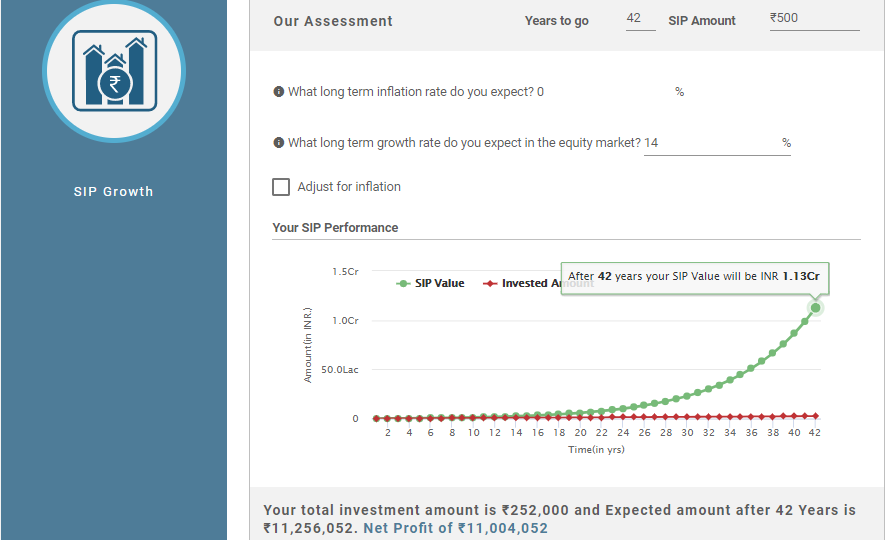

ಪ್ರಕರಣ 1- ನೀವು 25 ವರ್ಷ ವಯಸ್ಸಿನವರಾಗಿದ್ದರೆ ಮತ್ತು ನೀವು ₹1 ಕೋಟಿ ನೀವು ನಿಮ್ಮ 40 ವರ್ಷಗಳನ್ನು ತಲುಪುವ ಹೊತ್ತಿಗೆ. ನೀವು ಕೋಟ್ಯಾಧಿಪತಿಯಾಗಲು ತಿಂಗಳಿಗೆ ಕೇವಲ ₹ 500 ಹೂಡಿಕೆ ಮಾಡಬೇಕು. ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆ ದರವಾಗಿ ನಾವು 14 ಪ್ರತಿಶತವನ್ನು ಊಹಿಸಿದ್ದೇವೆ.

| ಅಧಿಕಾರಾವಧಿ | ಹೂಡಿಕೆಯ ಮೊತ್ತ | ಒಟ್ಟು ಹೂಡಿಕೆಯ ಮೊತ್ತ | 42 ವರ್ಷಗಳ SIP ನಂತರ ನಿರೀಕ್ಷಿತ ಮೊತ್ತ | ನಿವ್ವಳ ಲಾಭ |

|---|---|---|---|---|

| 42 ವರ್ಷಗಳು | ₹ 500 | ₹2,52,000 | ₹1,12,56,052 | ₹1,10,04,052 |

ನೀವು 42 ವರ್ಷಗಳ ಕಾಲ SIP ಮೂಲಕ INR 500 ಹೂಡಿಕೆ ಮಾಡಿದಾಗ, ನೀವು ₹1,10,04,052 ನಿವ್ವಳ ಲಾಭವನ್ನು ಗಳಿಸುತ್ತೀರಿ. ಸಂಖ್ಯೆಯು ಆಶ್ಚರ್ಯಕರವಾಗಿ ಕಾಣಿಸಬಹುದು, ಆದರೆ ಇದು ಸಂಯೋಜನೆಯ ಶಕ್ತಿಯ ಮ್ಯಾಜಿಕ್ ಆಗಿದೆ. ನೀವು ಹೆಚ್ಚು ಕಾಲ ಹೂಡಿಕೆಯಲ್ಲಿರುತ್ತೀರಿ, ನೀವು ಹೆಚ್ಚು ಆದಾಯವನ್ನು ಗಳಿಸುತ್ತೀರಿ, ಇದು ಕಾರ್ಪಸ್ ಅನ್ನು ವೇಗವಾಗಿ ಸಂಗ್ರಹಿಸಲು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ನಿಮ್ಮ ಮಾಸಿಕ ಹೂಡಿಕೆಯ ಮೊತ್ತವನ್ನು ನೀವು ಹೆಚ್ಚಿಸಿದರೆ, ನೀವು 42 ವರ್ಷಗಳ ಮುಂಚೆಯೇ ಕೋಟ್ಯಾಧಿಪತಿಯಾಗಬಹುದು, 14 ಪ್ರತಿಶತ ಬಡ್ಡಿದರವನ್ನು ನೀಡಬಹುದು.

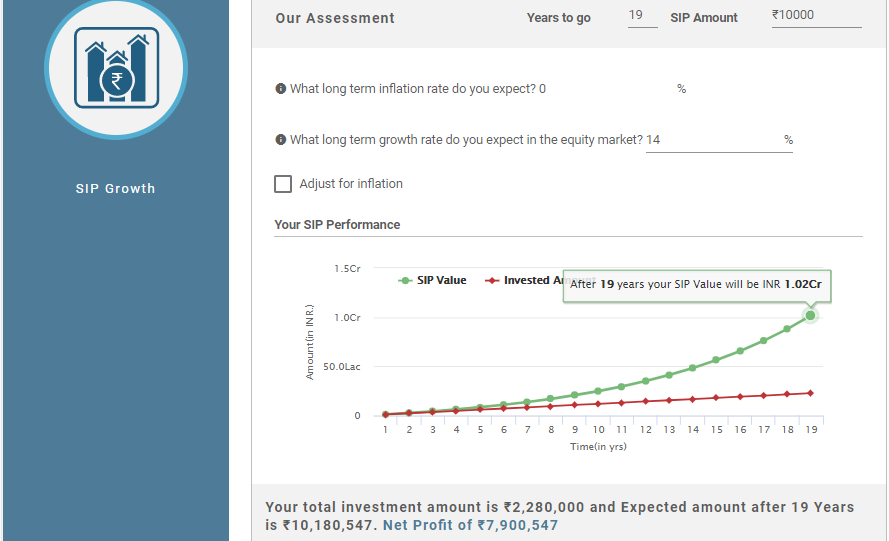

ಪ್ರಕರಣ 2- ಉದಾಹರಣೆಗೆ, ನೀವು ಸುಮಾರು 19 ವರ್ಷಗಳವರೆಗೆ ಮಾಸಿಕ SIP ಮೂಲಕ INR 10,000 ಹೂಡಿಕೆ ಮಾಡಿದರೆ. ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆಯ ದರವಾಗಿ ನೀವು 14 ಪ್ರತಿಶತವನ್ನು ಊಹಿಸಿದರೆ ನಿಮ್ಮ ಹಣವು INR 1 ಕೋಟಿಗೆ ಬೆಳೆಯಬಹುದು.

| ಅಧಿಕಾರಾವಧಿ | ಹೂಡಿಕೆಯ ಮೊತ್ತ | ಒಟ್ಟು ಹೂಡಿಕೆಯ ಮೊತ್ತ | SIP ಯ 19 ವರ್ಷಗಳ ನಂತರ ನಿರೀಕ್ಷಿತ ಮೊತ್ತ | ನಿವ್ವಳ ಲಾಭ |

|---|---|---|---|---|

| 19 ವರ್ಷಗಳು | ₹10,000 | ₹22,80,000 | ₹1,01,80,547 | ₹79,00,547 |

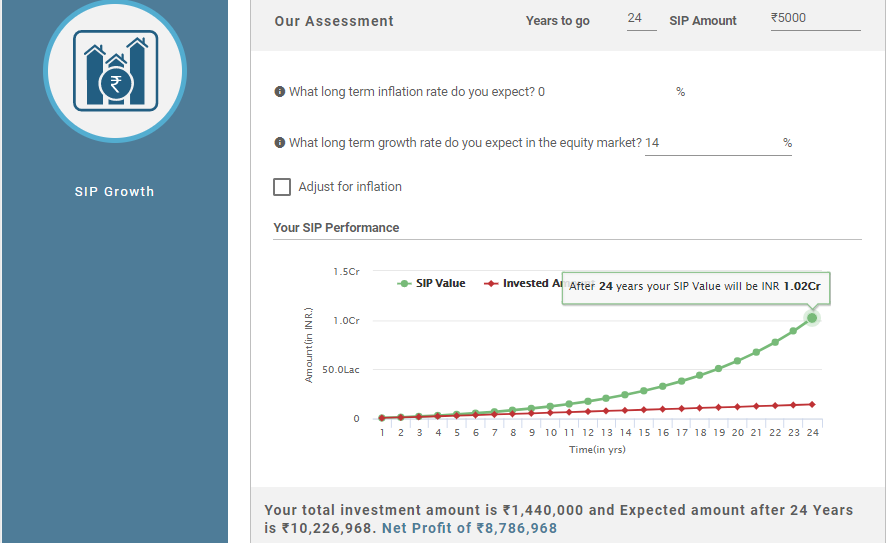

ಪ್ರಕರಣ 3- ನೀವು ಸುಮಾರು 24 ವರ್ಷಗಳ ಕಾಲ ಮಾಸಿಕ SIP ಮೂಲಕ INR 5,000 ಹೂಡಿಕೆಯನ್ನು ಮಾಡಿದರೆ, ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆಯ ದರವಾಗಿ 14 ಪ್ರತಿಶತವನ್ನು ನೀವು ಊಹಿಸಿದರೆ ನಿಮ್ಮ ಕಾರ್ಪಸ್ INR 1 ಕೋಟಿಗೆ ಬೆಳೆಯಬಹುದು.

| ಅಧಿಕಾರಾವಧಿ | ಹೂಡಿಕೆಯ ಮೊತ್ತ | ಒಟ್ಟು ಹೂಡಿಕೆಯ ಮೊತ್ತ | 24 ವರ್ಷಗಳ SIP ನಂತರ ನಿರೀಕ್ಷಿತ ಮೊತ್ತ | ನಿವ್ವಳ ಲಾಭ |

|---|---|---|---|---|

| 24 ವರ್ಷಗಳು | ₹5,000 | ₹14,40,000 | ₹1,02,26,968 | ₹87,86,968 |

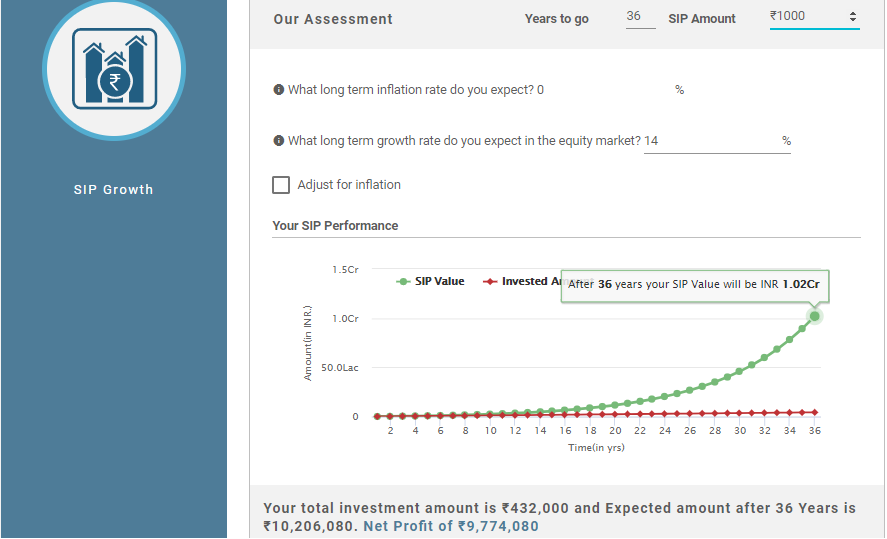

ಪ್ರಕರಣ 4- ನೀವು ಸುಮಾರು 36 ವರ್ಷಗಳ ಕಾಲ ಮಾಸಿಕ SIP ಮೂಲಕ INR 1,000 ಹೂಡಿಕೆ ಮಾಡಿದರೆ, ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆ ದರವಾಗಿ ನೀವು 14 ಪ್ರತಿಶತವನ್ನು ಊಹಿಸಿದರೆ ನಿಮ್ಮ ಸಂಪತ್ತು INR 1 ಕೋಟಿಗೆ ಬೆಳೆಯಬಹುದು.

| ಅಧಿಕಾರಾವಧಿ | ಹೂಡಿಕೆಯ ಮೊತ್ತ | ಒಟ್ಟು ಹೂಡಿಕೆಯ ಮೊತ್ತ | 36 ವರ್ಷಗಳ SIP ನಂತರ ನಿರೀಕ್ಷಿತ ಮೊತ್ತ | ನಿವ್ವಳ ಲಾಭ |

|---|---|---|---|---|

| 36 ವರ್ಷಗಳು | ₹1,000 | ₹4,32,000 | ₹1,02,06,080 | ₹97,74,080 |

SIP ನೊಂದಿಗೆ ನಿಮ್ಮ ಹಣವು ಈ ರೀತಿ ಬೆಳೆಯುತ್ತದೆ. SIP ಯ ಒಂದು ಉತ್ತಮ ವಿಷಯವೆಂದರೆ ನಿಮ್ಮ ಹೂಡಿಕೆಗಳ SIP ಆದಾಯವನ್ನು ನೀವು ಪೂರ್ವನಿರ್ಧರಿತಗೊಳಿಸಬಹುದುಸಿಪ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್, ನಾವು ಮೇಲೆ ಮಾಡಿದಂತೆ. ನೀವು ಮಾಡಬೇಕಾಗಿರುವುದು ಕೆಲವು ಇನ್ಪುಟ್ಗಳನ್ನು ಸೇರಿಸುವುದು --

- ನೀವು ಎಷ್ಟು ಸಮಯದವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಜಿಸುತ್ತಿದ್ದೀರಿ?

- SIP ನಲ್ಲಿ ಮಾಸಿಕ ಎಷ್ಟು ಹೂಡಿಕೆ ಮಾಡಲು ನೀವು ಬಯಸುತ್ತೀರಿ?

- ಈಕ್ವಿಟಿ ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ನೀವು ಯಾವ ದೀರ್ಘಾವಧಿಯ ಬೆಳವಣಿಗೆಯ ದರವನ್ನು ನಿರೀಕ್ಷಿಸುತ್ತೀರಿ?

ಮತ್ತು ಈ ಒಳಹರಿವು ನಿಮ್ಮ ಫಲಿತಾಂಶಗಳನ್ನು ಪಡೆಯುತ್ತದೆ. ಇದು ತುಂಬಾ ಸರಳವಾಗಿದೆ.

2022 ರಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ SIP ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಕೆಲವುಅತ್ಯುತ್ತಮ SIP ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ನಿಮ್ಮ ದೀರ್ಘಾವಧಿಯ ಗುರಿಗಳನ್ನು ಸಾಧಿಸಲು ಇದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ-

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.72

↓ -0.74 ₹9,008 100 11.3 5.4 17 16.8 25.2 11.6 Invesco India Growth Opportunities Fund Growth ₹89.96

↓ -2.28 ₹6,432 100 2.8 -1.4 14.8 21.6 25.8 37.5 Motilal Oswal Multicap 35 Fund Growth ₹57.0416

↓ -0.36 ₹12,267 500 1.3 -5.4 14.4 21.2 22.9 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹591.642

↓ -8.64 ₹13,784 500 4.1 -1.6 12.2 20.5 26.6 23.9 Sundaram Rural and Consumption Fund Growth ₹93.4881

↓ -1.36 ₹1,445 100 1.5 -3.4 11.6 18.4 22.5 20.1 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.8

↓ -0.73 ₹3,248 1,000 13 6 11.6 17 26 8.7 Mirae Asset India Equity Fund Growth ₹106.786

↓ -1.24 ₹37,778 1,000 3.6 -0.9 8.4 12 20.7 12.7 Franklin Asian Equity Fund Growth ₹27.5625

↓ -0.28 ₹239 500 -2.4 -5.6 7.1 3.2 5 14.4 Kotak Standard Multicap Fund Growth ₹79.005

↓ -1.22 ₹49,130 500 3.9 -0.5 6.7 15.7 22.6 16.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ರಿಟರ್ನ್ಸ್ ಸ್ಕೀಮ್ನಿಂದ ಸ್ಕೀಮ್ಗೆ ಬದಲಾಗುತ್ತವೆ ಮತ್ತು ದೀರ್ಘಾವಧಿಯ ಆದಾಯಗಳು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.